农历除夕(1月24日),港股市场餐饮股太兴集团(06811.HK)及味千(中国)(00538.HK)均发布了各自就2019年业绩盈警。

去年6月份方上市的太兴集团预期其去年年度股东应占溢利较2018年将录得"显著减少"。而味千(中国)则预期录得纯利较2018年同期人民币5.65亿元减少50%至70%。

受盈警及新型冠状病毒肺炎双重利空影响,今日开年以上两只港股餐饮股不出意料遭遇"开门黑"。截至最新,太兴集团报1.42港元,跌10.13%,最新市值14.2亿港元领跌餐饮股板块。味千(中国)亦不遑多让,暂报2.21港元,跌6.36%,最新市值24.12亿港元。

值得一提的是,近期太兴及味千(中国)的股价走势均不算太理想。太兴自上市至今,股价累计跌去41.98%,其上市发行价为3港元,但上市至今其股价一直低于发行价。味千(中国)去年5月中旬曾爬上年内高点4.1港元,但随后一路下挫,至今累计亦跌43.81%。

(图源:同花顺iFinD)

现时,前有香港社会事件余波影响,后有持续爬坡的武汉肺炎肆虐,港股餐饮股板块前景或并不乐观。

多重利空影响去年业绩

按公告所示,太兴去年股东应占溢利大幅下滑的原因主要在于一次性/非现金项目影响,主要包括香港财务报告准则第16号「租赁」对租赁餐厅及其他场所开支影响;确认一次性上市开支;无出现出售分类为持作出售非流动资产一次性收益;及下半年市场气氛疲弱,影响集团利润增长。

味千(中国)纯利大跌的原因除太兴提到香港财务报告准则第16号影响外,猪肉价格上涨及2018年录得一次性投资收益亦是主要原因之一。

就市场分布而言,太兴与味千(中国)的情况各有不同,按照公司去年中报披露,太兴收入中有80%来自中国香港及澳门市场,20%来自中国内地;而同期味千(中国)收入则有93%来自中国内地,7%来自中国香港及澳门市场。

但尽管两者市场分布不尽相同,利空因素也不大相似,两者去年全年业绩结果却是相似的。这是否说明,两公司本身经营策略出现问题呢?

去年年中,太兴录得收益16.39亿港元,同比增加6.5%;毛利为11.8亿港元,同比增加8.26%;毛利率71.9%,同比增加0.6个百分点;股东应占溢利5030万港元,同比下跌65%;但扣除非经常性及非现金项目后,经调整股东应占溢利为8290万港元,同比上升10.0%;经调整溢利率为5.1%,较去年微升0.2个百分点。

至于公司股东应占溢利同比大幅下滑的原因,公司表示是由于期内产生较多上市开支及18年同期产生分类为持作出售非流动资产一次性收益等原因。

香港社会事件自去年6月份开始,因此对太兴上半年业绩影响不大。但进入下半年,社会时间持续发酵波及香港当地零售消费业,主力港澳本土市场的太兴全年业绩受到波及,其实亦在情理之中。公司股价一路下挫亦一定程度上反映了市场对其前景担忧。

实际上,即使没有香港社会影响,太兴集团自身的营收/利润增速就已在放缓。其中,公司去年上半年营收增速为6.54%,较2018年增速12.8%出现较大幅度下滑。

太兴营收增速放缓的原因主要是其迟迟无法打开内地市场。去年上半年,太兴于内地市场录得收益3.47亿港元,同比下降3.37%。

另外,据公司招股文件显示,从2017财年至2019财年五月份,太兴在内地市场的餐厅数仅由59家增至63家;而同期,集团在香港本土的餐厅数却由108增至126家。

即使没有香港社会事件影响,若太兴仍维持目前主力香港市场的经营策略,而在内地市场表现持续疲软,鉴于香港餐饮市场的天花板较低,长远而言太兴的业绩增长前景仍然有限。对应其股价表现或仍难令人满意。

(图源:同花顺iFinD)

另一方面,2018年太兴还产生了较多的非经常性收入,其中出售分类为持作出售非流动资产录得收益1.63亿港元,向公司股东董事出售附属公司(秀慧投资公司)则录得收益47.2万港元。

以上出售的结果就是导致太兴当年归母净利润同比增长163.60%。但在19年,已上市之后的太兴半年报由于没有产生较大的非经常性收入,其归母净利润增速立即翻脸跌至负65.1%。 这背后,公司是否迫于计划中上市的压力,通过出售资产造好过往账簿数据亦就不得而知了。

但撇除非经常性因素影响,太兴在自身迟迟无法打开内地市场,本土香港消费百废待兴,而现在又飞来武汉肺炎黑天鹅的情况下,其今年经营或仍将承受较大压力。

无独有偶,味千(中国)去年上半年亦使出"出售资产"手段。公司全资附属公司Ajisen Properties Limited以1.64亿对价向创始人兼董事长潘慰出售了全资附属公司麒麟不动产有限公司的全部股权。该出售令公司期内录得其他收益及亏损的收益人民币3220.5万元,同比增加约31.3%。

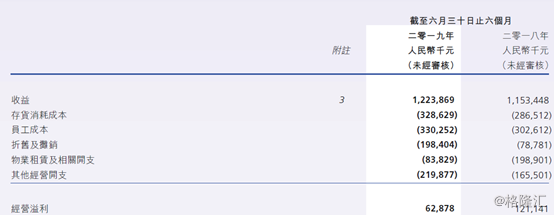

然而,该出售并未太大改善味千(中国)在盈利端的表现。上半年,公司在香港市场的同店销售同比下降18.3%,内地市场同比增长5.4%。回顾期内,公司取得营业额12.24亿,上升6.1%;核心业务溢利6300万元,同比下跌48.1%;净利为0.87亿,同比下降28.6%。

公司期内净利出现较大幅下滑的主要原因是成本费用持续上升。其中,公司存货成本占营业额比例约为26.9%,较去年同期增加2.1个百分点(公司表示主要是原材料成本上升);人力成本占营业额比例为27.0%,同比上升约0.8个百分点。对应毛利率则由上年同期约75.2%下降至约73.1%。

此外,其他经营开支(包括燃油及水电、耗料、广告及促销和特许费开支)亦较去年同期增加约32.9%至2.2亿元,占营业额比例为18.0%,同比上升3.7个百分点。公司表示该其他经营开支增加的原因主要是广告及促销的开支增加。折旧摊销费用则为1.98亿元,同比增加约151.8%,主要是由于采纳香港财务报告准则第16号的使用权资产折旧所致。

公司以上成本费用上升,亦直接导致公司经营溢利大跌47.93%至6287.8万元。

(图源:公司中报)

从公司上周披露盈警来看,味千(中国)去年下半年仍未能摆脱原材料价格上涨的影响。除不断上升的费用外,味千止步不前的营收规模亦是公司利润持续下滑的原因。

当前味千(中国)首要考虑的问题,除了成本控制之外(猪肉价格具有周期性,预期今年内会出现较大幅度下调),更重要的似乎是吸引更多的顾客消费,扩大营收规模。

(图源:同花顺iFinD)

餐饮板块后市怎么看?

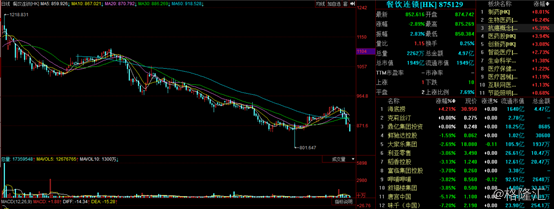

实际上,从去年4月底起,港股餐饮连锁板块指数便开始一轮持续性高点回落。本月中旬开始,受武汉新肺炎影响,板块指数再度下挫。

(图源:同花顺)

鉴于武汉新肺炎可持续时间毕竟有限,餐饮板块在一段时间的承压之后,存在较大估值修复可能。但在疫情竟终消散后,板块公司本身的基本面就显得尤为重要了。

目前港股餐饮板块市价前十的个股中,仅有太兴集团及味千(中国)已披露2019年业绩预期。但按上文分析,太兴及味千公司自身的经营仍存在较多问题,即使疫情影响消失,其短期内业绩或仍将承压(但太兴集团主要市场在香港,香港社会经济及消费复苏对公司会产生一定的积极影响)。

就去年中期表现而言,板块中市值前十个股中营收及净利润同时取得双位数同比增长的仅有海底捞、刚上市的九毛九及誉宴集团。在公司经营情况较为理想的情况下,该等公司具备更大业绩弹性,或更易走出此次武汉肺炎影响。

但再具体而言,以上个股亦有各自问题,如海底捞的估值已较高,九毛九上市第三日股价即开始连跌,投资者考虑抄底标的时,仍须再作更全方位考量。

(图源:同花顺iFinD)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员