作者:罗云峰

来源:谢亚轩 轩言全球宏观

核心观点:

全市场权威的债务、杠杆数据解读,只有债务周期不会说谎!

在过去的一个月中,国内股债继续双双上涨,2019年12月政策松弛的程度超出我们的预期,我们对债市的判断有所偏差(详见《政策与经济的跷跷板——11月全社会债务数据综述》,2019-12-17)。而市场也对2019年11月以来骤然转松的政策做出了响应,12月初以来,以CRB现货综合指数衡量的商品价格直线拉升,2019年四季度的名义GDP增速和GDP平减指数亦有大幅蹿升。2019年宏观杠杆率上升6个百分点至238%。我们倾向于判断,政策宽松的顶点已经出现,2011年以来的第三波实体加杠杆(实体部门债务余额同比增速上行)周期或已基本结束:第一波是2012年5月至2013年4月,第二波是2015年5月到2016年4月,第三波是2018年12月至2019年末、2020年初。

以下为正文内容:

国内方面,2019年12月财政、货币双双继续松弛,货币政策的松弛力度尤大,资金在金融系统里空转的情况有所加剧(与2019年6月时的情况类似);与此相应,通胀迅速攀升,2019年四季度名义GDP同比增速升至9.6%(前值7.6%),四季度GDP平减指数升至3.4%(前值0.4%)。实际产出方面的响应则相对温和,2019年11月明显改善之后,12月小幅改善,四季度实际GDP同比增速录得6.0%,与前值持平。我们对实体经济的表现并不悲观,维持此前观点,“(2019年)三季度有望形成本轮实际经济增速下行的底部,未来实际GDP同比增速有望迎来一轮短暂而温和的上行。”但对于政策转紧,我们的担忧与日俱增。从高频数据上看,1月政府负债增速或有小幅下降。以经验数据分析,2月末政府负债增速将继续小幅回落,3月回落幅度开始加大,如果今年地方债发行过度前倾,导致2月政府发债不及预期,那么我们目前或已处于宽松的顶点。受政策转紧影响,2020年全年,实体部门负债增速震荡下行的概率更大。

国际方面,除英国和部分新兴外,2019年11月各主要经济体出现了较为全面的改善。我们维持此前的观点,就我们监测的15个经济体而言:日本位于前端,2019年三季度大概率已形成顶部;中国、其他新兴、欧元区和英国位于中端,2019年三、四季度有望先后到达底部;美国位于后端,目前仍在下行,2020年上半年或能见底。

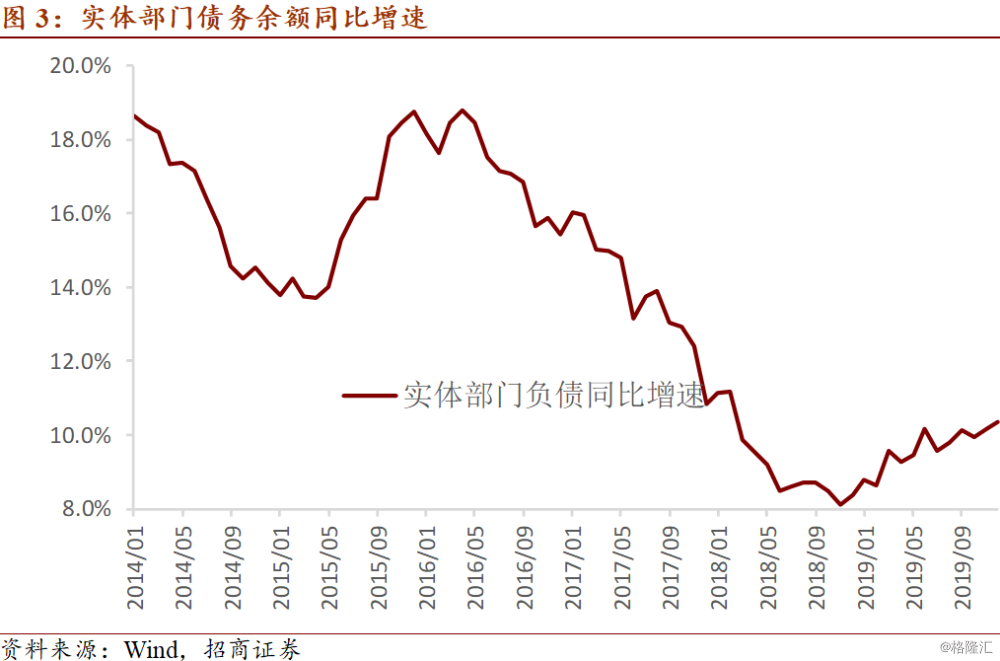

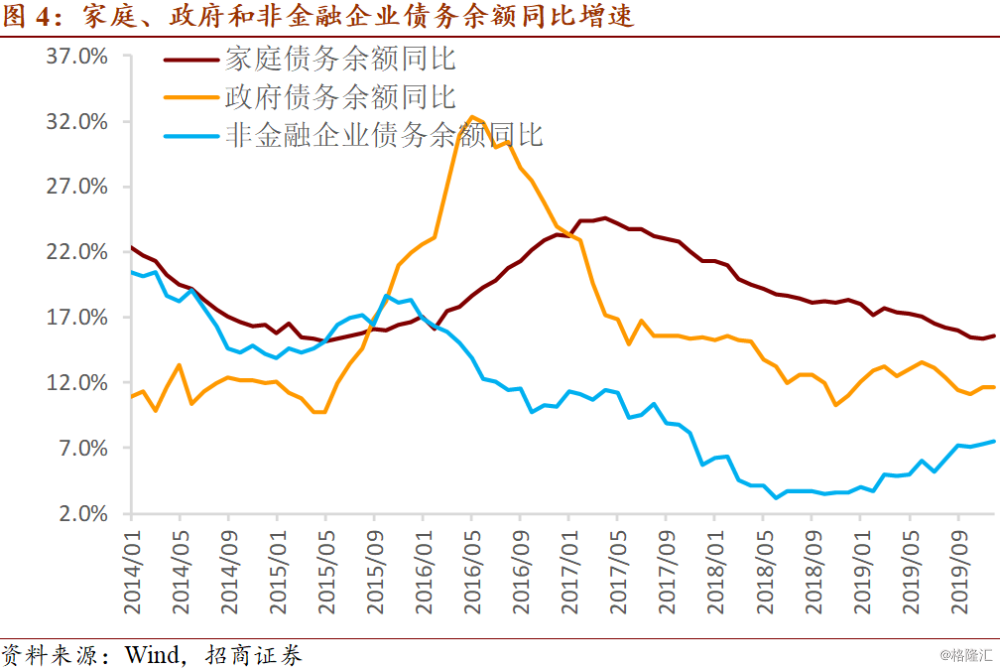

2019年12月实体部门债务余额同比增速上升至2018年底以来本轮加杠杆周期的高点,我们倾向于认为,主要受政策转紧影响,本轮实体部门加杠杆的周期已经结束,2019年底、2020年初,实体部门负债增速将触及顶部,然后震荡下行。从结构上看,家庭2019年12月负债增速出现反弹,全部来自于中长期贷款的拉动,上一次反弹还是出现在2019年3月,居民部门负债增速高位反弹,很有可能引发政策的回应。政府负债增速高位企稳,从现有数据观察,未来震荡下行的概率更大,对应政策转向收紧。非金融企业负债增速继续上升,但更多或来自于市场化程度较高的非金融企业增加杠杆,对应盈利边际改善。市场化程度较低的非金融企业的加杠杆行为在2019年12月或已停止,这与政策逐步转向收紧吻合。从现有数据看,1月末实体部门负债增速或难以再创新高。

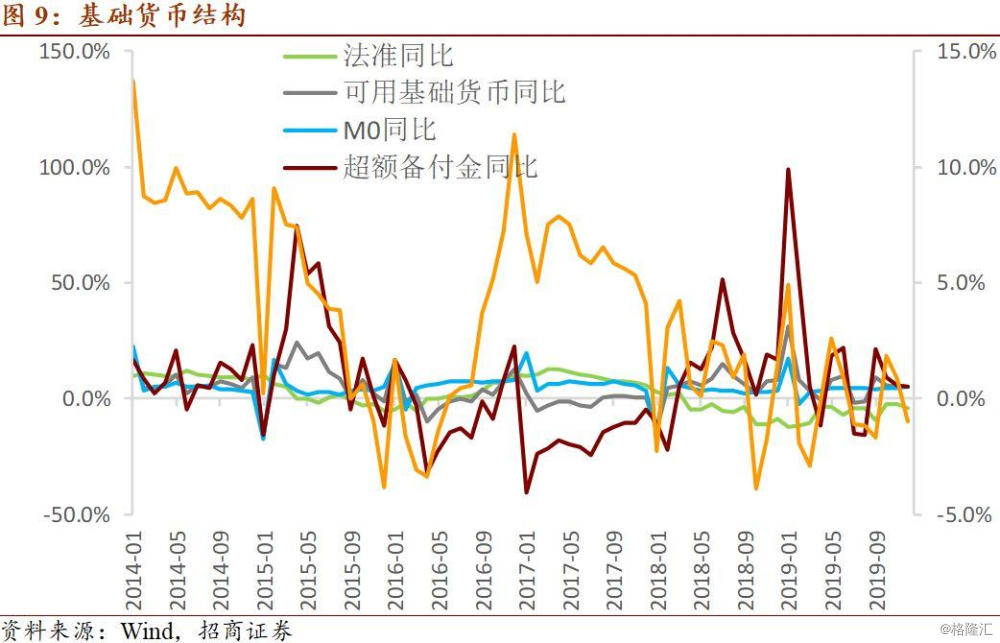

金融机构方面,2019年12月银行和非银金融机构负债增速全面回升,广义金融机构负债同比增速录得4.6%,大幅高于前值3.8%。基础货币余额同比增速下降,银行超额备付金率上升0.8个百分点至2.7%,即便考虑到年末的季节性因素,仍处于较高水平。综合各项数据,12月虽然央行在基础货币投放方面仍表现的较为克制,但银行加大了信用创造,尤其增加了对于金融系统内部的信用供给,资金在金融系统里空转的情况有所加剧(与2019年6月时的情况类似),我们很难相信这种情况会在1月延续。

合并来看,我们在2020年初对未来的展望主要基于以下三条主逻辑:第一,无需对今年的全球经济过于悲观,经济增速或能展现出前低后高的走势,在美国经济见底之前,中国面临的外部环境尚好;第二,中国实体部门负债增速于2019年底、2020年初见顶,年内震荡下降;第三,年内政策或将逐步转紧。与之相对应的国内资产配置策略是,无论股债,关注跌出来的机会。

一、 全社会债务情况

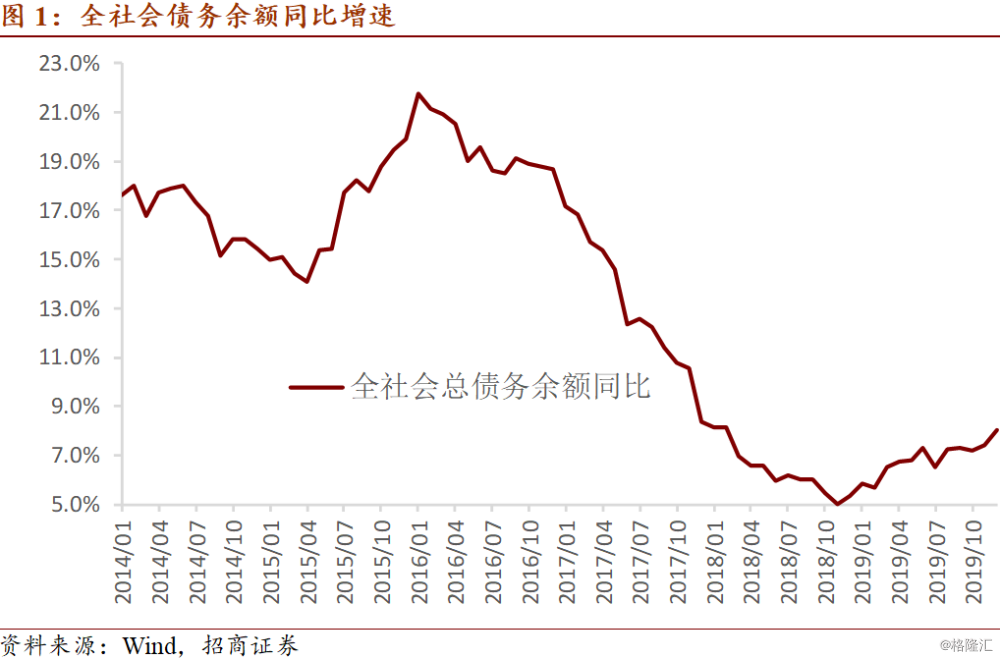

我们测算的数据显示,截至12月末,中国全社会总债务余额301.9万亿,同比增长8.0%,前值增长7.4%。

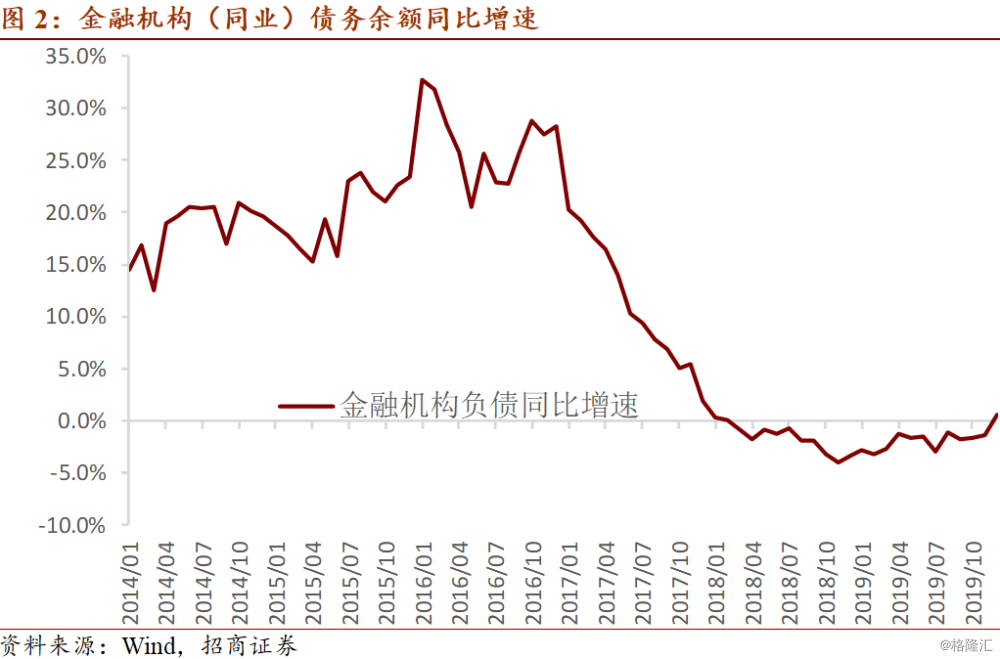

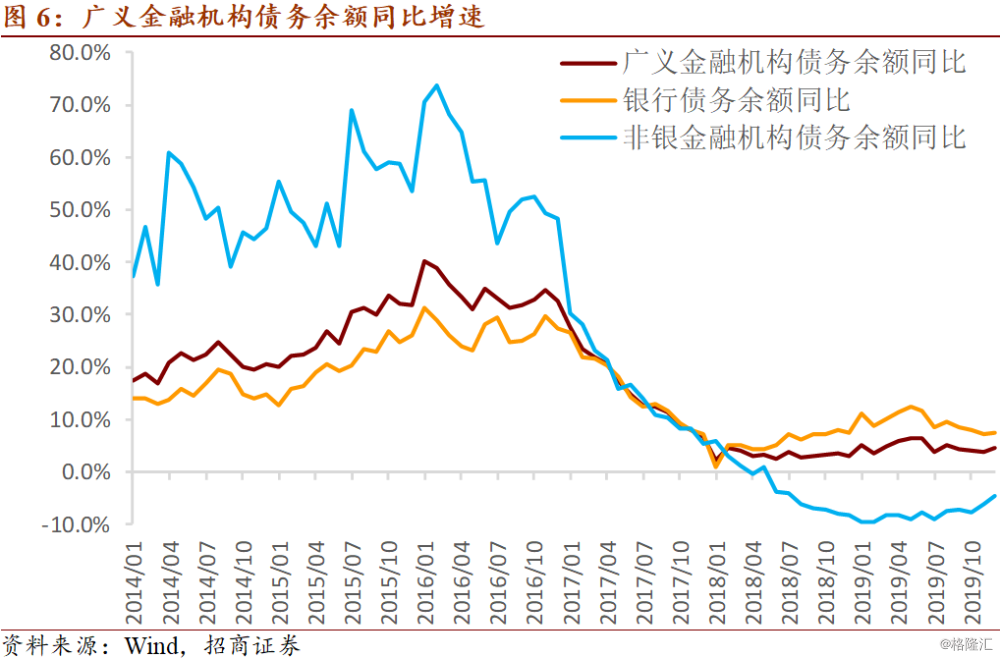

分结构来看,12月末,金融机构(同业)债务余额66.6万亿,同比增长0.5%,2018年3月以来首次出现同比正增长,前值同比下降1.4%。

12月末,实体部门(家庭、政府、非金融企业)债务余额235.3万亿,同比增长10.4%,前值增长10.2%(图3)。

具体来看,12月末,家庭债务余额54.6万亿,同比增长15.6%,高于前值15.3%;其中中长期贷款余额增速录得17.0%,高于前值16.6%,短期贷款余额增速录得11.9%,低于前值12.0%。家庭2019年12月负债增速出现反弹,从结构上看,全部来自于中长期贷款的拉动,上一次反弹还是出现在2019年3月,居民部门负债增速高位反弹,很有可能引发政策的回应。我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。12月末,政府债务余额59.0万亿,同比增长11.7%,与前值持平;从高频数据上看,1月政府负债增速或有小幅下降。以经验数据分析,2月末政府负债增速将继续小幅回落,3月回落幅度开始加大,如果今年地方债发行过度前倾,导致2月政府发债不及预期,那么我们目前或已处于宽松的顶点。12月末,非金融企业债务余额121.7万亿,同比增长7.5%,略高于前值7.4%,创2018年年底本轮上升周期以来新高,从结构上来看,质量继续改善。PPI在12月环比零增长,但同比降幅收敛至0.5%,我们预计2019年10月PPI同比已经触底,未来盈利的边际改善将有利于非金融企业正常融资需求的恢复。但市场化程度较低的非金融企业的加杠杆行为在2019年12月或已停止,这与政策逐步转向收紧吻合。从现有数据看,1月末实体部门负债增速或难以再创新高。

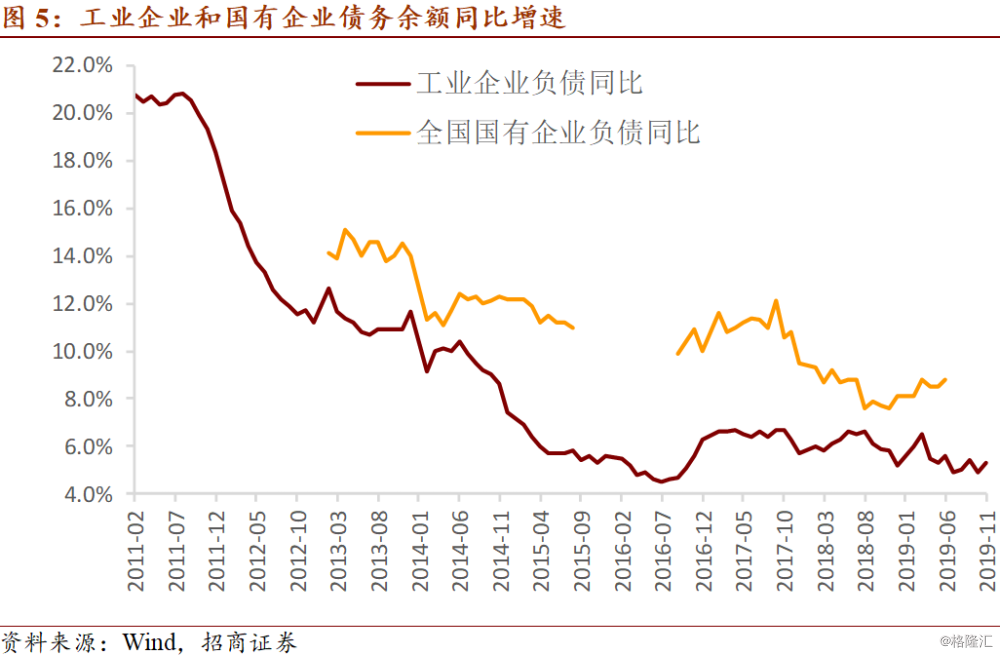

在分析非金融企业时,我们建议将其分解为两个部分:一是市场化程度比较高的部分,可以用工业企业数据进行较好的拟合;二是僵尸企业,所谓“僵”指的是负债对于盈利的反应僵化,可以用国有企业数据进行较好的拟合。图5的数据显示,一轮比较明显的工业企业去杠杆始于2011年中期,其债务余额同比增速从2011年中的20%降至2016年7月份的4.5%,有比较明显的出清。而随着供给的减少,2016年初工业企业盈利开始持续好转,并引发了此后杠杆的增加,2017年4月工业企业负债同比增速升至6.7%;在工业企业加杠杆的过程中,伴随着制造业投资和民间固定资产投资的恢复,对中国经济形成了一定程度上的支持。但在2017年4月至2019年底之间,工业企业负债增速触顶回落,这与2017年一季度其盈利见顶相符。

如果我们对于本轮盈利底部(以PPI同比增速计算)在2019年10月份出现的判断正确,那么未来工业企业将迎来一波加杠杆行为,但幅度或比较有限。数据显示,2019年11月工业企业利润同比增长5.4%,10月同比下降9.9%;工业企业利润率处于2011年以来同期的中游水平,不过毛利率表现较好,是2011年以来同期的次高水平(仅次于2018年);资产周转率仍是2011年以来同期的最低水平。从负债的角度,11月工业企业负债余额同比增长5.3%,明显高于前值4.9%。对于国有企业而言,2013年有数据至2017年11月之间,剔除掉一段不可比的部分,其债务余额同比增速在绝大多数时间里稳定在10%-15%之间,2017年底之后,该数据出现明显下降,2018年11月末降至7.6%的历史最低水平,但12月开始回升,与当时政策转向放松一致。2019年7月以来,财政部停止公布国有企业的资产、负债数据。

我们倾向于认为,2019年底、2020年初,国有企业的加杠杆行为或已基本停止,并开始转向杠杆去化;政府在长期仍将致力于国有企业市场化改革,关注由此带来的信用风险释放和信用利差重估。2020年信用市场面临的违约压力或将主要出现在经济重新走弱之后,也就是下半年。

二、 金融机构资产负债详解

我们对第一部分中金融机构的债务口径进行拓展,截止12月末,广义金融机构债务余额111.4万亿,同比增长4.6%,高于前值3.8%。其中,银行债务余额86.3万亿,同比增长7.6%,高于前值7.1%。分结构来看,同比增速上涨幅度最大的科目来自对其他存款性公司负债,12月同比上涨4.8%,前值同比下降4.5%;对央行负债增速下降至同比下降5.4%,前值同比下降2.8%。非银金融机构债务余额25.1万亿,同比下降4.6%,前值同比下降6.2%。

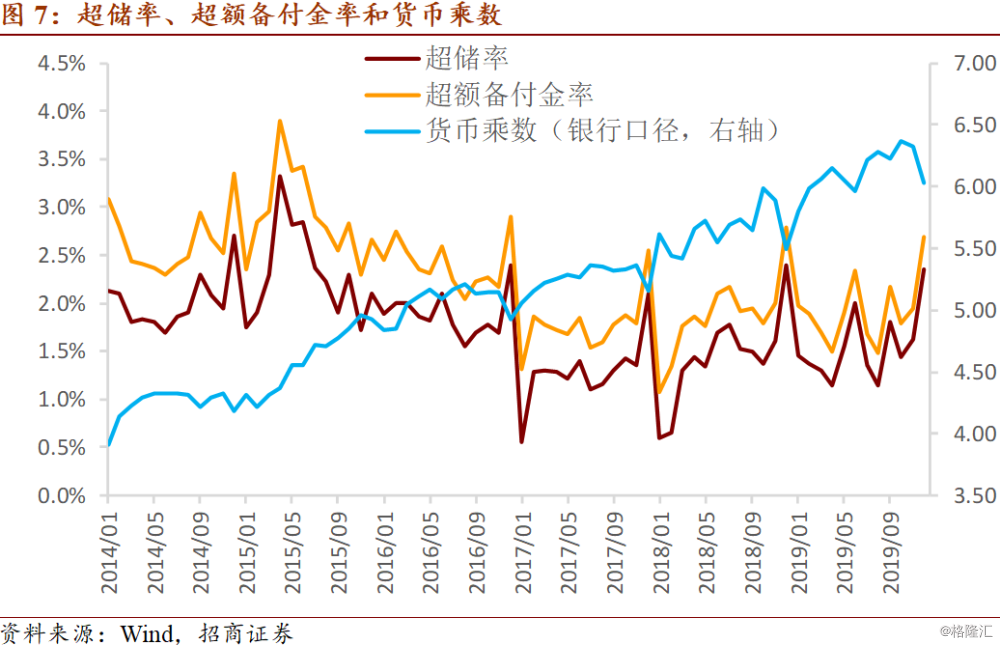

我们再来看金融机构的资产端,一般而言,在流动性资产充裕背景下的去杠杆称之为主动去杠杆,对应流动性边际松弛;在流动性资产紧张背景下的去杠杆称之为被动去杠杆,对应流动性边际收紧。对于银行而言,我们认为,观察流动性资产充裕与否的关键指标是超额备付金率,其与货币乘数基本保持负向相关关系(除降准形成的干扰之外)。12月银行超额备付金率录得2.7%,大幅高于前值1.9%,即便考虑到年末的季节性因素,仍处于较高水平。12月货币乘数录得6.03,亦大幅低于前值6.32。整体来看,12月虽然央行在基础货币投放方面仍表现的较为克制,但银行加大了信用创造,尤其增加了对于金融系统内部的信用供给,资金在金融系统里空转的情况有所加剧(与2019年6月时的情况类似),我们很难相信这种情况会在1月延续。

对于非银金融机构而言,我们认为,观察流动性资产充裕与否的关键指标是其存款余额的同比增速。我们在这里选取计入M2的非银金融机构存款,数据显示,12月该数据同比增长7.9%,前值同比增长6.1%。结合负债数据,我们认为其流动性继续改善,但央行对金融风险仍高度关注。

合并银行和非银金融机构来看,再考虑到通胀的绝对水平,我们对于货币政策持续放松的预期不高。从基础货币供给的角度来看,12月末其余额同比下降1.0%,前值同比增长0.9%。

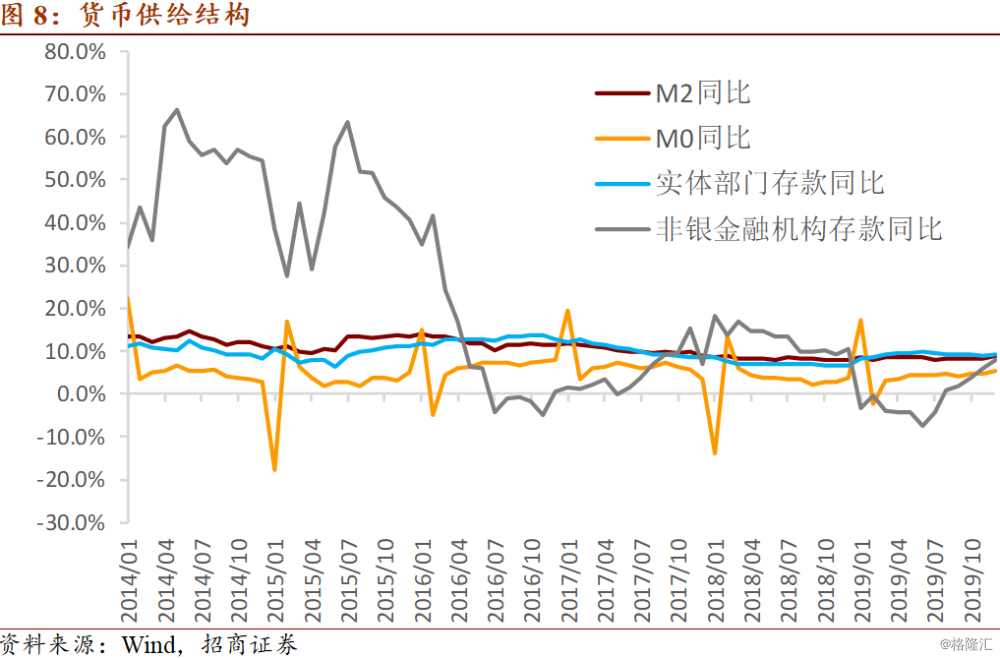

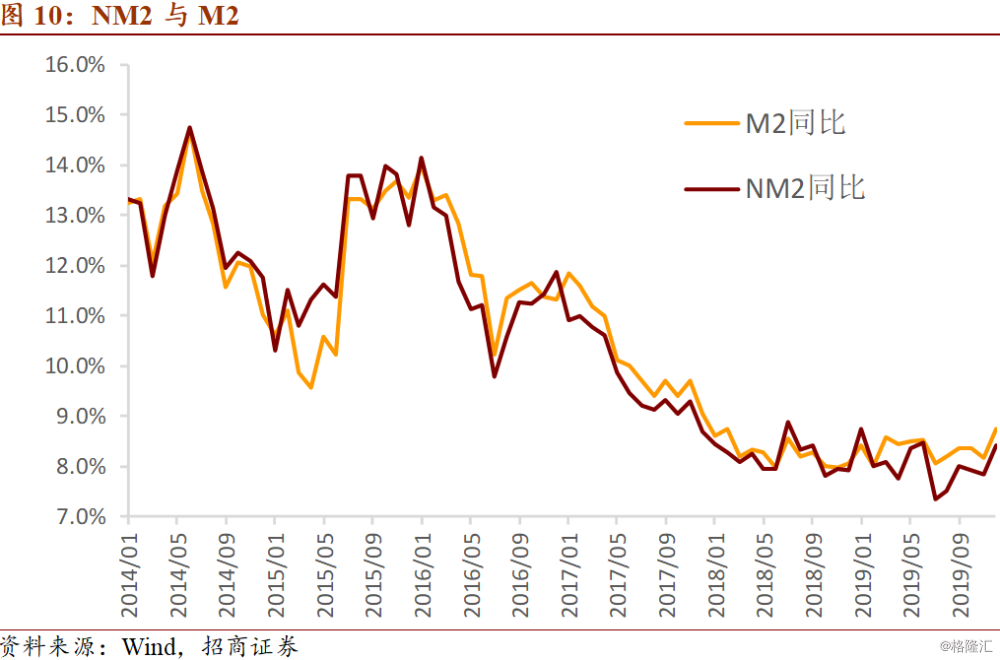

此外,根据标准M2的定义,即四部门(家庭、政府、金融机构、非金融企业)持有的可动用的现金和存款,我们构建了新的广义货币供给指标(NM2),数据显示,其与M2的走势相似,但2017年以来绝对水平更低,反映了金融去杠杆力度更大的影响。不过,2018年7-12月,上述情况略有逆转,对应实体部门转而成为去杠杆的重点。2019年以来,政府逐步带动实体部门增加杠杆,货币整体中性,抑制金融杠杆;12月NM2同比增长8.4%,高于前值7.8%,低于M2同比增速(8.7%)。

三、 资产配置

我们在2020年初对未来的展望主要基于以下三条主逻辑:第一,无需对今年的全球经济过于悲观,经济增速或能展现出前低后高的走势,在美国经济见底之前,中国面临的外部环境尚好;第二,中国实体部门负债增速于2019年底、2020年初见顶,年内震荡下降;第三,年内政策或将逐步转紧。与之相对应的国内资产配置策略是,无论股债,关注跌出来的机会。

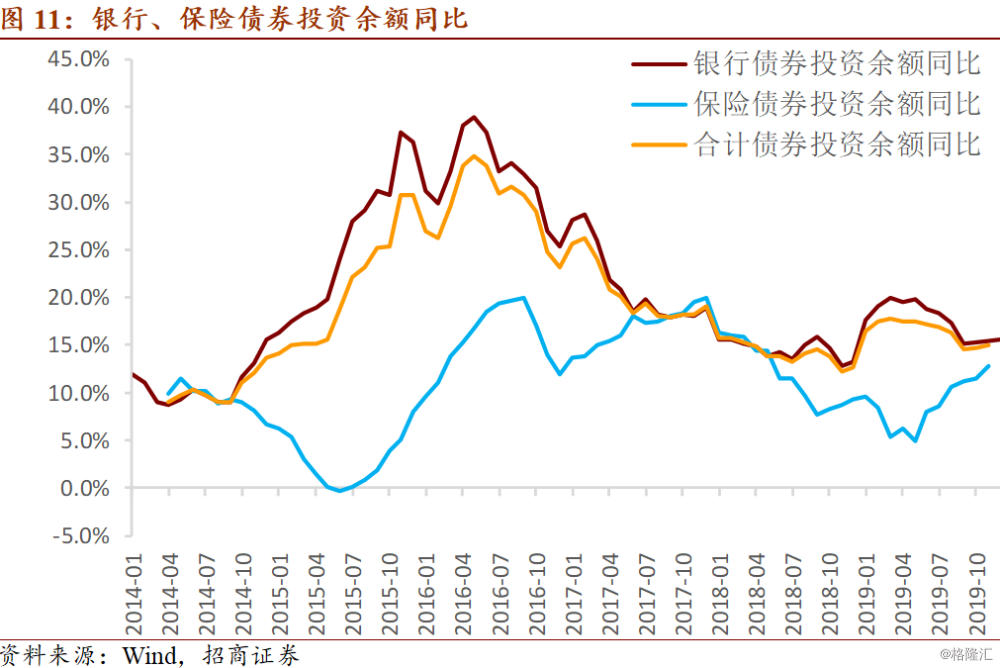

此外,2019年12月,银行债券投资余额同比增速录得15.6%,连续三个月(10-12月)小幅上升,显示银行配置力度在之前的连续下降后出现企稳改善;与此相应,12月也出现了比较明显的边际扩表行为。

对于商品和汇率而言,2019年8月底的第三次川普冲击刺激美元指数上涨,9月初突破99,随后美元指数自高位震荡,10月以来出现回落。国际商品价格方面,8月底的第三次川普冲击再次打压CRB现货综合指数,但幅度有限,9月中旬以来实现企稳回升,特别是12月以来回升幅度尤为明显。通过与2015年底、2016年初的极差情景进行比较,我们倾向于认为,非美经济体进一步下行的空间已经非常有限,美国经济至少在未来几个季度将继续回落,商品价格和美元指数涨跌互现的情况有望延续,如果全球货币政策过度放松,则会加剧通胀上行。

对于房价而言,在家庭部门去杠杆的背景下,一二线等前期涨幅较大地方的房价大概率会继续震荡下跌。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员