作者:天风证券研究所策略徐彪团队

摘要

核心观点:

1、在11月下旬开始的多篇报告和路演中我们提到,年度配置方向的胜负手,包括:【新能源车】、【PCB】、【光伏】、【面板】、【传媒】、【竣工链条】。目前来看,逻辑正在逐步兑现,这其中大部分板块在年末年初都有明显上涨。

2、但是当前大家担心的是,这其中很多板块,包括消费电子在内,经过轮番上阵以后,从估值和涨幅来看,已经过渡消耗了不少的预期。那么春季躁动过后,2020年是否可能面临压力?本篇策略报告,我们主要从几个方面对此进行展开:

(1)中短期持股(一年维度)决定股票超额收益的是什么?

(2)为什么对于长期持股估值是非常重要的指标,而短期持股几乎没有正面贡献?

(3)对于科技股,当前应当重点关注的问题是什么?

(4)实证检验:天风策略ROE选股模型如何验证上述问题?

1. 中短期持股(一年维度)决定股票超额收益的是什么?

中短期投资很大程度上是景气度投资,中短期的涨跌幅取决于景气度的变化,即盈利水平及盈利趋势。我们在2020年度策略报告《敬畏趋势——论“少部分公司”牛市推动力的切换》中对此,也有详细的分析。

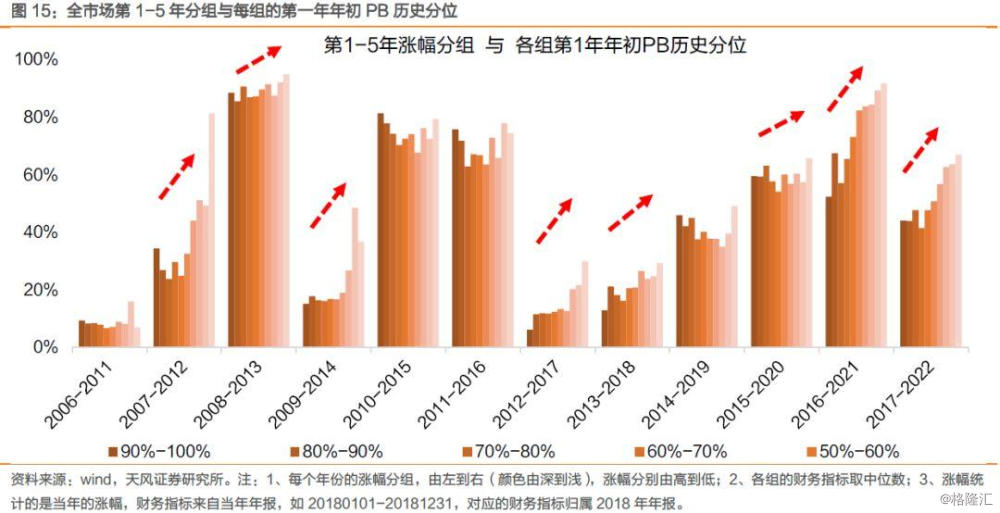

具体做法:

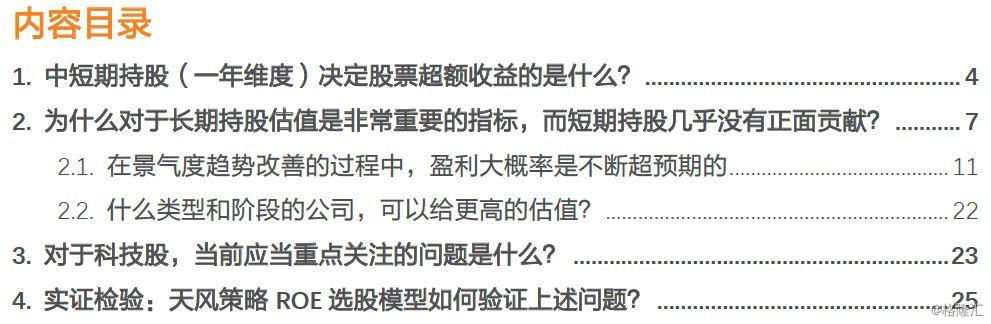

1)将个股年度涨幅分为10组:“90%-100%”代表涨幅最高的分组,“0%-10%”代表涨幅最低的分组;

2)统计每组成份股当年的财务指标的中位数;

3)每个年份的涨幅分组,由左到右(颜色由深到浅),涨幅分别由高到低;

4)涨幅统计的是当年的涨幅,财务指标来自当年年报,如20180101-20181231,对应的财务指标归属2018年年报。

历史统计数据显示了一个一般性规律:中短期涨幅大小与盈利水平/盈利变化幅度的高低,呈现出线性正相关关系。表现这种关系的财务指标主要有四组:ROE和ROE变化率、净利润增速和净利润增速变化率、营收增速和营收增速变化率、毛利率的变化率。

第一,ROE变化率,与涨幅高低,在每一年均体现出正相关性。ROE的绝对水平,与涨幅高低的正相关性在某些年份会失效,比如2014年。对市场中短期(1年)涨幅的指导作用,ROE变化率(即边际变化,一阶拐点)强于ROE的绝对水平。

第二,扣非增速变化率,与涨幅高低,在每一年均体现出正相关性,即涨幅越大的分组,其当年扣非增速提升幅度也越大。

第三,毛利率的绝对水平,与涨幅高低的正相关性在某些年份会失效,比如09、14、16年。但毛利率的变化率与涨幅的正相关性在所有年份都成立,即涨幅越大的分组,其当年毛利率提升幅度也越大。同样的规律还表现在营收增速与营收增速变化率这组指标上。

总结:

1)中短期涨幅大小,与盈利水平的高低或盈利边际变化幅度,均有明显正相关性;

2)盈利边际变化(盈利趋势)对涨跌表现的指导意义强于盈利的绝对水平;

3)另外,中短期涨跌与估值高低关系不大,特别在成长股高增长或加速增长阶段,盈利的趋势性最重要,估值反而是次要因素。

2.为什么对于长期持股估值是非常重要的指标,而短期持股几乎没有正面贡献?

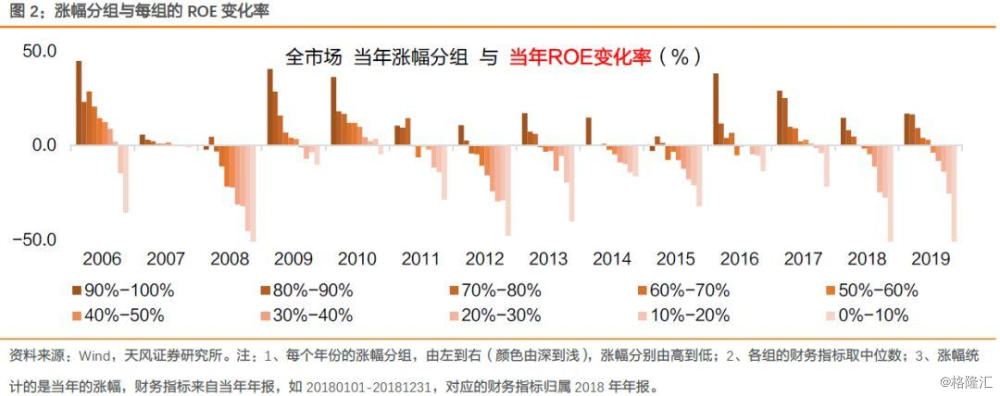

估值指标方面,不管是PE还是PB分位数,其指标大小与各组涨幅的高低,没有明显的关系。估值与涨幅,在有些年份表现出正相关性(涨幅大的估值高),如10、15年;有些年份表现出负相关性(涨幅小的估值低),如17、18年;在更多的年份,估值与涨幅表现出的规律并不明显。

估值与涨幅的关系,事实上不仅在全市场表现出上述的规律,在具体的行业内部也是如此。这里以体量较大的电子和医药为例,涨幅的大小与估值的高低未有明确关系,这说明:若只按低估值的逻辑进行选股,则在中短期(1年)之内获得的投资收益可能并不理想。中短期涨跌更大程度上取决于盈利水平及盈利的边际变化。

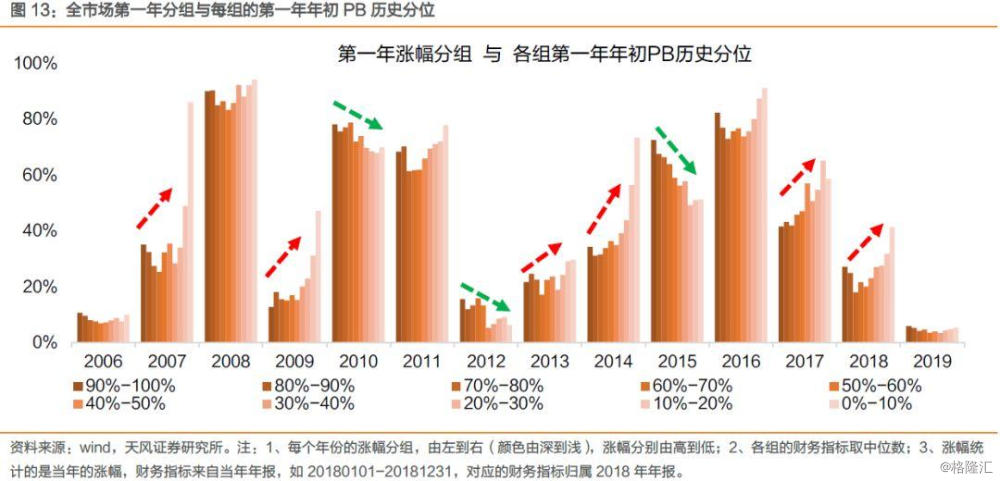

在下边图表中,我们分别统计三个时间段涨幅与估值的关系:第1年、第1-3年、第1-5年的涨幅分组(10组),与各组第1年初PB历史分位数的关系。

有以下几点结论:

1.如前文所述,短周期(1年)的涨幅与估值关系最不明显,有时正向、有时反向,有时不相关,这说明:短周期不能以估值作为单一指标来选股。

2.长周期,3年涨幅或5年的涨幅与期初估值的关系表现为两种情况:一是涨幅高的估值低,二是涨幅与估值关系不确定。但基本不会出现长期涨幅高的分组,其估值也高的情况,这说明:低估值对长期收益率的影响较明显,长期择股应将估值作为重要的考虑指标。

上文中,我们用历史统计数据阐述了一个一般性规律:即中短期(1年)涨幅大小与估值关系不大,主要取决于盈利的高低和盈利的边际变化。那么,如何理解市场的这种规律表现?

这里,我们从两个角度进行解释:

一是当一家公司快速增长或加速增长时,未来的盈利预期通常会随之上修,进而估值得到扩张。估值的提升或收缩,本质上是对未来盈利预期的调整,若预期盈利向上,则估值扩张;若预期盈利向下,则估值收缩。当一家公司盈利增速较高或加速增长时,市场对该公司未来的盈利预期也会随之上修,表现为估值的扩张(盈利估值双击),此时估值通常都较高,因此,估值并不能作为中短期的买卖依据。

二是处于高增长阶段的成长股,理论上也可拥有较高的估值。这点我们可以从三阶段增长模型推导分析。

因此,在成长股高增长阶段,特别是加速增长阶段,盈利的趋势性最重要,估值反而是次要因素。

2.1. 在景气度趋势改善的过程中,盈利大概率是不断超预期的

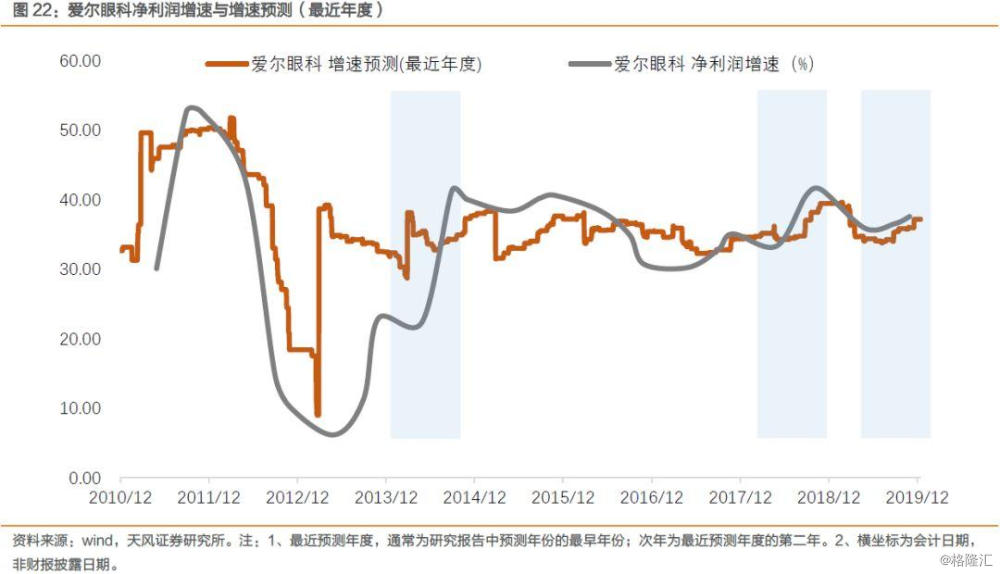

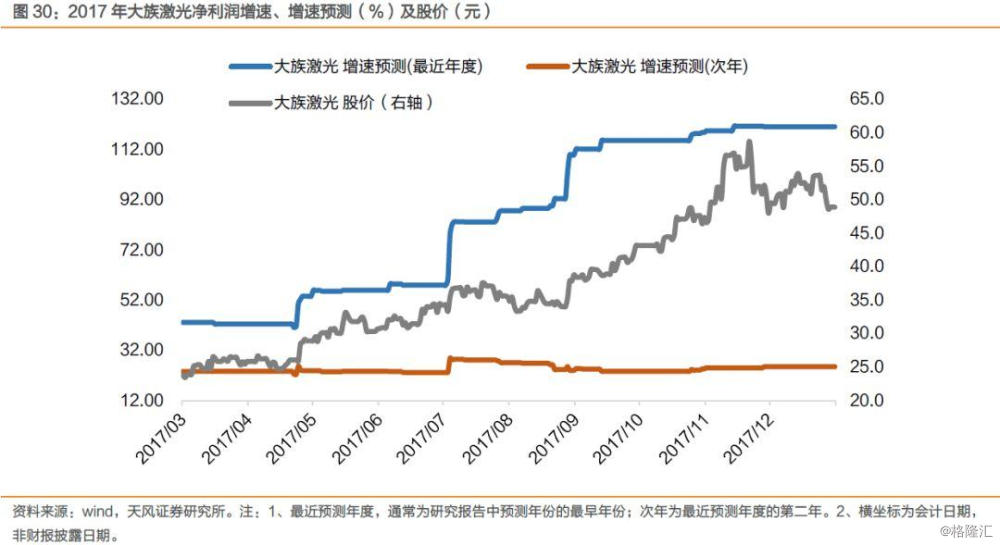

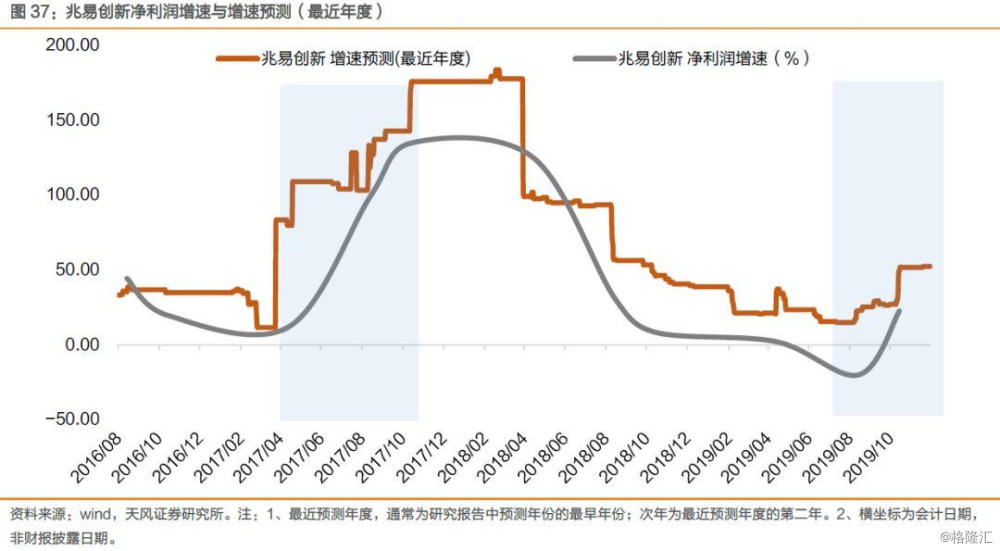

当一家公司快速增长或加速增长时,未来的盈利预期通常会随之上修,进而估值得到扩张。对于这一点的判断,我们可从具体个股的表现进一步得到验证:在其增速向上的阶段,通常也伴随着盈利预期的上调,以及股价的上涨。而股价下跌的拐点,也对应盈利趋势的拐点。

立讯精密:盈利预测伴随盈利趋势性改善而不断上调的过程,股价下跌的拐点对应的是盈利趋势的拐点。

海天味业:盈利预测伴随盈利趋势性改善而不断上调的过程,股价下跌的拐点对应的是盈利趋势的拐点。

爱尔眼科:盈利预测伴随盈利趋势性改善而不断上调的过程,股价下跌的拐点对应的是盈利趋势的拐点。

隆基股份:盈利预测伴随盈利趋势性改善而不断上调的过程,股价下跌的拐点对应的是盈利趋势的拐点。

大族激光:盈利预测伴随盈利趋势性改善而不断上调的过程,股价下跌的拐点对应的是盈利趋势的拐点。

生益科技:盈利预测伴随盈利趋势性改善而不断上调的过程,股价下跌的拐点对应的是盈利趋势的拐点。

亿纬锂能:盈利预测伴随盈利趋势性改善而不断上调的过程,股价下跌的拐点对应的是盈利趋势的拐点。

兆易创新:盈利预测伴随盈利趋势性改善而不断上调的过程,股价下跌的拐点对应的是盈利趋势的拐点。

2.2. 什么类型和阶段的公司,可以给更高的估值?

有两类个股可以给高估值:

第一类:ROE高且长期稳定,这一类以消费股为主。下表第一类标的以贵州茅台及海天味业为例。

第二类:处于高速增长阶段,且未来ROE预期也较高的成长股。但需注意的是,成长股一旦过了高增长阶,进入成熟阶段,其估值也是要随之下行。在本案例中,第4年该公司的估值由第1年的69.7倍下降26.7倍,第11年估值进一步下降到20.5。但若未来ROE不能上台阶,则当前估值为33.1倍。

3. 对于科技股,当前应当重点关注的问题是什么?

结合本篇报告前两部分内容的讨论,当前时点,对于2020年的科技股,从超额收益的角度来说,我们关注的焦点应当是景气度趋势能否延续,而非当前股票的估值和涨幅。

景气度的趋势背后是产业的趋势:

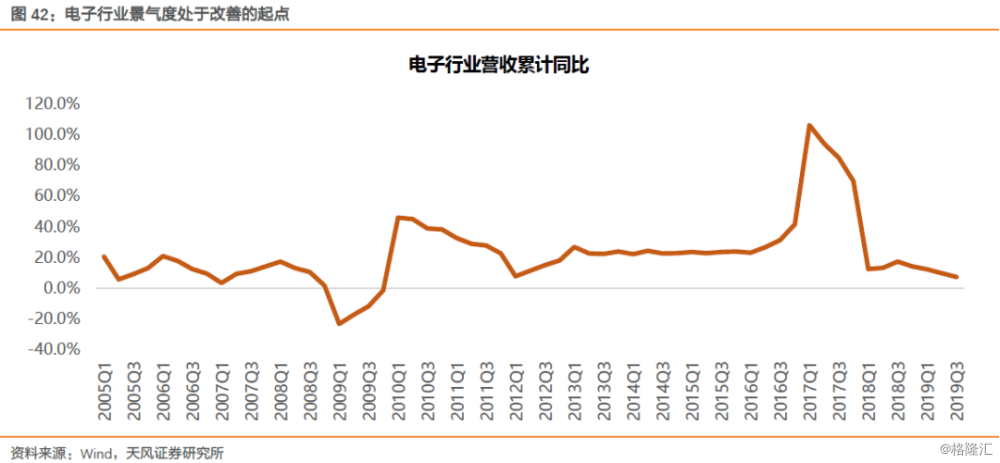

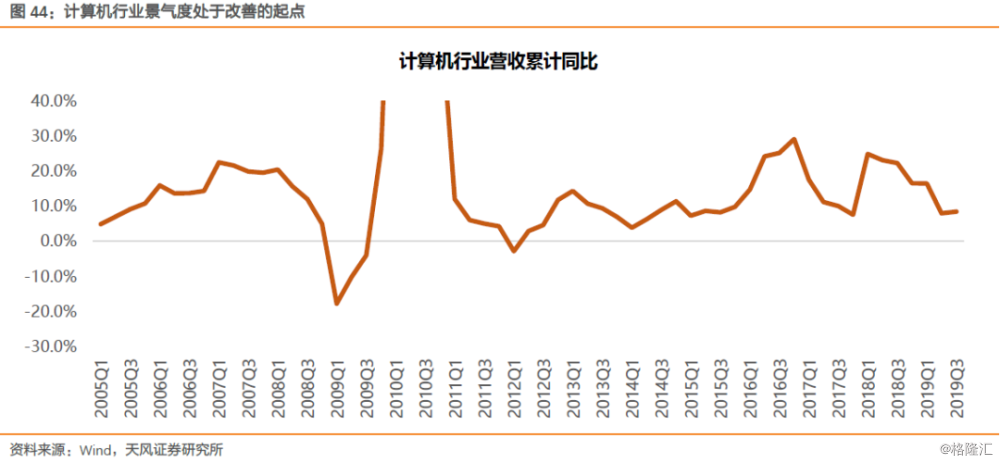

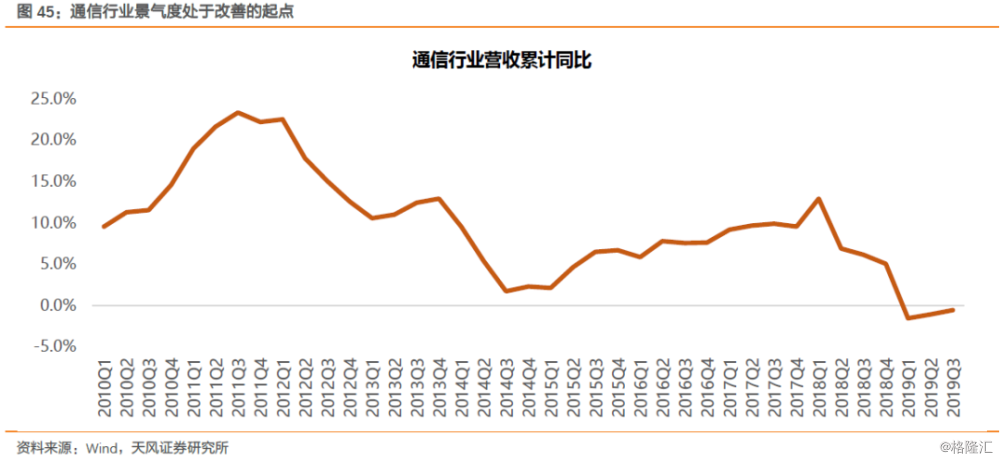

一方面,相对业绩趋势决定了大类板块股价超额收益的方向,2019年是创业板业绩趋势相对沪深300占优的拐点,换句话说,科技类板块(包括电子、计算机、传媒、通信)的业绩趋势都是初见曙光,背后是产业周期的崛起。

另一方面:2019年是5G产业周期的元年,5G基站刚刚开始建设,第一款5G手机发布,VRAR眼镜初步试水,进入2020年,5G基站进入大规模建设期,大众款的5G手机会陆续发布,同时在硬件成熟后,TOC的应用端(云游戏、VRAR游戏)也会率先爆发,更长期来看,作为生命线的5G基础设施成熟后,TOB的应用端,例如大数据、工业互联网、物联网、人工智能、自动驾驶等也会逐步落地。5G产业周期的变革,涉及的领域和延续的时间可能远比3G、4G要更加超出预期。

4. 实证检验:天风策略ROE选股模型如何验证上述问题?

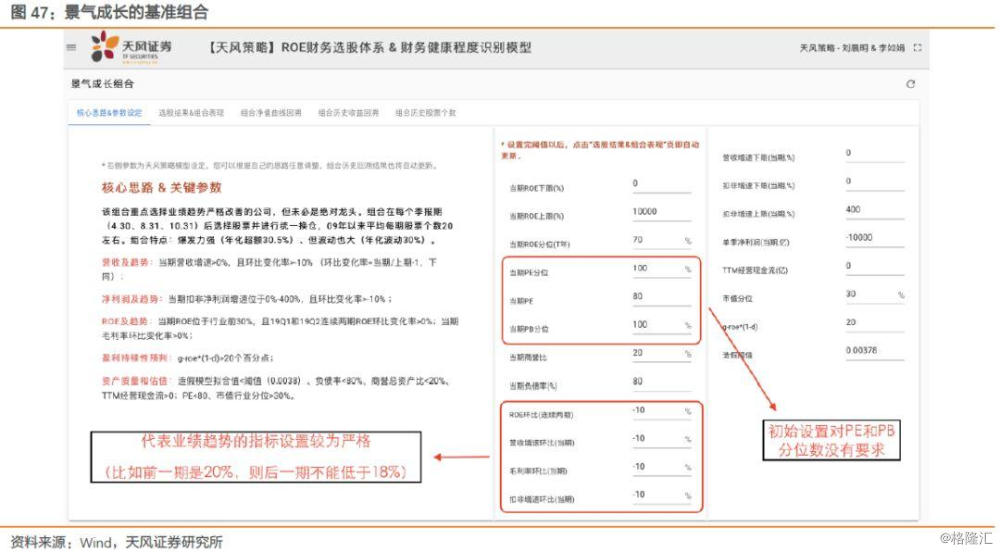

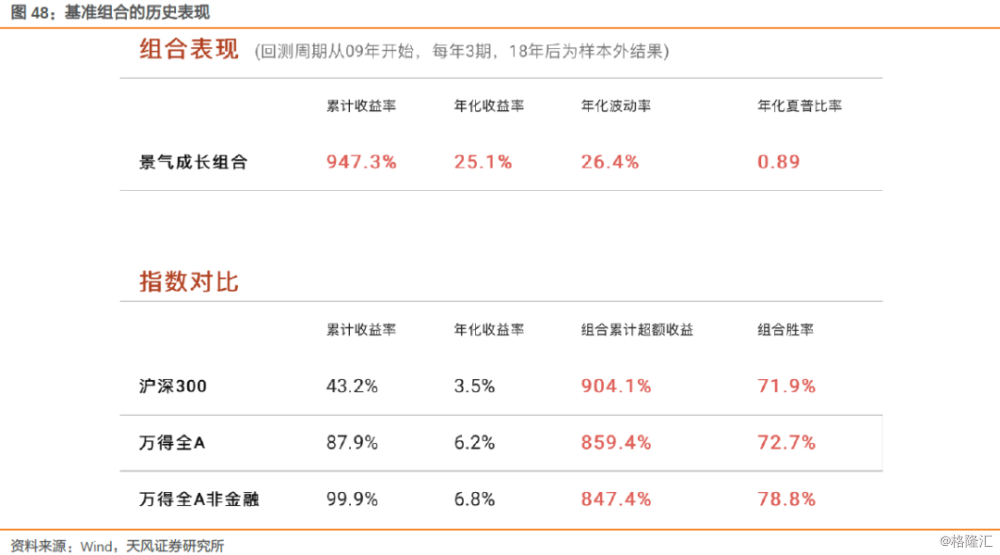

最后,我们用【天风策略ROE选股模型】(具体网址:tf-strategy.com,登录密码欢迎联系我们,或联系对口销售)中的景气成长组合来验证报告前三部分中的逻辑和结论。

在我们设定的景气成长的基准组合中,核心变量是代表业绩趋势的ROE环比、营收环比、毛利率环比、扣非利润增长环比。

估值角度,我们首先对PE和PB的历史分位数设置为100%,代表对估值的历史分位数没有任何要求。

下面两张图分别显示了组合的核心指标,以及组合09年开始,回测的结果:

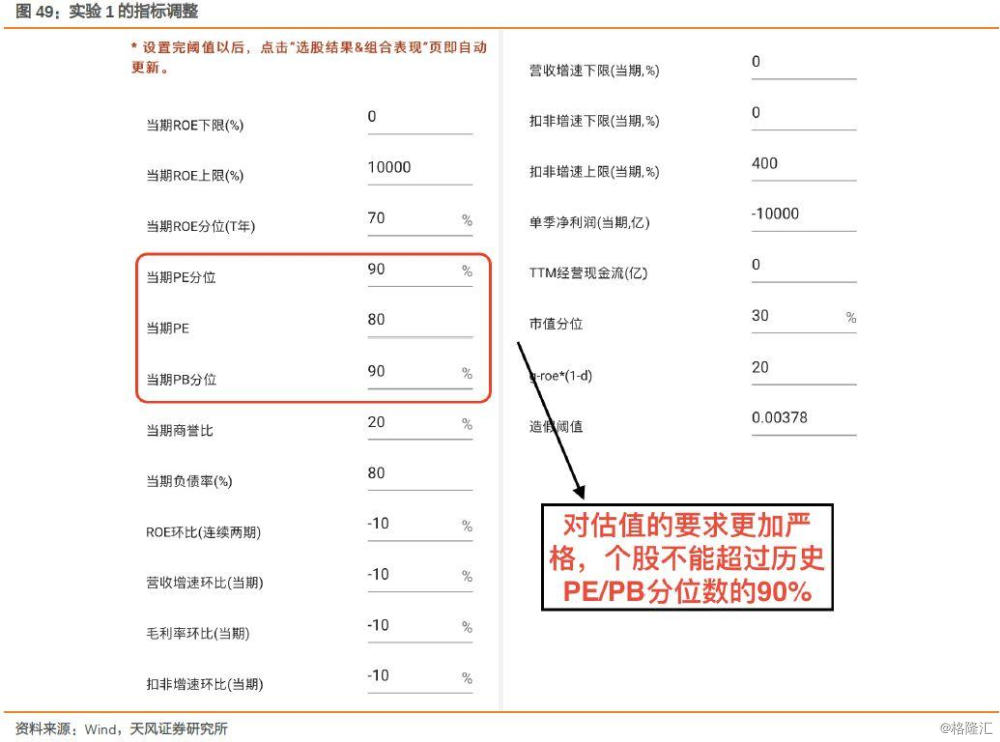

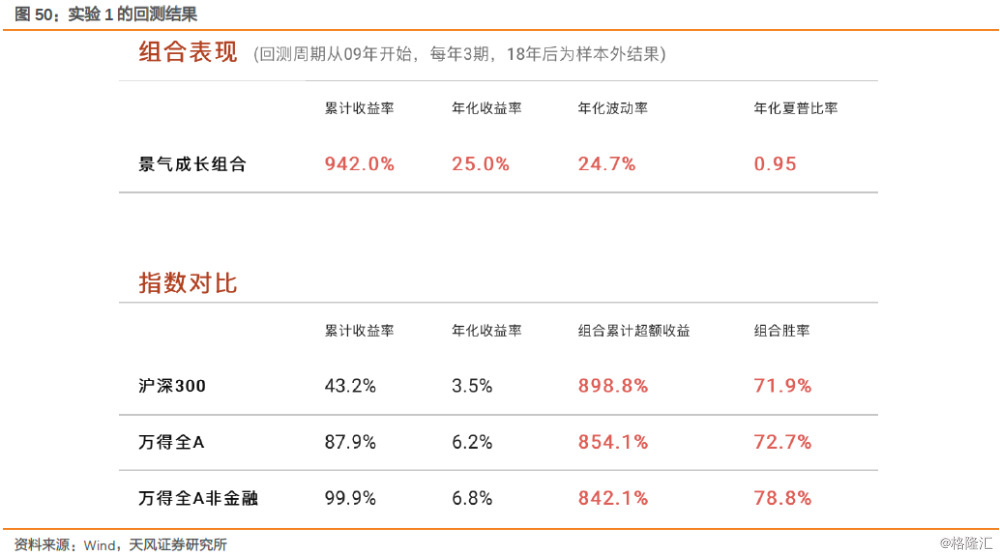

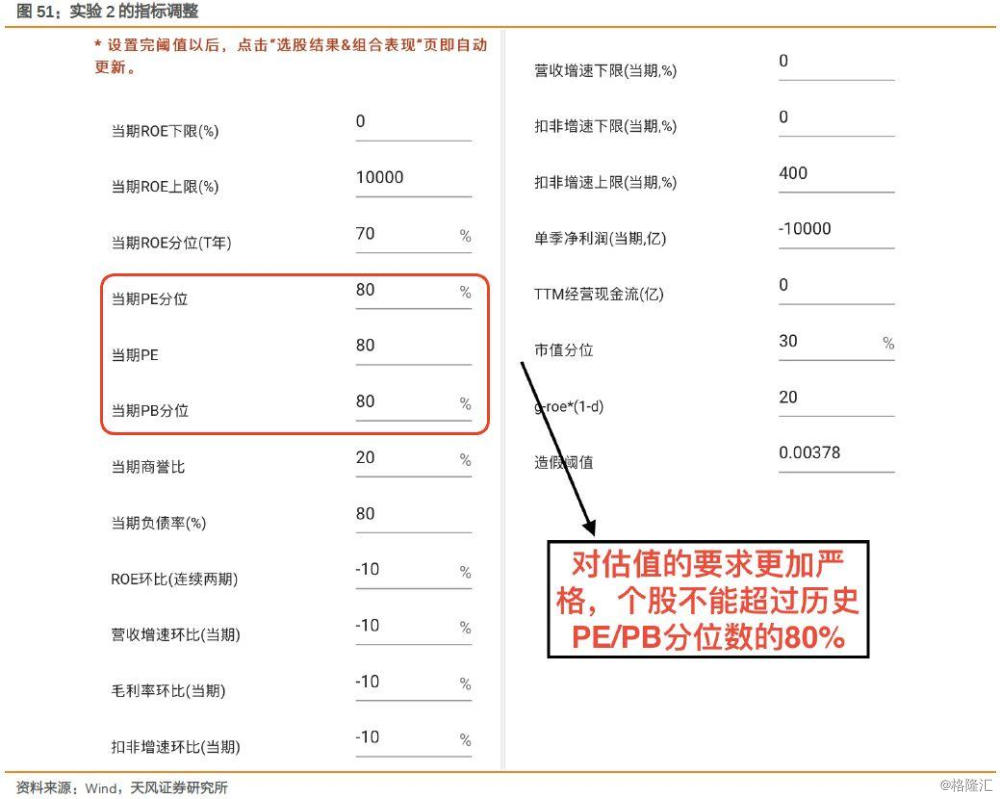

在下面几步的实证检验中,我们将保持代表景气度趋势的指标不变,同时不断加强对于估值分位数的要求,即提出相对自身时间序列,估值分位数较高的公司。

(1)实验一:PE和PB分位数估值小于90%

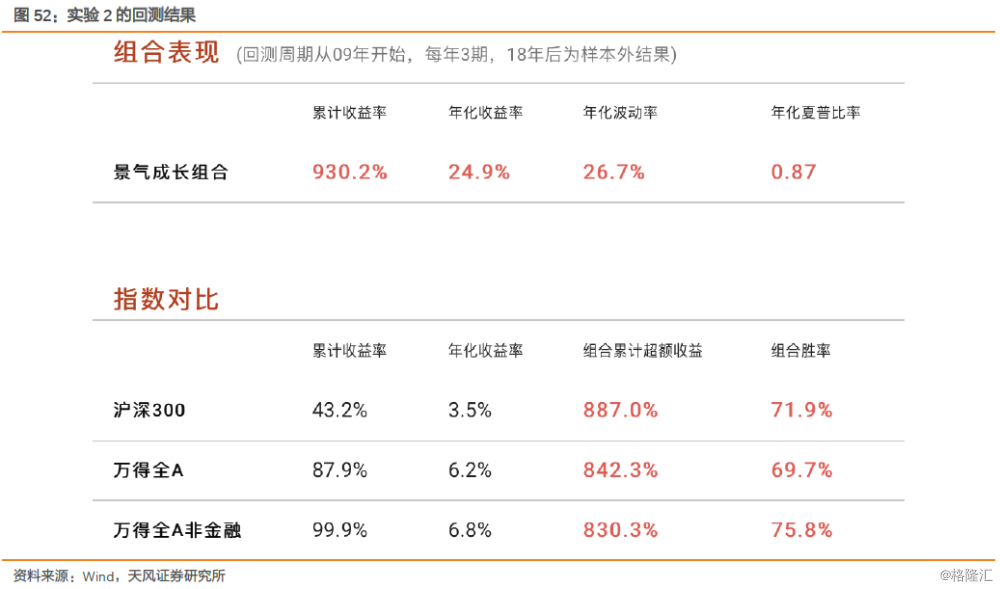

(2)实验二:PE和PB分位数估值小于80%

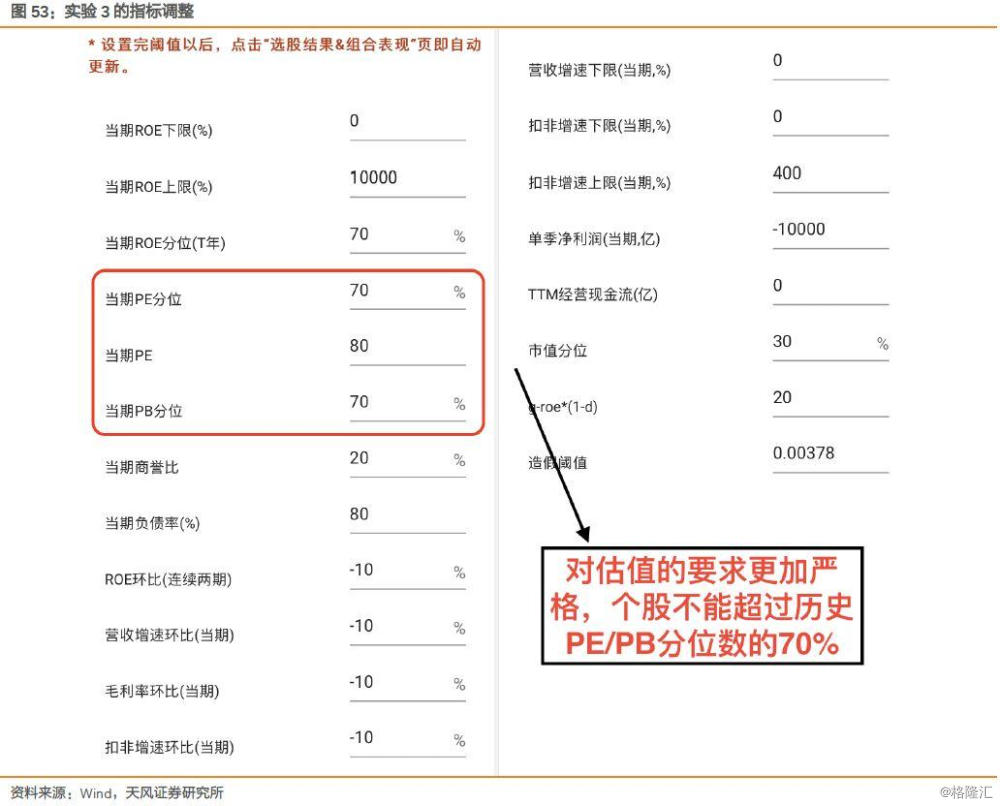

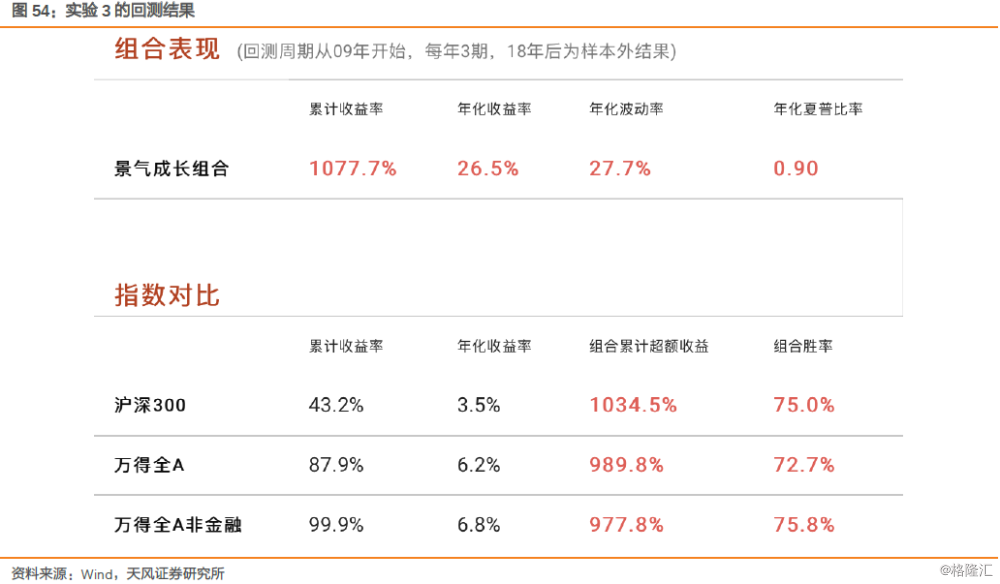

(3)实验三:PE和PB分位数估值小于70%

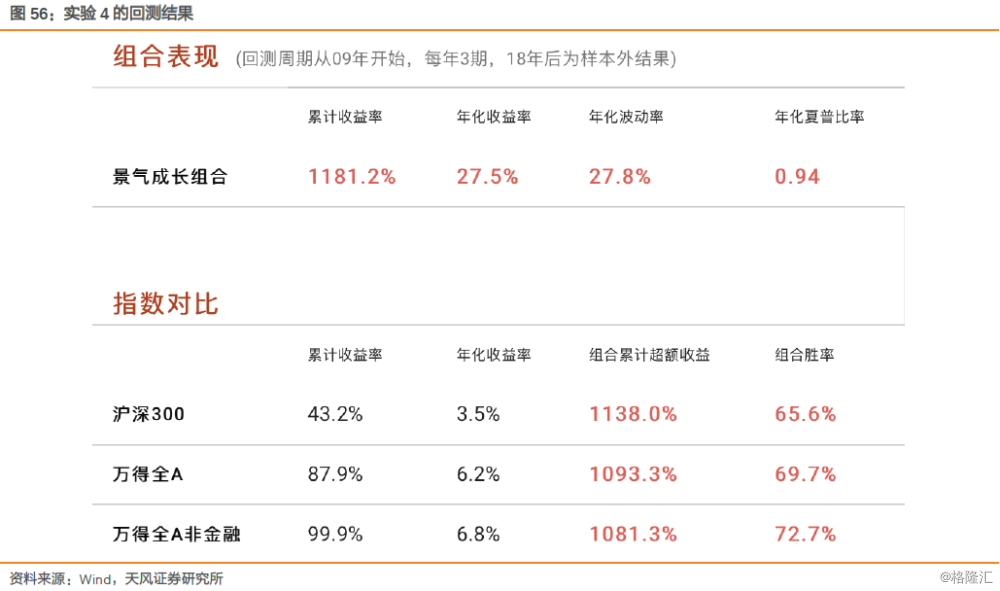

(4)实验四:PE和PB分位数估值小于60%

实验结论:在保持景气度趋势指标不变的情况下,通过不断降低对估值水平的容忍度,从选股模型的回测结果来看,整个组合的超额收益、波动率、夏普比率并没有出现显著改善,反而很多时候降低了组合跑赢的概率。

风险提示:经济下行风险,政策不及预期风险等。

报告来源:天风证券股份有限公司

报告发布时间:2019年1月12日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员