2020年1月9日,佳兆业集团(1638.hk)发布公告,称公司发行5亿美元,票面利率为10.5%的5年期优先票据,成功创下集团自2017年交换要约以来,单一笔发行金额最高,年期最长,机构投资者参与最多的交易。本次交易亦成功突破集团2024年融资壁垒,进一步优化了集团的债务结构。

公司表示,此次债券发行获得国际机构投资者的热烈追捧,订单总额达28亿美元,吸引超过150个机构投资者下单。其中来自亚洲及欧洲的机构投资者分别认购总发行额的73%和27%。在票据分配方面,约91%的票据分配予基金,剩余6%和3%则分配给银行和私人银行。票据最终定价较初始指导价格10.875%区间收窄37.5个基点。

该支债券发行后在二级市场上表现良好。截至1月9日收市,该债券价格较发行价上涨1.625元,并收窄43基点,令收益率下降至约10%。本次发行,也令今日公司的收益率曲线全面调整,债券整体二级价格上涨。

从股价来看,债券发行后,佳兆业股价表现良好,1月9日最高价为4.12港元,收盘价为4.04港元,较公司债券发行日1月8日收市价上涨2.8%,反映市场对公司本次发债看好。事实上,公司股价2019年初至今累计升幅达61.6%。

此轮从2019年年底开启的上涨行情,主要得益于地产行业销售数据超预期带来的估值修复。进入2020年,市场货币政策呈现宽松状态,虽然对房地产开发企业融资端限制并未显著放宽,但对于公司融资成本的下降有带动作用。因此,在2020年,地产企业的融资实力及债务风险依然是公司估值的核心因素。

对于佳兆业此次融资的用途,公司表示本次发行所得款项净额将用于偿还一年内到期的境外中长期债务。事实上,过去几年来,佳兆业一直执行积极的债务管理策略,预计未来公司偿债能力将进一步提升,债务端的优化有望成为未来上涨行情的“催化剂”。

一、融资实力逆势提升 美元债价格持续走高

通常而言,房企有钱就有地,只要保证资金周转,那么土储是没有大问题的。而资金来源上,房企主要来源于五个方面:银行贷款(开发贷为主);国内企业债(含信托);海外债;股权融资;销售回款。

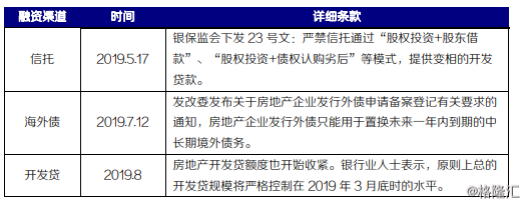

2019年下半年,地产行业融资端限制加速提升。到了2019年8月,开发贷也被限制。开发贷是抵押贷,某种程度是房企最有安全感的贷款。可见,当下,除了股权融资,所有能够撬动杠杆的都被限制。

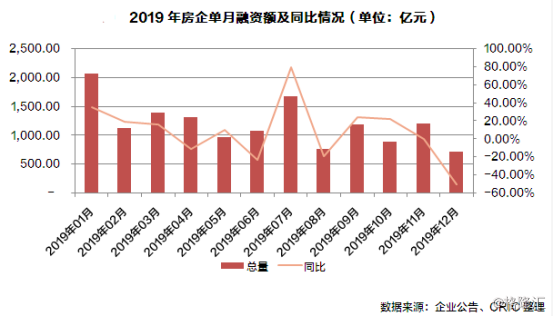

根据CRIC数据显示,2019年房企单月融资额同比持续走低,并在第四季度进入负增长。

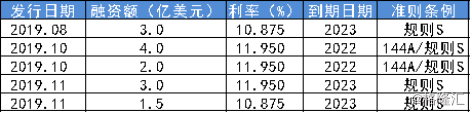

但在行业越发收紧的背景下,特别是2019年下半年以来,佳兆业的融资实力却实现“逆势”提升。2019年下半年,公司累计发行13.5亿美元优先票据,且票据年限集中在3-4年。

值得注意的是,2019年10月16日,佳兆业在美国证券法第144A条列下,发行了4亿美元11.95%2022年10月到期的优先票据。这次发行是佳兆业继2013年后,首次在美国证券法第144A条列下发行优先票据,也是中国房地产企业自2015年以来首次在144A条列下发行优先票据。而该次发行获来自美国及欧洲投资机构的热烈追捧,其中来自亚洲、欧洲及美国的机构投资者分别认购总发行额的58%,23%及19%。在票据分配方面,81%的票据分配予基金,剩余14%和5%则分配给银行和私人银行。

不难看出,佳兆业希望借助144A债券的发行,扩拓投资者基础,以进一步降低其融资成本,并优化债务结构。

整体而言,佳兆业海外融资实力持续发力,为佳兆业千亿目标的达成保驾护航。2019年公司累计发行优先票据达30亿美元,实现了延长融资期限及降低融资成本的双突破,并且发行的债券在二级市场表现不跌反升,反映投资者对佳兆业的前景持续看好。

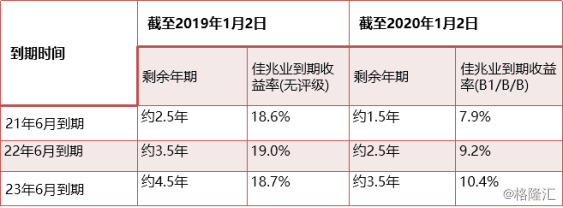

从下图可以看到,公司截至2020年初的债券到期收益率,对比2019年初明显收窄约800-1000个基点。

佳兆业目前海外信用评级一直维持较优的水平。其中,三大境外评级机构对集团主体评级分别为:穆迪B1级;标普B级;惠誉B级,展望为稳定。良好的信贷评级为公司债券的发行奠定了基础。

二、实行积极债务管理,以长债置换短债,扩拓融资渠道

2019年以来,佳兆业实行积极的债务管理策略,成效显著。从海外发行美元优先票据的用途可见,公司融资的主要用途在于偿还到期海外债务以及进一步优化公司债务结构。

2019年至今,佳兆业累计回购7.36亿美元优先票据,包括2笔2019年到期,1笔2020年到期及1笔2021年到期的美元债,令公司短期还款的压力显著降低。

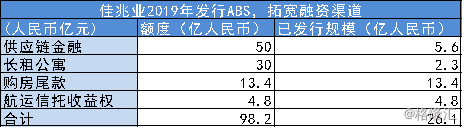

此外,公司也积极通过多元的融资途径,优化公司债务结构。在境内,佳兆业有中诚信AA+评级,这为其发行ABS产品拓宽了融资渠道。截至2019年至今,佳兆业已获批深交所ABS发行额度人民币98亿元,并累计发行4笔合共人民币26.1亿元的ABS产品,融资成本介乎5.4-7.5%。

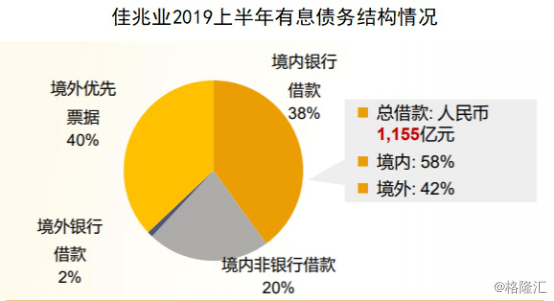

下图可见,截至2019年中期,佳兆业总有息负债为1155亿元人民币。其中若以融资渠道进行分类,境内债务占比为58%,境外债务占比为42%。其中银行渠道的债务占比为40%,非银行的债务融资占比为60%,其中境外主要以优先票据进行融资。

截至2019年中期,若以到期期限进行分类,公司债务占比最大为未来2-5年到期的债务,比重为42.9%。对比2018年,2019年佳兆业的中长期债务占比快速提升,债务结构优化得益于海外优先票据的发行。债务结构优化推动公司的债务风险持续下降,使得公司财务风险得到有效控制。

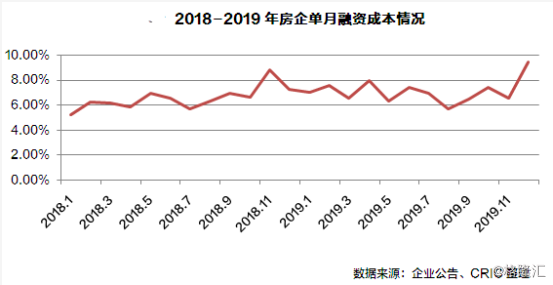

下图可见,对比2018年,2019年地产企业融资成本持续提升,行业平均维持6%-8%的利率水平。但到了2019年四季度,行业的融资利率加速上升,目前已接近10%的水平。

相比行业,截至2019年6月30日,公司平均融资成本为8.6%,接近行业平均水平。

根据佳兆业中期报告数据,公司速动比率维持在1.3倍的良好水平 ,手头现金人民币300亿,较2018年底增长 31% ,公司总体财务状况保持平稳可控。

结尾:

截至2019年12月31日,集团全年权益合约销售金额约为881.2亿元,合约销售建筑面积约为464.2万平方米,分别较2018年同期增加约25.8%及21.0%。

根据克而瑞数据统计,截至2019年12月31日,百强企业 2019年全年平均销售业绩增速为6.5%。对比之下,2019年佳兆业释放出超越同行的成长前景。佳兆业目前行业规模达到前30水平,未来能够稳定受益于行业集中度提升。

值得注意的是,公司长期专注于粤港澳大湾区及旧改项目的深耕。根据2019年中期数据显示,佳兆业的土储2600万平方米,其中近55%位于大湾区,面积大约为1400万平方米。公司土储货值约5000亿元,大湾区占70%,其中深圳占整体土储货值的30%。公司土储面积中76%位于一线及重点二线城市。

从土储拆分来看,佳兆业2600万平方米的土地储备里,有730万平方米是旧改,占土储比例的28%。货值来讲,旧改土储货值占比整体货值的40%。

此外,公司还有占地面积3200万平方米(尚未计算容积率)的旧改项目储备尚未纳入土储,其中深圳和广州各占30%。这3200万平方米占地面积的项目,对应的货值大概是2万亿。

可见,公司充足的土储以及可期的发展前景是支撑公司融资实力提升的内在因素,这一优势有望将在2020年得以延续。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员