按IPO发行价区间的上限计算,蛋壳公寓将通过此次IPO交易筹集最多2.01亿美元资金。

文丨猎云网 ID:ilieyun 作者丨猎云网

美国东部时间2020年1月8日,蛋壳公寓更新招股书,发行区间设定为14.5美元到16.5美元之间,拟发售10,600,000股美国存托股票(ADS),每股美国存托股票代表10股A类普通股。

蛋壳公寓将在纽交所挂牌,股票代码为“DNK”。

按IPO发行价区间的上限计算,蛋壳公寓将通过此次IPO交易筹集最多2.01亿美元资金。

根据此次披露,除了原有主承销商花旗集团、瑞士信贷和摩根大通外,新增加老虎证券作为副承销商。

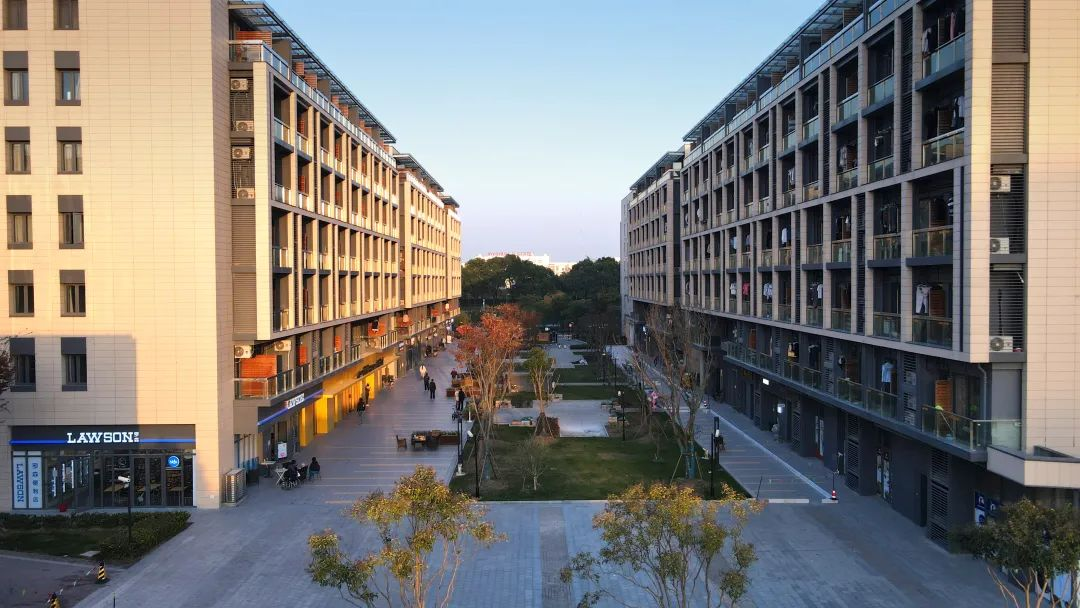

截至2019年11月30日,蛋壳公寓管理的公寓数量为432,690间。

蛋壳公寓在2019年前10个月的总营收为57.13亿元人民币,较2018年前10个月19.92亿元增长187%,增长的主要原因是业务的持续扩大、管理的公寓数量持续增加。

蛋壳公寓2019年前10个月净亏损为28.13亿元人民币,经调整后的EBITDA为负16.12亿元人民币,尚未盈利的原因是其持续高速增长。

当前股东结构中,蚂蚁金服作为蛋壳公寓的战略投资方,占股7.8%,双方签署战略合作框架协议,探索在支付、金融服务和获客等方面的深度合作。老虎环球基金为最大机构投资人,占20.0%的股份,蛋壳公寓联合创始人兼CEO高靖直接持有14.2%的股份,天使投资人兼董事长沈博阳持有6.3%的股份。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员