作者:方闻千

来源:半导体风向标

本篇是网络安全行业的研究框架,分为四大部分:

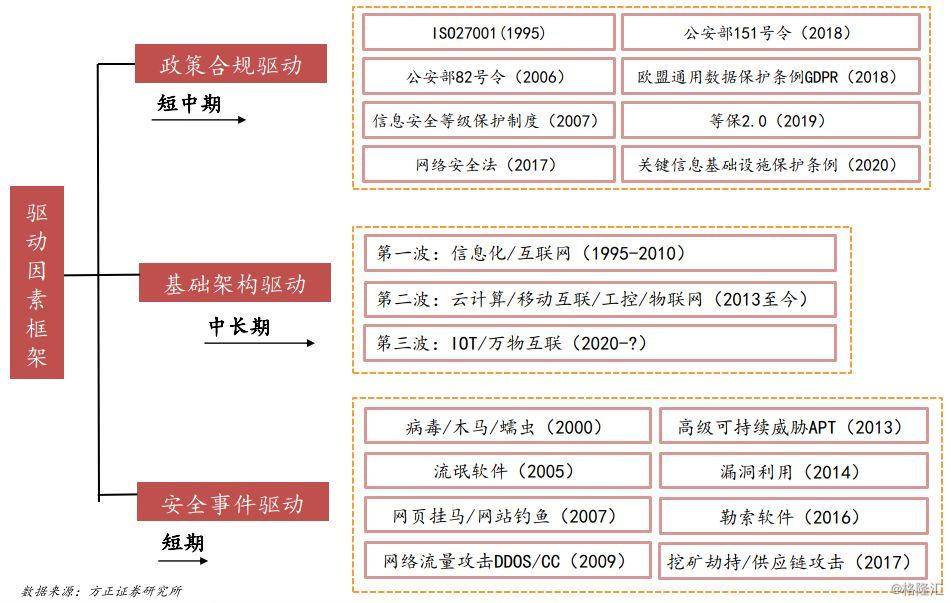

1、驱动因素框架:包括安全政策驱动、基础设施驱动以及安全事件驱动。三大驱动因素分别在短、中、长期,总量与结构上对行业产生不同程度的影响。

2、竞争格局复盘:拆分网络安全的产品及市场结构,分析全球市场竞争格局现状与底层逻辑,并对国内网安25年竞争格局的演变分不同阶段进行梳理。

3、未来趋势推衍:短期,渠道竞争加剧;中期,安服是行业确定性的增量市场;长期,什么才是网络安全行业竞争格局的最终形态。

4、估值方法探讨:美股及A股网络安全标的适用估值方法探讨,国内网安公司是否适用于PS指标来对其进行估值。

核心观点

1、迎接网络安全投资大时代。网络安全作为网络、计算、存储之外的第四大IT基础设施,全球产业规模达千亿美金,目前行业正处于技术迭代加快,产业成长加速的黄金时期。随着国内网络安全头部厂商的资产证券化进程逐渐接近尾声,科创板开启新兴安全厂商的上市通道,产业资本加大安全市场投入以及美股网络安全投资保持高度活跃,网络安全行业正在迎来“白+黑”,“A股+美股”,“二级+一级”的投资大时代。未来网络安全的投资需要兼具全球视野与产业思维。

2、驱动因素框架:分为安全政策驱动、基础设施驱动以及安全事件驱动三大驱动因素。三大因素对行业在短、中、长期,总量与结构上存在不同程度的影响。目前国内网络安全行业正处于政策提速以及技术创新驱动下的第二轮加速成长期。

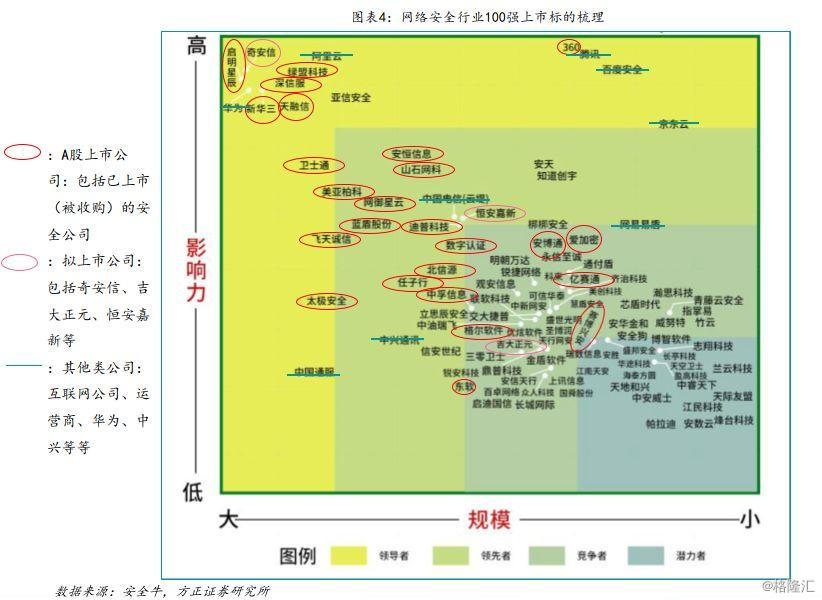

3、竞争格局复盘:行业整体碎片化的竞争格局下,需要对市场结构有更加深度的研究。全球市场以CrowdStrike、Okta、Zscaler为代表的下一代安全厂商正在迅速崛起,技术迭代与模式变革是竞争格局变化的底层逻辑。近年国内网安市场随着互联网公司的入局以及新兴安全厂商的不断涌现,行业集中度有所下降,在网络层安全、终端安全、安全管理等细分市场的竞争格局也发生了一定程度的变化。在下一阶段安全厂商技术创新能力的重要性将逐渐凸显。

4、未来趋势推衍:1)短期:渠道竞争加剧,头部厂商加大渠道的投入,渠道投入力度及渠道管理能力的差异将带来市场份额的此消彼长;2)中期:安全服务是国内网络安全行业未来5年确定性的增量市场,产业发展初期更加利好有品牌和整体方案优势的头部厂商;3)长期:参考全球安全市场的特点,专注垂直领域的安全厂商更有利于长期保持细分市场的头部位置,而对于大而全的安全厂商而言,将面临管理能力及创新能力的双重挑战。

5、估值方法探讨:PS、EV/Sales等估值方法对美股安全标的的适用范围要远大于PE,而SECaaS厂商平均PS达20倍以上,直接对标头部的SaaS公司。A股对PS等指标进行估值的接受度正在不断提升,但也需警惕国内外安全厂商商业模式的差异。

投资策略:重点推荐启明星辰、南洋股份、安恒信息、建议关注绿盟科技、深信服、山石网科、安博通。

风险提示:行业渠道竞争加剧,行业政策不达预期,技术创新对原有市场竞争格局的冲击。

1

迎接网安投资大时代

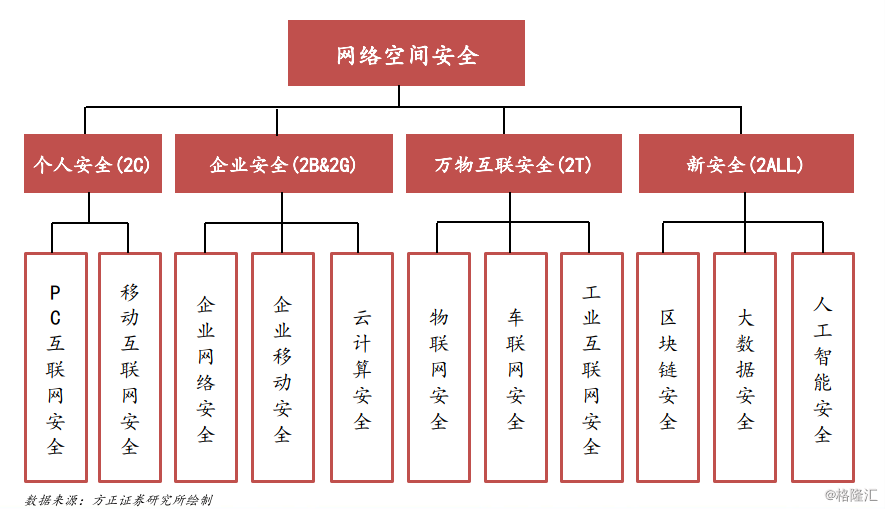

什么是网络安全?过去30年,网络安全的内涵和外延正在不断的丰富和延伸,从Network Security(企业网络安全、网络层安全)到Cyber Security(网络空间安全),包含了个人安全(2C)、企业安全(2B与2G),万物互联(2T)安全在内完整的产业生态。

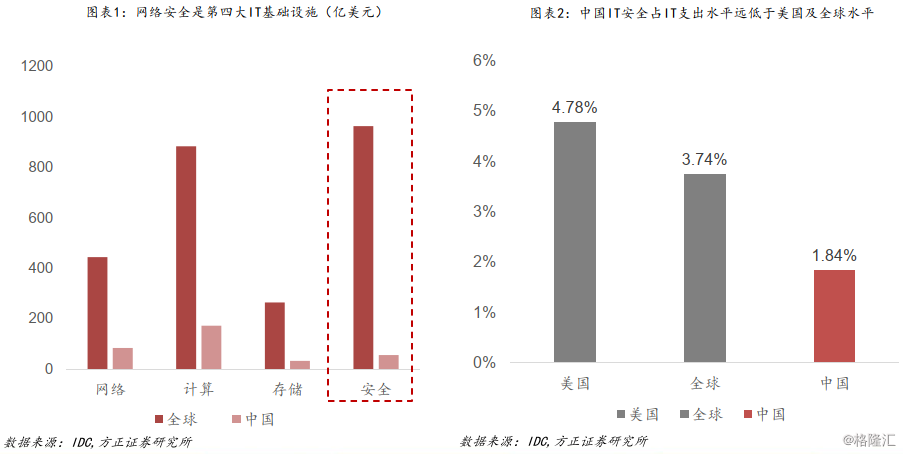

网络安全是网络、计算、存储外的第四大IT基础设施。网络安全已经成为网络、计算、存储外的第四大IT基础设施,全球产业规模达千亿美元量级。

网络安全作为IT产业的伴生性需求,随着网络安全重要性的不断提升,正在向基础需求转变。

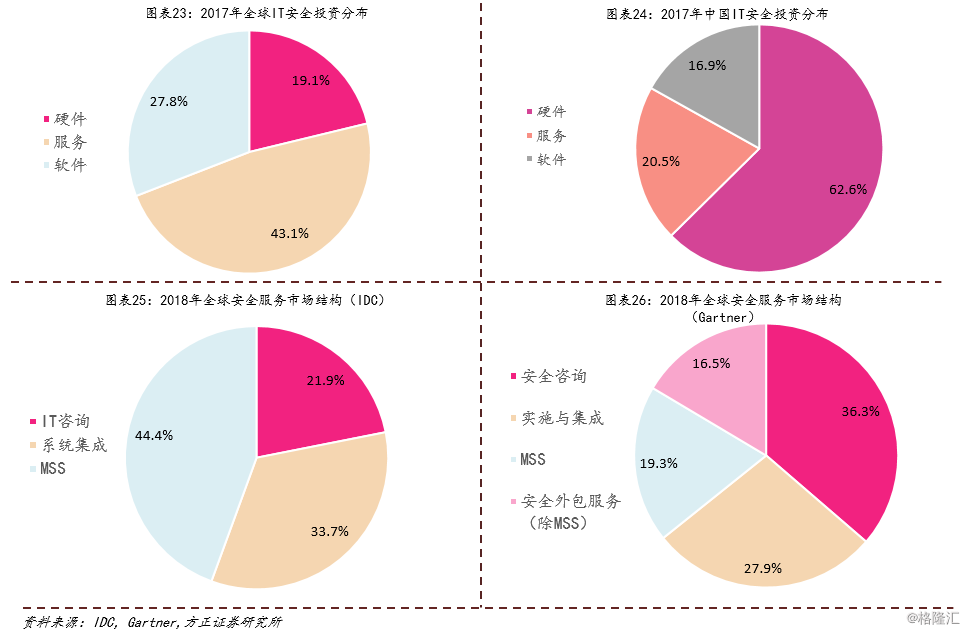

中国IT安全产业投资占比远低于美国及全球平均水平,未来中国IT安全投入占比提升的两大路径:1)意识改变,国内政企用户对安全重视程度不断增加;2)产业升级,包括安全服务、安全风险管理、云安全等领域产业成熟度的不断提升。

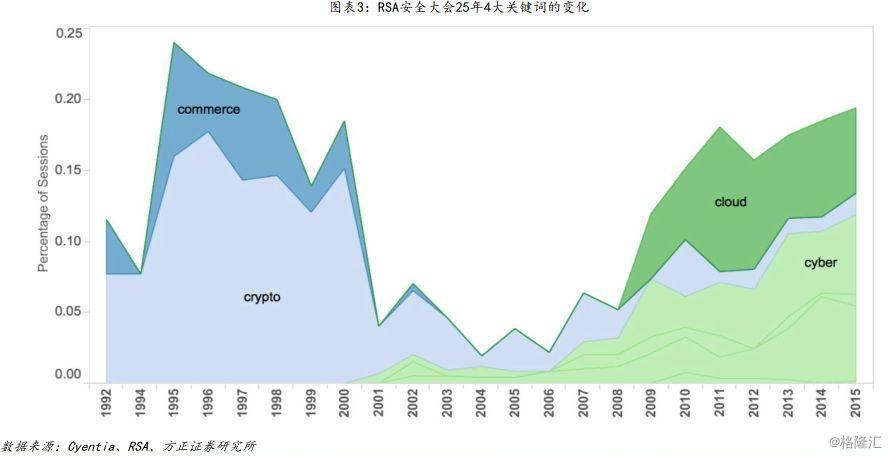

产业演进路径:从加密与商业化,到云与网络空间安全。RSA大会作为全球网络安全技术的风向标,每年对安全议题的讨论其对于安全行业有非常强的前瞻价值,RSA会议4个关键“commerce(商业)”、“crypto(加密)”、“cloud(云)”和“cyber(网络空间)”的频率在上世纪90年代以及2010年代这两个时期发生了显著变化:其中“commerce(商业)”和“crypto(加密)代表着上世纪90年代开始网络安全正在从一种技术工具逐渐走向商业化,而最早的安全技术就是通信加密技术。从 2010年之后,“cloud(云)”和“cyber(网络空间)“在RSA的关注度快速提升,代表云以及网络空间安全成为了网络安全行业的重要趋势。

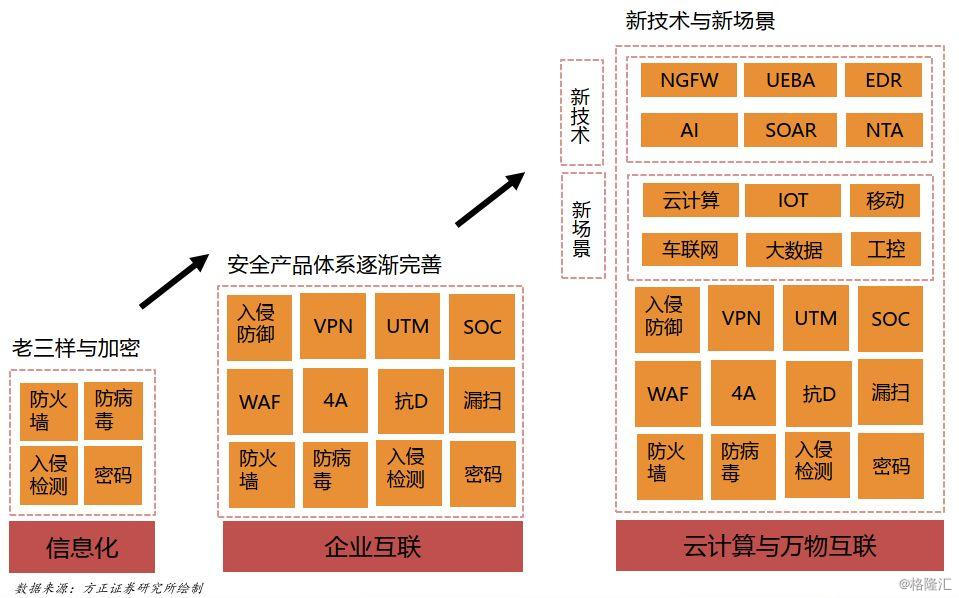

产业发展阶段:从“老三样”到网络空间安全

安全投资大时代:国内头部厂商资产证券化接近尾声

安全投资大时代:黑+白,一级+二级投资机会兼具。网络安全投资大时代到来:目前国内头部安全厂商的资产证券化已经接近尾声,A股已有近20家网络安全上市公司,预计未来3年网络安全板块将有1家千亿,3到5家三百到千亿,近10家百亿级别的投资标的,将成为计算机行业公司数量最多、最具配置价值的细分板块。行业兼具白+黑,二级+一级的投资机会。

安全投资大时代:网络安全投资需要兼具全球视野与产业思维。全球视野下的安全投资:

美股网络安全板块近十年涌现出了非常多优质的投资标的,出现了包括Palo alto、Fortinet等十倍股,以及Crowdstrike、Okta、Zscaler等SECaaS厂商。全球网络安全市场:1)市场竞争格局更加细分,尚未出现绝对的行业龙头厂商,市值最大的安全厂商Palo alto networks市值为225亿美元;2)技术迭代速度更快,市场竞争充分,商业模式正处于变革时期,SECaaS的渗透率正在迅速提升;3)美股网络公司代表了全球网络安全技术的顶尖水平,能够为国内的网络安全投资,在技术趋势、商业模式、估值体系上提供指引与参考,因此未来的网络安全投资需要具备全球视野。

2

驱动因素框架

网络安全行业驱动因素框架(总量VS结构):

国内:网络安全行业正处于第二轮加速成长期:

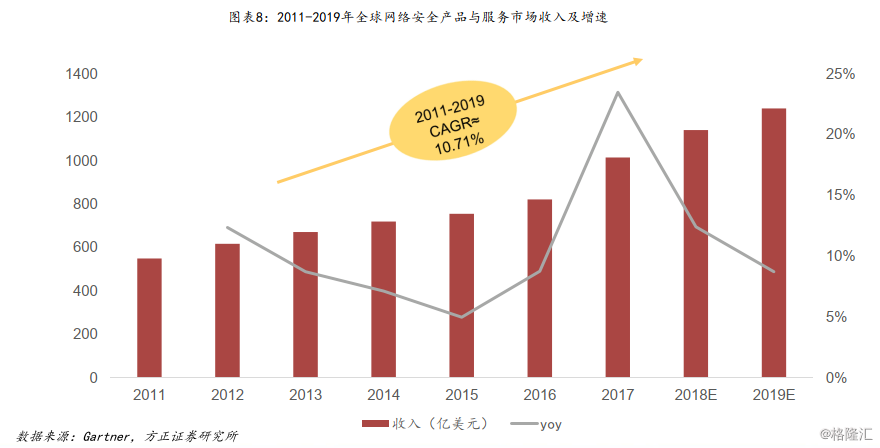

全球:行业整体仍保持高景气度。近10年全球网络安全行业保持在较高的景气度,2010-2019全球网络安全行业复合增速保持在10%左右,主要受全球安全威胁及事件的导致的安全风险增加,面向云等新的IT架构转型带来的新的安全业务需求的驱动。同时从2017年开始,全球安全支出增速呈现提升的趋势,主要受欧盟通用数据保护规则(GDPR)等法规对安全服务市场的带动,GDPR涉及欧盟地区企业或在欧盟开展业务的的企业,根据gartner的估算,到2019年,全球至少有30%的企业机构将产生GDPR相关服务的支出,包括实施、评估并审核与GDPR相关的业务程序所涉及的安全咨询等服务。

3

竞争格局复盘

网络安全行业整体呈现碎片化特点:

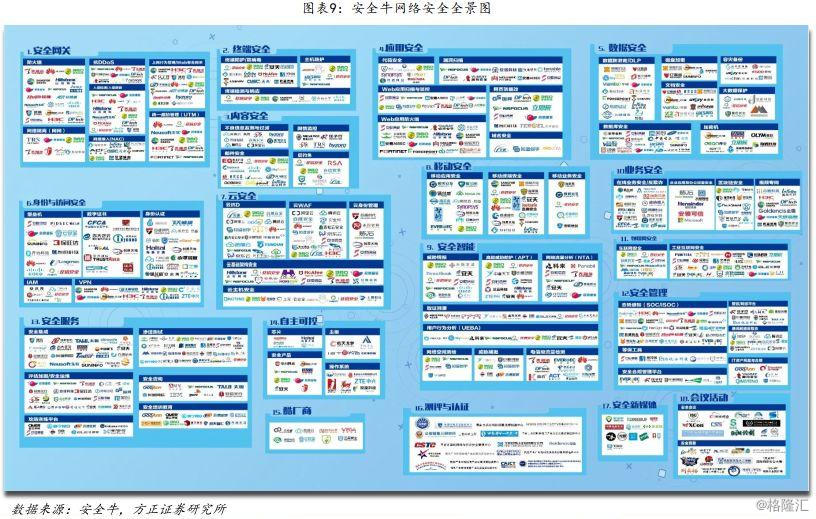

产业碎片化:2018年市场规模约500亿,18个一级安全领域、71个二级子行业近300家安全企业和相关机构

产业集中度低:国内前5大安全厂商收入合计占比在23%左右,全球前5大厂商占比约18%

国内头部安全厂商:奇安信、启明、华为、新华三、天融信、深信服、绿盟等

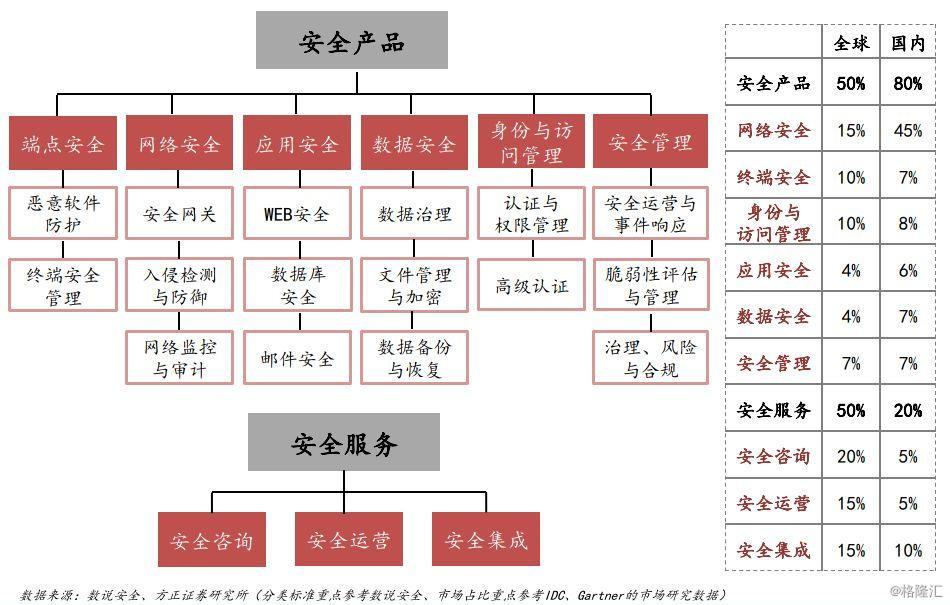

网络安全产业的细分市场分类及市场结构

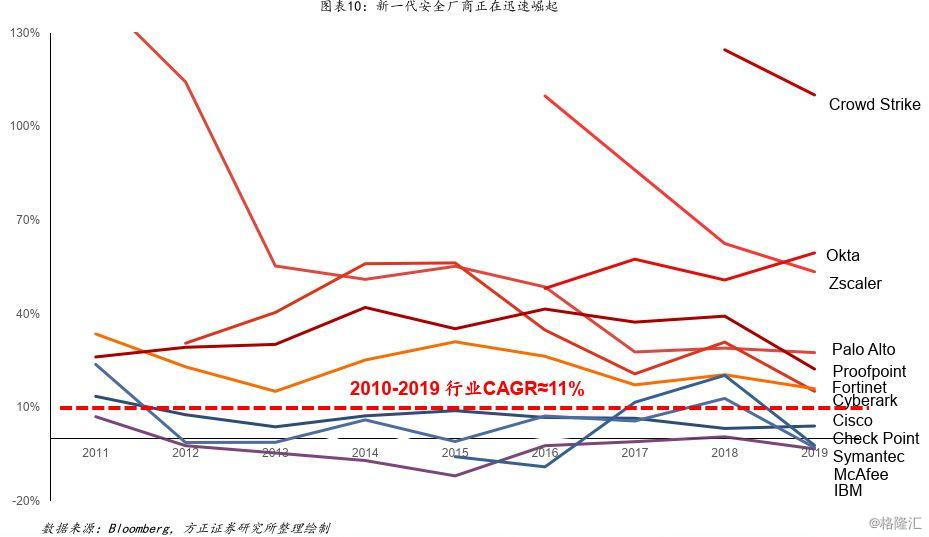

全球安全市场大变革:新一代安全厂商迅速崛起。以Palo Alto、Okta、Zscaler、Crowdstrike为代表的新兴安全厂商正持续替代老牌安全厂商的市场份额产业竞争格局变化背后的底层驱动因素:技术迭代、模式变革。

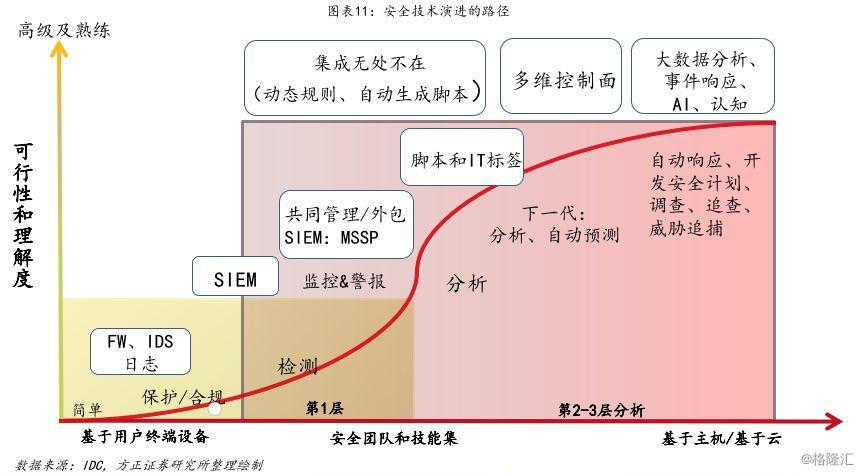

技术迭代:IT基础架构和安全威胁的双重驱动。安全技术迭代速度呈现显著加快的趋势:安全技术得发展一方面受底层IT基础架构发展的驱动,以云为代表的新的IT基础架构下,网络空间安全的风险点及防护机制发生了显著变化,另一方面受新型的安全威胁及安全攻击方式驱动。安全技术从早期的防火墙、防病毒、IDS、日志、SOC向云安全,终端检测的响应,用户行为分析,威胁情报、智能化等方面不断延申,包括EDR、AI、UEBA、ZERO-TRUST等技术正在与传统安全技术深度融合。

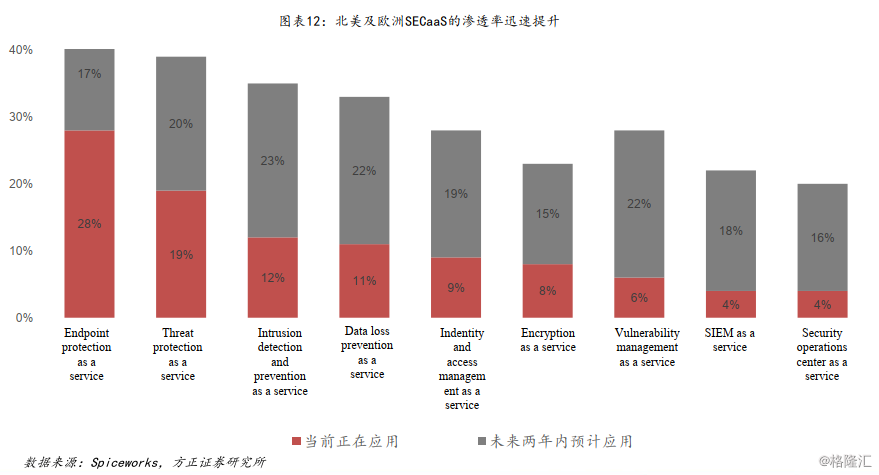

模式变革:全球范围内SECaaS已经向主流安全领域全面渗透。安全即服务(SECaaS)是全球安全市场的重要产业趋势:1)从应用来看,SECaaS的应用领域已经从早期的云抗D、云漏扫、云WAF等向终端安全、入侵检测、身份与访问管理、SIEM等主流产品应用领域不断延伸;2)从厂商来看,包括Okta、Zscaler、Crowdstrike等完全基于云端的SECaaS厂商在方案上已经显示出了相比传统本地部署方案的优势,同时主流厂商包括Fortinet、Palo alto等订阅服务收入占比均超过20%,且仍呈现不断提升的趋势。

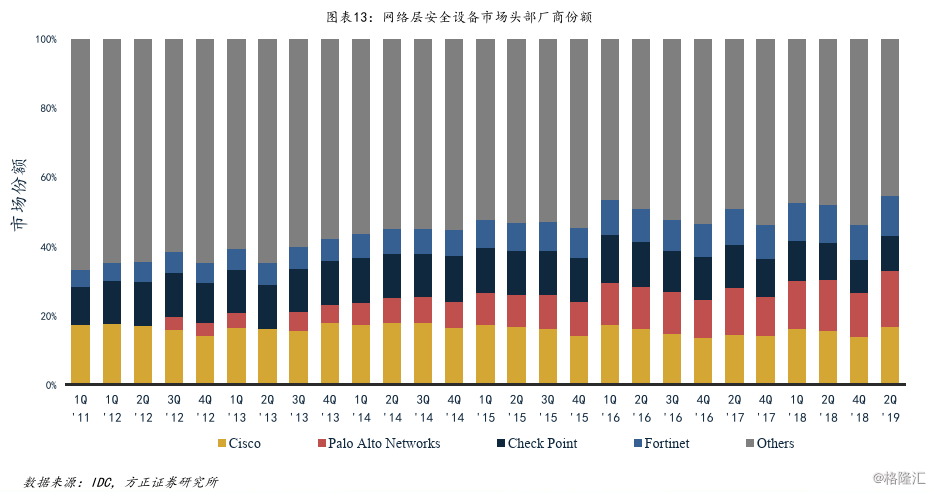

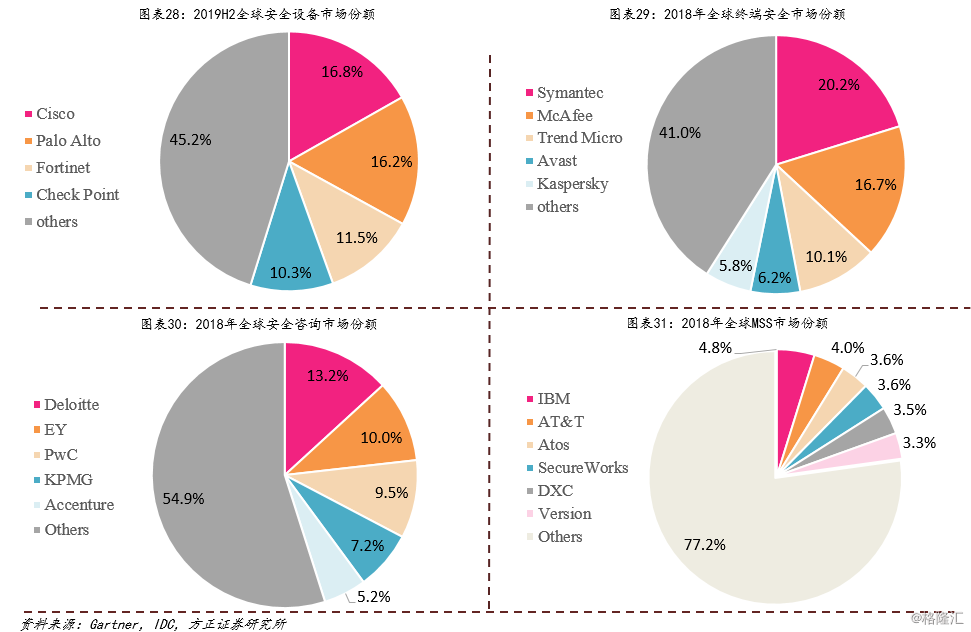

网络层安全:Palo Alto Networks及Fortinet等下一代防火墙厂商份额持续提升。根据IDC的数据,全球网络安全设备市场(以防火墙为主,包含IDPS、VPN等)最近10年的竞争格局发生了显著变化,随着下一代防火墙在全球范围内渗透率的持续提升,以 Palo Alto Networks及Fortinet为代表的等新兴防火墙厂商的市场份额持续提升,而Cisco、Check point、Juniper等老牌防火墙厂商的份额基本处于稳定或下滑趋势。

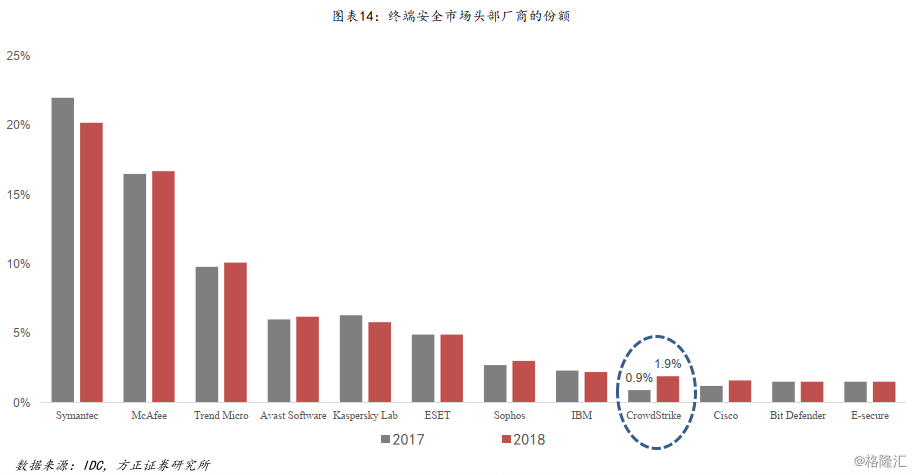

终端安全:新兴安全厂商包括Crowdstrike、Cylance、CB等凭借基于云端的轻量化的终端安全解决方案及EDR、威胁情报等技术,实现在终端安全市场的持续替代。随着基于签名和文件的传统终端安全解决方案在应对新兴安全威胁时逐渐失效,终端安全技术的重心正从过去的预防与阻止逐渐转向检测与响应,同时伴随着越来越多的企业转向云基础设施,以及云在业务流程中的重要性逐渐提升,终端安全的重心也从过去的端点向云端逐渐迁移。

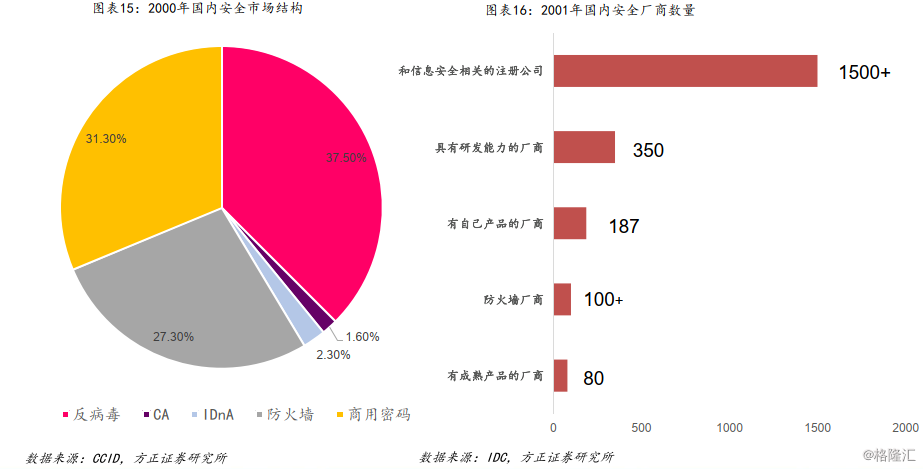

国内:第一个10年(1995-2004),行业加速成长,厂商百花齐放。

1)第一个10年:行业最早可追溯80年代密码技术的应用,1995-2000年,天融信、启明、绿盟等第一批安全厂商成立、市场在1999年前后开始启动,到2000年初国内从事网络安全行业的公司数量剧增,行业格局分散,根据IDC的统计,和信息安全相关的注册公司数量达1500家以上,厂商数量达到300家以上。厂商基本集中在反病毒、防火墙、商密、IDS等几大细分市场。

2)早期安全行业的“战国七雄”:启明星辰、绿盟、天融信、安氏、亿阳、联想网御、华为。

国内:第二个10年(2005-2014),增速趋缓,行业集中度提升。第二个10年:1)安全行业的国产化加速,外资安全厂商的市场份额快速下降;2)IT厂商在安全市场的份额逐渐下滑;3)市场份额向国产安全头部厂商集中。

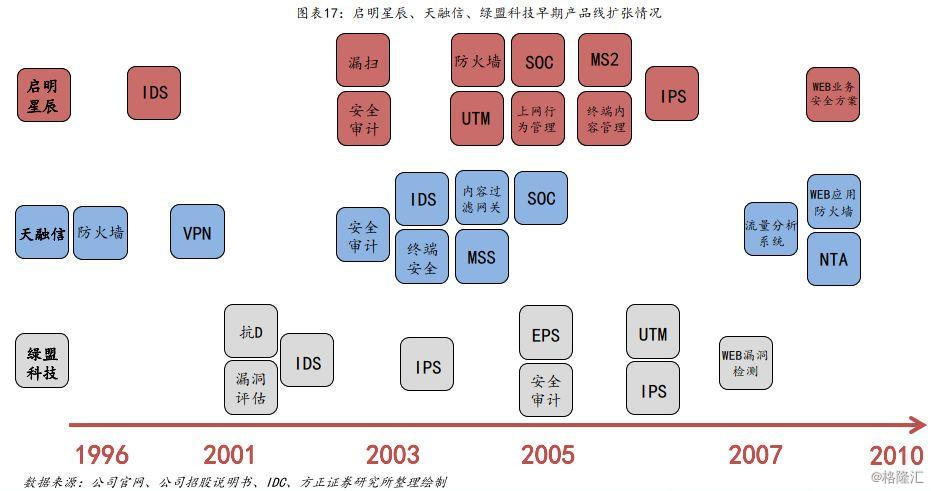

集中度提升路径:1)产品线扩张:2003-2007年前后,头部厂商推动产品线横向扩张,这一阶段营销与市场的竞争重于产品和技术的比拼;2)并购整合:2008年资产证券化浪潮开启,上市公司对行业加速整合。

国内:第二个10年(2005-2014),增速趋缓,行业集中度提升。资产证券化浪潮启动,推动上市安全厂商对行业加速整合。随着2008年第一家网络安全公司卫士通登陆A股市场以来,网络安全行业资产证券化的序幕正式拉开,网络安全上市公司通过融资及并购不断做大做强,最具代表性的就是启明星辰,启明在2011年收购了头部厂商网御星云后,又持续收购了书生电子、合众数据、安方高科、赛博兴安等细分领域安全厂商,成长为国内网络安全行业的行业龙头。

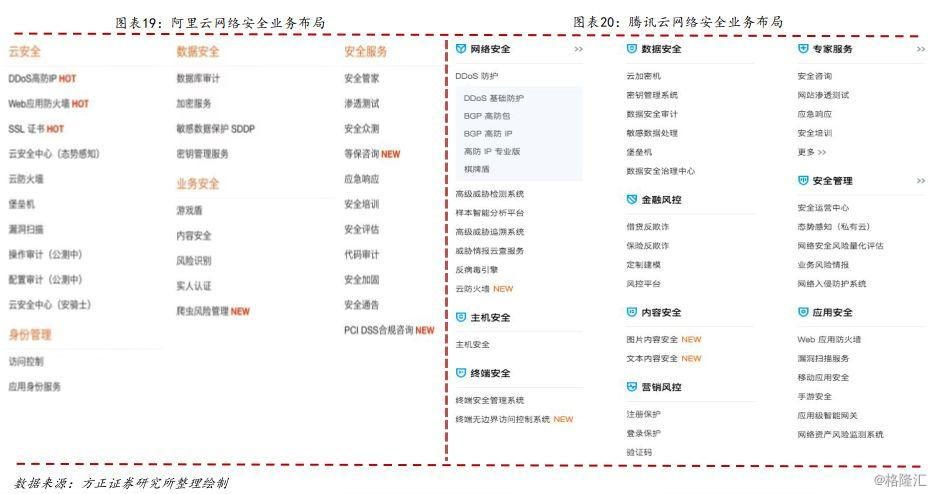

第三个10年:场景扩容与技术创新推动全球网络安全行业进入第二轮加速成长期。行业竞争加剧,格局出现分散的趋势。行业新进入者1:互联网巨头入局,阿里、腾讯、360,通过大量引入传统安全行业的人才,迅速提升了自身在企业级市场的安全能力及业务规模,包括阿里云、腾讯云已经成为国内公有云安全领导厂商;行业新进入者2:新场景及新技术领域的新兴安全厂商不断涌现。

国内:第三个10年(2015至今),行业加速成长,竞争显著加剧。新兴安全厂商层出不同:在包括云安全、移动安全、工控安全、业务安全、物联网安全、态势感知、威胁情报、网络可视化、安全众测、网络空间测绘等众多安全新兴细分领域,安恒信息、亚信安全、梆梆安全、知道创宇、科来、威努特、青藤云等一大批聚焦在安全新兴细分领域的厂商实现了快速成长。

国内:第三个10年(2015至今),行业加速成长,竞争显著加剧。头部厂商的市场格局发生变化:1)防火墙:华为、新华三凭借私有云整体解决方案实现包括防火墙在内的网络安全设备市场份额的提升;2)UTM:深信服、奇安信等厂商在下一代防火墙市场份额提升;3)终端安全:奇安信借助360原有在消费级杀毒软件市场积累的技术及品牌方面的优势,通过互联网行业打法,仅3年时间就成为了终端安全市场的行业龙头;4)其他领域:安恒信息、亚信安全厂商在应用安全、安全管理、身份与访问控制领域崛起。

4

未来趋势推衍

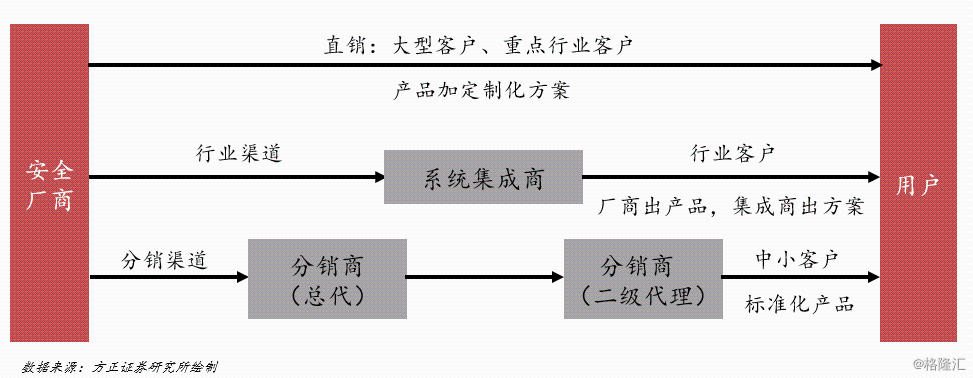

短期:渠道竞争加剧,渠道能力的差异将带来市场份额的此消彼长。短期内市场及渠道依然是国内网络安全行业最核心的竞争要素,各龙头厂商之间的渠道之争从2019年开始显著加剧,未来各厂商在渠道资源投入以及渠道管理能力上的差异将带来市场份额的此消彼长,需要加大对于产业微观层面的变化的持续跟踪。

渠道能力包括:1)渠道的管理与支持能力:市场、售前、售后、培训,技术支持等;2)针对渠道及中小企业用户设计的标准化产品,与直销的安全产品进行区分;3)直销与渠道的利益平衡,对渠道商的利益进行保护,防止串货等情况的出现;4)渠道的覆盖面以及合作的深度。

中期:安全服务是最大的增量市场之一,中外市场结构存在巨大差异。

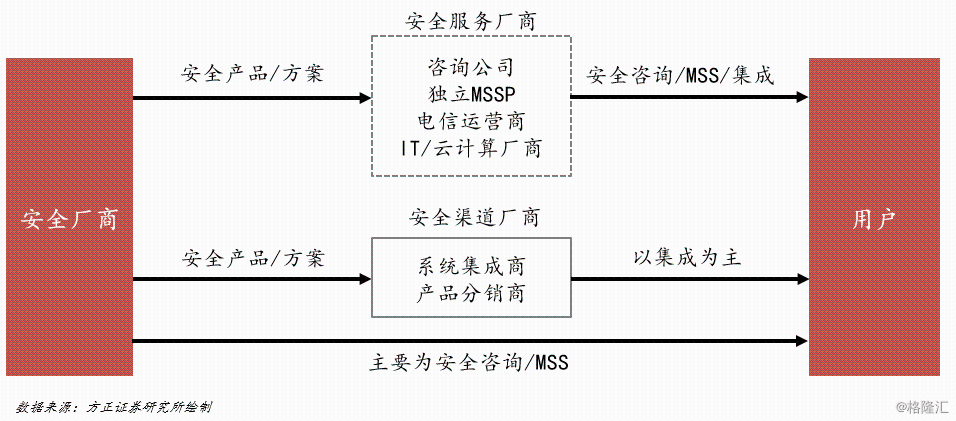

中期:全球安全服务市场包含了众多参与者。全球安全服务市场参与者众多,其中咨询公司、电信运营商、大型IT公司、系统集成商扮演重要角色。从全球安全服务市场的主要参与方包含:咨询公司、独立安全咨询公司、独立MSSP、电信运营商、安全厂商、系统集成商,大型IT公司下安全部门等。其中:1)安全咨询行业:头部厂商主要为德勤、普华永道、安永、毕马威、埃森哲、IBM、博思艾伦等咨询公司或IT咨询服务提供商:2)安全运营(MSS,托管安全服务):包括symantec、IBM等专业安全厂商、ATT、NTT、CenturyLink等电信运营商及Secureworks等独立MSSP;3)安全集成:格局较分散,包含系统集成商以及政府外包服务提供商等。

中期:初期安全头部厂商的竞争力要强于中小型厂商。安全服务市场即将崛起的根本原因:政策导向和用户意识的双重转变。1)政策导向转变:《网络安全法》下安全责任主体的落实,以及 “护网行动”的开展,等保2.0的落地、推动用户的安全采购从满足合规要求向提升安全能力转变,对于安全运营、安全咨询等服务的需求有了明显提升;2)用户意识转变:龙头厂商对安服市场的培育,云计算的发展推动企业用户对于云服务的接受度的提升。

竞争格局:1)与全球市场不同,安全厂商未来将国内安全服务市场将扮演更加重要的角色;2)行业发展初期,龙头厂商具备品牌及整体解决方案的优势,竞争力要明显强于中小型安全厂商。

长期:全球网络安全头部厂商更加聚焦单点安全市场。

长期:全球网络安全市场竞争格局的形成,是充分市场化竞争下的结果。

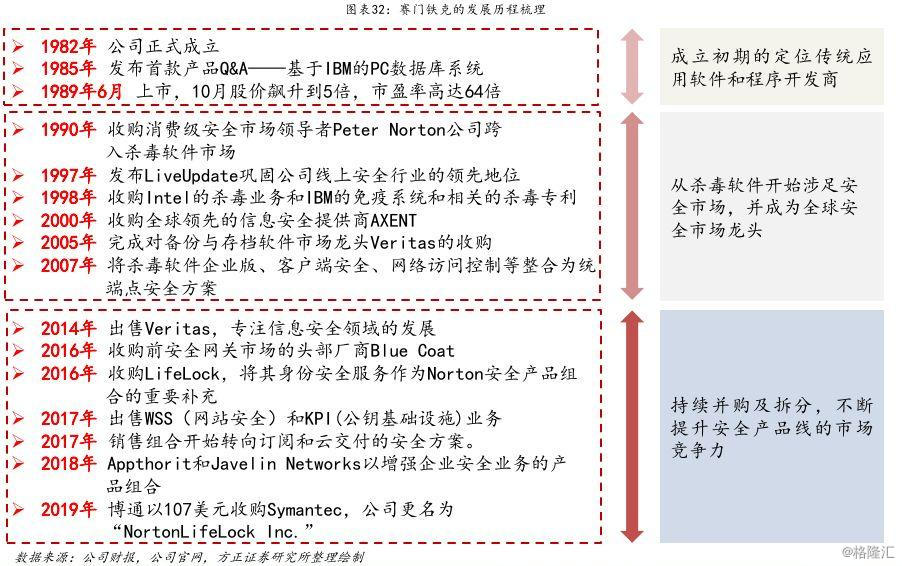

赛门铁克的发展过程,经历了多次业务重心的调整,以及不断的收购与拆分。

展望:长期竞争格局的形成包含经济学的必然与管理学的偶然。

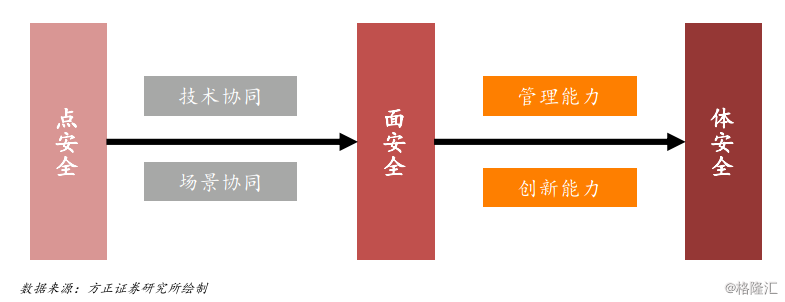

安全行业的点、面、体:1)“点”安全:指单一安全产品,如防火墙、防病毒、IDS、IPS、VPN、SOC等均可归类为单“点”安全,“点”安全厂商主要为专注细分产品的新兴安全厂商;2)“面”安全:由多条在底层技术或应用领域上存在较强协同性的产品构成,一般可分为网络层安全、终端层安全、应用层安全、数据安全、身份与访问管理、安全管理等领域。如网络层的“面”安全包括了如防火墙、IDPS、VPN、上网行为管理、UTM等产品线;3)“体”安全:覆盖多个乃至全部安全领域。

长期来看,由多个单“面”安全厂商引领各个网络安全细分子行业的发展将成为产业竞争格局的最终形态。1)从“点”安全向“面”安全的延伸,实现底层技术及应用领域上的深度协同,是安全厂商持续发展,做大做强的必然趋势,是经济学层面的必然;2)从“面”安全向“体”安全的延伸,安全厂商需要面临企业管理及创新能力的双重挑战,是管理学层面的偶然。

5

估值框架探讨

美股安全公司的估值体系:主要的估值方法包括PS、EV/Sales、PE、EV/EBIT、FCF等。在全球网络安全市场,不同企业之间所处的生命周期以及商业模式存在明显差异,因此所适用的估值指标也会有所不同。总体来看,PS、EV/Sales等估值方法的适用范围要远大于PE,主要原因在于美股很多网络安全公司正处于快速成长期,对于研发及市场的高投入导致目前尚未实现盈利,包括Crowdstrike、Okta、Zscaler、Palo Alto Networks等,同时SECaaS带来的商业模式的变革,能够让安全厂商直接对标SaaS公司的估值体系。

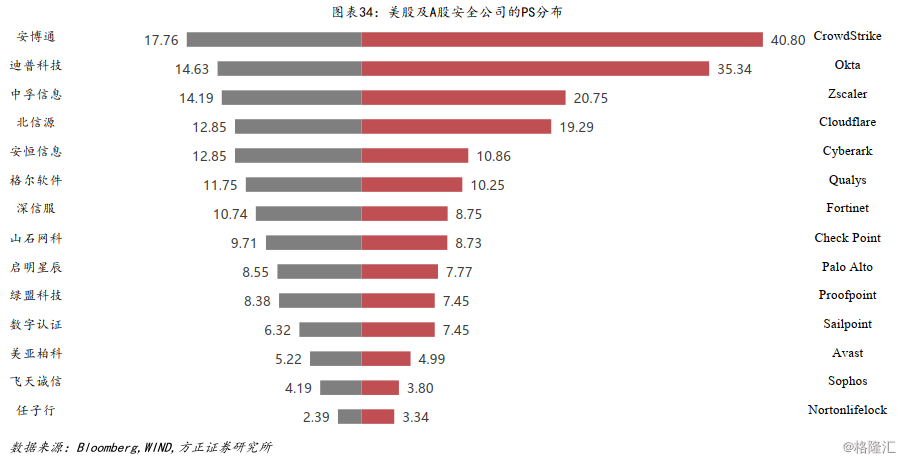

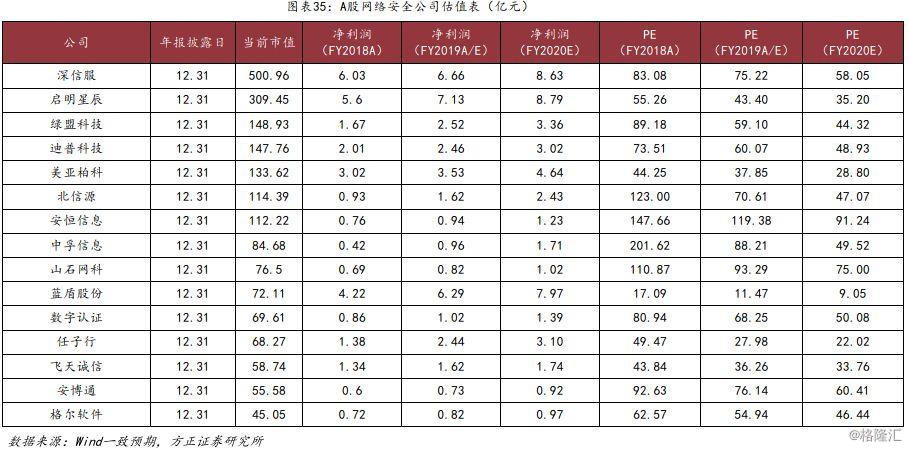

美股安全公司估值呈现显著的两级分布趋势,而A股网络安全标的估值水平则相对集中。A股主流安全厂商包括启明星辰、绿盟科技、深信服、安恒信息等PS大多在8-12倍之间,而美股安全公司的PS分布则更加分散,一方面美股资本市场市场给予了具备高成长性,在商业模式上具备颠覆性的网络安全标的较高的估值溢价,CrowdStrike 、Zscaler,Okta等公司PS(FY2019)能够达到20倍以上,对标头部的SaaS公司,另一方面Symantec、Sophos等传统安全企业的PS(FY2019)大多在3-6倍之间。

A股安全公司目前最常用的估值指标仍是PE,而市场目前对于一些正处于快速成长期的新兴安全厂商,如安恒信息,对其使用PS来进行估值的接受度正在不断提升。但总体而言,由于国内的安全厂商在商业模式上和海外的安全厂商存在一定差异,因此在估值方法上不能完全套用:1)国外头部安全厂商主要为安全产品提供商,标准化程度较高,国内头部安全厂商大多为安全产品提供商以及安全服务和解决方案提供商的结合,定制化属性更强,2)国内安全市场对SECaaS的接受程度仍然处于较低水平,目前A股市场并未出现真正意义上的SECaaS标的,因此国内安全厂商并未出现商业模式的本质变化。

6

投资逻辑及风险提示

1、行业处于第二轮加速成长期,政策提速提升行业景气度。

目前在云计算、物联网等新IT基础架构的建设需求下,全球网络安全行业正处在第二轮加速成长期。政策层面看,等保2.0在今年12月正式实施后,对于下游政企安全采购的提升明后年将逐渐开始体现,《关键信息基础设施保护》相关工作有望在明年初开始启动,有望加大政府及关键行业的安全投入,国内网安行业景气度仍将处于高位。

2、渠道竞争加剧,短期看头部安全厂商的份额将发生变化。

短期内市场及渠道依然是国内网络安全行业最核心的竞争要素,各龙头厂商之间的渠道之争从2019年开始显著加剧,未来各厂商在渠道资源投入以及渠道管理能力上的差异将带来市场份额的此消彼长,微观层面的变化需要持续跟踪。看好目前在渠道上重点布局的启明星辰、绿盟科技、南洋股份。

3、安全服务是目前网络安全行业在中期(未来5年)具备高确定性的增量市场。

随着国内政策导向和用户意识的双重转变,安服将迎来快速发展。与全球市场不同,安全厂商未来将国内安全服务市场将扮演更加重要的角色,通过服务带动自身产品销售的趋势会更加明显;同时行业发展初期,龙头厂商具备品牌及整体解决方案的优势,竞争力要明显强于中小型安全厂商。看好重点布局安服的启明星辰、绿盟科技、安恒信息。

4、看好具备较强安全创新能力,且具备产品横向扩展空间的安全厂商。

随着下游用户对于安全能力的逐渐重视的不断提升,具备较强技术创新能力,且在云安全等新安全场景及新技术领域持续布局的安全厂商,有望充分享受行业的创新红利。看好深信服、安恒信息。

风险提示:行业渠道竞争加剧,行业政策不达预期,技术创新对原有市场竞争格局的冲击。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员