作者 | 厚扬

数据支持 | 勾股大数据

年关到来,又到了一年一度2020鼠年展望时刻,从短期行业的业绩来看,预计2020年医药工业的收入和利润增速依然缓慢下滑,但依然显著高于GDP增速;从中长期行业发展趋势来看,需求端疾病谱变迁、供给端创新崛起、支付端医保控费都已经非常清晰,以价换量的政策。近日,创新药医保谈判结果已经出炉,新一批带量采购也已提上日程,改革之势不可逆转。在变化中寻确定性,药店股或许是个稳健的选择,此文将从确定性切入,确定中存在的增长性延展。

1

政策引导

11月29日, 广东省医疗保障局、广东省卫生健康委、广东省药品监督管理局联合印发《关于推动广东省基本医疗保险定点零售药店做好慢性病用药供应保障工作的指导意见》。

资料来源:广东省医疗保障局官网

此次《意见》的内容如下:

(1)规定了慢性病用药范围:国家新增17种谈判抗癌药;国家组织药品集中采购中选产品;高血压和糖尿病用药(麻醉药品、精神药品、医疗用毒性药品和儿科处方除外)。参保患者凭外配处方、就医凭证,在外配处方有效期内到零售药店购药,购药时只需支付应由个人承担的费用,由基本医疗保险统筹基金支付的费用由医保经办与零售药店进行结算。

(2)完善零售药店管理制度:零售药店需具备药品信息与医保信息系统实时传输,实现患者与药店直接结算,全部药品的购、销、存数据应当上传到广东省药品流通电子监管系统。各地要根据参保慢性病患者和医疗机构的分布以及医保经办管理服务能力,建立零售药店动态管理机制。

(3)规范零售药店服务管理:零售药店要加强药品管理,确保药品的质量和安全。药品信息与医保信息系统实时共享。零售药店对于国家新增17种谈判抗癌药的零售价,不得高于国家的谈判价;对于国家组织药品集中采购中选产品,允许零售药店在中选价格基础上适当加价, 超出医保支付标准的部分由患者自付,支付标准以下部分由医保按规定报销;对于治疗高血压、 糖尿病的药品,零售价不得高于省医保局确定的支付标准(高血压、糖尿病药品支付标准将另文规定)。

(4)创新基层医疗机构服务模式:1)包括延长处方医保用药量,可根据病情需要放宽至4-12周;2)基层医院与零售药房合作,零售药店根据药品的给药途径及需求,可将用药配送至参保患者就诊医疗机构静脉用药调配中心或发放给参保患者;3)推进“互联网+药品流通”,落实“网订店取”“网订店送”等政策,鼓励有条件企业共同参与处方流转、药品配送,并与医疗机构处方信息、医保信息互联互通,为患者提供“一站式”药品供应和药事服务。4)加快建立公立医院补偿新机制。推进医药分开,医疗机构应按药品通用名开具处方,并主动向患者提供处方,探索医疗机构处方信息、医保结算信息与药品零售消费信息互联互通、实时共享;5)加强大数据应用监管,加强信息系统建设,医疗机构外配处方信息与零售药店信息实时共享,完善医保智能监管平台建设。

(5)加强组织保障工作:各级医疗保障部门和经办机构选择符合规定的零售药店并签订服务协议,明确双方的权利义务,规范服务管理行为。各级卫生健康部门要加强外配处方的规范管理,强化医疗质量监管工作。各级药品监督管理部门要加强药品质量安全监管工作。

提取内容,简单概括,这次的重点在于:

(1)规定了慢性病用药范围,新增加了17种谈判目录的抗癌药,国家集采中选品种、高血压和糖尿病用药,丰富了零售药店的处方药;

(2)在零售药房结算费用时,患者只需要支付个人承担的费用,由医保支付的费用会由医保经办跟药店进行结算;

(3)药价上,国家集采中的品种,药店中的售价可以在中选价格的基础上适当的进行提价,但是谈判17种抗癌药及高血压、慢病药品零售价不得高于国家谈判价或医保支付标准,保障了患者在零售药房购买的价格权益;

(4)对于慢性病患者,延长处方医保用药量,可根据病情需要放宽至4-12周;

(5)医院可以按照药品的通用名开具处方,主动提供处方于患者,意味着处方外流有望加快进行;

(6)患者可以自行选择医院或零售药房根据处方进行购买药品,处方外流加速,患者拥有自主选择零售药房进行购买的渠道,这样同时进一步减弱医疗终端以药养医的现象。

广东此次印发的《关于推动广东省基本医疗保险定点零售药店做好慢性病用药供应保障工作的指导意见》像是一个试点,也像是一个战略布局,一方面加速推进省内的处方外流进程,目前草根调研,在私立医院,医生已经开设慢病处方时,同时会开具通用名处方给予患者之后在零售药房的购买,且医生不会给予零售药房的够药渠道,可由患者自行选择在零售药房购买或者网上药房购买;而另一方面,医保支付的问题也有所解决,在药店终端,患者只需要支付由个人承担的那部分费用,而由医保支付的费用则由医保经办与零售药房进行结算。

之前市场担心,集采后,药企会不会在药房终端提价,来补集采降价的损失,广东省在2019年9月已经纳入广东省省级采购平台,零售药房在省级采购平台上可以将之前无法采购的品种进行采购,在平台上有望以优惠价格进行采购,缓解市场之前的担心。

在2018年4月起,广东省推行《分级分类管理办法》,一类店:非处方药;二类店:非处方药、处方药(注射剂、肿瘤治疗药、抗生素、生物制品、二类精神药品、医疗用毒性药品、罂粟壳、中药饮片等除外);三类店:非处方药、处方药、中药饮片等所有可在药品零售企业销售的药品(经批准三类店还可销售二类精神药品、医疗用毒性药品及罂粟壳,并在《药品经营许可证》的经营范围上单独列明)。配合2019年的《意见》稿,对于推进处方外流实施措施更为完善,而对于旗下拥有的更多的三类店资质的药店企业,则有望于一梯队收益,那么接下来就看下机会在哪里了。

2

行业大逻辑

先讲药店这个行业的逻辑。

在2000年之前,你想要购买药品,大部分都是只能在医院的药房进行购买,各级的医药公司有小部分份额。因为是医院的药房直营,有壁垒在,竞争较小,所以毛利率很好,但不管是购买地址还是购买途径都不太方便,导致客流量偏低。后来,十五规划慢慢会医保定点资格放开,这才给了零售药房机会,拿到资质即可在药店使用医保卡,对患者来说便利许多,连锁药房也开始进入扩张期。各家药房都各显其手,都在进行区域占领,那么价格战自然不可能避免,增加药品品种,压低毛利,都为吸引更多客人而设。

到了2007年,贴牌的产品开始增多,都打价格战是没有长久之战的,所以药店们开始寻求出路,开始引进高毛利产品进行销售,提高客单价,开始了新的战略转型。因为品种的多样化,加入了不仅仅是西药和中成药,还加入保健品类消费性产品、家用医疗器械等,连锁药房的营收也开始出现好转,2012年药店零售终端的非药品类总销售额就达到了600亿元,增长主要都是这些非药品类带动的;这也促使了药店们的扩张的速度进一步加快。新的模式下,资本开始加入,行业整合也拉开了序幕。

药店的成与败,第一步,就是选址,黄金位置决定成功的一半,这一说法并不夸张,流量密集区域,会带来较强的消费能力和复购率。一般来说,主要集中在城区消费区和居民区,比如大型超市的出入口,利用超市的人流量来带动药店的人流;再比如居民区,社区的拐角处,可以留意看看,很多药房都会开在十字路口的拐角处,增加门店的辨识度,居民区比较稳定,需求较高,且复购率高,客户的黏性较高。

接下来就是开店的效用,一个是从单店销量来判断,还有一个更直观的就是看关店量来判断。虽然说,当你看财报时,公司关闭数十家或数百家店面,“及时止损”,以提高效用,但从侧面,也可以看出各家公司在选址和运营上的策略差别。比如药店中的黑马股益丰药业,2018年公司净增加门店1,552家,其中新增直营门店546家,加盟店89家,收购门店959家,关闭门店仅有42家(关店率2.1%),且常年基本保持在这样的水平,2017年的关店率达到3.2%(49家),略高,主要是新收购门店导致的关店数增加(可视为并购后的整合),自建店面关店率一直保持在较低的位置。

益丰药房为什么在药店股中,率先冲出独占鳌头,有兴趣的可以拉一下四家上市公司(益丰、老百姓、一心堂、大参林)的关店数做横向比较(部分年份部分公司未公布),益丰一直处于较低的位置,2019年上半年,益丰关店量达到56家,上半年已经超过去年全年的量(2018年:42家),主要是因为2019年有旧城区改造影响,以及公司将收购的门店与自有的门店进行重叠调整。

除了关店数可以体现效率外,同店销量的增长率也是一个很重要的指标,其实药店的主要增长点很简单,一个看质(单店内生增长情况),一个看量(外延新店面的布局)。药店的净利率大概在5%左右,四家药店的同店增长率在5%~12%左右,益丰和一心堂的同店增速都不错(在8%~12%左右)。“三费”是哪个行业都离不开的问题,这也是“质”增长不可忽视的一点,管理费用率主要就是体现在关店率和店面租金与营收的比率;销售费用率就在于销售人员的效率;财务费用率在于终端的存货周转率,应付账期(议价能力)等。

另一个看量,外延并购新店的布局,如果公司选择自己开新店,那么一般一年可以做到break-even,但是还没有利润,一般到第二年才会实现盈利,所以第二年的收入增速是最快的(管理效用好的可以达到80%~100%的增速),利润也开始释放,会小幅盈利,第三年收入增速稳健在20%~30%,成本下来,利润开始有较高的增幅,因为基数低,一般会有80%~150%的增幅。一般新开店在3~4年后开始进入稳定期,不会有大的波动,所以对于自开新店的利润点其实在于第二年到第三年的业绩释放。

而并购的逻辑就有些许不同,一般并购进来的都是较为成熟的店面,已经经历过高增长期进入稳定状态,主要是进行一个运营的整合,一般在并购整合后的一年会有一个较好的增速(约20%),之后就进入稳定期稳健增长,所以单从增长性来说,并购的药店本身基数较高,增速也不会太大,而自营开的新店基数较小,前期会进入高速成长期,但是新店刚开的投入成本过高,第一年的财报数据会不太好看,对公司的财报有些许影响,需要投资者去拆分判断。

另一个重要因素就是差异化,产品品种的差异化,也是四家定位的不同点。比如益丰药房就是主打健康食品、母婴及个人食品和护理用品等;老百姓就以中药饮片为主,比较打价格牌;一心堂同样也着重在中药饮片上,还有慢性病药物等,一心堂主要覆盖云南省,云南中药饮片产能省,区域优势明显;大参林就以滋补类药品药材为主,包括人参、鹿茸这些毛利率很高的品种。

药店还有个天然的壁垒,就是区域性的覆盖,基本每一家都有自己着重覆盖的区域,而区域壁垒的优势在于,企业在区域更为集中后,对上游制药企业也更具有话语权,从药厂的返点有望从营收的2%增加至5%,提高公司的利润,同时对下游购药患者也具有提价权,终端以OTC为主,药品单价并不高昂,每提价1%对消费者的购买影响不大,但对于公司的利润增厚却有很大增长空间。

国大药房基本是全国布局;大参林主要集中在“两广”,广东和广西为主的华南地区;一心堂以云南省为主,向外扩张四川、广西等周边省份;老百姓沿京广线和沪昆线覆盖周边省份,向中南和华东扩张;益丰药房门店主要集中在湖南、 湖北、广东等七省市,向中南、华东及河北扩张。

3

各家成绩单

政策和行业逻辑基本了解后,就是对比各家上市公司了,凡行业改革,都会利好龙头企业,对于药店零售板块也是如此,在毛利率下降且渠道收窄的大环境下,处方外流推进速度不及预期,药店股依然存在一定的压力,但是龙头可以稳健的进行门店的扩张,结合线上线下向综合型药房转型,单从渠道壁垒上来讲,也是利好龙头。

就药店股来说,主要是A股的四家公司,大参林(603233.SH)、老百姓(603883.SH)、益丰药房(603939.SH)、一心堂(002727.SZ)。四家不具体展开说,总体而言,大参林的店龄较新,还在高速发展期,且外延并购的潜力大;益丰药房的管理体系到位,成本控制的好,有增长的空间。

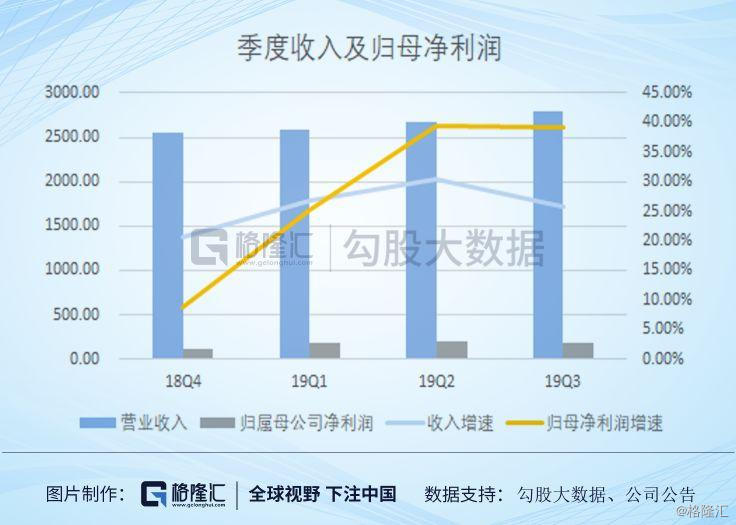

大参林,主要集中在“两广”,广东和广西为主的华南地区,受益于此次广东省的改革。2019年Q1~Q3公司实现收入80.41亿元,同比增长 27.65%;归属上市公司股东净利润 5.56 亿元,同比增长 34.34%;扣非归母净利润 5.37 亿元,同比增长 33.23%,EPS 1.07 元。

2019年的增长主要是外延的速度加快,收益与2017、2018年的新店扩张,逻辑在上面的行业逻辑里已经讲过,目前进入新店的高速增长收获期。2019Q3单季,实现营收 27.88 亿元,同比增长25.82%;归属上市公司股东净利润 1.75 亿元,同比增长 39.23%;扣非归母净利润 1.64 亿元,同比增长 31.67%,实现 EPS 0.34 元。

门店数,截止到2019Q3,公司共拥有门店4256 家,其中直营4215家,加盟店41家;就Q3当季,公司新增门店 119 家,关店 16 家,净增门店 103 家。明显Q3的开店速度有所放缓,而三季度公司主要在华南地区进行扩张,依然是政策收益区域,且品种上公司将毛利率较高的参茸滋补产品的受众主要集中在华南地区,这也与两广人民的饮食习惯有关,其他地区更多是毛利率较低的普通药品。

2019前三季度,毛利率 39.83%,同比下降 1.87个百分点;销售费用率 25.67%,同比下降1.95个百分点;管理费用率 4.17%,同比下降 0.25个百分点;实现财务费用率 0.34%,同比下降 0.05个百分点。费用率有所下滑主要是延续了公司一贯的优化管理模式及规模优势,2019Q1还不受带采影响时,公司的销售费用率约为 29.5%,同比下降1.4个百分点,销售费用率有所下降,主要是销售费用的增速低于同期收入的增速,单店内生增长向好,新店逐步开始释放业绩。

而2019Q1实际上店面还有所增加,截至2019年3月31日,公司共拥有门店4009家,其中直营门店3996家,加盟店13家(均为报告期内新增)。2019年1-3月新增门店155家(新开门店104家,收购门店51家),闭店26家,净增门店129家。(华南地区包括:广东省、广西省;华中地区包括:河南省;华东地区包括:江西省、浙江省、福建省。)新增店面上,还是以华南地区为主,公司策略上深耕华南,再进行省外扩张,比如广西河南等地的增长,主要是新店带来的,广东地区市占率只有20%,还有扩张空间。

管理费用率和财务费用率基本稳定。在新店增加的同时,销售费用率有所下降,说明公司结构调整向好,费用控制的得当,在新店扩张的同时,销售费用的增速依然低于收入增速,单店获利提高显著。

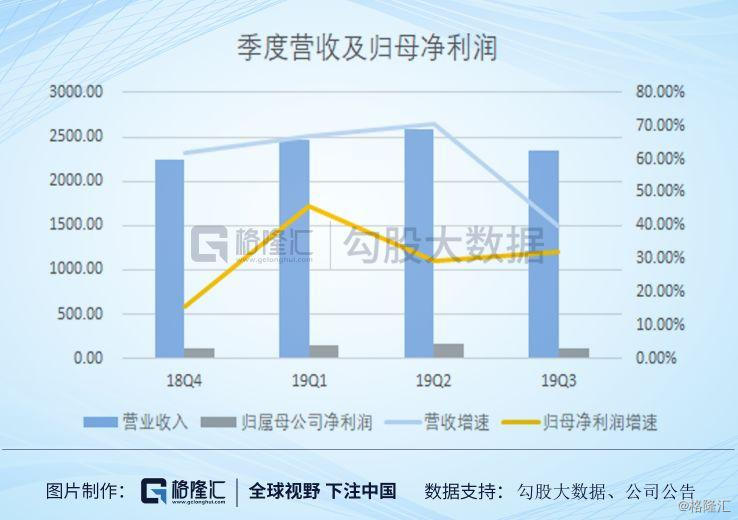

另一龙头,益丰药房,主要集中在湖南、 湖北、广东等七省市,向中南、华东及河北扩张。2019 年Q1~Q3实现营收 73.89 亿元,同比增长 58.36%,实现归母净利润 4.18 亿元,同比增长 35.48%,扣非后归母净利润 4.12 亿元,同比增长 42.75%,经营活动产生的现金流量净额为 5.85 亿元,同比增长81.71%,2019年依然是高增长。营收中零售业务实现 70.13 亿元营收,同比增长58.86%,毛利率 38.44%,同比下降 0.49个百分点;批发业务实现1.52亿元,同比增长76.18%,毛利率 14.58%,同比下降 4.51 个百分点。

从产品角度来看,中西成药实现收入51.5 亿元,同比增长58.85%,毛利率 35.09%,中药实现 7.30 亿元营收,同比增长55.76%,毛利率 43.49%;非药品实现12.80 亿元,同比增长62.62%,毛利率 46.21%。区域上,中南地区实现收入 30.36 亿元,同比增长27.81%;华东地区实现32.67 亿元,同比增长62.25%;华北地区分别实现收入 8.52 亿元。区域上来看,公司在中南、华东、东北地区取得了领先的市场竞争优势,基本上各地发展比较平衡,华东地区略快于中南地区,华北地区为公司 2018 年新进区域。

从Q3单季来看,公司实现营收 23.40 亿元,同比增长39.95%,实现归母净利润 1.1 亿元,同比增长31.99%。而公司的外延的脚步从来就没有停下来,就单2019Q3当季公司有5起同行业的并购投资业务,涉及门店121家,而Q3单季汇总,净增门店 289 家,新开门店 211 家,其中包括了79家加盟店,收购门店 103 家,关闭门店 25。2019年前三季度,公司共净增门店805家,其中新开门店579家,包括166家加盟店,收购门店307家,关店81家,截止到Q3公司的店总数达到4416家,其中有335家为加盟店。

尽管外延脚步加快,公司的三费基本稳定,销售费用率下降1.8个百分点,管理费用率上升0.8个百分点,财务费用率增长0.45个百分点,主要是因为员工的薪酬有所增加,前期并购的药店合并范围增大,并购速度加快,对三方中介机构的咨询费用有所上升;财务费用小幅提升主要是因为借款利息的上升导致。毛利率下降为普遍现象,主要是因为带采以及税收的影响等。

4

小结

从广东省的《意见》文件中,零售药房的分级管理以及处方药的采购、支付、销售等问题都得以解决,框定了慢性病用药范围,各项都有具化条款及解释,对于省内推行处方外流将起到加速作用,当试点完善,全国推行的步伐就不会太久,首要收益的还是重点覆盖华南地区的大参林,目前40.8倍的PE(TTM),高于一心堂的23.2倍及老百姓的36.6倍,低于益丰药房51.9倍,在四家龙头上市公司中属于中等偏上水平,但介于政策收益及龄较新,还在高速发展期,且外延并购的潜力大,估值还有上升空间,处方外流还未全面拉开,拉开后零售药房才真正迎来春天。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员