文/沧海一土狗

引子

去年12月10日至12日中央召开了中央经济工作会议,今年1月2日至3日,央行又召开了中国人民银行工作会议,整体货币政策的调子也定了下来,还是稳健的货币政策,但是具体要求发生了一些变化,从“松紧适度”到“灵活适度”。再往后看,对货币政策走向有重要影响的会,就是“两会”了,根据以往的经验来看,变化不会太大。

既然中央大的方向定了下来,我们就能对2020年货币政策有一个比较靠谱的展望了。

灵活适度的含义

顾名思义,松紧适度是对结果的评价,灵活适度是对过程的评价;货币政策执行的结果可以谈松紧,货币政策执行的过程才可以谈灵活。所以,单纯从字面意义上,我们可以看到,虽然今年的货币政策也在稳健的框架下,但是,执行的节奏会发生很大的变化。也就是说,一年拉平了来看,平均意义上的货币政策是稳健的,但是,局部来看,有的时间点是松的,另外一些时间点则是紧的。

在央行2020年的工作会议上,也有这样的布置,“加强逆周期调节,保持流动性合理充裕,促进货币信贷、社会融资规模增长同经济发展相适应。”。

“加强逆周期调节”还是要松的,但是,松也不是要“大水漫灌”,给了一个具体的限制“货币信贷、社融规模增长同经济发展相适应”。这个经济发展并不是模糊的指标,而是名义GDP增速,它受两个东西约束,一个是潜在产出(技术、人力资本和组织等制约);另一个是通货膨胀的容忍程度。

综上,如果潜在产出保持平稳,今年信贷节奏大致就可以拍出来。如果上半年信贷搞得猛,经济体就会有通胀压力,下半年央行需要收紧货币,把通胀压一压。想必央行对此有一定的预期,要紧扣全面建成小康社会目标任务和“十三五”规划收官,又要保持稳健,就必须把握好节奏,操作的更有主动性一些。

不得不提的是,潜在产出这个东西是个黑箱子,短期来看是个外生变量,央行也无能为力,如果下半年潜在产出掉得厉害,央行面临的压力会极大,既有完成目标的压力,又有控制通胀目标的压力。

目前,债市的想法极其纠结、混乱,总体而言,既觉得经济不咋地,又担心经济反弹。事实上,经济好不必然意味着债市差;经济不好不必然意味着债市好。核心还是看潜在产出的边际变化。如果潜在产出边际向上恢复,央行下半年就没必要收紧货币了,经济不会有通胀的压力,皆大欢喜;如果潜在产出边际向下,那就糟了,我们会面临更严重的胀的压力,央行也不得不收紧货币,来使得货币信贷、社会融资规模增长同经济发展相适应。

所以,我们还是需要具体情况具体分析,不能教条主义。

关于通胀

从技术的角度来讲,能触发央行年内货币政策转向的就是通货膨胀了,2019年底也有通胀,但那只是结构性的CPI通胀,只要不产生预期扩散就不会有大问题。

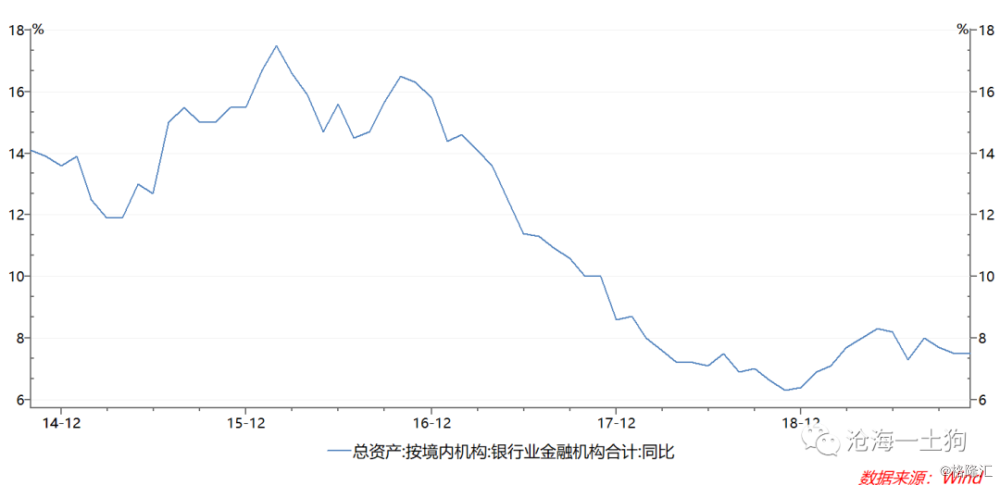

我们国内的情况和美国不同,我们国家正处于转型时期,逐步地从投资和出口主导转向消费主导,但还没转型完成。所以,PPI对我们的指导意义更大,PPI更能反映我们经济体的实际状况和潜在产出的差额。

对于PPI通缩这件事情,我们需要一分为二的看,好的方面是我们的潜在产出良好,只要放一放需求,实际产出就能起来;不好的方面是经济体里有大量的闲置产能,尤其是失业,会面临很大的民生压力(2014-2015我们就面临较大压力)。

所以,可控的通缩并不是什么大毛病,真正可怕的是潜在产出(技术、人力资本和组织等制约)出了问题,一拉总需求就通胀——这才是经济规律不以人的意志为转移的地方。

事实上,债市的分歧也在于此,潜在产出到底好不好?觉得不好的,应该看空债市(而不是看多,政府不会盲目拉经济的);觉得好的,应该看多(没有通胀压力,央行放水的空间会大很多),资本市场有望走出股债双牛(债不会太好,但不会差)。关于这个问题,谁都给不出确凿的证据,都是靠信仰。

我是站在看好潜在产出的那一边,我相信供给侧改革已经切实带来了一些改变。今年算是一次压力测试。

但我真给不出什么证据来说服各位。

关于汇率

最近看了一些报告,我发现大家对汇率方面的问题讨论不多。我觉得还是有必要提醒一下。2020年和2019年的情况大不相同——2019年我们面临贬值压力,但是2020年我们可能面临升值压力。

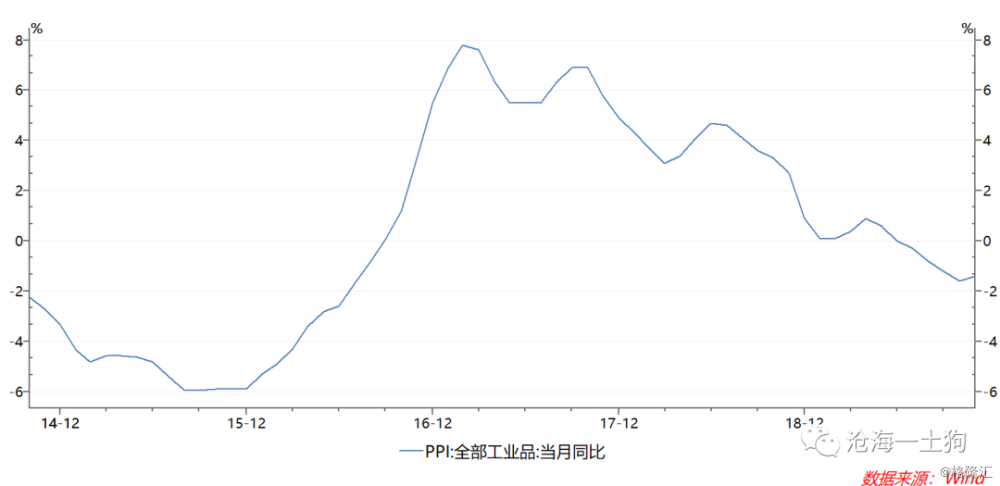

去年我拿这个图写过一篇文章《不必对人民币币值太过悲观——论扩大开放的重要作用》,外资涌入给我们加杠杆,人民币升值;外资流出给我们去杠杆,人民币贬值。

随着资本市场开放的推进,外资一直在流入,由于去年出口不好,所以,对外汇占款的总体影响并不明显。

但是,今年的情况会有所不同,1、外资流入加大;2、出口转好;3、美元转弱。这一切会给人民币带来很大的升值压力。外汇占款方面也存在很大变数,基础货币的供给机制又将发生变化。

最终,还是要看央行怎么想了,是想人民币自然升值(保内),还是想让他维持在某个区间(保外)?有待进一步观察。

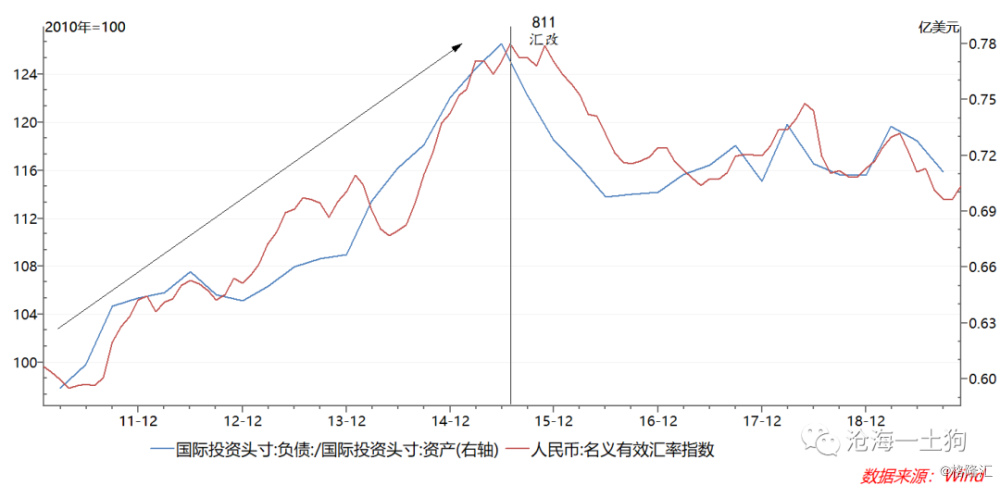

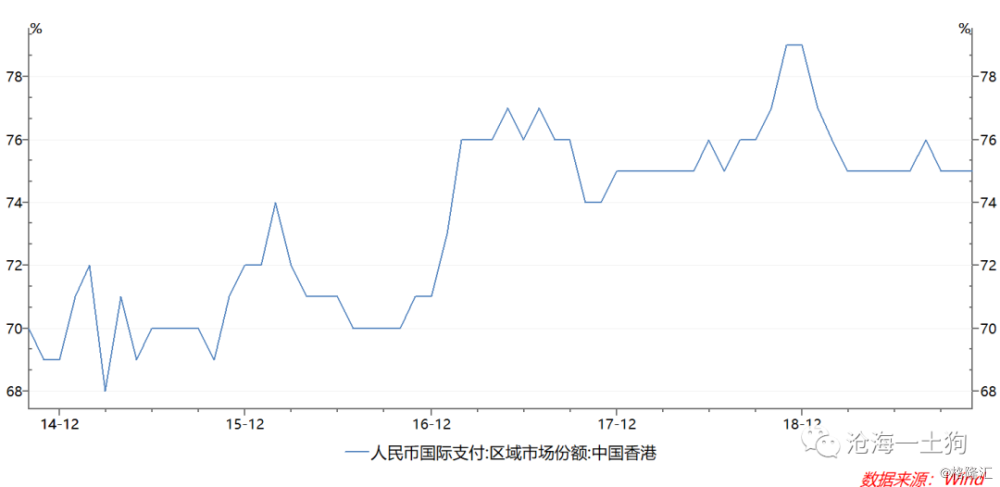

外资流入的路径充满多样性,FDI资金直接进来,北上资金的进入则比较迂回。譬如北上资金,外资在中国香港(中国香港是最大的人民币离岸结算中心)找中资机构把美元换成人民币,然后,通过沪港通或深港通北上(人民币结算)。

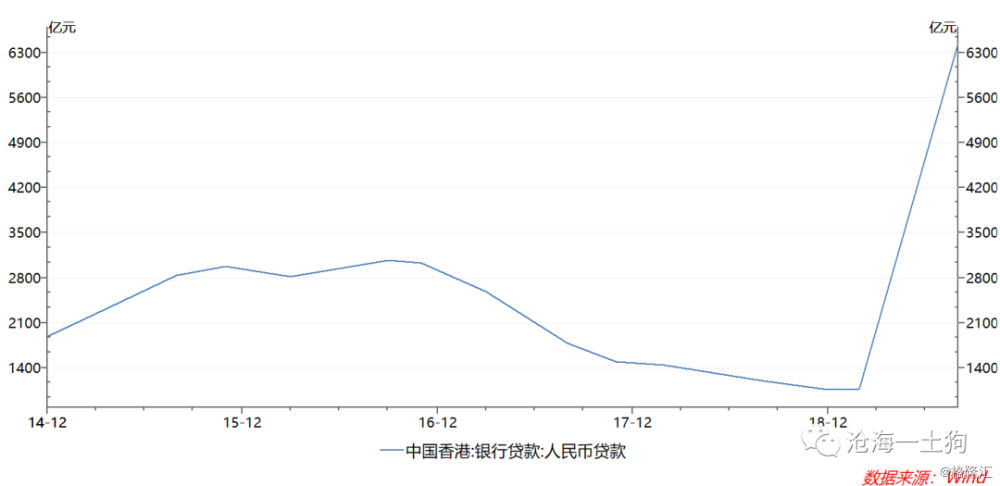

除了这种海内外机构资产负债表交换资产的方式(不派生信用)之外,还可能出现信用行为。2019年,中国香港的人民币贷款从年初的1056亿元人民币,扩大到了8月份的6441亿元人民币。

这背后可能是一种让央行不得不警惕的回路:

1、离岸中资银行——资产端:6000亿人民币贷款;负债端:6000亿人民币存款;

2、海外非银——资产端:内地股票、债券;负债端:6000亿人民币贷款;

如果这个通路走通了,对整个离岸市场的影响极其巨大,甚至会反过来影响在岸市场。

所以,2020年的人民币离岸市场变数很大,影响很大。

结束语

为了做好新一年的投资,我们需要密切关注三个东西:

1、央行的货币政策,一月份的宽松会持续到什么时候,宽松程度的极值又是什么,有可能这是今年债市唯一的机会;

2、关注通胀数据,尤其是PPI数据,我们需要通过它来推测潜在产出的位置,最合意的情形是:信贷增速起来了但是PPI没起那么快。如果PPI起太快,大家(包括股市)就需要早做准备,迎接央行反滞胀。

3、关注汇率,关注离岸市场的深度,如果外资大量涌入,人民币的币值会保持坚挺,离岸市场人民币信用的池子会扩容。外资流入和人民币升值对股票和债券都是好事情。但这个影响因素的程度的确难以估计,央行的反应也难以实现推测——内部平衡更重要还是外部平衡更重要也是要审时度势的。所以,这可能是今年最大的变数。

综上所述,2020年宏观政策的框架应该是“宽信用+外资流入”的系统扩表,内部杠杆靠信贷,外部杠杆靠外资。所以,2020年的债市,没必要那么悲观(宽信用之前,要松银行间市场),也没必要那么乐观(未来的潜在产出不知道怎么走),走一步看一步吧。

真正可怕的不是刺激不起来的经济,而是一刺激就胀的经济。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员