2019 年游戏产业年会召开,中宣部出版局副局长冯士新指出,2019 年中宣部着力优化审批流程,提高审批效率,同时加强了制度建设,严格导向管理;展望 2020 年,监管部门将在着力保护未成年人身心健康,健全审批与监管并重的工作机制,丰富游戏的思想文化内涵,推动高质量精品化战略等方面发力。

从目前行业政策延续性的监管态度来看,2020年手游行业审批速度和数量都有望持续回暖。

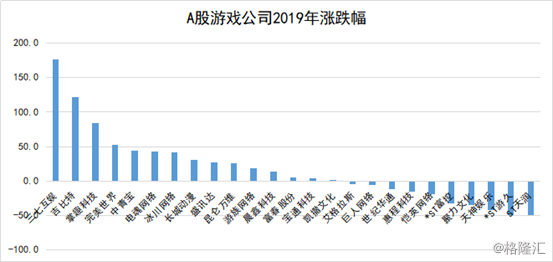

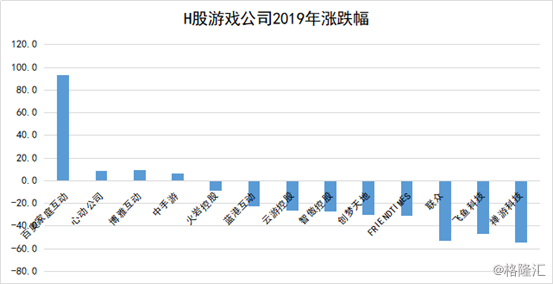

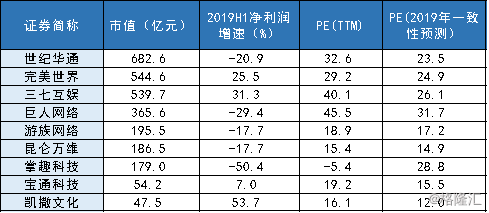

叠加行业集中度提升带来的影响,上市游戏行业股价表现分化十分明显,今年以来头部游戏公司出现估值修复行情。A股与H股市场相比,H股不乏优质的手游游戏公司,但是这部分企业2019年表现平淡。

根据伽马数据显示,2019年中国游戏市场实际销售收入2330.2亿元。增速为8.7%,较去年5.3%增速,形成边际回升。其中,移动游戏市场实际销售收入突破1513.7亿元,较去年同比增长13.0%,继续保持增长势头。

可预见,随着游戏行业流量红利“天花版”显现,未来带动销售收入增速主要靠提升APRU来带动,而布局的赛道与游戏内容的“精耕细作”成为了行业分化的关键因素。其中,女性向游戏逐渐成为了行业下一个加速器之一。

当下,已成功上市的女性向游戏公司十分稀缺,只有一家H股公司:FriendTimes(代码6820.HK)。

从估值上看,A股游戏公司头部优质企业PE(TTM)集中在25-40倍,次级规模梯队优质游戏公司PE(TTM)集中在15-25倍;而H股优质游戏公司目前PE(TTM)稳定在15-20倍。但值得注意的是,FriendTimes目前PE只有5倍,其中或隐含的投资机遇值得关注。

FriendTimes,是一家以女性向游戏为主的游戏开发商、发行商及运营商,开创了女性向古风游戏的品类,诞生了《熹妃传》、《熹妃Q传》、《宫廷计手游》等多个爆款游戏。

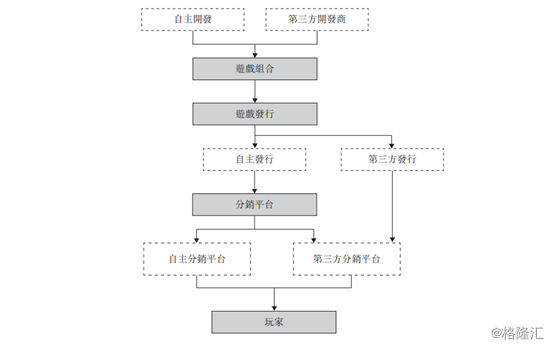

公司目前的业务模式为“研运一体”的业务模式,简而言之,公司的游戏业务包括了对游戏的开发、发行与运营,及渠道。

对于FriendTimes的商业模式特点可以分为两个方面理解:

游戏开发顾名思义,是生产和制作游戏内容。FriendTimes的游戏均采用免费畅玩模式,通过用户购买虚拟道具产生的消费实现盈利。其中公司的主要收入来源是自主开发的游戏。

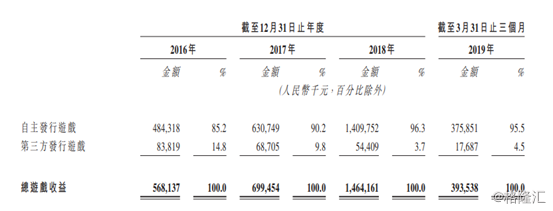

截至2019年3月31日,FriendTimes拥有由864名雇员组成的研发团队,占员工总数逾65%,公司总收入99.9%均由自主开发游戏产生。

如果游戏公司只做游戏研发,其收入通常只能赚取游戏流水的20-30%,而面对强势的发行商,则只能获取10-15%的流水收入。而且,纯开发类游戏公司收入只能算分成后的收入。相对来看,目前FriendTimes“研运一体”的模式具有发行能力,因此在行业更为“吃香”。

发行业务主要为市场宣发、运营及客服。其中运营业务是发行业务的核心,因此发行商通常赚取得流水占比更高。截至2019年3月31日,公司专注游戏发行及运营的团队合共有354名员工,其自主发行游戏收入占比为95.5%。

分销渠道方面,公司已与Apple的App Store、Google Play及硬核联盟等知名分销平台建立稳定的合作关系。此外,公司拥有自有的游戏社交平台“好玩友”。

公司目前渠道分发大部分游戏乃透过第三方分销平台分销,第三方平台一般收取公司游戏销售所得款项30%至55%作为收益分成以及付款渠道和其他服务费,这部分构成了公司主要的销售成本。

总体而言,目前FriendTimes的业务发展方向主要有两个:1.持续深耕和发挥公司在女性向游戏的优势,开发及运营更多优质女性向游戏;2.把握“出海”浪潮,其原有的优质游戏是出海业务发展的基石。

截至2019年9月16日,公司现有产品组合包括12款不同语言版本(共33个版本)的游戏,四大支柱游戏为:《熹妃传》、《熹妃Q传》、《宫廷计手游》及《京门风月》。

其中《熹妃Q传》所带来的营收占比高达47.2%,《熹妃传》则为30.3%,这两大爆款所贡献的营收占比已接近78%。而这四款游戏于2016年、2017年及2018各年分别共占总营收的93.4%、97.0%、99.5%。

FriendTimes最有代表性的产品要数《熹妃传》,其抓住了女性的需求特征,游戏定位非常清晰,并具有较强的社交属性。自上线后一直保持着非常高的用户活跃度,曾一度位列iOS畅销榜前50名达八个月之久,最高达到前10名。

而《熹妃Q传》则是FriendTimes首个以《熹妃传》同一故事为蓝本的3D游戏,于2017年9月上线后广受欢迎。高峰期DAU及MAU分别为55.9万和325万,月销售收入达7370万。

据招股书显示,公司预计《熹妃传》、《宫廷计手游》的稳定成熟期将超过48个月,整个周期将超过72个月,远超同类手机游戏的3-12个月的一般周期。而《熹妃Q传》预计整个生命周期更是长达84个月。

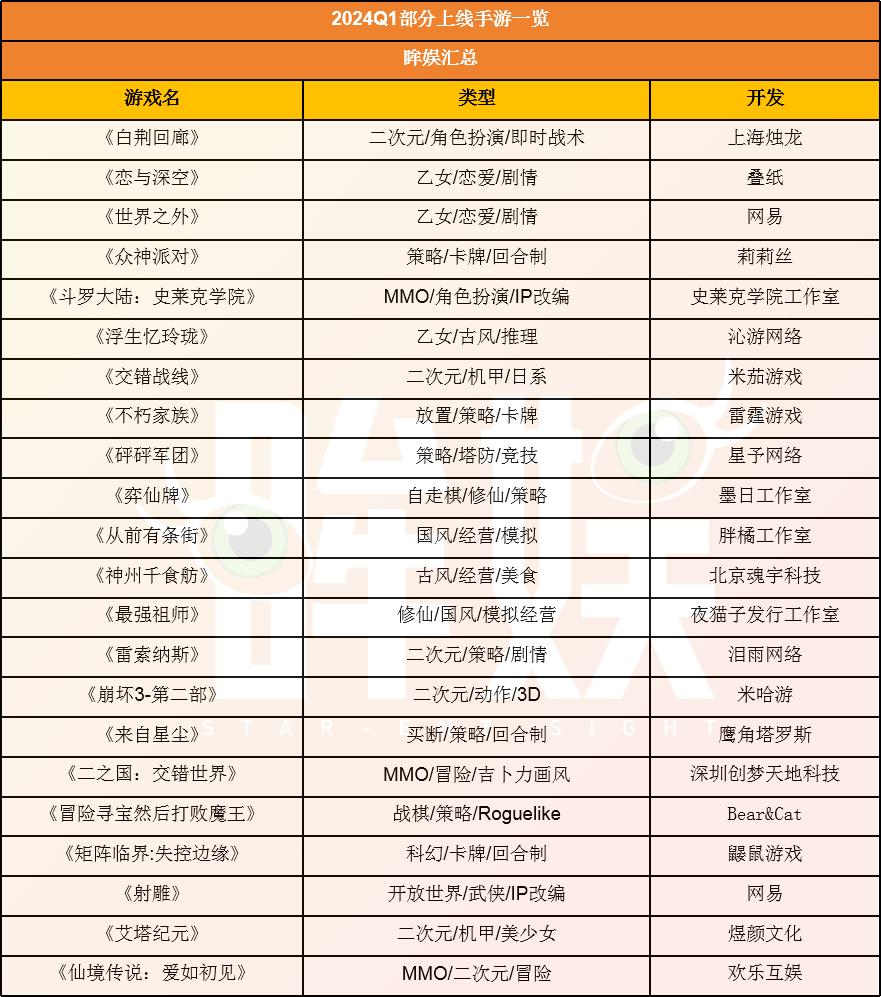

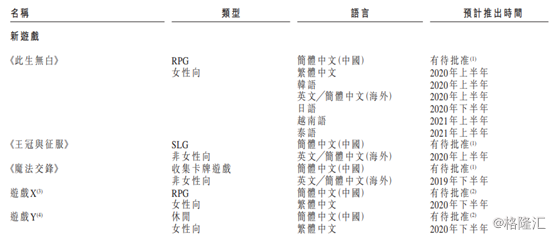

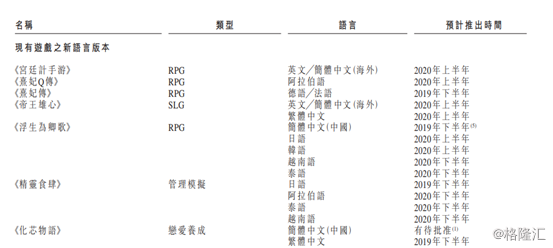

展望2019年与2020年,FriendTimes的游戏储备相当丰富,包括了五个具不同语言版本的新手机游戏、16个现有游戏的新语言版本及5个H5游戏;而游戏类型也更多样化,如SLG、模拟经营及卡牌游戏等。

上图可见,大部分游戏将于2019年下半年及2020年陆续推出。

从游戏储备中也可以看到,公司主打的游戏有多个语言版本将于未来推出,这背后便是FriendTimes游戏加速“出海”的体现。

凭借在中国市场的成功,FriendTimes2011年开始踏足海外,最开始与当地第三方发行商合作,自2015年开始自主海外发行。

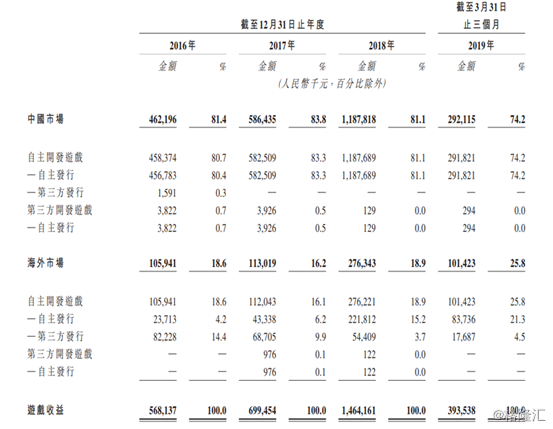

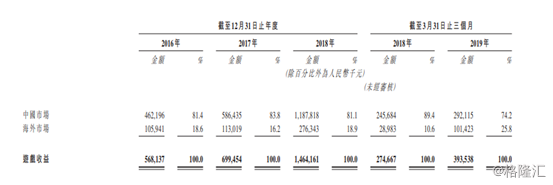

根据招股书,2018年FriendTimes在海外市场取得收入为2.76亿元,同比增长超过145%。2016—2018年,海外累计总收入4.95亿元,复合年增长率为61.5%,海外收入占比公司总收入为18.9%。截至2019年3月31日,海外收入占比进一步提升至25.8%。

可见“出海”业务俨然成为了FriendTimes另一新增长点。

FriendTimes作为游戏公司,业绩增长逻辑离不开用户(MAU)-变现(APRU)- 收入 的业绩增长模型。

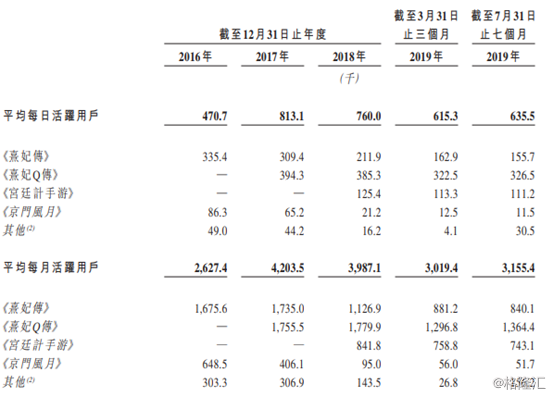

截至2019年7月31日,FriendTimes累计注册玩家约9950万人。2019年前7个月,平均每月月活用户超过315万人,平均每月付费用户接近24万人。

其中,月活用户主要集中在《熹妃传》、《熹妃Q传》及《宫廷计手游》三款游戏中,而《熹妃Q传》最受欢迎。

游戏由于其生命周期限制,因此不管多优质的游戏,其活跃用户长期都成逐渐下降趋势,因此对于开发和发行商而言,都需要不断推出新的优质游戏来“获客”。

值得注意的是,公司将于12月31日在内地推出重磅新作《浮生为卿歌》。

《浮生为卿歌》为一款女性向中国古风的3D-RPG游戏,乃根据FriendTimes内部小说创作团队编写的小说改编而成。该游戏以中国古代生活为舞台的系列故事,通过轻松愉悦的全新方式体验到多元养成、古典收集、家园社交等众多玩法,高自由度的全3D场景与随机动态探索,为玩家提供了具有浸入感的古风生活体验。

此外,为了使游戏中角色、场景的表现更细腻逼真,FriendTimes此次针对《浮生为卿歌》手游研发,还在技术层面上罕见地运用了3D物理渲染技术,并在其所构建的古代虚拟世界中实现了天气系统和日夜交替,力求完美还原一个真实的古风世界。

我们预计新游戏的推出将不单单推动公司用户的增长,更将推动公司ARPU的增长。

游戏公司要提升ARPU(每活跃用户平均收益)方法有两个:1)提升付费用户转化率;2)提升ARPPU(每付费用户平均收益)。

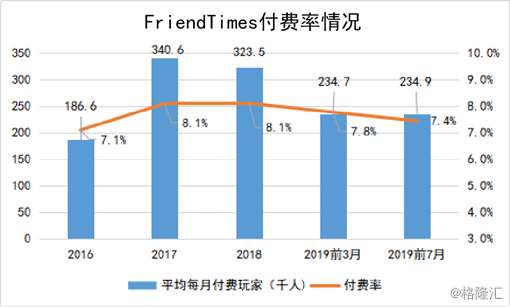

付费率方面,FriendTimes一直保持十分稳定的趋势,付费率区间为7-8%之间。

而ARPPU方面,主要是提升游戏商品单价和付费用户付费频率两个方面,对此FriendTimes具备较大优势。截至2019年前7月,公司的月计每付费用户平均收益持续提升至544.9元每人。

其中优势有三个方面:

1)女性向游戏赛道的天然优势。由于FriendTimes游戏主要的客户为女性,而女性玩家更愿意为喜爱的游戏商品、游戏带来的愉悦情绪进行付费,因此女性玩家的商品单价及付费频率的提升空间更大。

(《熹妃传》、《熹妃Q传》玩家资料)

2)研运一体的优势。游戏行业目前同样受益于消费升级趋势,而新游戏由于新技术、玩法、体验等都将推动游戏内付费商品的单价提升,因此具有研发优势的企业能够被动享受新游戏推出带来的“提价”优势;而具有运营优势的企业,能够更好推出切合玩家需求及吸引玩家的活动、付费商品及更多元的玩法,从而刺激用户付费频率提升。

3)“出海”业务带来的优势。从公司不同语言版本游戏的月计ARPPU来看,FriendTimes的游戏在国外带来的ARPPU远超国内市场。

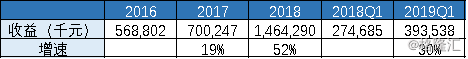

最后通过活跃用户及ARPU的增加,公司的收入保持稳定增长,截至2019年前三月,公司收入规模为 3.9亿元,同比增速为30%。由于公司的业绩受到新游和出海业务的发展,按照过往数据预计,公司2019下半年-2020年收入增速将超过30%,有望保持40-50%的增长速度。

四、细分赛道头部优势显著,具备重估前景

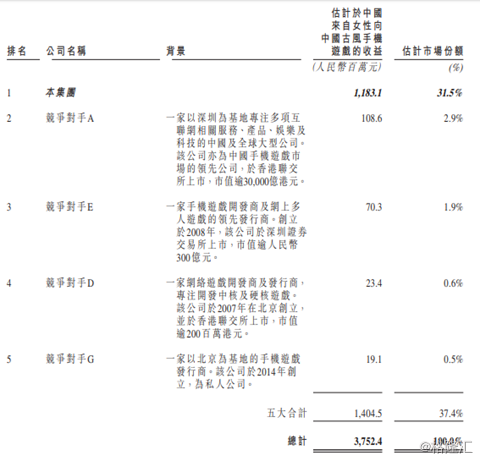

根据弗若斯特沙利文报告显示,2018年,五大女性向手机游戏市场参与者的估计收益总额为84亿元,合计占2018年女性向手机游戏市场份额20.4%。而FriendTimes以来自女性向手机游戏的收益计于所有竞争对手中排名第三,其于2018年的市场份额为2.9%。

而在女性游戏赛道进一步细分的女性向古风游戏赛道上,FriendTimes位列行业第一,且远远领先,可以说是细分赛道的头部企业。

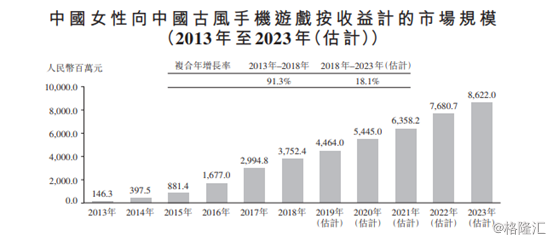

而对比整体的手游行业,女性向手游和古风女性向手游的销售增长更具前景。其中根据弗若斯特沙利文预测,中国手游市场收入规模2018-2023年复合增速能够保持16.6%;女性向手游市场收入规模2019-2023年收入增速能够达到18.4%;而女性向古风手游市场收入为18.1%。

由此可见,在充分考虑行业之成长潜力,手游公司的中长期平均PE有望达到16-17倍;女性向手游公司平均PE将维持在18-19倍;女性古风手游公司PE有望达到18-19倍。

从估值上看,A股游戏公司头部优质企业PE(TTM)集中在25-40倍,2019年预计PE区间为20-30倍;次级规模梯队优质游戏公司PE(TTM)集中在15-20倍,2019年预计区间为10-20倍。

而H股游戏公司,规模较大且具备增长预期的企业PE(TTM)集中在10-15倍,而规模较小的公司PE(TTM)集中在5-10倍。

考虑港股游戏公司市值规模普遍低于A股,且AH溢价的长期存在,因此港股游戏企业估值更低为合理。

但优质企业仍具备重估空间,预计中期估值稳定15-20倍PE更符合目前行业发展趋势,而H股游戏板块平均的估值水平应稳定在10-15倍。可见,目前港股市场对游戏公司的估值较为保守,仍处于2018年版号监管大幅加强时的估值水平。

FriendTimes受到规模因素及流动性因素影响,估值形成一定折价。然而,公司具备良好的成长性,以及优质的游戏储备,且在女性游戏细分领域具备头部优势,因此应给予公司一定溢价。

综合考虑,公司合理估值应稳定在10-15倍,对比目前5倍PE(TTM),公司估值处于低估状态,具备较大的重估空间。

小结:

近期,FriendTimes的新游戏《浮生为卿歌》的宣传视频曝光,而游戏公测时间为12月31日。

根据TapTap平台数据显示,该游戏在Android预约榜排名第6,有望成为“寒假”时期的热门游戏。

目前,公司估值处于行业低估位置,新游戏的推出预计会对公司2020年的业绩增长形成支撑,同时有望刺激市场,为公司带来估值重估之行情。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员