作者 | 康定秋波

数据支持 | 勾股大数据

编者按:记得已故中信建投证券明星分析师,周期天王周金涛先生在他生前的一次策略报告会上,提到“2019年将会是85后的人生第一次机会”。当时周天王说“2018和2019年是康波万劫之年”。

那次策略交流会上,周金涛提到2018年和2019年将是康波周期的万劫之年,而2019年“85后”将迎来人生第一次机会。

今天,2019年还剩不到15天了,想起年初时被各路媒体吹爆的“85后人生第一次机会”,许多85后表示,口袋里还是这么空空如也。说好的机会呢?^^

1

周金涛在讲什么?

2003年,5月仲春的北京,华灯初上时分,西边的天空还留着未褪尽的落日余晖。东二环与建国门大街交口的立交桥上,两个30岁出头的年轻人对着车流如水的长安街与远近正在拔地而起的一座座总部大厦,凝神冥思。随着手中的烟卷如晚霞燃尽,再点上一根……

其中一位便是周金涛。

他虚指着远处,缓缓地说道:未来10年,你在中信建投旁边(指北京二环)买房子,肯定比在中信建投上班赚得多。

事实也正是如此。随着城市化进程以及金融资本向头部城市聚集,中国的一线城市土地的稀缺性,带来了巨大的财富效应。

13年之后,中国的造富运动仍在继续,而周金涛的身体已经每况愈下。

2016年3月,在上海一次策略交流会上,当年指点江山的激情,却已然化作勘破红尘的旷达与寂寥,甚至带有了一点宿命的味道:人生不过是一次康波。

“周期终将幻灭,但在此之前我们仍将经历一次康波,虽然轮回才是永恒,但周期的奥义是对过程的追逐,所以,周期研究的核心是对过程的描述,如果不是对过程的珍视,对周期的一知半解只能永世沉沦。”

9个月后,带着“下半生愿做艺术家”的期许,周金涛安详离世。留下一连串对未来中国经济的预测,待两三年后去检验。

在2016年的那次报告会上,周金涛对2019年的主要预测包括:

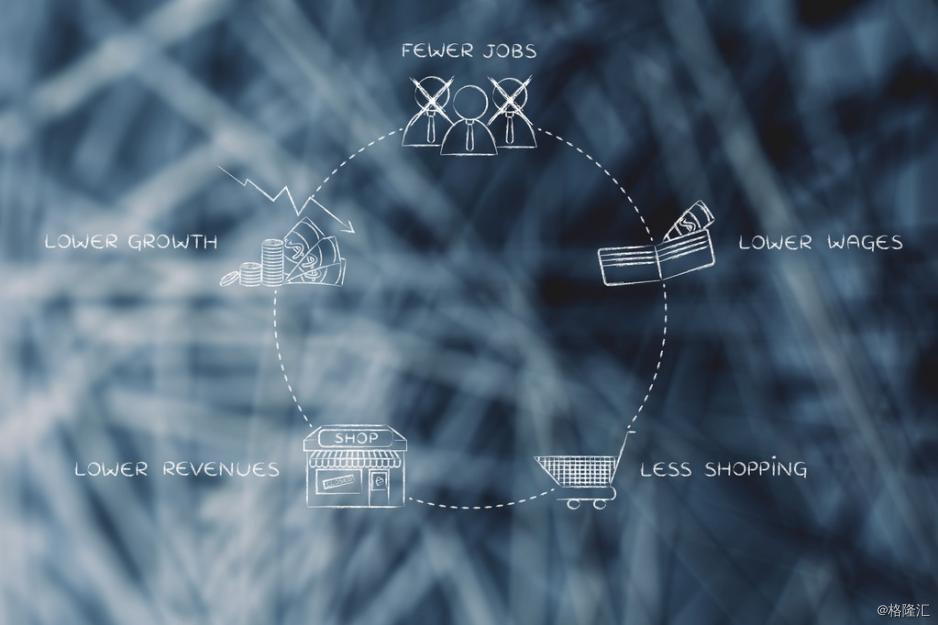

第一步是股市出现低点,房价回落,资产价格回落,资产收益率下跌,资金脱虚向实,推高通胀;第二步是通胀从顶点开始回落,康波萧条到来,优质资产进一步消失,部分货币会被消灭,大量的创业项目无法退出。

今天来看,对于货币消灭、股市下跌、资产价格全面回落、以及大量创业项目无法退出等等,周天王可谓完美预测。但是,有两点重大的失误,第一是关于股市低点“远比大家想象的要低”,第二是关于“通胀复辟”。

我们知道,在2018年10月份一场急跌,A股沪指跌到了2449点,后来2019年1月4日最低点为2440,但是随后就反弹了,并没“比大家想象要低”。而通胀今年其实也没有起来,刨除飞涨的猪肉价格,其实物价总体是平稳的。

问题出在哪里?

2

低点“远比大家想象要低”?

为什么2018年股市没有跌到“远比想象的要低”?

从交易的角度,股票跌的唯一原因就是有很多人在卖,没有人卖就不会跌。要解释为什么这一波低点没有比想象低,只要解释为什么人们没有疯狂抛货,或者为什么在一部分人抛售的同时另一部分人在接盘,就可以。

也许要归功于雪球大V们对核心资产以及价值投资日复一日的吹嘘,也许是中国人真的有钱了,不在乎股市里这点盈亏了,当行情波动的时候,人们不再急于“跑路”了,人们会说,我干嘛要卖?放着呗。

记得2018年10月29号茅台跌停那天吗?转天茅台创出501的低位,随后1年多的时间,涨到1241,涨幅高达140%!这也许就是周天王所谓的“机会”?那么反弹如此迅速、如此猛烈,连上车机会都不给,这是为什么?

因为核心资产。

逻辑是这样的:钱在中国,如果不买茅台、不买平安、不买招行、不买美的、不买北上广深的房子,那还能买什么?即便钱出去了,换成港元(美元),那要买的、能买的,还是这些东西啊~

事实上,不只是中国的资金在抢这些票,就连外资也在抢这些股票。这些股票就是A股的清盘价值,是NAV。

一个喜人的变化是,这几年,人们不再认为所有股票都是炒作的筹码,在跑路杀跌的时候中,有了一些东西是抗跌的,或者是跌了之后能迅速涨回去的。

同时,这一波下来,确实是有不少股票是扑街的,这是另一个明确的信号;有些甚至是曾经的白马股,比如那个已经退市的做火腿的。对这些股票而言,这个低点就是“远比想象要低”。

这个道理拿到楼市,一样适用。为什么鹤岗的房价可以跌到一整套房子只剩个位数字,而北上广深基本纹丝不动?因为北上广深是核心资产,是买了就不用卖的,是可以留给子孙后代当遗产的。但三四五线县城就不行,所以那里的房价要跌。如果你看鹤岗的房价,那这波低点就是“远比想象要低”。

记得私募大佬林园先生曾经说过一句话,放在20年后来看,今天的90%的股票价值都是要归零的。这句话,让我们留到20年后去检验。

3

“滞胀是萧条的回光”?

周天王说2017年周期高点之后会迎来一波滞胀,然后是萧条,因而“滞胀是萧条的回光”。今天来看,周天王的预测出现失误,通胀没起来。

周天王认为资产价格见顶之后会迎来通胀,他的理论依据是:资产价格回落,股市下跌、房价滑坡,资金脱虚向实,涌向大宗商品并推高消费品物价。

但是正如此前分析,资金事实上并没有大规模从股楼两市的核心资产中搬家,或者说刚出来又滚回去了,因此不存在大量资金无处可去进而炒爆大宗商品的局面。这一点与1997/98和2007/08两波下跌之后商品暴涨的经验规律就不同了。

事实上,到今天,持续走高的仍然是资产(股票)价格,并没有轮动到商品并最终体现到通胀上去。大宗商品中除了之前被压抑(铜锂钴镍等)的那些回归正常价格、以及部分品种(铁矿石)出现局部炒作了之外,大范围的泡沫并不存在。

除此之外,还有一条隐秘线索压抑了通胀:消费金融。

在周天王谢世后者两三年时间里,消费金融迅速膨胀,占据消费人群主流的年轻人,生活中被花呗、借呗、白条、金条以及各种信用卡所充斥。

要知道,年化18%的利率对现金流的吞噬作用如狼似虎,在经历“刷卡一时爽、一直刷一(火)直(葬)爽(厂)”的一波流之后,年轻人很快就把额度用满了,每个月挣扎在“月光还债”的边缘,哪里还消费得动。

这也许是周天王那代勤劳简朴的“70后”始料未及的状况。

周天王的分析建立与资产轮动的模型之上,把每种大类资产作为一个整体,因而忽略了股票背后公司的资产性价值,以及忽略了有些资产的底层意义与价值(甚至是阶级属性),认为资产价格按周期轮动是一定会发生的。

事实上,随着中国人财富的积累以及财富增值的资产逻辑演绎,有些资产势必会游离于轮动之外,甚至是独立于经济周期之外。

未来资产价格走高、通胀低企、利率“贴地爬行”或将持续,因为这些现象的底层逻辑都不存在大规模证伪的条件。而经济增长速度的持续放缓也将是大概率事件,换句话说,大规模的“造富运动”已经不再存在。

那么,85后是不是真的没机会了?

4

中国未来十年的机会畅想

事实上,低增速不意味着没有机会。正如周金涛所说,大周期之下还有中周期和短周期,这些周期对应的是局部的造富与财富转移,其中便潜藏着机会。

在我看来,未来的机会可能存在于工程师红利、理性消费、以及大众投资等概念与趋势之中。

1、工程师红利

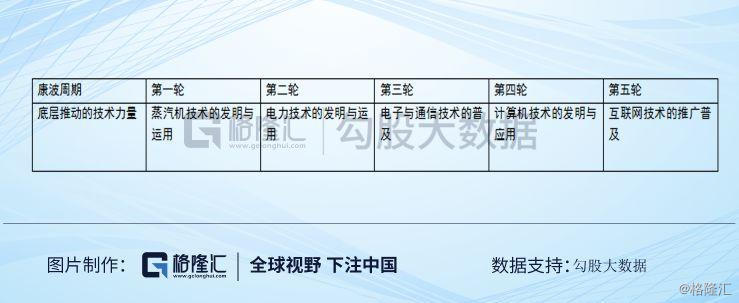

周金涛认为康波的底层驱动力量是科技革命,自从蒸汽机革命以来,人类所经历过得五次康波周期,每一次都是科技革命所推动的。

根据周金涛的理论,当下处于康波衰退向康波萧条过渡的时期,而下一轮康波复苏则需要新科技革命的刺激。事实上,根据科技的最新进展,未来人工智能、云计算、大数据、区块链等等,任何一个的率先落地与普及,都可能刷新人类生活衣食住行的面貌,进而带来新的经济增长点。

在通向新科技革命的路上,中国具备人口优势,这一点被学界认知为“工程师红利”。任何一个新点子、新想法,在中国能够很快找到人力把它实现落地,而在美国乃至西方社会,要么找不到合适的人、要么就是成本太高做下来不划算。而在发展程度不及中国的国家中,则往往不具备必须技能的人才。

这些年来中国互联网产业能够在短时间内赶超美国,并且发展处自己的特色,便是沾了工程师红利的光。

工程师红利有望成为继劳动人口红利与消费人口红利之后,中国人口红利的下一个形式,也是未来的机会所在。

2、理性消费

今天在中国,随着对消费升级和消费降级的讨论,其实思路已经日渐清晰。所谓“升级”和“降级”,其实都是消费渐趋理性的表现形式。

正如日本经济学家三浦展在《第四消费时代》中所论及的,这是从精英消费向大众消费演变过程中的必经环节。

最近几年,中国人的炫耀性消费开始逐渐退潮,与之相伴是对于实用性和性价比的追求,其背后的深层次心理,是对于身份认同的抱团取暖。

曾经一个手机、一个包包、一双鞋子便可吸睛无数的效应早就不再存在,曾经“北京的星巴克里,谈的都是上亿的生意”,今天变成了“雾霾中的流感”。家家有本难念的经,茶米油盐,一句“中年人的世界总是静悄悄地崩塌”道尽个中辛酸。

什么是消费降级,这些年政府和企业部门的杠杆率都在持平或微降,唯有居民杠杆率每年直线上升。当每月的现金流都用来还债的时候,中产的消费降级就悄然无声的开始了。

正是大树底下不长草,但是可以长蘑菇。升级有生意做,降级也有生意做。日本“失去的二十年”里面,还诞生了一家优衣库,造就了首富柳井正。

除了城市的消费降级,农村则是实实在在的消费升级。那些城里人看不上眼的山寨货,在农村都是舒适耐用的优质尚品。从买地摊货到网购,就是“理性消费”的小趋势留给拼多多和黄峥“们”的机会。

3、大众投资

有人说美股市场散户已经比消灭了。事实上,这是一个被市场结构变迁而掩盖的伪命题。美股市场散户并没有消失,而是转移到了期权和etf市场中去。

同时期权和etf的提供方都是金融机构(或程序化交易),因而在市场上直接交易股票的已经没有什么散户了。

这同时反映了另一个事实,其实普罗大众对投资的需求一直旺盛。毕竟纳斯达克肩不动膀不摇,平均一年就有十几个点的收益;那如果用期权去对,管理好margin call的风险,那分分钟就可以一年翻几倍。就算不用期权,简单点用个三倍etf,被动收益也是四五十个点,美滋滋。

但是散户感兴趣的,只有FAANG的衍生品以及少数热门etf,绝大多数股票是无人问津的状态。因此,流动性向头部集中,品类齐全的衍生品,以及交易单位的无限切分,都构成了散户生存的必要条件。

一手十万的茅台,自然拒散户于门外;但如果将来出茅台的期权,一张几千块钱呢?那散户就会回来。而且茅台你如果现在才进场,持有成本会很高,你会永远干不过那些二零零几年就买进来的大户;但是如果用衍生工具去对,只做阶段性涨跌,那大家又来到了同一起跑线。

近期证监会在下大力气推期权交易,这是一个非常好的兆头。把正股交易交给金融机构,而散户引导到衍生品与etf的市场里去,两者各取所需,相得益彰。

未来,也许不再存在改革开放这种史诗级的历史性机遇,但局部的、个体的、甚至是反趋势的机会,还是存在的。一句话,机会属于思考者,机会留给有准备的人。

你是85后吗?你找到属于自己的机会了吗?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员