作者 | Jessie

数据支持 | 勾股大数据

1

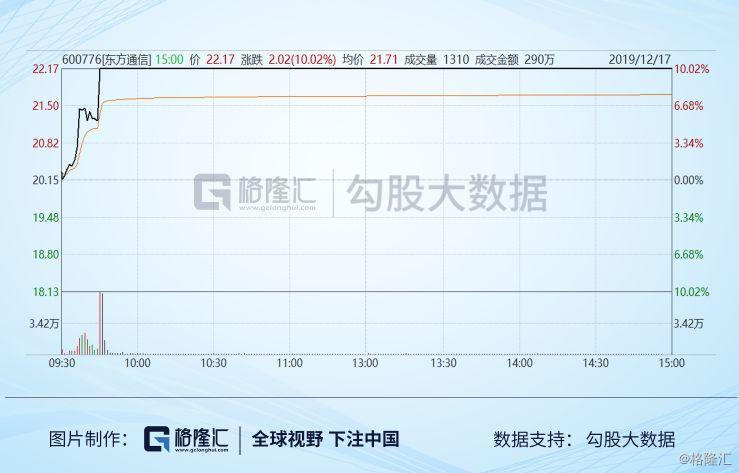

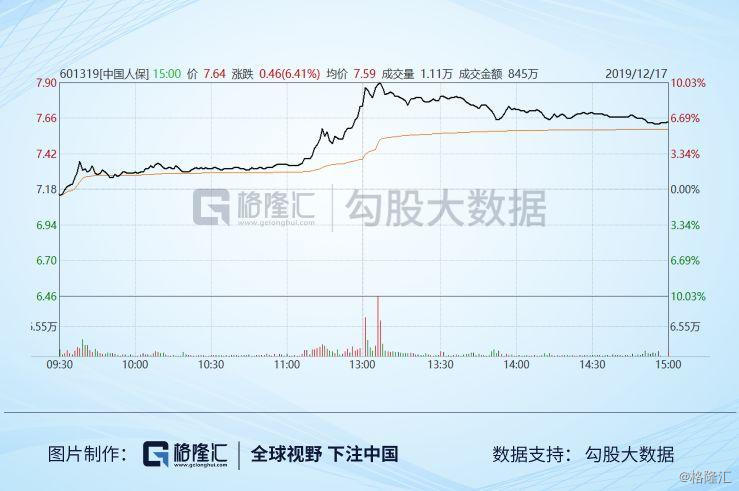

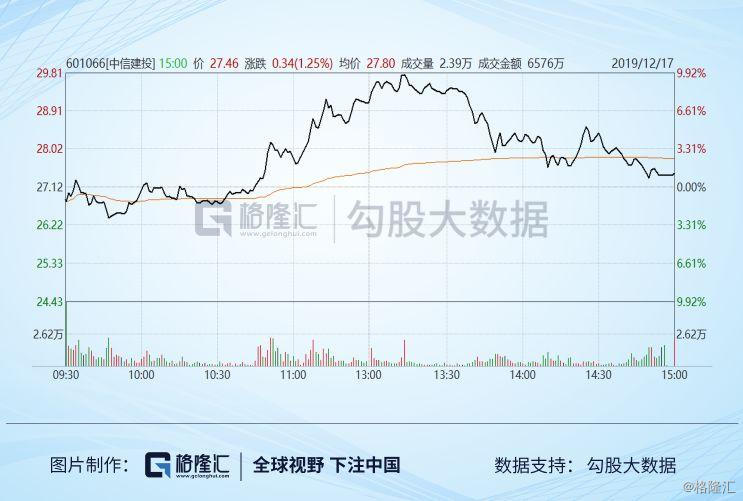

年底了,大盘涨了很多,但不少人可能发现自己还没赚到钱,不料年底又来波行情,今天更加是群妖乱舞,比如中信建投,比如中国人保,比如东方通信,众所周知,这是今年年初行情的马骨。

踏空的人此时恐怕更加是心慌慌了。

但此时与年初是有很明显的不同,那就是估值。最近有个朋友要我给十只2020年的金股,我说难度会很大,2018年底的时候基本可以闭着眼给,因为那个时候估值低,而现在,你去看看,这几年大家喜欢谈的核心资产里,有几只低估的。

白酒30多倍,啤酒4、50倍,酱油4、50倍,其他食品饮料基本也是30倍+,至于电子板块,通信板块,对我这种保守的人来说,更加是看一眼就要扭头跑的节奏。

所以说,站在现在这个时间点,想舒服地拿着一只票,对我来说,还真不容易。

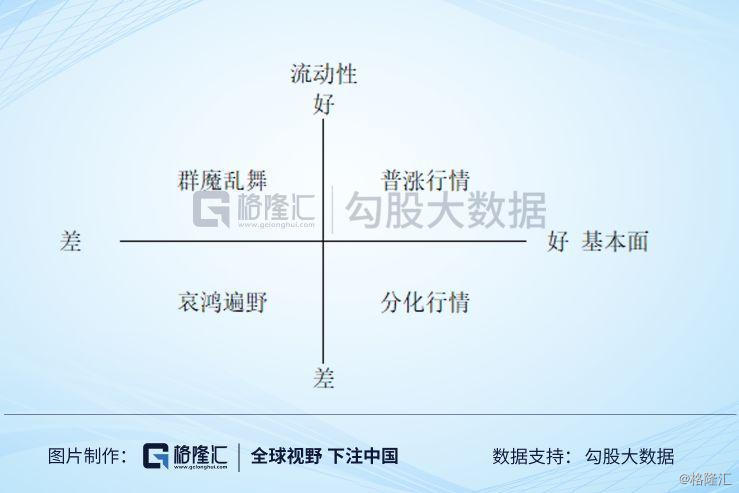

我们知道,整体市场无非看两点,一点是估值,也即流动性,一点是EPS,也就是经济基本面。2019年的行情大逻辑是流动性推动的估值修复,今年美联储带头降了三次息,给过去几年趋紧的流动性赢来了喘息之机。

明年这个逻辑还会不会有呢?我觉得可能比较难,即使有,边际效应也要大大减弱了。2019年的估值修复会这么暴力,是因为2018年的流动性伤得太厉害,美联储加了四次息不说,国内还有各种去杠杆的鬼故事,比如P2P,比如信托收紧,比如质押盘等等。

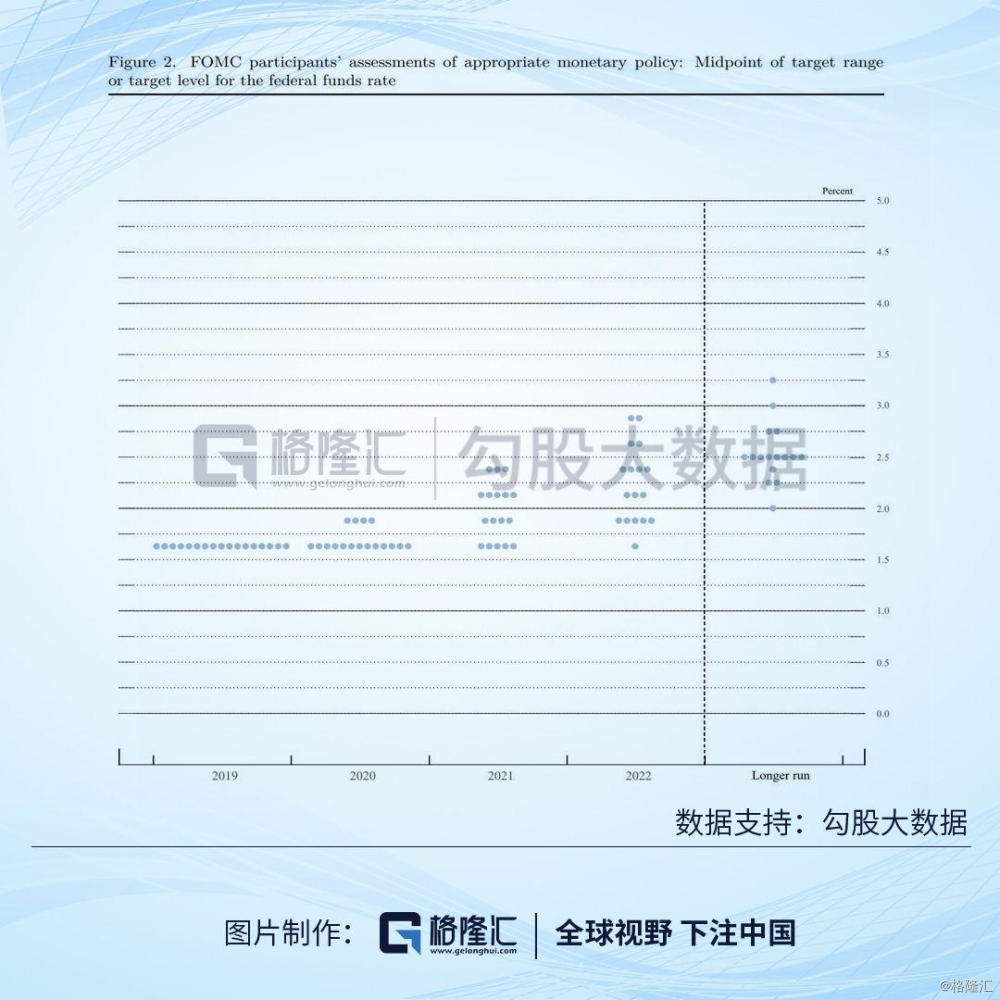

上周FOMC会议上,美联储已经停止降息了,尽管明年加息的可能性不高,但再次降息的门槛也一样提高了。我觉得不排除如果美国与其他国家,尤其是中国,贸易谈得好,美联储重启加息的可能。谈崩的话,美联储可能重新降息,但我觉得对市场的流动性边际改善作用会减弱。

所以,在当前这个时间点上,如果再指望赚估值的钱,对我来说,这是奔向泡沫的节奏,不排除不出现的可能,但各位要做好跑得快的准备。

所以说2020年的选择比较难,因为要研究EPS,这是真的比拼研究内功的活。

个股的EPS,各行各有特点,没有这个能力来一一讲清楚,所以来谈个大而化之的东西,也即经济基本面,个股的EPS的集合就是宏观经济基本面。

正好,11月的经济数据新鲜出炉了。

2

各媒体的报道,包括外媒像WSJ,比较一致地认为11月中国的宏观经济数据出现了企稳的迹象。

11月份的工业增加值当月同比增加了6.2%,较10月份有一个很大的回升,10月是4.7%,9月5.8%。9月其实就有企稳迹象,但10月又掉下去了,现在11月重新回到了6,但是否持续有待观察。

经济三驾马车,消费、投资与出口。

先看消费,11月份的社会零售总额同比增长了8%,较10月份的最低值7.2%也有回升。尤其要注意的是,这次回升并不是像5月、6月,因为国5换国6的时间窗口导致汽车销售大幅反弹带来的。11月汽车零售额同比下降了1.8%,降幅有收窄,但仍然是偏弱的。分项来看,除了汽车消费、建筑及装潢材料、通讯器材类外,其它增速都有回升。通讯器材其实也增得不错,同比有12.1%,只是10月的数据太好了,增了22.9%。

11月份的数据可能有各个电商平台双11的竞争式促销活动影响,但不能过分归于这一因素,毕竟,双11年年都有。

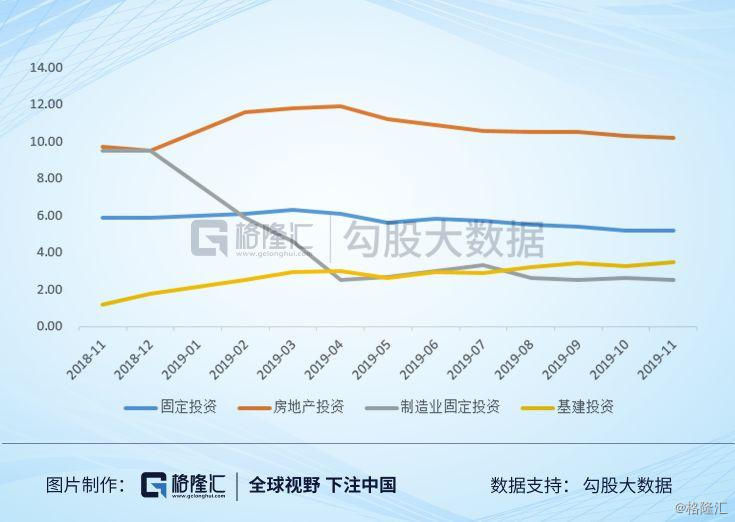

然后看投资,11月份固定投资同比增长了5.2%,与上月持平。细分来看,房地产投资比较稳定,累积同比增了10.2%,较上月回落了0.1个百分点,政府基建有所提速,累计同比是3.47%,10月是3.26%。不大好的数据是制造业的固定投资,仍然偏弱,同比增了2.5%,继续低位徘徊。这里或许表明的是,鉴于宏观经济笼罩的不确定性,企业的商业信心仍然受挫。

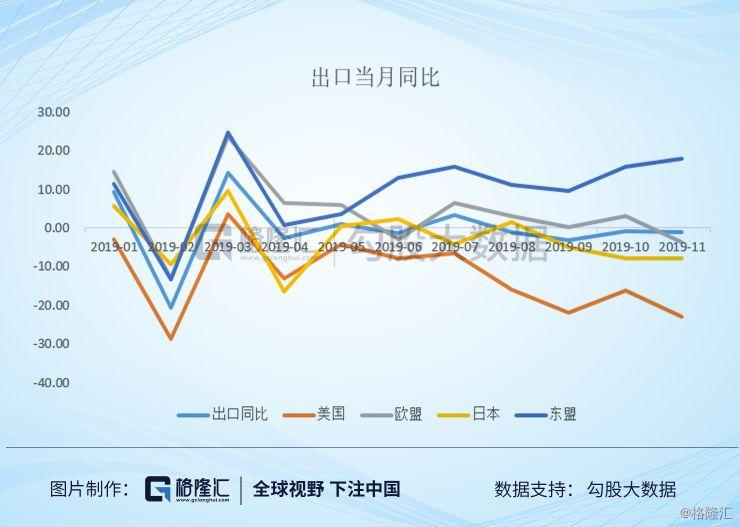

最后看出口,11月出口同比仍然下降了1.1%,分地区来看,还是美国的拖累,11月我们对美国出口又下降了23%。我们知道,出口是我们的GDP,但在没有关税这样人为的因素下,反映的是其他国家的经济景气度。抛开美国不讲,其他主要经济地区对我们的进口是还过得去的,经济也许没有那么好,但也没有想象的差。

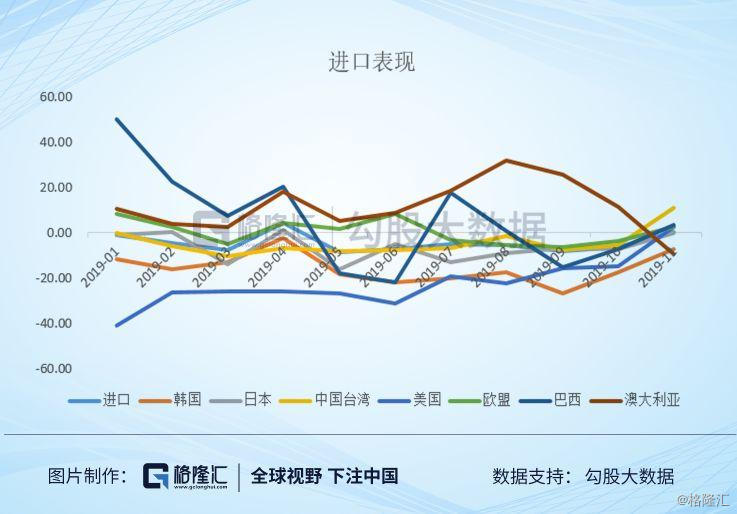

另外,进口是其他国家的GDP,但反映的是我们国家的经济景气度。11月进口出现了明显好转迹象,美元计价的进口同比增长0.3%,结束了连续数月的负增长。从主要进口地区表现来看,除了澳大利亚的表现差外,其他国家或地区11月均有抬头转正的趋势。

从上面的数据可以看出,11月经济数据确实出现了好转。其实不独中国如此,最近主要经济体的数据都还OK。

判断经济还有一个比较简单但行之有效的方法,就是观察美联储。其实对我们普罗大众来说,用手上这点可怜的数据来判断经济真的是很难的。就如我以前说的,除非我们是像李嘉诚这类人,拥有各行各业的公司,你就是政府一手数据的提供商,你可以去判断经济,不然不如选择相信美联储。

美联储10月降息后即暗示了未来不会再降息了,而12月果然没降息了。在没有通胀的威胁下,这一举动表明了当前美国的经济还过得去。美联储之前选择降息的主要逻辑之一是外围经济的不确定性增加,现在不降息了,也间接的表示美国之外的经济不确定性有所减少。

3

这一信息对于那些期待继续赚估值的钱的投资者可能是糟糕的。

因为如果经济继续向好的话,美联储更无理由降息,重新加息倒是有可能,这就跟1995年和1998年的降息类似,降了几次后,美联储重新步入了加息的轨道。

横在美联储加息前面的主要障碍是通胀低迷和贸易冲突带来的宏观不确定性。目前美加墨基本已经敲定,中美敲定了一期,可能还会有反复,但整体来说,贸易趋势还是向着减少美联储降息概率的方向去了。

从过去几年的经验可以知道,美联储的货币政策会框定其他国家的货币政策,当美联储不降息,尤其是加息的时候,这意味着我们的货币宽松空间也会受到限制。

所以,现在市场很热,对之前已经拿着的票,往往成本低,此时享受一下市场热情高涨带来的估值美妙提升是不错的。但如果此时打算一脑子进去,有个问题真的要评估一下,你现在进去,是打算赚估值的钱,还是赚成长的钱。

就我自己最关注的板块食品饮料来说,估值上面是真的没有便宜占了。至于电子通信板块,因为不懂里面的逻辑,反正就看PB或者PE,我扭头就要跑。

还有一个板块,我觉得倒有意思,就是基础金属板块。

钴锂最近也是涨得飞起,钴锂这类金属,如果我们相信新能源车是大方向,同时相信电池技术不会出现新的革命级产品,那么对它们的使用量毫无疑问会再上一个台阶。所以,钴锂是兼具周期性与成长性。

但基础金属像铜铝,基本上只就周期性了。

我觉得有意思的一点是其实铜铝金属价格都没有跌到2016年的水平,但像中国铝业、江西铜业这类上市公司的股价都跌到了2016年的水平。因为之前没有关注这些板块,不知道是否是市场对经济的预期过于悲观了。如果是这样的话,美联储停止降息,相当是官方确认了经济还行,这里或许会存在对基础金属的悲观预期一个修正。

回想2015年、2016年,2015年12月美联储加第一次息,其实就是一次官方对经济企稳的确认,但当时市场吓崩了。而回过头看,那波崩掉后,有色金属等周期股,随着经济的向好,走了一波不错的行情。

当下来看,铜价确实对全球经济的向好有所反应,也带动江西铜业的走强,铝似乎还没有。所以,里面更深的逻辑可能还要挖一下。

所以,个人的观点,如果规矩来,许多股票当前的估值真的不便宜,因为经济有企稳的迹象,拿着可以,但加仓要三思,另外就是像基础金属这样的周期股是否有预期差的修复机会也可以挖一下。

当然,市场很少是规矩的的,如果估值继续大幅提升,涨到让人瞠目结舌的地步呢?

这就是投资的难处吧,错过了泡沫的痛苦,不低于泡沫破裂的痛苦。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员