机构:中泰国际

评级:买入

目标价:11.20港元

建发房产重点打造的境外平台

建发国际(下称“公司”)隶属于福建龙头国企厦门建发集团。14年,建发房产收购西南环保登录港股,更名为建发国际;18年建发房产明确“未来由建发国际负责房地产开发、物业管理及新兴投资,建发房产只保留一级开发及商业运营”;17年起,建发房产通过关联股权交易将主要土储注入公司,同时通过配股及认购可转债增厚公司资本,目前架构调整已基本完成;18年中,建发房产签署协议,未来3年以央行基准利率向公司授出不超过300亿元股东贷款,支持公司发展;进入19年,公司加大拿地力度,我们预计到年底总土储有望超900万平,总可售货值有望超1600亿。另外,公司核心管理层以及建发房产员工成立的信托持有公司6.64%股份。我们相信,清晰的定位以及管理层激励为公司持续成长奠定了基础。

竞争优势显著,2020年有望冲击700亿销售

我们认为实干的管理团队和低廉的融资成本是公司的核心竞争力。母公司建发房产聚焦“新中式”,打造了业内标杆项目;18年将拿地到开盘的周期缩短1个月,全年录得94.1%的合约销售增长,体现了管理层出色的操盘与管理能力。受惠于母公司建发房产低廉融资成本以及公司多元化的融资渠道(境内银行借贷/ABS/香港银团贷款),19年上半年公司平均融资成本下降23bp至5.49%,在房住不炒的框架下,我们相信公司可以维持融资优势。建发国际前9月合约销售同比增153.8%达312.7亿元,销售面积增105.5%达171.2万平,均价18,263元/平,我们预计19年全年合约销售有望达480亿元。考虑充沛的货值,我们预计公司20年有望冲击700亿合约销售。

预计应占核心净利润19-21年CAGR达21.3%

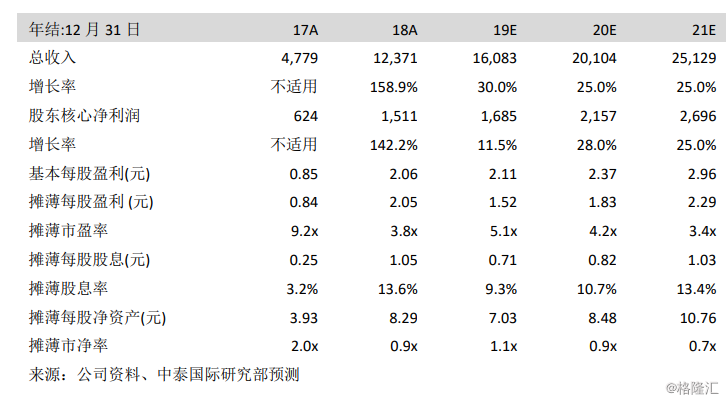

我们预计核心应占净利润将由18年的15.1亿人民币增至19、20、21年的16.9亿、21.6亿、27.0亿人民币,19-21年CAGR21.3%。公司未来三年仍然处于扩张期,我们预计净负债率将维持在200%以上,不过由于负债主要来自低息股东借款,我们仅为公司资产负债表风险可控。

首次覆盖,给与买入评级,目标价11.20港元

假设可转债全部转股,按照摊薄每股盈利计算,公司现价对应对应5.1x的2019年预测市盈率,低于6家可比央企/国企背景房企5.5倍的平均值;对应9.3%的19年预测股息率,显著高于可比同业6.7%的平均值。我们首次覆盖建发国际,因为我们认为公司清晰的战略定位、优秀的管理团队以及到位的管理层激励,将支撑公司录得高于同业的销售增速,而公司高于同业的股息率亦提供了充分的安全边际。我们用5.5x的20年PE给与公司11.20人民币的目标价,对应8.2%的20年股息率;我们计算公司的19年底每股净资产(NAV)来交叉检验,得17.53港元/股,目标价对应36.1%的NAV折让,属于合理范围;目标价对应现价有30.8%的涨幅,我们给予买入评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员