作者:CVSource投中数据

来源:超越J曲线

本期超越J曲线带来2019年1-11月IPO市场报告,2019年1-11月,共计有326家中国企业在A股、港股以及美股成功IPO,募资总额4440亿元;全球市场IPO数量同比小幅上涨,A股市场IPO规模同比上涨超五成,港股市场IPO现大额募资项目,美股市场IPO呈大幅波动态势。

目录

中国企业IPO分市场分析

中国企业IPO行业、地域及交易板块分析

VC/PE机构IPO退出分析

中国企业十大热门IPO

2019年1-11月IPO政策盘点

一、中国企业IPO分市场分析

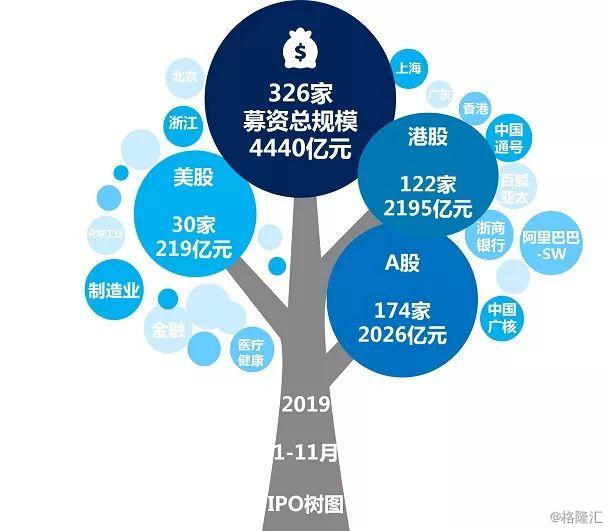

2019年1-11月,共计有326家中国企业在A股、港股以及美股成功IPO,募资总额4440亿元;IPO募资规模TOP5企业依次为阿里巴巴-SW、百威亚太、浙商银行、中国广核、中国通号;IPO集中行业为制造业、金融、医疗健康;IPO集中地域为广东、北京、香港、浙江、上海、江苏。(见图1)

图1-2019年1-11月IPO概览

2019年1-11月,全球市场IPO数量同比小幅上涨,A股市场IPO规模同比上涨超五成,港股市场IPO现大额募资项目,美股市场IPO呈大幅波动态势。

(一)全球市场IPO同比小幅上涨

2019年1-11月,全球资本市场中企IPO表现尚可,共计326家中国企业完成IPO,募资金额4439.73亿元,数量同比上涨12.41%,规模同比上涨15.48%。整体来看,今年上半年IPO数量小幅波动,规模稳中有升,7月份由于科创板开市助力,IPO数量规模大幅上涨,此后8月、9月IPO市场开始出现回落,10月逐步回暖,11月IPO数量及规模更是达到了今年以来最高值。(见图2)

1.A股市场

A股市场共有174家完成IPO,科创板上市企业数量占比32%。

2.港股市场

港股市场成为全球资本市场中IPO募资规模最大市场,接近全球IPO募资规模的49%。

3.美股市场

美股市场共有30家中国企业赴美挂牌上市,募资金额218.53亿元。募资规模TOP3为瑞幸咖啡(LK.NASDAQ)、斗鱼(DOYU.NASDAQ)、有道(DAO.NYSE)。

图2-2018年11月-2019年11月全球市场中企IPO规模及数量

(二)A股市场IPO同比上涨超五成

2019年1-11月,共计174家中国企业在沪深两市IPO,同比上涨74%,募资金额共计2026.49亿元,同比上涨50.14%,占全球市场IPO募资总额45.64%。科创板IPO数量已达56家,募资总额729.47亿元。(见图3)

截至11月30日,中国证券监督管理委员会审核通过科创板IPO注册68家,中止审核7家,终止审核20家,不予注册1家(即恒安嘉新(北京)科技股份公司,原因主要是公司会计基础工作薄弱和内控缺失以及股权转让事宜和相应会计差错更正未及时披露),终止注册2家(即二十一世纪空间技术应用股份有限公司、广东利元亨智能装备股份有限公司,两者均是主动要求撤回注册申请文件)

图3-2018年11月-2019年11月A股市场中企IPO规模及数量

(三)港股市场IPO现大额募资项目

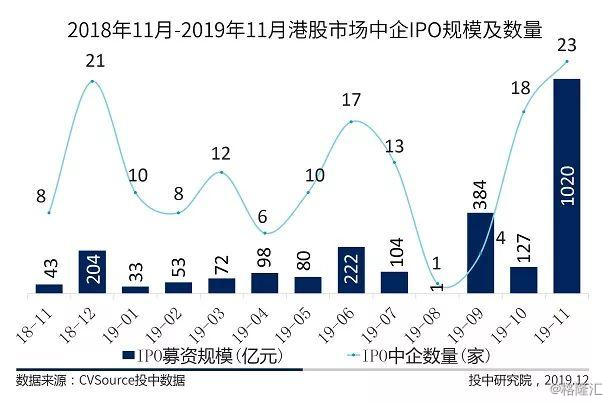

2019年1-11月,共有122家中国企业在香港IPO,募资金额2194.71亿元。整体来看,港股市场IPO上半年不够活跃,8月IPO市场遇冷,9月IPO市场开始回暖,11月IPO数量及规模均达到了今年以来最高峰,这得益于阿里巴巴-SW(09988.HK)高达790.95亿元的募资金额。(见图4)

2019年1-11月,港股共计发生135起中企上市案例,其中12起为转板案例,1起介绍上市案例,其它122起全部为IPO案例。按照IPO募资规模统计,内地中企IPO占主导地位,82家内地中企占港股市场全部IPO募资规模的78% 。(见图5)

图4-2018年11月-2019年11月港股市场中企IPO规模及数量

图5-2019年1-11月港股中企结构

(四)美股市场IPO呈大幅波动态势

2019年1-11月,共计30家中国企业在美国资本市场IPO,募资金额共计218.53亿元,从地区分布来看,主要集中在北京、广东、浙江;从行业分布来看,主要集中在金融;整体来看,美股市场IPO一直呈大幅波动的态势。(见图6、表1)

图6-2018年11月-2019年11月美股市场中企IPO规模及数量

表1-2019年1-11月美国市场中企IPO地区及行业分布

二、中国企业IPO行业、地域及交易板块分析

2019年1-11月,制造业股IPO数量规模双夺冠,浙江地区成为本月IPO最吸金地区,港交所主板IPO规模稳居榜首。

(一)制造业股IPO数量规模双夺冠

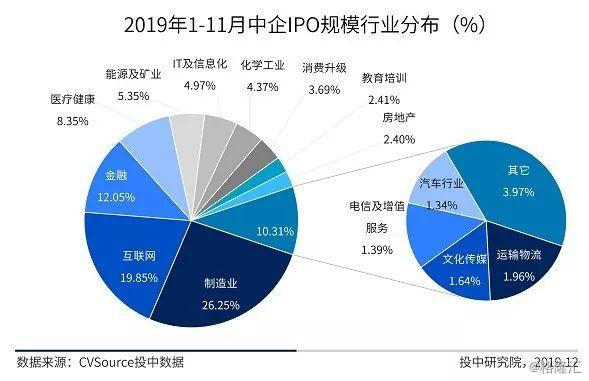

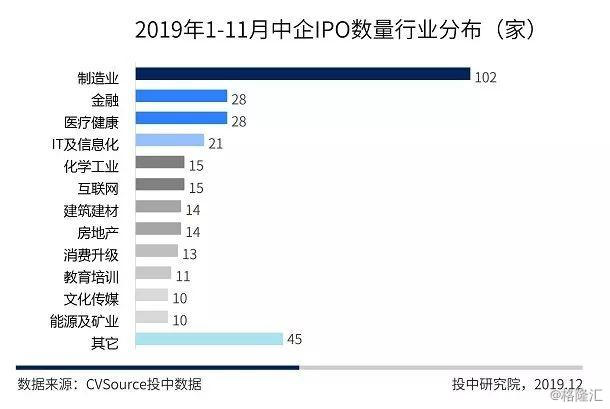

2019年1-11月,从募资规模来看,制造业、互联网、金融类公司IPO募资最多,占据各行业募资总额的58%,三个行业涉及的上市公司代表分别是百威亚太、阿里巴巴-SW、及浙商银行,制造业公司共有102家企业IPO,成为IPO数量最多行业。(见图7、图8)

图7-2019年1-11月中企IPO规模行业分布

图8-2019年1-11月中企IPO数量行业分布

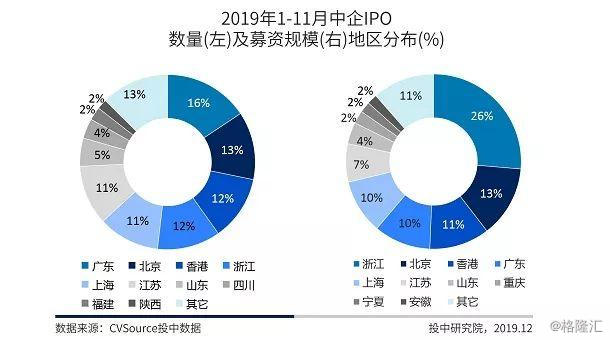

(二)浙江地区IPO最吸金

下图为2019年1-11月中企IPO数量及募资规模地区分布以及中国各地区企业详细的IPO数量及规模表。(见图9、表2)

图9-2019年1-11月中企IPO数量及募资规模地区分布

表2-2019年1-11月中企IPO数量及募资规模地区分布表

(三)港交所主板IPO规模稳居榜首

2019年1-11月,港交所主板上市114家,募资金额2190.08亿元,稳居各板块募资规模榜首,这主要得益于阿里巴巴-SW、百威亚太总共高达1144.5亿元的募资金额;上交所科创板数量及规模仅次于港交所主板,共上市56家,募资金额729.47亿元;上交所主板上市48家,募资金额691.69亿元,稍逊于科创板;深交所中小板和创业板共上市70家 ,募资金额605.32亿元;美国纳斯达克全球市场和资本市场各10家,全球精选市场7家,募资金额共176.31亿元;纽交所上市3家,募资金额42.22亿元。(见表3)

表3-2019年1-11月中企IPO不同类型上市板块分布

三、VC/PE机构IPO退出分析

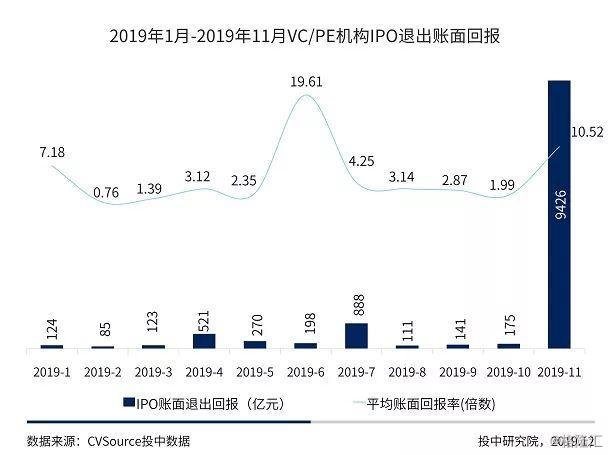

2019年1-11月,共186家具有VC/PE背景的中企实现上市,VC/PE机构IPO渗透率为57.06%;全年IPO退出回报主要集中在11月,平均账面回报率波动较为显著;

平均账面回报率波动显著

2019年1-11月,共186家具有VC/PE背景的中企实现上市,VC/PE机构IPO渗透率为57.06%;IPO账面退出回报规模为12,058.87亿元,其中包含52家科创板企业,科创板企业退出回报总规模为1018.60亿元 ,占总退出回报规模的8.45%;整体来看,平均账面回报率波动较为显著,VC/PE机构IPO账面退出回报金额主要集中在11月,其中阿里巴巴-SW(09988.HK)11月26日上市,软银集团的退出账面回报便已高达8,524.56亿元 。(见图10)

图10-2019年1-11月VC/PE机构IPO退出账面回报

四、中国企业十大热门IPO

2019年1-11月,前十大IPO项目中, A股、港股数量各占一半,募资规模均在60亿元以上,占整体募资43%,且与其余IPO项目的平均融资额呈现两极分化的态势。

(一)中企IPO募资规模TOP10

下表为2019年1-11月中企IPO规模TOP10(见表4)

表4-2019年1-11月中企IPO规模TOP10

(二)全球前十大IPO重点解读

1.阿里巴巴-SW

阿里巴巴-SW的业务包括核心电商、云计算、数字媒体和娱乐以及创新项目和其他业务。2019年11月26日,阿里巴巴-SW在港交所主板上市,成为第一家同时在纽交所和港交所上市的中国互联网企业。

2.百威亚太

百威亚太是亚太区啤酒市场领先的啤酒制造商。2019年9月30日,百威亚太在港交所主板上市,成为了亚洲“啤酒第一股”。

3.浙商银行

浙商银行是目前国内唯一一家总部位于杭州的全国性股份制商业银行。2019年11月26日,浙商银行在上交所主板成功上市,成为国内第13家“A+H”双资本布局的上市银行,同时也成为“区块链银行第一股”。

4.中国广核

中国广核主要从事清洁能源的开发。2019年8月26日,中国广核在深交所中小板上市,成为了我国首家核电行业“A+H”模式的上市企业。

5.中国通号

中国通号是全球最大的轨道交通控制系统提供商,2019年7月22日,中国通号在上交所科创板上市,成为登陆科创板的首家大型央企和“A+H”模式的科创板上市公司。

6.渝农商行

重庆农村商业银行股份有限公司的前身为重庆市农村信用社,成立于1951年。2019月10月29日,渝农商行在上交所主板上市,成为了全国首家“A+H”模式的上市农商行。

7.宝丰能源

宝丰能源是最早入驻宁东能源化工基地的骨干企业之一。2019年5月16日,宝丰能源在上交所主板上市,直接带动宁夏资本市场总市值突破千亿大关,同时引领助推宁夏后备上市企业数量的持续增加。

8.申万宏源

申万宏源是中央汇金投资有限责任公司控股的投资控股集团。2019年4月26日,申万宏源在港交所主板上市,实现资本“补血”,同时成为第12家“A+H”模式的上市券商。

9.滔搏

滔搏是由百丽国际分拆而来,是一家以消费者为核心的运动零售及服务平台。2019年10月10日,滔搏在港交所主板上市,是继百丽国际成功私有化退市之后再次回归资本市场的重大举动。

10.翰森制药

翰森制药是国内第一大精神疾病类制药企业。2019年6月14日,翰森制药在港交所主板上市,成为“港股医药第一股”。

五、2019年1-11月IPO政策盘点

1月30日,中国证监会发布《关于在上海证券交易所设立科创板并试点注册制的实施意见》,同时就《科创板首次公开发行股票注册管理办法(试行)》、《科创板上市公司持续监管办法(试行)》公开征求意见。

5月31日,中国证券业协会发布《科创板首次公开发行股票承销业务规范》和《科创板首次公开发行股票网下投资者管理细则》,自发布之日起施行。

6月13日,在第十一届陆家嘴论坛开幕式上,中国证监会和上海市人民政府联合举办了上海证券交易所科创板开板仪式。从首次被提出到正式开板,科创板仅用时220天。

7月5日,上海证券交易所对外宣布,科创板开市时间为7月22日。

7月22日,科创板首批公司上市仪式在上海证券交易所举行,我国资本市场开启了划时代的新篇章。

7月31日,深圳证券交易所正式发布公告称,已在中小企业板启用“003000-004999”证券代码区间。

10月18日,中国证监会正式发布了《关于修改〈上市公司重大资产重组管理办法〉的决定》,自公布之日起施行。

11月29日,上海证券交易所发布《上海证券交易所科创板上市公司重大资产重组审核规则》,自公布之日起施行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员