那么这家专门以“药材烤鸭”为主打品牌的洋烤鸭餐饮企业,究竟有没有看头?

作者 | 陈肖

来源 | IPO那点事

数据支持 | 勾股大数据

据港交所信息显示,12月4日,新加坡餐饮品牌The Feng Huang Group Limited 递交港股主板上市申请,显示独家保荐人为同人融资有限公司。

值得注意的是,该公司曾于2019年6月3日递交过上市申请,目前显示已经失效。同时最新的上市申请也尚未披露募资规模相关细节。

据申请书资料显示,该公司是一家根植于新加坡的餐饮集团,于新加坡及上海的餐厅以中式菜肴为主,主打招牌药材烤鸭。于最后实际可行日期,其拥有并营运13间新加坡餐厅及一间上海餐厅,总计14间餐厅均以「店小二」品牌营运。

(图片来源:公司官网)

港交所不愧为包容性很强的交易平台,仅是在港股上市的各式餐饮企业就五花八门,各有特色,来源也是天南地北,融合中外。并且上市门槛远比国内A股的要底,很多规模很小的餐饮企业都能来凑个热闹,尤其是在近几年,各种各样的餐饮纷纷登陆港股资本市场,成为一道风景线。

那么这家专门以“药材烤鸭”为主打品牌的洋烤鸭餐饮企业,究竟有没有看头?

1

来自新加坡的洋烤鸭生意经

根据申请资料,该公司是一家根植于新加坡的餐饮集团,在拥有及营运全服务式休闲餐饮餐厅方面拥有逾16年经验,目前拥有逾459名雇员。集团14家餐厅均以“店小二”为品牌运营,以中式菜肴为主,主打招牌药材烤鸭。

据申请资料显示,公司在新加坡及上海的餐厅提供当归烤鸭、十全烤鸭、泡参烤鸭等三种不同口味的药材烤鸭,从药材名称看,走的是类似中国人对中药材养生益补的概念。

据公司介绍,其在新加坡的餐厅仅使用特定重量的樱桃谷鸭(是国际上北京鸭的主要繁殖者及生产者),并使用由药材及香料混合而成的独特配方进行腌制,其后用高科技烤炉中以合适的温度进行烤制,烤好后,烤鸭皮质酥脆,呈金黄色,再浇上公司特制药材汁上桌。

(图片来源:公司官网)

并且为了确保烤鸭的质量及新鲜度,每只烤鸭都要在餐厅里展示厨房准备及烤制过程,不使用前一天没卖完的剩鸭。

于往绩记录期间,公司的招牌药材烤鸭(包括单点及各种套餐)分别于2017财年、2018财年、2019财年及2020年4个月持续录得新加坡收益的43.8%、46.3%、50.0%及49.0%。于上海,公司招牌药材烤鸭于同一时期录得零、28.8%、26.7%及26.4%。可见这一招牌确实称得上是公司的核心灵魂。

除了招牌烤鸭外,公司的标准菜单还包括各类常见的家常菜,以及有新加坡独特风味的特色菜和为了迎合上海人口味的各式菜肴,从价位上看,与国内普通餐饮门店的同类菜系价格相差不大。

(图片来源:公司官网)

不过,从公司的历史看,虽然有了16年的成长经历,但目前的店面规模和营业收入增长对于资本市场而言并不算太出色。

2

业绩数据表现一般

根据弗若斯特沙利文报告,于2018年,该公司按收益计为新加坡整体第九大全服务式餐厅集团,市场份额为0.8%,虽然贵为新加坡前十大全服务式餐饮,但整体营收依然偏小。

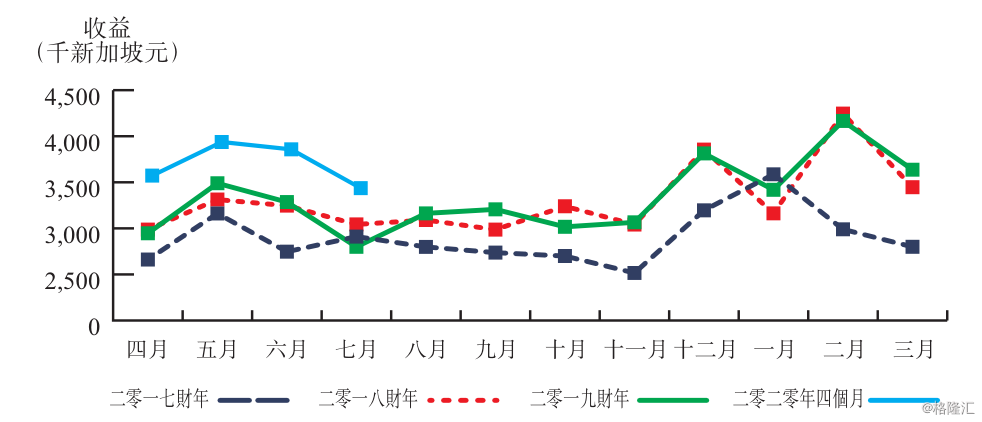

在过去2017、2018、2019三个财年及2020年前4个月(年结日为3月31日), 店小二的营业收入分别为3480.7万、3966.1万、4001万及1472.9万新元,相应的净利润分别为420.9万、375.3万、302.0万及-96.4万新元。

从收入趋势看,该公司的营业收入增长情况相当缓慢,在2019年财年的营收增长率甚至不到1%,科技业务发展已经出现明显瓶颈。另外,从消费额波动看,每年的二月份是新加坡消费者下馆子的旺季,这很大程度上或与中国的春节有关,四月至十月均是平常季节。

经营利润率方面,该期间的总体经营利润率分别为17.7%、18.6%、19.2%和11.7%,而通过计算,该期间的净利率分别为12.09%、9.46%、7.55%和-0.65%,呈现明显的净利润下滑趋势。

顾客消费单价方面,于往绩记录期间,每名客户在店小二新加坡餐厅的平均花费约为26.7新加坡元,而往绩记录期间在公司上海餐厅的平均花费约为人民币80.4元。相对于新加坡的消费水平来说,这是很平民化的价位。虽然意味着有很大比例的市场空间,但竞争往往很激烈,同时净利率一般也不太高。

坐席翻台率方面,于往绩记录期间新加坡餐厅平均座席翻台率为2.5,而同期上海餐厅的平均座席翻台率为2.9。这翻台率明显偏低,也如果按一日两餐来算,这些餐厅的坐席每次饭点翻台还不到两次。

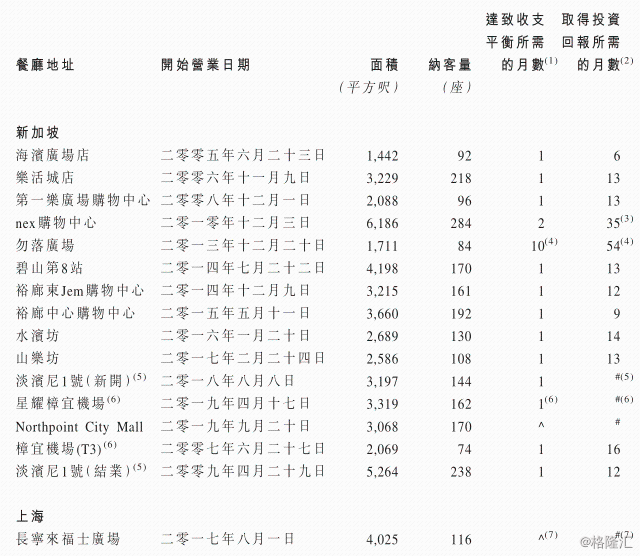

此外,从公司的店面投资回报看,虽然开店后达到收支平衡的月数一般只需1月左右,但要想取得投资回报所需要的月数多要在13个月以上。除了个别少数人气旺的店面能取得较好的快速投资回报外,还有一些是长期不能收回投资回报的。

从报表看,集团寄予厚望的最大面积的旗舰店nex购物中心店取得投资回报率所耗时间达35个月,而勿落广场点达到收支平衡超过了10个月,取得投资回报甚至超过了54个月。此外,淡滨尼1号分店、星耀樟宜机场分店、Northpoint Ctiy Mall分店已经伤害长宁来福广场分店均尚未取得投资回报。

从整体看,该集团的餐饮运营表现实际表现算不上好看。

3

新加坡餐饮市场竞争同样激烈

新加坡作为中国华人比例最高的国家,其餐饮体系与中国的传统菜肴特点有着很多的共同点,这也为中式餐饮企业带来了很好的市场空间。

但新加坡餐饮市场的竞争程度实际也非常激烈。

据申请资料显示,新加坡餐厅服务市场的收益包括三大类,即全服务式餐厅、快速服务餐厅及其他(如食品小贩)。新加坡餐厅服务市场的收益自2013年的85.58亿新加坡元略增至2018年的93.03亿新加坡元,复合年增长率为1.7%,餐厅服务市场的收益预计将自2019年至2023年按复合年增长率3.6%进一步增加。

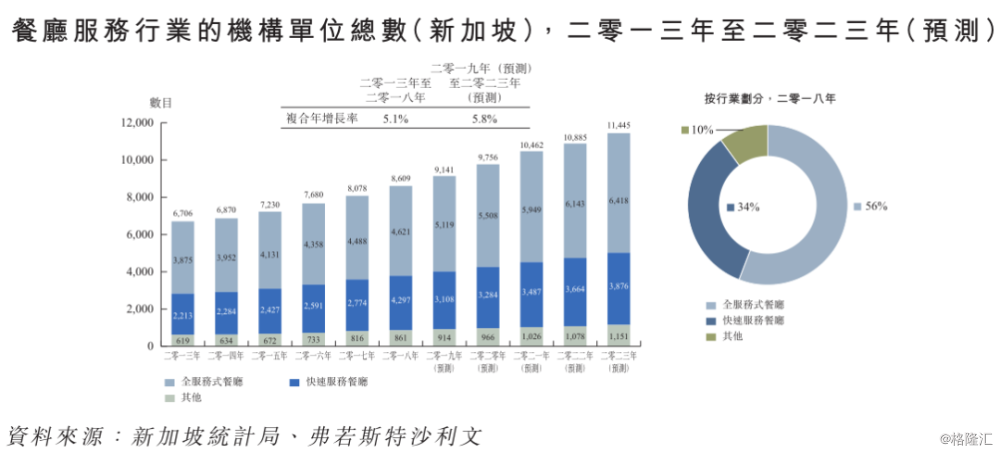

新加坡的规模餐饮机构单位的数目由2013年的6706间增至2018年的8609间,复合年增长率为5.1%,预计往后会按5.8%的复合年增长率增加。

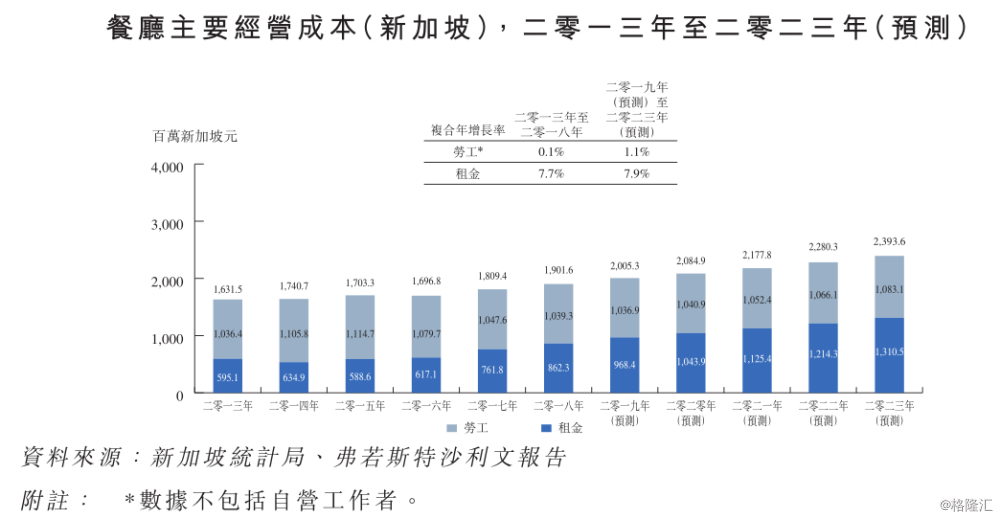

但新加坡由于本地没有农业生产,高度倚赖食品进口,食品进口价格波动对餐厅的经营成本造成重要影响。在近年来,新加坡的食品采购成本年复合增长率为2.2%。

此外,新加坡的物业租金上升迅速,预计于2019年至2023年餐饮店的租金成本复合年增长率高达7.9%。

对比新加坡的餐饮市场整体收益为3.6%的增长趋势,仅租金一项的成本增长就远大于其,这将对餐饮企业的利润侵蚀不断加快。

此外,新加坡全服务式餐厅市场高度分化,于2018年,新加坡约有2000家全服务式餐厅,其中10家最大的市场参与者就占了行业收益的14.3%,这意味着新加坡的餐饮行业利润主要集中在头部企业,呈现强者通吃,弱者惨淡的竞争局面。

虽然本文主角“店小二”为新加坡第九大全服务式餐厅集团,占新加坡市场份额的0.8%,但对比看,依然十分弱小。

4

结 语

餐饮行业本就是竞争激烈的行业,餐企除非有自身有足够强大的特色招牌且受众广大,然后靠规模取胜,否则很难实现利润较好增长。

对于没有规模优势的餐饮企业,就算是真正能登录资本市场了也不一定见得能从此做大做强,大部分的小餐饮企业都只是在盈亏平衡线上挣扎。这从目前港股上市的中多餐饮股中过半仍在亏损且市值少得可怜的形势局面可以见证。目前港股共有约40家餐饮上市公司,其中就有22家的业绩出现亏损,占比过半,而非亏损企业中大部分都处于业绩持续下滑状态,或常处于盈亏平衡线上挣扎。

事实上,在港股上市的所有餐饮企业中,除了那少数几家因为根植在香港及内地市场,同时依靠规模效应做大做强外的头部餐企外,其余大多数餐企的市值表现都可谓不容乐观。

而对于来自新加坡且业务体量明显偏小的“店小二”而言,其面临的竞争及成长压力非一般大,鉴于大多数此类公司在港股上市后表现均不容乐观,建议投资者审慎判断为善。

若此文的分析对你有帮助,

请随手转发~

识别下方二维码,即可关注我

免责声明:内容仅供参考,请读者谨慎依此进行投资决策

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员