作者:李奇霖 钟林楠

来源:联讯麒麟堂

观测债市的情绪,按方法论来分,分为问卷调查法和指标法。

问卷调查法,是对市场上有资金头寸的投资者发放调查问卷,回收并加工调查问卷的数据,或是对市场上的卖方机构观点进行跟踪统计,利用赋值的方法得到加权平均指数,从而直接得到投资者或研究人员对债券市场的看法,进而判断市场情绪。

这种调查法比较直观,能较好的表达市场情绪,但问题是:

1)调查问卷的间隔周期偏长,对情绪无法做到实时跟踪;

2)多数卖方机构持有的观点是中长期的观点,短期比如10-20BP的交易行情可能会被忽略,所以以卖方观点为基础数据得到的情绪指数会相对稳定,也没有办法有效拟合短期的市场情绪。

另一类指标法是利用市场运行产生的数据,构造相关的指标来判断市场的情绪。

这种方法可以做到高频跟踪,但不如问卷调查法来的直观,运用时需要选定对比参照物,由于参照物的不同,结论也会不同,主观性较强。

比如对于某一个指标,如何判断它当前的数值是高还是低,代表了怎样的情绪,需要有对比和参照,这个对比参照的选择就直接决定了我们最后得到的结论。

由于第一种方法相对简单,关键在于对问卷调查的设计与赋值,市场上也有部分机构已经在做了,我们不再做进一步的介绍,重点聚焦在第二种方法上。

1

一级市场招投标数据

投标是利率债品种(除地方政府债)的主要发行方式(详见表格1),一般会形成四个数据:全场倍数、边际倍数、中标利率(加权)和边际利率(荷兰式招标规则除外,它没有边际倍数的说法)。

在四个数据中,边际倍数和边际利率比较鸡肋。因为机构在一级市场上博边际,故意报较高的利率(对应低价格)来博弈一二级价差套利机会的风气盛行,尤其是政金债等流动性较好的品种,所以边际倍数和边际利率无法有效反映出配置盘的拿债意愿和情绪,我们不做考虑。

值得关注的是全场倍数与中标利率。

(一)对全场倍数的误解与使用方法

全场倍数是总投标量与最终中标量的比值。比如国开行要发行7年期的政金债30亿,共有300亿的资金报价参与投标,则此次招投标的全场倍数为300/30=10倍。

显然,该数值越高,表明机构的流动性越充裕,在一级市场上拿债的意愿越强,市场情绪越好。

很多研究在判断配置盘力量强弱时,也常看一级招标的全场倍数高低。但“高倍数—配置盘强—情绪好“这种推论的成立,需要在发行人、债券期限与发行规模均相同的前提条件下才可行。

否则,即使是相同的发行主体与相同的债券期限,发行规模不同,全场倍数也可能存在较大的差异,使我们误判配置盘的力量与市场情绪。

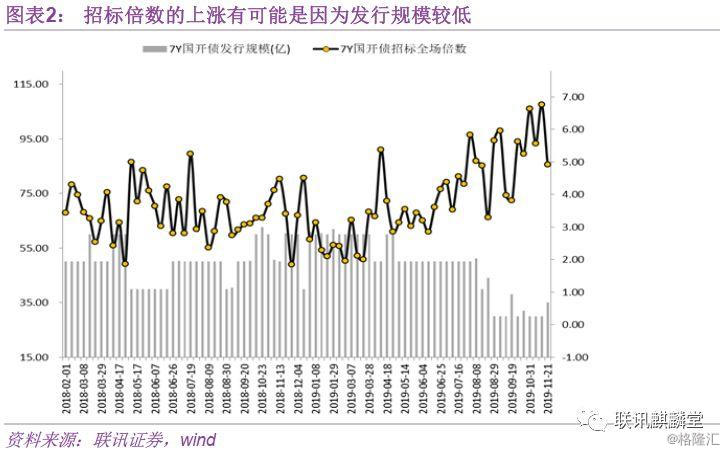

比如2019年2月份后,我们看到7年期国开债的一级招标倍数在节节走高,可能会得到配置盘情绪很好,力量很强的结论。

但实际并不是,10月份因为缺乏配置盘,交易盘主导市场,使收益率大幅波动的情景还历历在目。

7Y国开债不断走高的招标倍数,背后主要原因在于2019年2月以来,国开债的单期发行规模出现了下阶梯式的缩量,相同规模的参与资金在追逐更少的中标量,从而使全场倍数被动走高。

相对来说,我们认为能够更好反映配置盘情绪的指标可能是“全场倍数*发行规模”,它代表了参与投标的资金规模多少。

(严格来说,金融机构有可能会看碟下菜,视招标规模的多寡与未来发行计划来决定投标规模多少。因此这个指标并不算十分精确,只能说是对方向粗略的把握。)

仍以7年期国开为例,从图3中,我们能看到,当债市处于牛市时,实体融资需求偏弱,银行对债券会有更高的配置需求,全场倍数*发行规模的中枢会抬升;反之,当处于熊市时,全场倍数*发行规模的中枢下降。

同时,我们也注意到,在2016年牛熊切换时,全场倍数*发行规模出现了快速抬升转为快速下跌并破中枢线的变化,对应配置盘的情绪从“担忧利率下行、快配”转向“等待利率上行、缓配”。

现在,虽然全场倍数*发行规模还没有跌破2018-2019年构建的牛市中枢线,但两年内的高点已经在2019年8月中旬出现。

后续(全场倍数*发行规模)是否还会继续冲高,尚无法确定,但在利率已经下至历史三分位数左右的情况下,我们需要警惕市场再度出现牛熊切换的风险。

(二)中标利率的使用

从逻辑上讲,在供给被限定的情况下,一级市场上的中标利率越低,说明一级市场上的需求越强,市场情绪越好。

但问题是,中标利率怎么算低,怎么又算高?用什么来做对比参照?

有两种做法。

一是用投资者的预期作为对比参照。显著低于预期,则中标利率偏低,一级市场情绪高涨,会带动二级跟涨。这种现象在债券市场上经常出现。

但现实中,投资者的预期很难做出准确的衡量,对非交易员而言,往往市场已经出现明显的变化,才后知后觉的发现一级招标情绪很好。

二是用公允价值作为对比参照,看一级中标利率-公允价值的利差大小,利差越小(负偏离越大),表明一级市场的情绪越好,配置盘的力量越强。

理论上,公允价值应该是截止投标前,二级市场上真实交易形成的收益率。但现实中,由于有些期限和品种的个券流动性不好,成交不活跃,历史数据的追溯难度大,因此无法达到理论上的高准确度。

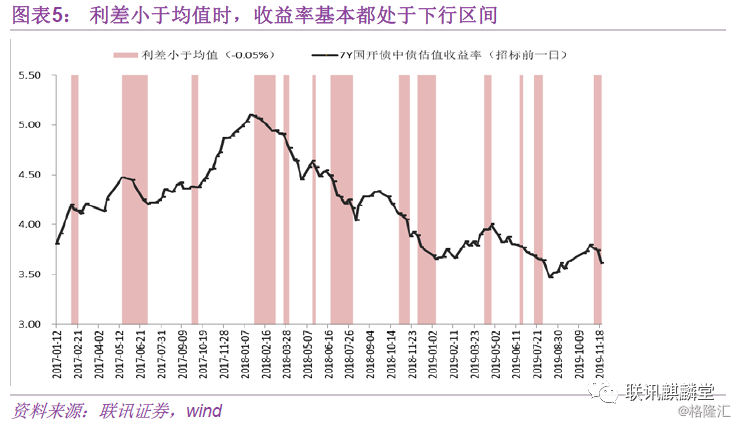

退而求其次,我们可以简易的将招标前一日的中债估值收益率选定为公允价值,表示投标机构是根据前一日的中债估值和自身的需求来拟定投标报价。

按照这种构造方法,仍然以7年期国开债为例,我们发现在2017-2019年期间,(一级中标利率-公允价值)在多数时候为负值,极值为-15BP,均值为-5BP。

且从图5可以看到,当利差小于均值-5BP时(表明市场比较乐观),7Y国开债的估值收益率往往处于下行的波段区间,或交易行情开启时的拐点处,说明利差能在一定程度上拟合市场的情绪变化。

(注意:部分时期,机构为了冲量,可能会愿意牺牲收益,以低于二级收益率较多的利率来认购,这可能会对我们判断配置盘的力量和市场情绪造成扰动)

(三)信用债的认购倍数、投标区间与发行

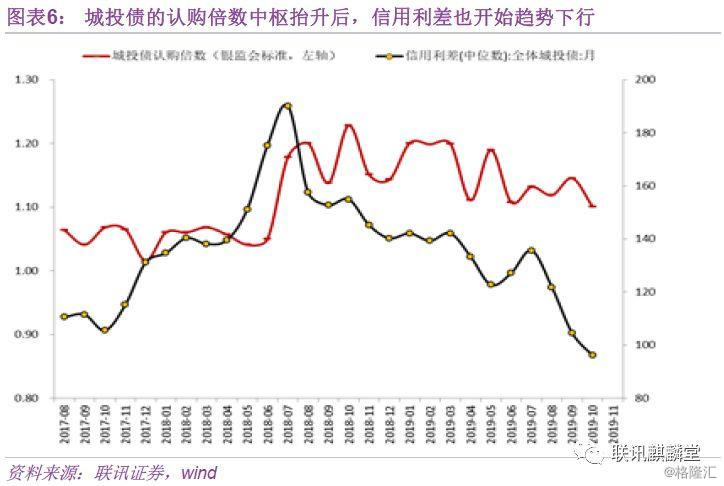

信用债的发行虽然不是招投标的形式,但在薄记建档的过程中,也会形成认购倍数,可以一定程度上衡量投资者配置信用债的意愿。

比如以城投(银监标准)为例,2018年7月份后,我们发现公开发行的城投债认购倍数明显上了个台阶,二级市场上城投债的信用利差也出现了见顶压缩的迹象。

但弊端在于,信用债的品种众多,期限各异,各发行主体的信用评级也不同,这些不同点会影响认购倍数,造成不同时期认购倍数的可对比性不强进而使我们不能有效把握信用债市场相对细致的变化。

这也是为什么该指标和信用利差的走势相关性很弱的主要原因。

除此之外,在信用债领域,还有两个指标可以作为市场情绪的表征。

一是投标区间上限-票面利率。一般来说,公开发行的信用债在薄记建档过程中,会设置投标区间,有上限和下限,供投资者参考。

如果信用债最后发行,定的票面利率距离投标区间的上限越近,上限-票面利率越小,说明市场情绪越差,发行人必须要以较高的票息才能吸引投资者配置;反之则越好。

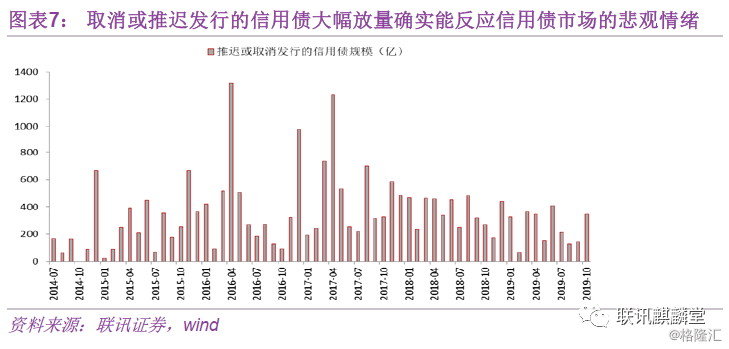

二是信用债取消或推迟发行的规模,也是相同道理。市场情绪不好时,投资者缺乏配置的意愿,资质较差的发行人无法成功发行,资质较好的发行人不愿意提价发行,会倾向于等待,推迟或取消发行计划,从而导致取消或推迟发行的信用债规模大幅上涨。

从数据看,2016年4月、2016年12月和2017年4月是最为明显的三个峰值,分别对应着违约、流动性风险和监管因素造成的信用债大跌,市场情绪十分悲观。

2

二级交投数据

(一)隐含税率和各类利差

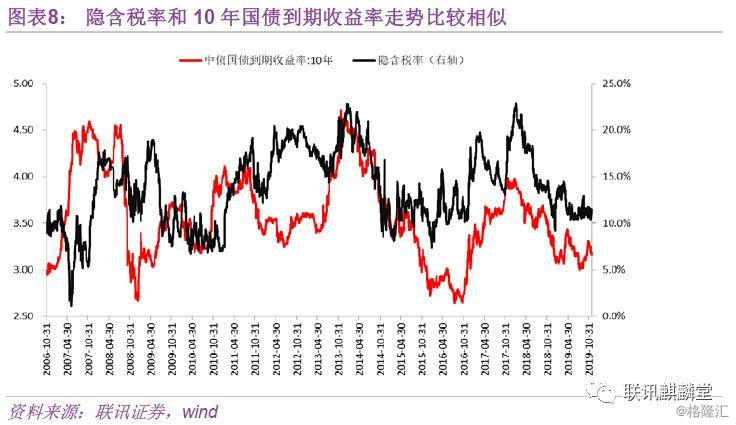

隐含税率是国开与国债收益率之差除以国开债的比值,一般具有牛市期间下行,熊市上行的特点。

这个指标之所以能够反映市场情绪,是因为粗略来讲,国开债的流动性更好,多为交易盘;而国债的流动性相对更差,更多是配置盘。

当市场情绪较好时,无论是追求相对收益排名的公募,还是具有绝对收益考核压力的证券与银行自营,都会采用波段策略,增加资本利得收入。

国开作为最为活跃的券种,是它们的主要选择。国债的部分个券虽然也具有较好的流动性,但和国开相比,仍然具有差距。更好流动性的券种有更多的交易,相对而言就有了更低的流动性溢价,从而使隐含税率下行。

相反,当市场情绪较差时,国开作为交易盘的主力品种,会受交易盘止损纪律的影响,容易产生调整-止损-再调整的循环,从而使调整幅度放大;

而国债作为配置盘的主力品种之一,会受配置盘顺周期入场配置的影响,需求不会太差,调整幅度会被缩小,从而使两者的利差扩大,隐含税率提升。

顺着这个逻辑,我们其实可以构造其他可以体现交易与配置盘力量强弱的指标,来判断市场情绪,比如7年期的国开与10年期的国开利差,或是农发和国开的利差等等。

同时,由于在情绪非常好时,很多投资者会趁机入场做多,所以交易量往往会被放大,所以看活跃券的成交量或者换手率也是一种方法。

更进一步的,由于银行间市场是一个场外交易市场,其成交有TKN(买盘直接接受卖盘的报价)、GVN(卖盘接受报价)、TRD(双方各退一步)三种模式,我们也可以通过统计这三种成交模式的占比来判断当前市场势头是偏向多头还是空头。

(二)杠杆率与债券借贷

正如股市在行情好,对未来走势感到乐观时,投资者都会倾向于加大杠杆倍数来增厚自身收益一样,债券市场的投资者也有相似的行为,所以我们也可以通过观测债券市场的杠杆来把握债券市场的情绪。

但和股票市场不同的是,债券市场的主要投资者是银行,而银行(大行)加杠杆的意愿和幅度很小。

而且债券市场加杠杆是借短钱买长债赚Carry的模式,受资金面(货币市场流动性充裕度)影响较大,每逢季末流动性适当收紧时,杠杆都会季节性的回落。

因此看全市场的杠杆水平,会呈锯齿状且波动起伏小,无法看出趋势性。

更好的观测指标可能是交易所隔夜质押式回购成交规模在总成交规模中的占比。

当市场情绪较好时,投资者会倾向于质押手中的个券,借入更多的隔夜资金,加杠杆来购买更多的个券,从而造成隔夜回购成交量的占比上涨;反之则下跌。

此外,还有一种和质押式回购类似,也有融资功能的工具—债券借贷,也可以用来反映市场的情绪变化。

只是它和质押式回购不同,这种融资工具同时也兼具着做空的功能,一般市场情绪较差时,投资者对未来预期悲观,会选择以较高的价格借入流动性好的个券,然后到期后再以更低的价格予以偿还,从而看到债券借贷规模的上涨。

2019年以来,我们就曾经看到2月、4月、8月-9月三个时间段,债券借贷规模出现了明显的上涨,相对应的,这段时间里,10年国开活跃券的到期收益率也出现了明显的上涨。

当然,作为融资工具,在季末或月末时,机构常有流动性诉求,可能会借助中短期的债券借贷来补充流动性,所以也可以看到债券借贷规模的上涨,这时我们不能说市场情绪比较差。

我们前面所描述的种种指标,大多数都有其他的内涵,运用时,需要结合具体的形势和基本状况,不能盲目的使用。

(三)技术面的相关指标

从技术分析的视角看,K线的形态可以传递出当前市场多空力量的强弱,表达出市场情绪的边际变化。

比如简单而言,若K线蜡烛图收成一根大阳线,则说明买盘力量很强,市场做多的情绪高涨,反之则弱。

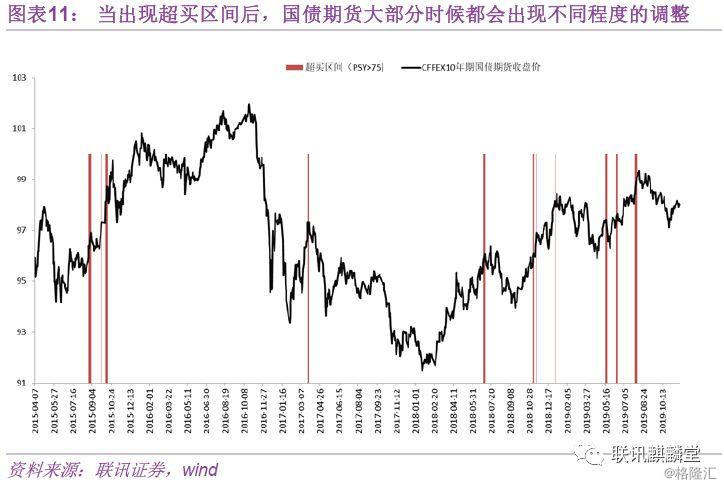

此外,在技术分析中,也有部分能量指标,可以直接用来反应投资者的情绪,比如最为典型的是PSY(心理线)。

它的计算方式是(N日内上涨的天数/N*100),表示在N日内市场上涨天数的百分比,一般N取12或20。

按照技术分析的规则,大多数时候PSY会处于25-75之间。

PSY大于75,说明市场在短期内上涨速度过快,情绪十分乐观,有超买的可能,应当警惕回调;

而PSY小于25,则说明空头在短期内十分活跃,市场情绪比较悲观,有超卖的可能,可以准备入场抄底。

按照这种计算方法和规则,我们对10年期国债期货上市以来的数据进行了回溯,发现有46次出现了超买的信号,39次出现了超卖的信号。

将其放在图表11和图表12来看,能发现在超买信号出现后,市场在大部分时候都出现了调整;而在超卖信号出现后,大部分时候出现了触底上涨。

只是这种调整或上涨的幅度有大有小,持续的时间有长有短,没有办法通过这个指标来做出有效的判断。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员