作者:王东光

来源: 氢元子

发行估值是当前市场选择的结果,最终也将通过市场来验证。

11月6日昊海生科开盘跌破了发行价,科创板“破发第一股”由此诞生。

昊海生科头顶中国“玻尿酸第一股”的名声,是首家“A+H”科创板企业。它既是是以89.23元/股的发行价登陆科创板上市“最贵新股”,也是上市6日市值蒸发近108亿元的科创板“破发第一股”。

2019年10月30日,昊海生科华丽登陆科创板,之后高开低走,一路向下,股价最低80.34元/股,比最高149.30元/股下跌46.19%

期望越高,失望越大,为什么是昊海生科首家破发?昊海生科的破发究竟是突然还是必然?让我们来一探究竟!

都是定价惹的祸?

根据公开信息披露,上海昊海生物科技股份有限公司(简称:昊海生科)是一家应用生物医用材料技术和基因工程技术进行医疗器械和药品研发、生产和销售的科技创新型企业,主营生物医用材料以及各类医疗产品。公司目前旗下主要产品涉及眼科、整形美容、骨科、防粘连止血四大领域。

其实,对于昊海生科股价破发,市场早有预期。

根据招商证券此前发布的研报,预计公司2019-2021 年EPS 分别为2.58、3.05和3.72元,结合公司未来预测成长性并参照可比医药器械公司估值,给予公司2019 年PE30-40倍,对应合理价格区间为77.4元至103.2元。

但是对于一些投资人士来说,昊海生科的定价怎么看都“太高了”。昊海生科上市首日发行价为89.23元/股,对应的市盈率高达70.1倍。上市当天,昊海生科股价上涨46.48%,刷新了一个记录,成了科创板公司中首日表现最差个股。

与A股相比,昊海生科港股的价差更离谱,其在港股的市盈率不足20倍。

早在2015年4月30日,昊海生科就已登陆H股市场,发行价为59港元/股。投中健康发现,上市当天股价就破发,收盘报58.4港元/股,盘中最低54港元/股。近4年来,昊海生科在港股市场上,股价绝大部分时间处于破发状态,最低只有32.2港元/股。今年4月,受A股科创板消息影响,昊海生科股价一度攀至61.8港元/股,但随即快速回落。

除了过高的发行价和市盈率,该公司本身的发展高度依赖产业并购可能也是破发的重要原因。

最早,昊海生物靠玻尿酸的暴利生意起家,上市后,经过资本市场助力,昊海生物的产品格局由最初的医用透明质酸钠凝胶/玻璃酸钠和医用几丁糖,再增加了人工晶状体及视光材料、重组人表皮生长因子(人工晶状体主要用来治疗白内障;医用几丁糖和玻璃酸钠应用于骨科;医用透明质酸钠、重组人表皮生产因子则应用于整形美容与创面护理)。

2016-2017年间,也就是港股上市之后,昊海生物围绕人工晶状体的产业链企业疯狂收购。据公司公告显示,自2016年10月至2017年5月,昊海生科合计花费约为8.05亿元共收购5家与人工晶状体的产业链相关的企业。

一系列收购下来,2017年昊海生物已经占据中国人工晶状体30%的市场份额。人工晶状体也已成为公司的主力产品,2016年,人工晶状体的收入仅为4032万元,到2018年收入增长10倍,达到了4.3亿元。主营业务的占比由4.7%迅速提升到27.7%。

疯狂的收购导致昊海生科一上市就备受质疑,“靠收购驱动业绩”、“买上科创板”也成为了一直围绕着昊海生科的话题。

透过业绩看本质

事实上,昊海生科破发与其业绩下滑有很大关系。

根据招股书,过去三年,昊海生科凭借自主研发+并购整合的内生外延模式,营业收入增长较快,2016年至2018年,昊海生科营业收入分别为8.61亿元、13.54亿元和15.58亿元,年复合增长率达34.5%;毛利率分别为83.50%、78.75%和78.51%;其业绩增长略逊于收入增长,同期归母净利润年化复合增长17%,扣非归母净利润年均复合增速13%。

据2018年财报显示,昊海生科最主要的治疗领域是眼科,2018年眼科产品收入6.72亿元,占比43%;昊海生科有着“玻尿酸第一股”的称号,但是公司玻尿酸产品所属的创面护理及组织填充产品板块的收入却不及眼科,该板块收入3.37亿元,占比22%;骨科产品和防粘连及止血产品收入占比分别为19%和13%。

但到了2019年,高增长未能持续,增速明显放缓。2019年三季报显示,前三季度公司营业收入微增5%;归母净利润2.51亿元,同比下滑10.04%,扣非后同比下滑4.47%。除此之外,2016-2018年昊海生科在研发投入上非常“吝啬”,但该公司在销售费用上却显得相当“大气”。

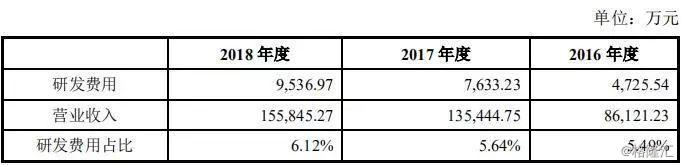

2016年至2018年,昊海生物的研发费用分别为4725.54万元、7633.23万元和9536.97万元,占营业收入的比重分别为5.49%、5.64%和6.12%。但是其销售费占营业收入比重分别为33.41%、30.57%和31.77%,占比连续超过3成,几乎是研发投入占比的5倍。

华福证券分析师认为:“昊海生科的业绩下滑,不仅与研发、销售的投入有关,更反映出行业的增长出现了天花板,行业竞争必然影响公司业绩。”

分不同的领域来看,在眼科领域,昊海生科是国内最大的眼科粘弹剂生产商,人工晶状体销量占据了国内30%的份额;在整形美容与创面护理领域,昊海生科是国内第二大外用重组人表皮生长因子生产商,2018年市场份额达20%。

此外,玻尿酸由于极高毛利率,不少企业正在介入这一行业,产能增长很快,行业竞争日益加剧,未来价格有下降压力,会对毛利率造成负面影响。同时医美行业监管不断加强,也会对行业造成一些负面影响。

由此可见,昊海生科短期内业绩增速放缓,公司重点布局的眼科和医美领域,目前市场容量有限,其他更早涉足的细分市场,增长空间同样有限,昊海生科未来如何与其他企业争夺市场份额也是一场严峻的考验。

发行估值是当前市场选择的结果,最终也将通过市场来验证,不论是当初的独角兽,还是如今的科创板,都因为初期大热,导致泡沫,最终都出现跌回的情况。昊海生物破发只是一个开始,而不是一个结束,未来会陆续有个股破发出现,而破发情况的出现正是科创板逐渐回归理性的象征。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员