摘要:

实体经济数据

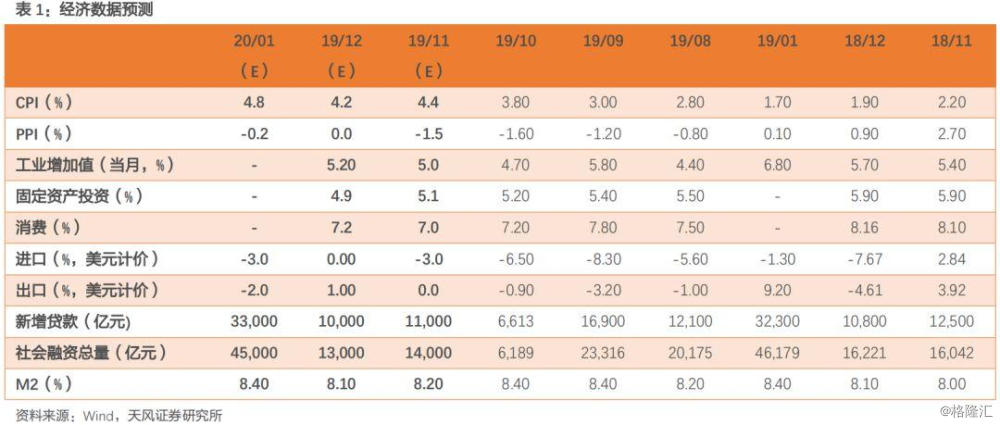

预计工业增加值5.0%、固定资产投资5.1%、社零7.0%;预计CPI升至4.4%、PPI约-1.5%。

进出口数据

预计出口同比0%、进口同比-3.0%。

货币信贷数据

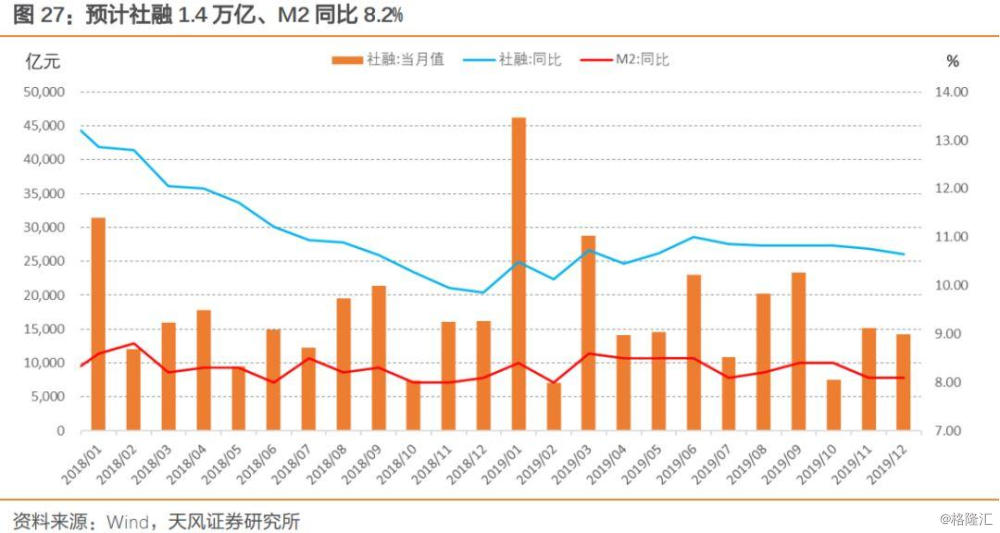

预计新增贷款1.1万亿、社融1.4万亿、M2回落至8.2%。

作者:天风证券研究所固收孙彬彬团队

实体经济数据

1、工业增加值增速上行至5.0%左右

10月份工业增加值增速大幅回落至4.7%(9月为5.8%),跟季末效应(即季末抬升而季初走弱)消退有一定关系。

展望11月,高频数据在一定程度上出现分化。一方面,PMI生产指数上行至52.6(10月为50.8),并且11月PMI生产指数上升明显超过季节性,此外高炉开工率也有所回升。

我们认为11月工业增加值增速会有所提升,预计上行至5.0%左右。按照季节效应简单外推,12月工业增加值增速或许仍会有小幅抬升,但明年将会出现下行。

2、预计固定资产投资增速小幅下降至5.1%左右

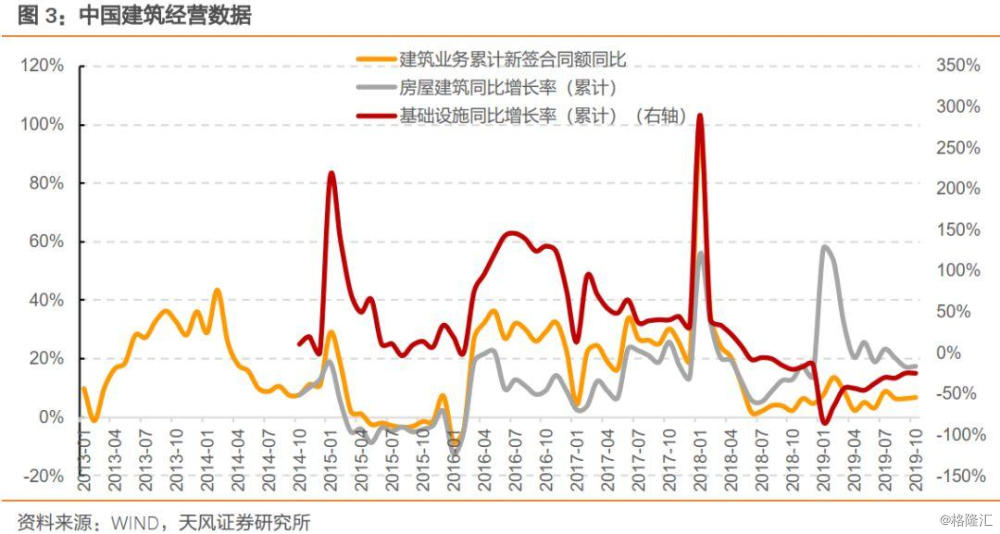

我们估计11月基建增速持平,但12月基建增速将因季节性大幅下行。由于销售下行,预计地产继续下行,制造业小幅改善,总体投资增速下降至5.1%左右。12月继续下降至4.9%。

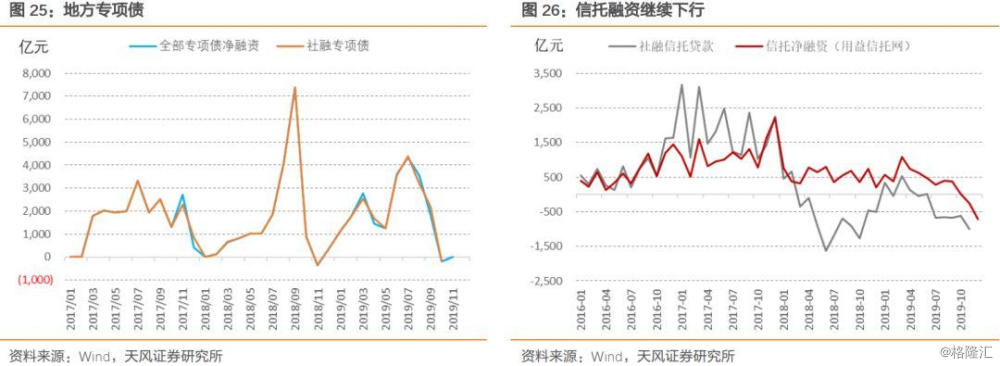

新增地方债发行已经结束,新增专项债提前发行,最早可能在12月下半月发行,但11月和12月基建增速预计不会大幅上行,尤其是12月因季节性大概率下行。

目前制造业投资的现状是上游、中游持平,下游下行。汽车销售企稳,可能带动下游汽车制造业以及中游装备制造业回暖。上游制造业预计会随着地产产业链下行而再次下行,但这可能发生在2020年。

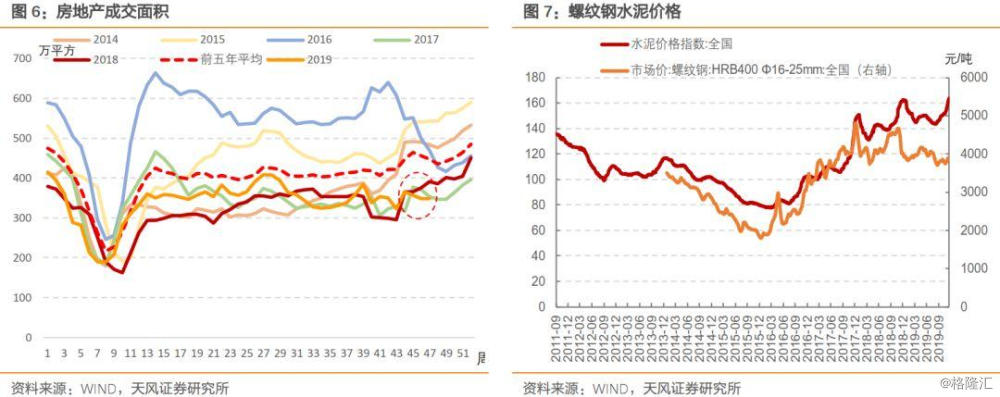

预计房地产投资小幅下行。在前期房地产融资收紧后,房企采取打折降价的方法提高销售,房地产销售、新开工房地产仍然较好,一个侧面印证是螺纹钢和水泥价格近期上行。因而我们预计建安投资仍有支撑。建安支撑,叠加土地购置费下行,房地产投资下行速度可能并不快。但是房地产融资收紧+居民端杠杆限制,房地产投资2020年大概率下行,未来需要密切关注销售数据能否确认拐点。

3、社零增速预计下行至7.0%左右

10月社零增速出现回落,跟季末效应消退有一定关系。

根据乘联会数据,11月汽车销售数据较10月明显走弱,汽车库存预警指数也有小幅上升,两者均显示11月社零增速大概率下行。此外,家居装潢消费同比有小幅下行,将会对社零增速形成一定压制。

不过,近两个月物价上行可能对11月社零增速起到一定贡献。

综合来看,我们预计11月社零增速将下行至7.0%附近。按照季节效应简单外推,我们预计12月社零增速预计上升至7.2%。

4、CPI同比“破4”,PPI跌幅收窄至-1.5%附近

食品方面:

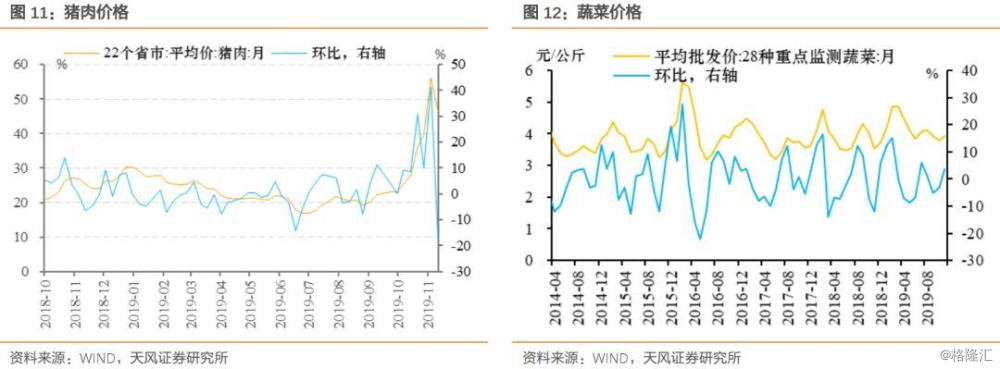

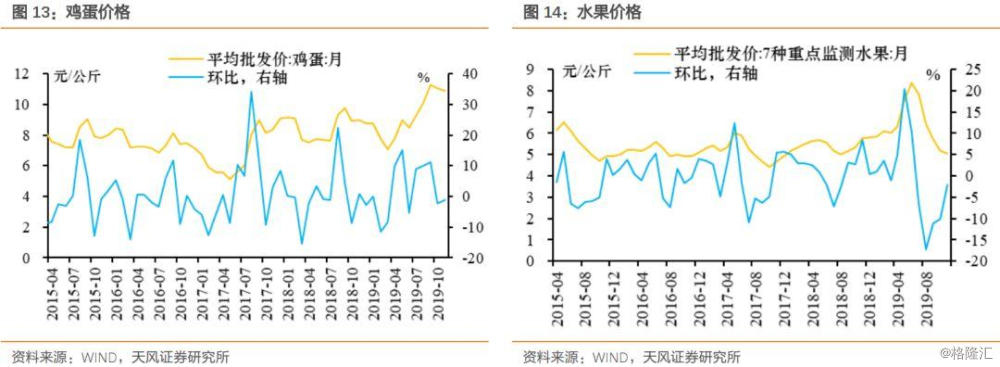

肉类/蛋白类食品:11月22省市猪肉价格几个月来首次出现月内下降,但月均价格较10月仍有所提升,在低基数下同比依然增长约150%。11月猪肉价格回落主要是因为前期压栏的生猪恢复上市,此外过高的猪肉价格开始对消费端产生抑制。受猪肉价格回落的影响,牛肉、羊肉、鸡肉和鸡蛋价格环比涨幅也有所收窄。

蔬菜水果:11月蔬菜价格环比上涨3.67%,同比涨幅11.59%,涨幅明显较10月有所上升。11月水果价格环比进一步下滑,环比下跌2.19%,同比下跌12.66%,跌幅显著扩大。

总的来说,虽然猪肉价格出现月内回调,但月均价格仍有小幅提升,预计11月CPI同比食品项仍会有小幅提升。

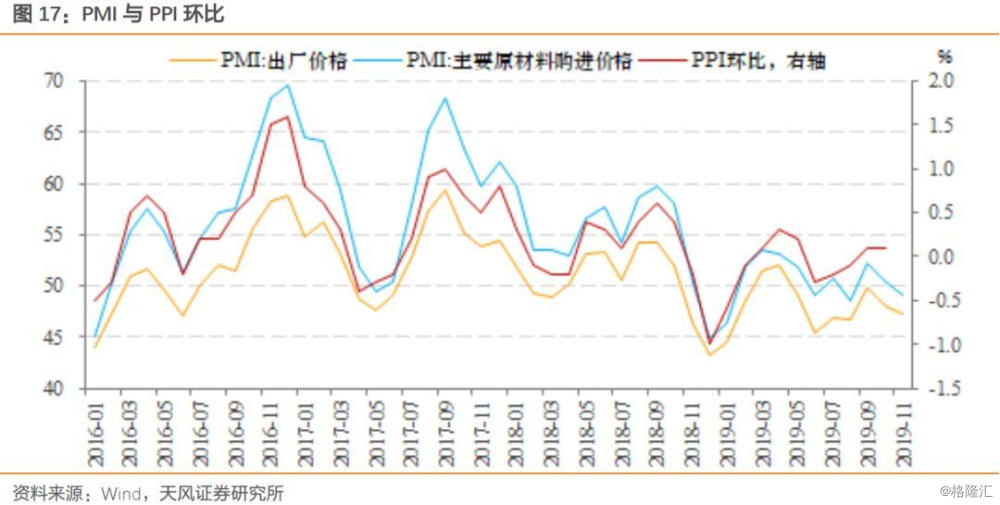

非食品方面,虽然11月国际原油、国内水泥和螺纹钢价格整体上行,但PMI主要原材料购进价格以及出厂价格仍出现下行,说明工业品价格整体仍在承压,预计工业品价格仍会对CPI同比非食品项形成一定的压制。

综合来看,我们预计11月CPI同比上涨4.4%。由于明年春节在1月底,在基数效应和春节效应的影响下预计12月和明年1月CPI同比仍会继续上行,但春节过后CPI同比应该会逐步下行。

11月原油和大宗商品价格整体上行,这反映了两方面的市场预期:一是市场有传言OPEC可能会在12月达成进一步减产计划(或延续目前减产协议),二是中美贸易磋商会有进一步进展。此外,11月国内水泥、螺纹价格也持续上行。

然而,11月PMI主要原材料购进价格却继续下行至49(10月为50.4),这可能显示除了特定原材料以外的工业品价格仍在回落。

因此,我们预计11月PPI环比持平,同比下跌1.5%左右,较10月数据小幅上行。

由于去年12月原油价格出现大幅下跌,在基数效应影响下预计PPI同比将出现反弹,预计12月PPI同比回升至0附近,并且12月份将会是短期PPI同比的高点。明年1月在高基数的影响下PPI同比应该会重新回落,建议继续关注工业品通缩压力。

进出口数据

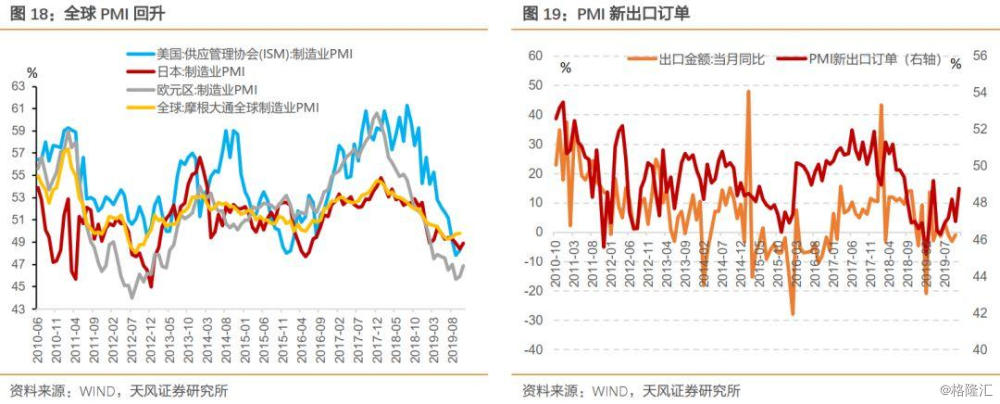

全球PMI边际企稳,此外,美国关税豁免名单见效,预计11月出口回升0%,进口小幅回升至-3%。预计12月出口小幅回升至1%,由于2018年12月进口基数较低,进口回升力度较大,12月进口可能增速回升至0%。

去年春节在2019年2月5日,因而2019年1月有明显的出口回升,提高基数。今年春节在2020年1月25日,1月出口受影响,预计1月进出口增速双双下行,出口下行至-2%,进口下行至-3%。

货币信贷数据

1、预计新增贷款1.1万亿

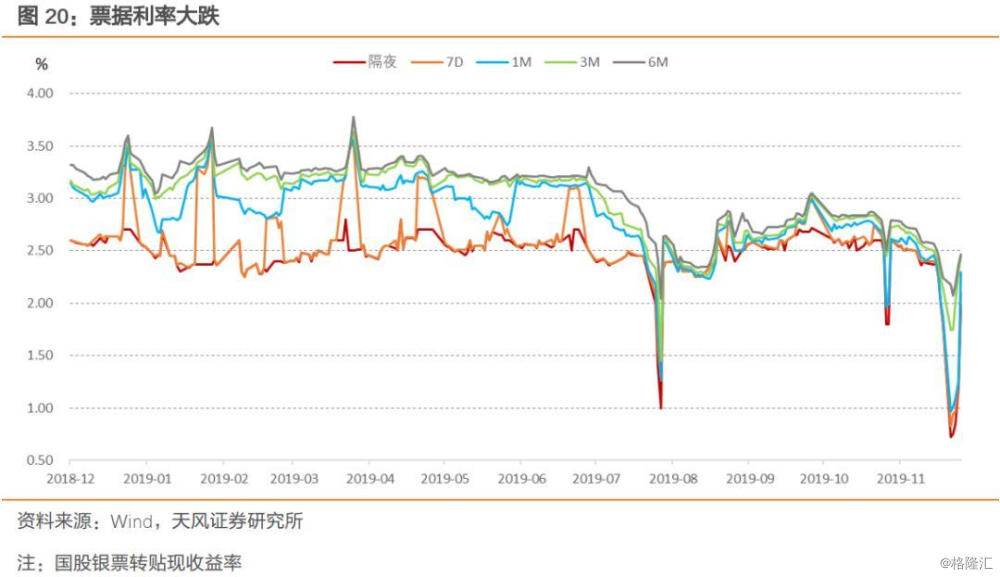

票据利率大跌,银行贷款冲量。在资金利率并未显著走低的情况下,票据利率异常波动应该主要来自供需扰动。贷款需求不足企业开票意愿下降,同时银行为了贷款冲量加大买票力度。11月19日央行召开信贷形势分析会,银行应该也有冲贷款诉求。

从承兑和贴现数据来看,11月表内外票据规模可能基本与去年同期持平,应该并不会因为冲量行为而出现票据融资规模陡增。

银行月末的票据冲量行为,可能恰恰反映信贷需求不足。可作类比的是7月底,同样也出现了票据利率大跌的现象,而当月表内票据较去年同期少1000亿,新增贷款则少增3900亿。

从这个角度来看,11月新增贷款可能并不乐观。值得注意的是,7月31日央行也召开了信贷结构调整优化座谈会。

30城地产销售数据回落、房地产贷款政策持续收紧,预计居民中长贷款不会有太大的起色,甚至可能出现小幅回落。综合来看,预计11月新增人民币贷款1.1万亿(去年同期1.25万亿)。年底信贷投放难有改善,预计12月新增贷款基本与去年持平,在1-1.1万亿。

2、预计社融1.4万亿、M2同比8.2%

11月基本无新增专项债发行,全部专项债净融资基本为零,预计12月的情况基本类似,总到期规模也仅在200亿附近。11月企业债券净融资约2600亿元,信贷资产支持证券净融资约800亿元。

用益信托网数据显示,11月信托成立规模继续下滑同时到期量较大,净融资继续收缩,预计在-800至-1000亿,委托贷款预计信托贷款规模相当。

综合来看,预计11月社融1.4万亿元,同比增速降至10.6%附近。由于没有地方债拉动,以及非标收缩幅度可能更大,12月社融预计在1.3-1.4万亿元,同比增速进一步下滑。相应的,预计M2增速会出现回落,11、12月M2同比增速8.2%、8.1%。

风险提示

经济走势超预期,政策不确定性。

报告来源:天风证券股份有限公司

报告发布时间:2019年12月2日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员