头部券商发展再迎重要节点,11月29日,证监会在答复政协十三届全国委员会第二次会议第3353号提案时称,积极推动打造航母级证券公司,并提出了六项举措和工作重点。据悉,这是监管层首次明确提出打造航母级证券公司。

受此消息刺激,今日券商板块高开高走,后续行情有所回落,截止收盘,券商指数涨0.71%,而值得一提的是,在此之前,自9月12日以来,该指数已下跌逾10%。个股方面,中国银河(601881.SH)涨超4%、华泰证券(601688.SH)、长城证券(002939.SZ)、中信证券(600030.SH)等个股涨幅靠前。

(图片来源:wind)

具体来看,六项举措和工作重点。

一是多渠道充实证券公司资本,鼓励市场化并购重组;二是进一步丰富证券公司服务功能;三是支持证券公司优化激励约束机制;四是鼓励证券公司加大信息技术和科技创新投入;五是支持证券公司完善国际化布局,提升为实体企业“走出去、引进来”提供配套金融服务的能力;六是督促证券公司加强合规风控管理。

引人关注的是,资本充实方面,对于“以社保基金、汇金、中投相结合的方式大幅加大对国有大型头部券商资本投入”的建议,证监会将在依法合规的前提下,积极支持各类国有资本通过认购优先股、普通股、可转债、次级债等方式注资证券公司,推动证券行业做大做强。

而后,再来回顾下今年9月证监会座谈会上提及的全面深化资本市场改革“12条”。其中,第四条重要任务提及,狠抓中介机构能力建设,加快建设高质量投资银行,完善差异化监管举措,支持优质券商创新提质,鼓励中小券商特色化精品化发展。

(图片来源:证监会)

至此可以看到,头部券商发展,监管层关注度居高,仅短短两月,政策走势便逐渐明晰化,可谓意义非凡。而政策如此频繁、迅速覆盖券商行业,加速推动头部券商发展,背后有哪些原因?谁又更有望“脱颖而出”呢?试着从以下方面窥之。

打造航母级券商系“顺势而为”

1.整合需求攀升

随着证券业对外开放的提速,国际券商频繁涌入,外资新设券商陆续落地之下,此前合资券商申请外资控股也在近日有了新的进度。

日前,证监会信息显示,摩根士丹利华鑫证券和高盛高华证券两家券商变更5%以上股权及实际控制人的申请已于11月1日获得证监会受理,除此之外,10月14日,瑞信方正的申请也已获得证监会的受理。在外资券商有望持续扩容的同时,国内券商地位迎来挑战,急需竞争突围,且当前行业竞争日趋激烈,大型券商竞争优势突出,头部效应显著,行业整合需求持续攀升。

2.格局有待重塑

众所周知,我国资本市场证券化程度尚未完全成熟,体量偏小,证券化率、总资产、总收入较之美国等证券化程度较深的国家,还有一定差距。

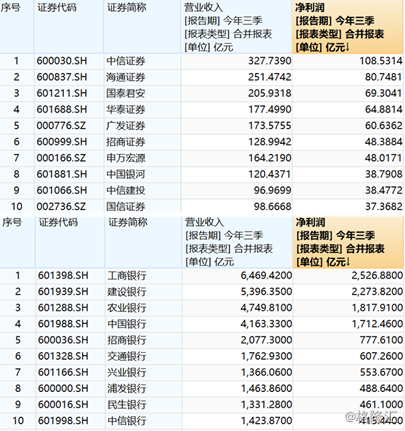

而就我国自身金融业而言,券商行业规模和盈利能力与银行、保险行业相比也显现出一定差距,且差距较大。举例而言,以券商板块净利润指标排在前十位对标,2019年前三季度,排在银行榜单第十位的中信银行以415.44亿元超“券商第一股”中信证券4倍之多。另外,资产规模也亦是同理,截至三季报数据,工商银行总资产超中信证券近5倍,不属同一量级。

(图片来源:wind)

而当前,监管引导下资本市场改革全面深化,市场化、国际化、机构化是大势所驱,券商行业作为资本市场核心参与者,战略地位前所未有,市场变革将倒逼券商打破原有商业模式,构筑生态圈模式,行业格局有待重塑。

3.优化融资结构

另外,据中泰证券研报,由于历史原因形成的我国相对较高的储蓄率以及银行信贷为主的金融市场格局,我国的金融市场一直以间接融资为主,直接融资占比较低。目前,我国正处于制造业升级和消费升级的过程中,产业升级期的国家经济对融资结构提出新的需求,未来我国直接融资体系发展前景广阔。

因此,我国金融供给侧改革着力于优化融资结构,构建风险投资、银行信贷、债券市场、股票市场等全方位、多层次金融支持服务体系。而券商是直接融资载体,此举对于优化融资结构或具备一定意义。

头部券商投资价值几何

当前,我国券商行业的收入构成主要包括经纪业务、投行业务、资管业务、自营业务及其他业务,经纪收入占比常居高位,尤其对于中小券商而言,是券商收入中非常重要的一部分收入。

与之对应的,当前券商ETF走势来看,其表现与大盘行情有很强的联动性,故头部券商中长期增长逻辑“关键”或不仅在此,更在于其他业务版块之争。

(图片来源:wind)

另一方面,科创板制度的改革也极大地推动了券商行业的巨大变革,当前券商开户赚佣金的传统经营模式竞争时代或正超往现代化的投资银行道路上来。

定价能力方面,在新的制度下,新股发行不再是100%的有人买单的传统思路,能够挖掘企业真正的价值匹配合适的价格将成为券商的投行的核心竞争力之一,回归价值挖掘和价值判断。

销售能力方面,在注册制度下,券商机构就要转变思路,而是要让投资者认可,卖的出去才行。

产品能力方面,券商扮演的角色可能就不是单单的保荐和承销,而是全生命周期概念。

于是,未来,谁在定价、销售、产品等方面能力突出,谁就能够在未来将爆发的2B业务中受益良多。而当前,在投行业务集中度显著提升的背景下,2B业务终究是属于头部券商的盛宴,能力强的券商才能拿走其中最大的“增量蛋糕”。且上文已提及,当前我国资本市场证券化程度尚未完全成熟,体量偏小,投行业务未来增量或是非常可观的,且以摩根士丹利、高盛等主打投行业务的外资券商来看,资本市场表现亦不俗。

聚焦个股而言,我国资本实力、风险定价能力、业务布局方面均有优势,且积极布局投行业务的龙头券商包括但不限于中信证券、华泰证券、招商证券、广发证券等。

其中以中信证券为例,时隔近一年,中信证券斥资百亿收购广州证券一事于今年10月30日终于落地,据中信证券披露的收购预案显示,中信证券作价134亿元以发行股票的方式收购广州证券。

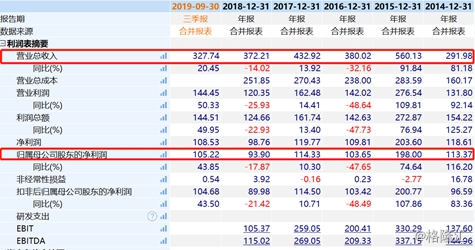

若按照中信证券收购方案推进,未来广州证券将成为其在华南地区壮大财富管理业务的主战场,最新业绩表现方面, 2019年前三季度,其实现营业收入为327.74亿元,同比增长20.45%;归母净利为105.22亿元,同比增长43.85%,现高速增长。

(图片来源:wind)

此外,招商证券或也在早前有意与此,今年三月其发布公开配股预案,配股募资不超150亿元,拟定投入金额不超过105亿元用于大力发展另类投资业务、发挥招证国际平台优势拓展国际业务,并积极实施外延收购,意将主要的资金投入投行业务,并顺带收购一些中小型的投资机构。

业绩表现方面,2019前三季度,其实现营业收入为128.99亿元,同比增长65.56%;归母净利为48.24亿元,同比增长57.03%。累计实现手续费及佣金收入(含经纪、投行及资管)54.55亿元,同比增加13%,经纪、投行、资管收入分别占调整后营业总收入27%、10%和6%。其中,投行业务收入保持高增长,单季环比增长65%,增长势头强劲。

(图片来源:wind)

整体而言,当前资本市场市场化、国际化、机构化已是大势所趋,结合华泰证券研报及市场观点,顺利转型的券商有望实现ROE上行,预计2020年行业净利润同比增速12%。同时,在政策大力扶持的背景下,券商股估值安全边际较高,当前价格对应的头部券商2020年市净率水平1.1倍-1.6倍左右。

但最后,值得注意的是,头部券商受益行业变革及政策红利确定性虽强,但改革红利释放或也需一定时间,且能够给券商版块带来怎样的拉动作用还需密切关注资金入场、直接融资市场扩容、交易规则松绑等诸多政策推进进度。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员