文丨明明债券研究团队

来源 | 明晰笔谈

报告要点

今年二三线城市房价增速较以往整体放缓,部分城市出现下跌,本文主要研究房价增速放缓如何传导至利率层面。我们主要从三个路径出发讨论房价增速放缓对利率可能产生的影响:短期对投资和消费形成利空、降低货币政策约束、释放利率债需求,因而利好利率下行。

房价—广义通胀—货币政策—利率。经济危机后,央行更加关注资产价格的变化,一些学者也曾建议将房地产价格作为央行货币政策的目标之一。房价上涨与通胀结构性上升对经济的影响类似,都容易引起广义“滞胀”。在房价上涨过快时,政策调控也应该发挥作用,与加息抑制通胀是同样的道理。当前货币政策在经济下行和房价高位上涨时陷入两难境地,比如今年一季度。但是,一旦房价增速放缓,货币政策腾挪的空间将有所增加。

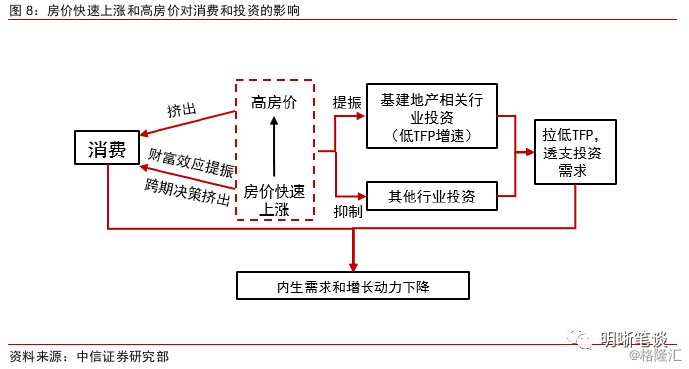

房价—经济增长—利率。我们主要从投资和消费两个方面看高房价和房价上涨对经济增长的影响。投资方面,高房价和房价上涨能够依靠提振地产基建相关的低TFP增速的行业对经济施加短期刺激,但会透支需求,拉低总体TFP,导致经济长期内生增长动力减弱,降低自然利率,然后传导至实际利率和名义利率。消费方面,在房价较低且增速较快时,能够通过财富效应提振消费,而房价较高时家庭的债务压力将对消费形成挤出。因此,高房价和房价快速上涨不利于长期经济增长。

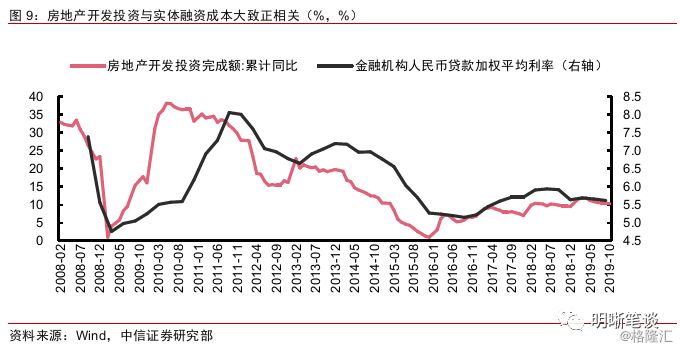

房价—资金供求—利率。在房价上升较快时,房地产开发投资的需求较大,更多的资金将通过抵押贷款、房地产开发贷款和非标融资等途径流向收益率水平较高的地产投资,从而减少了其他投向的资金供给,因而导致利率整体上行。以地产开发投资和贷款加权利率的关系为例:随着房地产开发投资增速的上升,贷款加权平均利率也会随之上升,说明地产投资拉动了社会融资成本的整体上行。

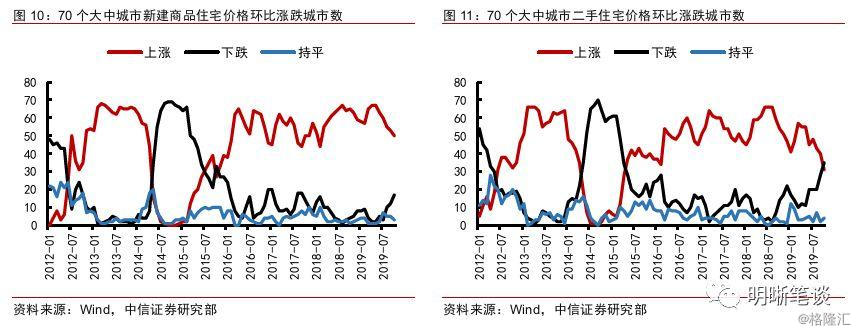

今年以来,整体房价增速较过去有明显放缓的趋势,明年该趋势可能大致延续。我们选取了70个大中城市的住宅价格指数作为参考,今年7月以来,房价上涨的城市数量明显回落,10月当月,二手房价格下跌的城市数超过了上涨的城市数。从各线城市平均房价指数看,一线城市房价较为平稳,二三线城市房价增速大致呈现整体回落,分化加剧的现象。

房价增速放缓短期利好利率下行。房价增速下行短期对投资和消费形成利空。投资方面,房价增速放缓对应地产地产投资空间受限,影响总投资需求。对于制造业来说,短期内需求走弱将会直接削弱制造业生产和投资的动力。消费方面,房价增速放缓导致财富效应下降,而前期高房价对应的个人存量债务压力并不会减轻,因而对于消费也是利空大于利多。因此,房价增速放缓短期内利空经济。另外,房价增速放缓将打开货币政策空间,同时释放利率债需求。从广义通胀的角度看,房价增速放缓,对货币政策的约束下降,货币政策腾挪空间有所增加。另一方面,在地产融资需求下降,更兼货币条件放松之时,利率债的配置需求也将有所增加。总体而言,房价增速放缓短期利好利率进一步下行。

正文

各线城市房价趋势如何?

今年以来,整体的房价增速较过去三年有明显放缓的趋势。我们选取了70个大中城市的住宅价格指数作为参考,对近年来我国房价的总体走势进行回顾。从环比涨跌城市数的角度,不论是新房还是二手房,过去三年房价上涨的城市居多,持平与下跌城市数量较少。而今年7月以来,房价上涨的城市数量明显回落,而10月当月,二手房价格下跌的城市数超过了上涨的城市数。

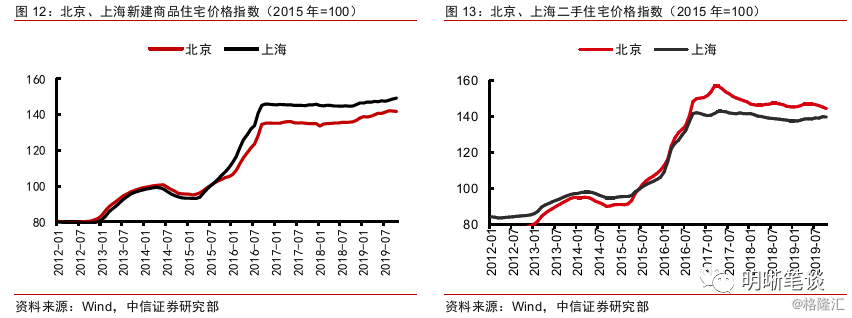

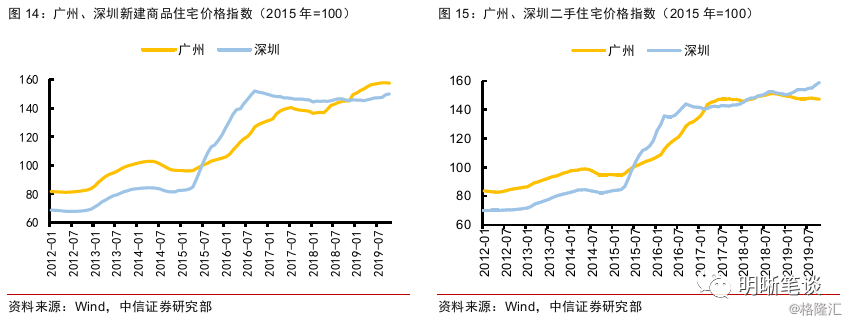

一线城市房价平稳

一线城市房价长期稳定,变动的空间不大。观察北上广深四个一线城市的房价,四个一线城市的房价指数自2012年来已经接近翻倍。时间上来看,一线城市房价在2015、2016两年间涨幅最大,而自2017年起随着对房价调控趋严,北京、上海新房涨幅不大,北京的二手房还在下跌;而广州的新房和深圳的二手房在2017年后仍在上涨。总体而言,四个一线城市房价长期稳定,上涨或下跌的空间都不大。

部分二线城市房价下跌,分化加剧

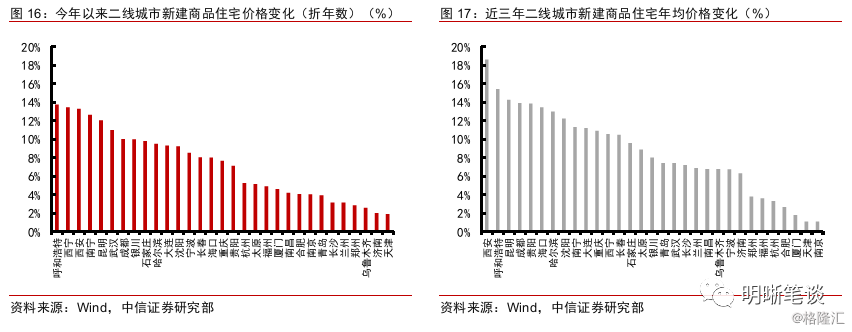

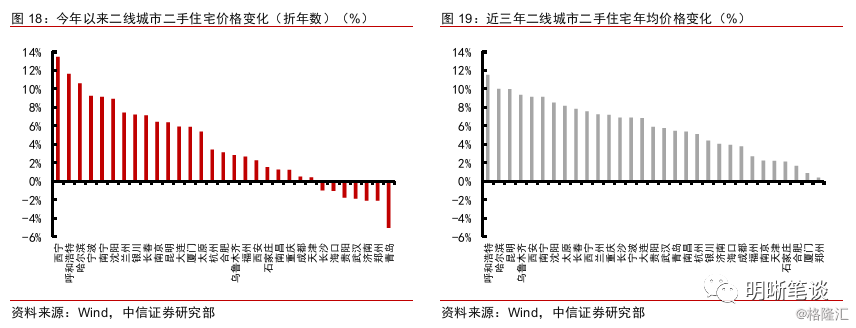

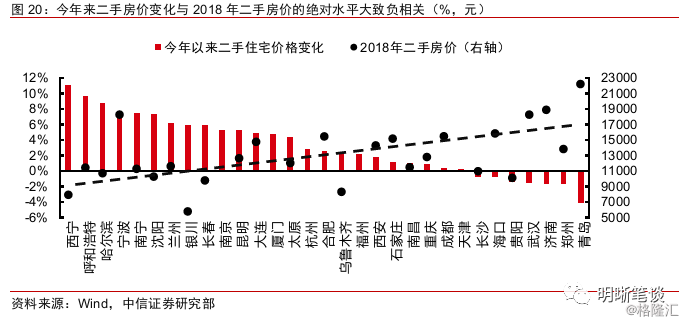

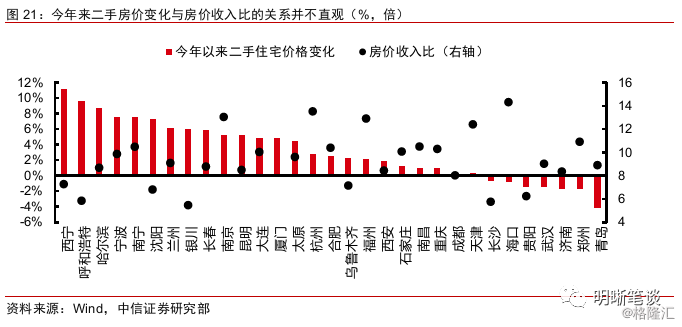

二线城市方面,今年新房和二手房价增速较过去三年整体放缓,二手房价增速分化加剧,部分城市出现房价下跌的现象。为方便比较,我们将今年以来的房价及近三年房价进行折年计算。总体来看,无论是新建住宅还是二手房,近三年房价上涨幅度均比较大,而今年以来受“房住不炒”政策调控的影响,房价涨幅整体弱于往年。二手房价格的涨幅弱于新房,今年青岛、郑州、济南、武汉等部分二线城市二手房价格已经开启了下跌模式。

“因城施策”或与城市的绝对房价关联性更强。我们将今年以来的二手房价涨幅和2018年房价的关系作图(我们去掉了几个房价出现极端值的城市,如厦门)。可以看出,图中房价绝对水平较高的城市今年的涨幅普遍比较低,而房价相对较低的城市涨幅相对较大。说明地产政策对房价较高的二线城市限制较多,而对房价较低的二线城市限制较少。反观房价涨幅和房价收入比的关系,发现二者相关程度不大,说明“因城施策”更倾向于以房价的绝对水平为标准,对房价收入比的关注有限。因此,考虑到二线城市房价的分化较大,在“因城施策”的背景下,明年可能延续分化格局,不改增速整体放缓的趋势。

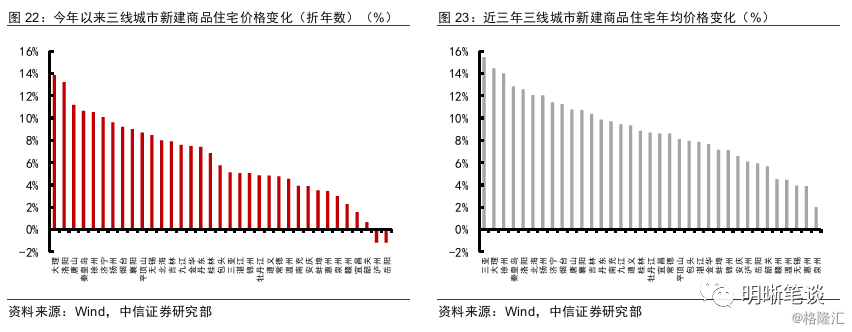

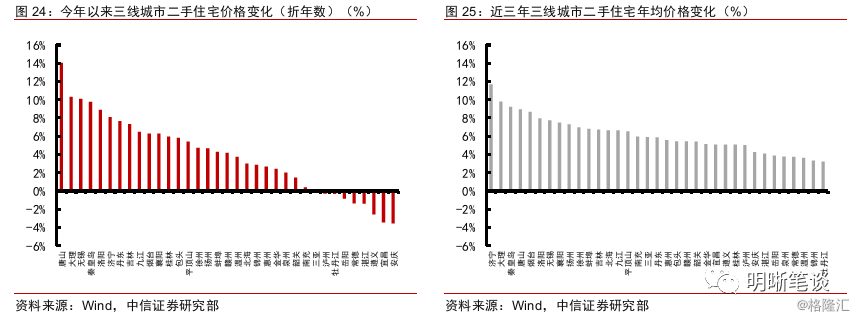

三线城市增速放缓

棚改退潮,三四线城市房价或将继续放缓。近三年三线城市房价涨幅总体好于一二线,样本城市新房的年均涨幅主要在6%-12%之间,而今年以来大多数城市新房价格上涨幅度有所减小,集中在4%-10%之间,岳阳、泸州等部分城市出现房价下跌的情形;三线城市二手房价亦是有涨有跌,分化加剧,大理、唐山、洛阳等不少城市房价涨速仍然不减,但也有不少城市房价已经出现下跌情形,整体房价上涨速度已经趋缓。往后看,棚改退潮的压力可能持续显现,前期透支的需求可能影响未来供需结构,三四线城市房价增速预计继续放缓。

房价增速下滑,对利率意味着什么?

房价对于利率的影响比较复杂,我们主要梳理了“房价—广义通胀—货币政策—利率”、“房价—经济增长—利率”和“房价—利率债需求—利率”三个影响路径,用来分析房价对利率的影响。在每一个路径中,其他路径的影响也可能会有所嵌套,我们尽量抓住核心矛盾进行分析。

房价—广义通胀—货币政策—利率

经济危机后,央行更加关注资产价格的变化。美联储前主席伯南克曾提出,若政府将通货膨胀作为货币政策目标,那么当资产价格影响了中央银行的通胀预期时,央行采取的货币政策也会受到影响。一些学者也曾建议将房地产价格作为央行货币政策的目标之一。实际上,资产价格对经济周期的敏感度更高,以房价为代表的资产价格对经济的影响也显著增加。在美联储看重的通胀指标PCE与核心PCE中,房价就包含在内。房价上涨与通胀结构性上升对经济的影响类似,容易引起广义“滞胀”。在房价上涨过快时,政策调控也应该发挥作用,与加息抑制通胀是同样的道理。

货币政策在房价高位上涨时常常陷入两难境地。在我国房地产投机盛行的阶段,市场普遍存在“追涨”的现象,房地产价格越高,对房地产行业的资本投入也会越多,使泡沫越来越大。与此同时,对其他部门的投资需求也会相对减少,造成其他部门的产出增速下行,出现实体经济偏弱、但房地产通胀加剧的阶段性“滞胀”。目前我国实体经济处在下行周期靠近底部的位置,而房地产价格泡沫仍旧存在。在这种情况下,央行货币政策陷入两难境地,如果过于宽松,可能会加剧资产泡沫;而如果收紧货币政策,则可能会增加经济下行压力。

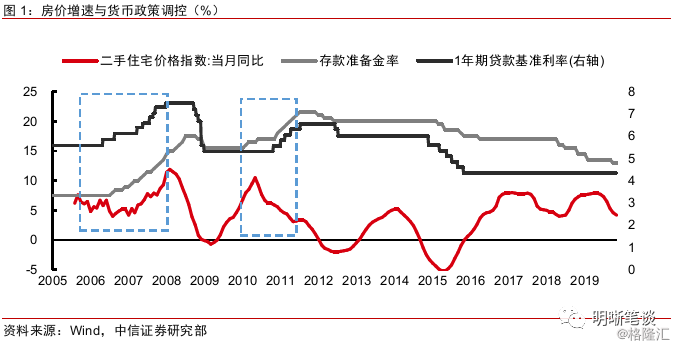

地产市场过热,房价上涨可能会使货币政策收紧或限制其放松空间,房价增速下降利好货币政策腾挪。以70大中城市二手住宅价格指数(时间序列比较长)作为房价的观察指标,我们发现在2006年到2012年之间的两轮房价快速上涨的过程中,央行货币政策均有所收紧。而2015年以后的这波房价大涨之后,考虑到经济仍然存在比较大的结构性压力,货币并未明显收紧,主要从产业政策、限制非标融资、限制房企融资等方面对过热的地产降温。值得注意的是,尽管我们看到近年来货币政策相对偏松,但是房价的确也限制了货币政策的宽松节奏。以今年一季度为例,正是所谓的楼市“小阳春”直接导致了去年以来持续的货币宽松节奏戛然而止,让市场感受到了不小的预期差。相反,如果房价增速放缓,货币政策腾挪的空间将有所增加。

房价—经济增长—利率

对投资的挤压

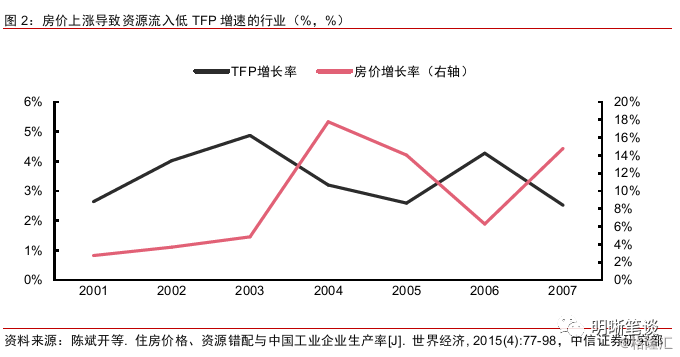

陈斌开等(2015)对房价上涨导致的资源错配进行研究,发现房价上涨对工业存在明显的抑制作用。研究发现,房价增长率与(按各企业的工业总产值加权的)TFP增长率之间大致为负相关关系,进而抑制了长期经济增速。TFP为全要素生产率,工业企业总体的TFP增速下降意味着经济增长由资本和劳动投入解释的比例增加,由技术进步带来的增长放缓。当然,不同行业的TFP增速也存在明显的差异,对技术依赖较小的行业TFP增速明显偏低,如果资源过多的向这些行业倾斜的话,经济总体的TFP增长率也会下降。根据经济增长理论,这些行业只能对经济带来短期的刺激,无法带来长期稳定的增长。

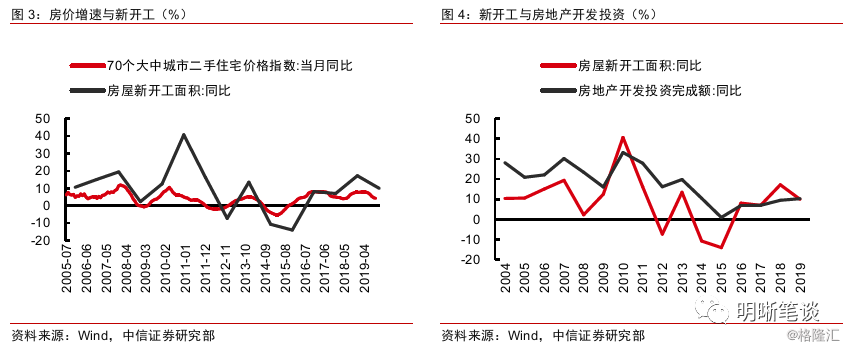

房价涨速过快和高房价带来资源向地产产业链倾斜。房价上涨过快,在投机目的的驱动下,资源过多的流向地产产业链;高地价、高房价使购买土地或房地产的成本上升,也会导致地产占用的社会资源增加。我们看到,房价的上涨明显调动了房企开工的积极性,二者之间的关系颇为同步。而高开工增速的结果必然是推动房地产开发投资的增长。由于开发投资会受到土地购置费等会计因素的扰动,也可能受到拖延施工等因素影响,开发投资与新开工的节奏会稍有不同。总体而言,房价上涨将引起资源更多的向地产相关产业流动。

地产相关投资挤出其他制造业投资,对资源配置形成扭曲。对于制造业而言,地产产业链上相关制造业投资需求旺盛,挤占了其他制造业的增长空间。在其他制造业需求相对疲软的情况下,政府又不得不依靠基建来稳增长,从而形成了过去地产基建投资双强而其他制造业投资偏弱的格局。平均而言,地产基建上游的相关行业,钢铁、水泥、玻璃等,一般都是低TFP增长率的行业。也就是说,地产的高景气使资源更多流入低TFP增长率的行业,形成资源错配。

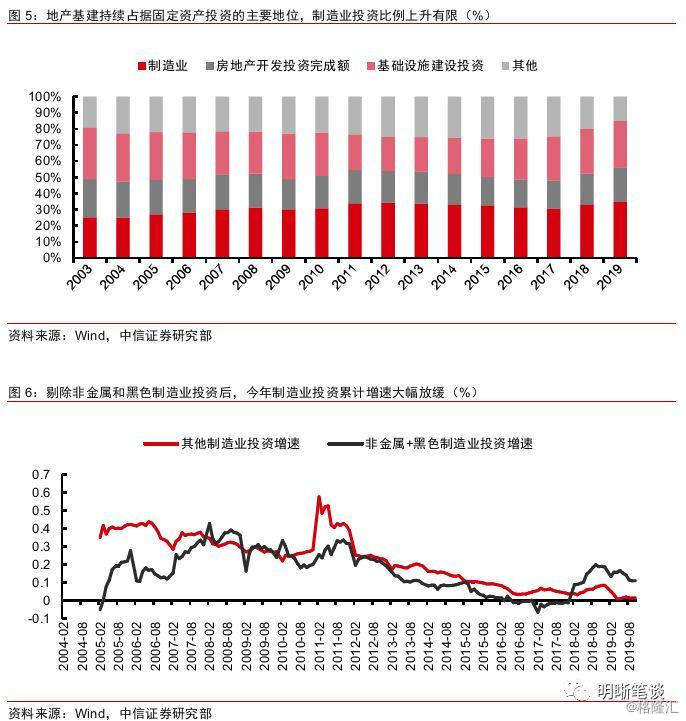

宏观上,地产和基建占据了过高的比例;中观上,低TFP贡献的行业过度投资,削弱了经济长期增长的动能。宏观上看,地产和基建占据了固定资产投资的50%,而制造业长期占比在30%左右,从2003年至今仅提高10个百分点。中观来看,非金属矿物制品业和黑色金属冶炼及压延加工业这类低TFP增速的行业投资长期与总投资增速相去不远,而且近两年增速大幅反超了其他制造业行业。截至今年10月,非金属+黑色制造业投资的累计增速为11%,而剔除非金属+黑色制造业后,剩余行业的累计同比增速降至1.5%。制造业以外的领域亦是如此,在房价上涨较快时,投资房地产获得的确定性高收益在很大程度上优于研发和创新带来的风险收益,因而削弱了其他行业的投入积极性。在大量投资长期集中于低TFP行业的情况下,削弱了高TFP行业的增长,进而减弱了经济长期增长的动能。

房价对家庭消费的影响

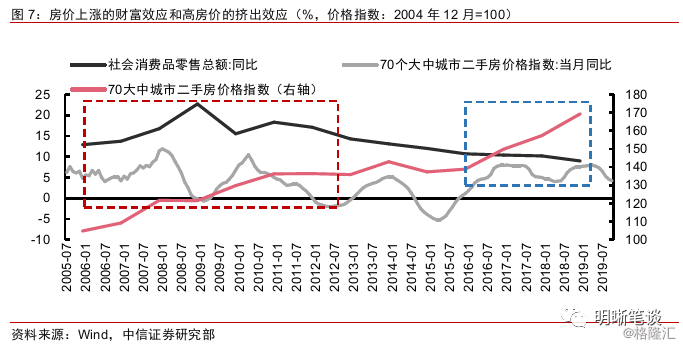

房价上涨的财富效应vs高房价对消费的挤出效应。房价上涨的财富效应和高房价导致的负债压力对消费的挤出已经是老生常谈的话题。这两种效应同时存在,只是在房价绝对水平不同时,占据主导地位的效应有所不同。如果我们用社会消费品零售总额的增速来观察消费的变化,可以发现在2013年以前,房价的绝对水平较低时,财富效应体现的更为明显,而在2016年以后三四线房价快速上行的时期,高房价对消费的挤出效应显得更为突出。

资产收益率影响到家庭的跨期决策。如果将购房作为一项长期投资,那么过去20年房价上涨带来的收益是十分稳定且可观的。对于家庭而言,投资收益率将影响其跨期消费决策,在收入约束和终生效用最大化的假设下,家庭更倾向于减少当期消费,优先投资于房地产,以期在未来获得更高的消费水平。另一方面的考虑更容易理解,如果大家都预期房价会继续上涨,那么家庭会选择节衣缩食凑足首付,提前购房相当于节约了未来的购房成本。

综上所述,在房价较低且增速较快时,能够提振消费,而较高时挤出消费;高房价和房价上涨能够依靠提振地产基建相关的低TFP的行业对经济施加短期刺激,但会透支需求,拉低总体TFP,导致经济长期内生增长动力减弱,降低自然利率,然后传导至实际利率和名义利率。

房价—资金供求—利率

房价上涨较快时整体利率水平趋于上升。在房价上升较快时,房地产开发投资的需求较大,更多的资金将通过抵押贷款、房地产开发贷款和非标融资等途径流向收益率水平较高的地产投资,从而减少了其他投向的资金供给,因而导致利率整体上行。对于利率债利率而言,由于同时期还会受到较多其他因素扰动,如果通过贷款加权利率来观察房价上涨对资金供求,进而对利率产生的影响,结果则更加直观:随着房地产开发投资增速的上升,贷款加权平均利率也会随之上升,说明地产投资拉动了社会融资成本的整体上行。

房价增速放缓如何向利率传导?

房价增速放缓短期对投资和消费形成利空。投资方面,房价增速放缓对应地产投资减速,进而通过对土地财政的影响限制了政府财政支出的能力,从而导致基建发力空间受限,从而影响总的投资需求。对于制造业来说,投资增速的拐点要看利润拐点,在需求不足的情况下,利润拐点并不会马上到来。因此,即便房价增速放缓能够缓解地产相关行业对其他行业投资的挤压,但这也将是一个慢变量,短期内需求走弱将会对制造业产生更加直接的影响。因此,房价增速放缓短期内将会对投资形成利空,进一步加剧经济的下行压力。消费方面,房价增速放缓导致财富效应下降,而前期高房价对应的个人存量抵押贷款并不会减轻,因而对于消费也是利空大于利多。因此,从对实体经济的影响来看,房价增速放缓短期内利空经济,利率趋于下行。

房价增速放缓打开货币政策空间,同时释放了利率债需求。从广义通胀的角度看,房价增速放缓,对货币政策的约束下降,货币政策可能不会像今年一季度一样面临束手束脚的局面,货币政策放松的腾挪空间有所增加。当然货币政策放松也需要有所节制,否则货币政策本身就会带动房价增速抬头。因此,我们认为货币政策除了小步降息以外,也会采取结构性的数量宽松政策,尽量控制资金流向实体。另一方面,房价增速放缓抑制地产融资需求,政策同时还在限制地产融资。在地产融资需求下降,更兼货币条件放松时,利率债的配置需求也将有所增加,利好利率进一步下行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员