此前宣布私有化的中航国际控股(00161.HK)于26日晚间发布公告,公司已接获大股东之一的长江和记实业有限公司旗下全资附属公司支持中航国际控股私有化、合并等事项的支持函。据悉长江和记实业目前占公司已发行H股总数的9.04%。随着重要股东的声明支持,为中航国际私有化的顺利推进奠定了基础,也为中小股东的选择树立了信心。

一、港股私有化浪潮

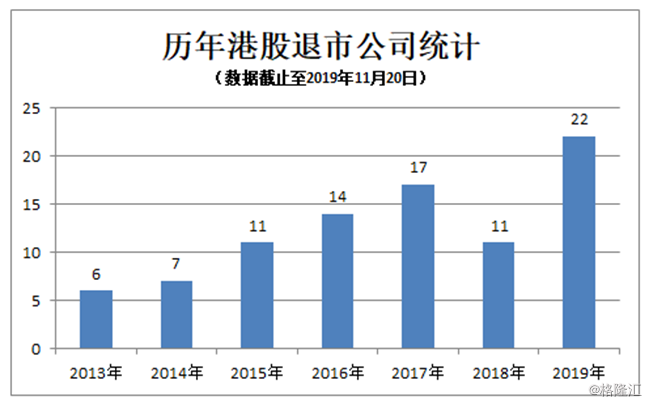

自2015年中概股掀起回归A股热潮后,港股私有化退市成为香港资本市场一道独特风景线,截至目前已经有多达22家公司在港交所退市,其中亦包括以私有化方式寻求退市,据不完全统计,2018年11月至今,已有14家港股公司宣布获股东提议私有化。

上市公司谋求私有化背后,往往有两个方面的动因:

1· 估值低,实际价值不能体现,融资功能受限

对于上市公司的大股东而言,其对公司的价值更为了解。当股价严重被低估未能反映其实际价值时,有可能对公司进行私有化,并寻求愿意给出更高估值的其他市场上市。

2· 控股股东出于公司资产及业务整合运作的需要

大股东为求企业更好发展,往往会对公司内部进行重组。为能顺利推进,避免过多利益纠纷,通常会先在资本市场对上市公司进行私有化,以此增强核心股东控制能力,使企业重整更具效率和灵活性。

二、9港元要约价背后的逻辑

作为私有化浪潮中的一员,中航国际控股于今年10月宣布私有化计划。

作为控股型公司,中航国际控股旗下拥有众多上市公司股权,包括电子高科技、零售与消费品、国际工程、贸易物流业务等。港股市场对这类多元化、主业并不突出的公司往往给出的估值相对较低。如中信股份(0267.HK)的业务就涵盖了金融、资源能源、地产等,其18年市盈率仅5.77倍,而旗下A股上市公司(包括中信银行、中信证券等7家公司)市盈率平均22.35倍,旗下港股上市公司(包括中信银行、中信证券等6家公司)市盈率平均8.89倍。

一般情况下,控股型公司逐层分红,公司的利润无法体现下属公司投资的价值,也就无法反映在公司自身股价上。

另外,公司及控股股东几大平台之间存在交叉持股、业务重叠等错综复杂的关系,因此也亟需对整个体系进行有效的梳理。

从本次要约收购价来看,公司每股9港元的要约价较停牌前收市价溢价约29.12%,也较停牌日的30日均价4.96港元及60日均价4.77港元有约81.31%及88.63%的溢价。

纵观过往港股市场公司私有化溢价表现,比对今年提出私有化邀约的各家公司,亚洲卫星较停牌前收市价溢价约23.43%,中国自动化较首次公告前最后一个交易日溢价约23.97%,中航国际控股的溢价率处在高位水平,尽显诚意。

再观市净率,中航国际控股过往常年表现低迷,资产价值低估,而随着私有化消息带来的股价上扬,当前市净率已经超过0.55倍,若按要约价计算,公司市净率将接近0.70倍,远超历史表现。

考虑近年港股动荡,恒指跳水,整体估值不容乐观,市场给的私有化溢价预计有所折扣。未来看,若待大盘下个周期性增长带动公司股价上涨,公司股价是否能达到要约价,届时投资者能否实现高位顺利退出均存在极大不确定因素。

受市场及政策影响,国际贸易物流今年上半年数据同比增长不足2%,在此期间中航国际也受其影响,盈利值波动不稳。未来国际贸易环境是否仍受影响无法预估,故贸易物流的业务版块在短期内较难扭亏为盈。

当前要约方及其一致行动人持股比例也已经超过70%,随着公司获得重要股东的支持,意味着公司本次私有化成功的可能性提升,而最终私有化成功也有望达成公司与股东双赢的局面。

三、结语

近年来,港股市场受多重因素影响,表现大不如前。从中航国际控股所属的概念板块来看,随着公司此次私有化及重组,将有助于推动公司价值回归。

此次中航国际控股私有化不仅只为自身价值低估的考量,同时还借私有化重新梳理公司体系,更好地实现与要约方中航国际各大控股公司的业务协同、提升运营效率、节省成本,以期助力整个集团更健康可持续的发展。

由于公司是H股上市公司,私有化一般通过自愿要约方式。要约人本次向H股独立股东发出要约,需召开全体股东大会及H股类别股东大会对H股要约、下市及境内吸并进行表决。此前市场上已经有多数成功的先例,因此从当前形势来看,此次中航国际控股私有化成功的概率较大。

接下来,不妨让我们拭目以待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员