作者:财主家没有余粮啦

来源:财主家的余粮

最能代表一个国家制造业规模的是哪种大宗商品?

答案是:钢产量。

正因为钢的产量代表了一个国家工业的规模和潜力,所以自工业革命以来,钢产量一直都是各个国家相互之间比较工业能力最简单粗暴的指标,而钢铁在期货市场也是仅次于黄金市值和交易量而排名第二的金属。

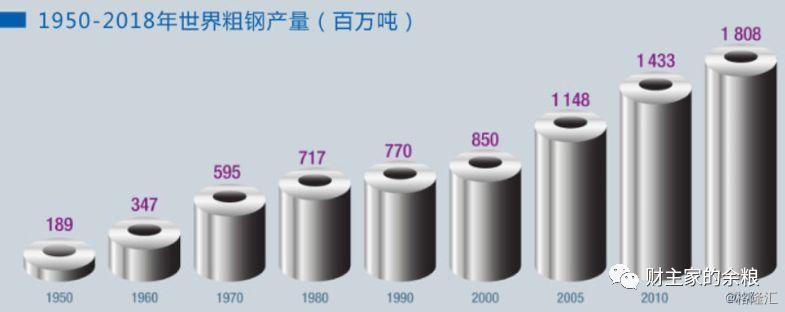

数据来源:世界钢铁协会,https://www.worldsteel.org/

自2008年金融危机以来,全世界的粗钢生产和钢铁表观消费量都增长了40%左右。

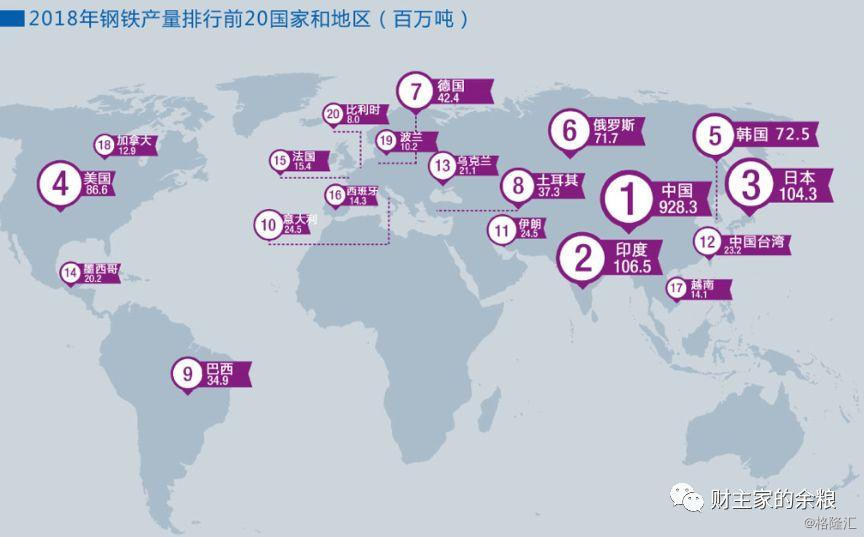

数据来源:世界钢铁协会,https://www.worldsteel.org/

根据世界钢铁协会的数据,2018年全球粗钢产量高达18.08亿吨,而其中中国就占了一半还要多,其中钢产量排名前20的国家/地区及其产量情况如下——这20个钢产量大国,同时也是当今世界最主要的制造业国家。

数据来源:世界钢铁协会,https://www.worldsteel.org/

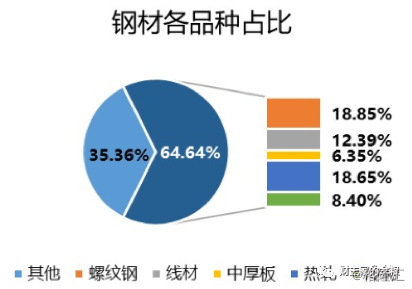

看数字就知道,无论是钢铁的产量还是消费量,中国都占了世界的一半左右,而根据统计局的数据来看,2018年中国的钢材主要以建筑钢材(螺纹钢占比18.9%,线材占比12.4%)和板材(中厚板6.4%,热卷18.7%,冷板8.4%)为主,五大钢材品种约占我国钢材总量的64.6%。

数据来源:国家统计局

毫无疑问,螺纹钢是钢材里最重要的那一个。螺纹钢的价格,也基本主导了中国主要钢厂的利润和效益情况,而最近这半个月,螺纹钢期货主力价格一路上涨,很多人表示看不懂——

不是说房住不炒,所以房地产不行了么?

不是说债务太高,所以不再大规模搞基建了么?

不是说中国经济进入低速增长期,中国的钢产能过剩么?

……

与铜还略带有“贵金属身份”不同的是,钢铁是最典型的“基本金属”。虽然其用途极为广泛,但因为其重量巨大而又价值低贱,运输成本相对而言十分高昂,所以历史上钢材最大生产国和最大消费国,通常都是同一个国家——相比较之下,是否拥有高品位、大储量铁矿石反而不是最要紧的因素,生产钢材所需的焦煤、焦炭等资源是否丰富才是更关键的要素。

最典型的就是现在。中国优质而且大储量的铁矿石资源十分稀缺,我们生产螺纹钢的铁矿石,基本都来源于澳大利亚、巴西和印度,但我们通过进口铁矿石,配上中国丰富的焦炭和焦煤,依然生产了全世界一半多的钢材。

国泰君安的王蓉,曾经构建过一个关于铝价波动的分析框架,我觉得应用到所有的基本金属上问题都不是很大,所以这里就借用过来分析螺纹钢期货的价格(见下图)。

从宏观经济来看,2015年,中国的产能过剩导致基本金属行业爆发了惨烈的价格战,包括铜、铝、钢材等的价格,都在2015年底到2016年初跌至一个非常低的位置,钢材和铝锭甚至跌到了生产成本以下。

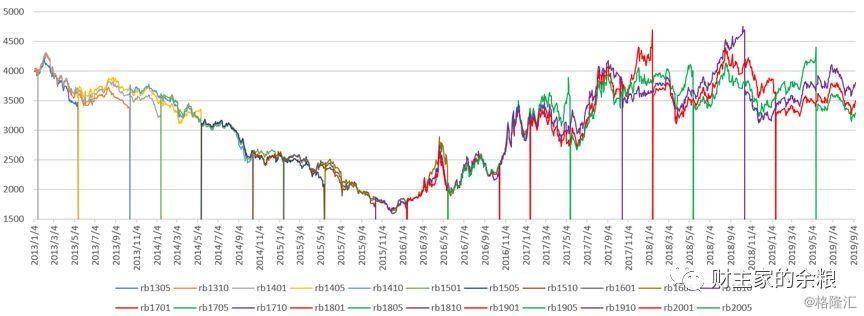

下面这张图表,就是2013年4月至2019年9月螺纹钢期货主力合约价格变动。

说明:在期货交易中,交易量最大的合约即为主力合约。就螺纹钢期货来看,在不同的时期,包括1月份到期、5月份到期和10月份到期的合约(分别用01、05、10表示),都会在不同的时间段里成为主力合约,本图是2013年4月迄今主力合约价格的全部情况,其中的竖线,是主力合约到期换仓的情况。

数据来源:wind

根据上图可以看出,螺纹钢期货在2015年底和2016年初,曾经跌破1800元/吨,这已经跌破了当时螺纹钢的生产成本,只是因为当时部分钢铁厂关停炼钢设备的成本更高,虽然赔钱也不得不开工,由此导致了螺纹钢跌破其成本价,而中国的钢厂也出现大面积的亏损。

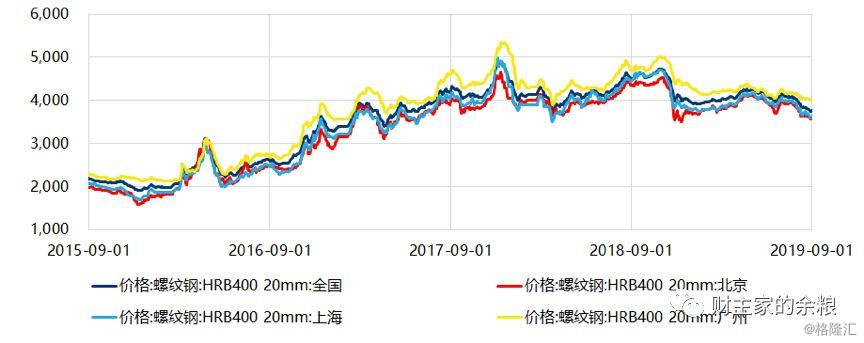

不过,在短暂的跌破成本价之后,2016年以来,中国实施供给侧改革,通过行政和环保的手段来压缩产能,取缔“地条钢”,这让螺纹钢价格迅速回升,大多数国有钢厂也恢复盈利、起死回生。下图即为最近4年来的螺纹钢现货市场价格状况。

数据来源:Wind

对比期货与现货价格可以发现,虽然两者的走势基本一致,但现货低于2000元/吨的时段却比期货要少。而在2017年春节之后,螺纹钢现货价格从未低于3500元/吨,而期货价格却有相当长的时间运行在3500元/吨以下。

这就是期货价格的升水和贴水所造就。

所谓升水,就是期货合约的价格比现货价格贵,远期的期货比近期的期货要贵,2015-2016年螺纹钢价格接近或低于其生产成本时,螺纹钢一直处于升水的状态;

所谓贴水,就是期货合约的价格比现货价格便宜,远期的期货比近期的期货便宜,自2017年以来,螺纹钢现货价格绝大多数时候远高于其生产成本,钢厂有较多利润,所以螺纹钢就一直处于贴水状态。

因为炼钢是相当成熟的一种工业技术,中国大多数国有钢铁企业的生产工艺都相差不大,从炼钢主要原料来看,铁矿石也都来源于海外,而生产钢材所需的焦炭、焦煤、废钢以及电力的价格全国也都相差不大,所以各大钢厂生产螺纹钢的成本也十分接近。

有人总结了一个简单估算钢材生产成本的流程:

1)冶炼生铁的过程是:(球团、铁矿石)+ 辅助材料(石灰石、硅石、耐火材料等)+燃料及动力(焦炭、煤粉、煤气、氧气、水、电等)+加工和人员费用+环保成本-回收冲抵。

按照主要原材料估算,简化后的公式为:

1t生铁=1.55t铁矿石+0.35t焦炭+0.13t煤粉+烧结矿焦煤0.065t+加工费+其他费用

再考虑回收冲抵等,当前阶段炼铁的加工费及其他费用合计约100元/吨。

2)将生铁冶炼成粗钢的过程是:生铁+废钢+ (电极+辅助材料+电能+维检+其他费用 )

简化之后写成公式:1t粗钢=0.96t生铁 + 0.14t废钢+电费+加工费。

当前阶段,炼钢的电费、加工费及其他费用合计约400元/吨。

3)将粗钢轧制成螺纹钢(或其他钢材)的轧制费和钢材上市的增值税。

简化成公式为:1t螺纹钢=(1.05t粗钢+轧制费)*1.17

其中,螺纹钢的轧制费用约150元/吨,钢材增值税为17%。

我根据上述公式,利用相应期限的铁矿石、焦炭、焦煤期货价格,计算出螺纹钢期货的理论成本价与其实际期货价格的对比。

数据来源:wind

显然,在过去6年多的时间里,除了2017年中到2019年年中之外,螺纹钢期货价格基本都运行在其理论成本价以下——特别是2013年到2017年,在长达4年的时间里,螺纹钢期货价格持续运行在其理论成本价以下。

从期货价格和理论成本看,钢厂绝大部分都在赔钱,如果真是这样的话,大部分的钢厂早就已经关门了。实际上,自2013年迄今绝大部分时间里,钢厂都是挣钱的,这其中的奥妙,就藏在期货相对于现货价格的升贴水上……

几乎所有的商品期货都存在着升水和贴水的情况,不过这个升贴水价差按照1年期来算,基本都在期货价格的5%以内,但近年来的螺纹钢期货贴水却是个例外——在期货交割月前后,期货贴水按年折算超过期货价格50%。

用不同期限的期货合约价差,我们能够清楚地看到近年来螺纹钢的贴水状况(见下图)。

数据来源:wind

前文提到,螺纹钢期货主力合约到期时间分别是5月、10月和1月,如果现货和期货存在较大价差,就会造成期货合约到期之前(每年4-5月、9-10月和12-1月),其价格需要向现货价格看齐,由此造成当期合约价格暴跌暴涨,与下一个主力合约价差被急剧拉大——自2014年初迄今,没有一次例外。

特别是2017年以来,因为螺纹钢期货始终存在着较为严重的贴水现象,每到交割月,总是会出现近期合约价格向现货看齐而暴涨、远期合约价格变化不大的情况——最典型的是2017年4-5月和2017年12月-2018年1月。

以2017年4-5月的价差为例,当时螺纹钢期货即将到期的合约RB1705价格快速攀升,从4月末的3200左右快速攀升至5月上旬的3900左右,修复700个点的现货期货贴水;但换仓后的主力合约RB1710,其价格却从3100以上跌至3000以下——这意味着短短5个月的时间,两个期货合约的价差达到了惊人的27%,折算成年化超过60%。

相比之下,2017年10月、2019年10月的期货价差基本都还在合理范围之内。

现在,你看懂了螺纹钢主力期货合约过去1个月来价格持续上涨的逻辑了么?

按照宏观面、供需面和交易面三个层次来分析,近年来,在供给侧改革的宏观形势影响下,铜期货价格的驱动力,主要来自供需层面的反应,而螺纹钢期货价格的驱动力,很大一部分则是来自于交易层面的期货和现货价格差修复。

期货现货深度贴水价差的修复,某种程度上可以理解为,是钢材期货市场的看空者们,不断在补贴各大钢厂的钢材生产。

当然,实际需求和供应对期货价格的影响也很重要。

因为螺纹钢是社会需求量巨大且有时效性(螺纹钢放久了会锈蚀)的基本金属,交易所库存意义不大(贵金属主要看交易所库存),其真实需求状况需要看整个社会库存和钢厂库存的数据变动情况。

下面的图,就是最近5年螺纹钢社会库存变动与螺纹钢期货主力合约的价格情况。

数据来源:wind

显然,从周尺度上来看,从2018年开始,如果存在着社会库存持续下降并到达底部的过程,通常会伴随着螺纹钢价格的一轮反弹或上涨,而库存的持稳或者上涨,通常带来的是价格的盘整或者下跌——最近的这一个月来的上涨也不例外。

在““铜博士”,明年该你表现了吧?”一文中,我曾经特意提到基本金属价格分析的大致逻辑,供应的关键变量因子是成本,需求的关键变量因子是库存,其中:

1)在经济扩张周期中,价格由投机需求主导,库存上升,带来的是价格上涨,因为大家赌将来有更多需求;库存下降,大家会赌需求上涨停止,带来的是价格下跌。

2)在经济收缩周期中,价格由真实需求主导,库存上升,意味着真实需求放缓,带来的是价格下跌;库存下降,意味着真实需求止跌,带来的是价格止跌回升。

2018年以来,市场上几乎所有人都认同中国的经济处于下行周期,这个没什么好争论的,所以,理论上说螺纹钢期货价格会遵循第二条逻辑,现实的结果也基本证明了这个逻辑。

不过,我个人仍倾向于认为,经济下降周期中库存(包括社会库存和钢厂库存两个部分)对螺纹钢期货价格的指引意义,远远不如期限价差的修复来得明显而且确定。

下面就是11月25日上海期货交易所主要品种的期货和现货价差。

有人一看,哎呀,现在的螺纹钢现货价格为4109左右,而期货RB2001的价格为3683元,只差一个月就进入1月份,那是不是说明,现在做多螺纹钢稳赚不赔啊?!

如果当前的螺纹钢现货价格一直持续下去,做多螺纹钢期货RB2001当然稳赚不赔,但问题恰恰在于,螺纹钢现货的价格并不是一成不变的——它一方面受期货价格影响,另一方面受原材料价格影响(铁矿、焦煤、焦炭),而其供应量还与钢厂的利润息息相关。

过去的半个月,螺纹钢现货和期货价格为什么一路上涨,恰恰就是因为前期螺纹钢现货价格下跌至3650元左右,勉强覆盖钢厂生产成本,这导致许多钢厂纷纷减产或限产,让螺纹钢现货的供应量大幅度减少,这推升了螺纹钢现货的价格……

在目前4300元/吨的价格情况下,钢厂利润丰厚,它们肯定愿意开足马力生产,这就会导致现货供应充足,在消费淡季和春节即将来临的情况下,这会导致螺纹钢价格的大幅下跌。

马上就要进入12月份,螺纹钢期货RB2001的价格是走向期货和现货价格修复,还是按照一些人所预测的那样,在钢材消费淡季价格必然下跌,我们不妨拭目以待,静静看螺纹钢的表演。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员