作者:赵伟团队

来源:长江宏观固收

报告摘要

在优质项目稀缺等因素约束下,资本金放宽助力“稳投资”,或带来结构性支持

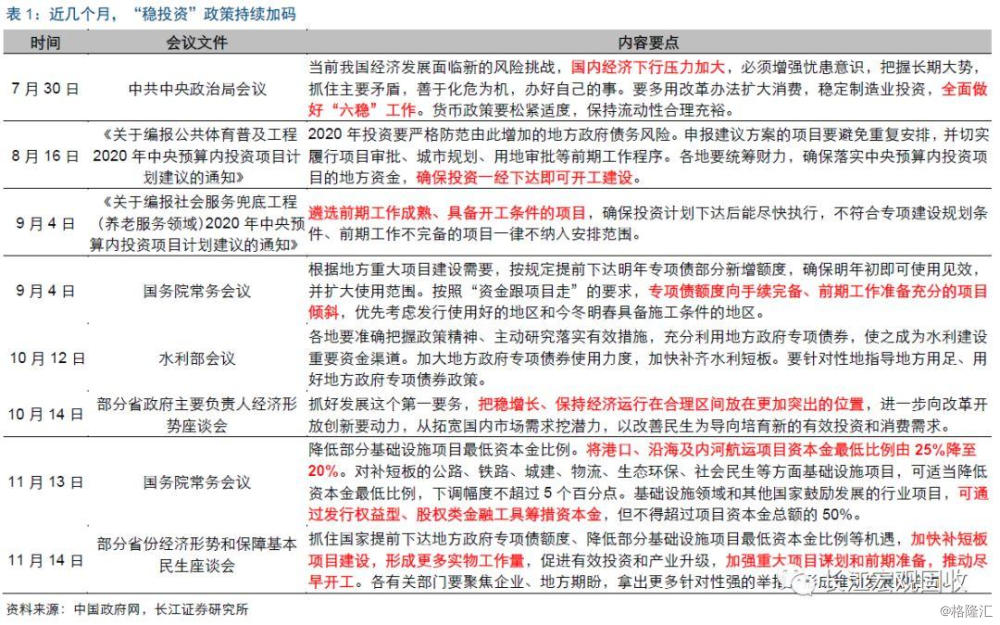

近期“维稳”政策加码,项目开工和申报明显增加;资本金放宽,从资金层面配合项目扩张,助力“稳投资”。13日国常会第3次下调基建项目最低资本金比例,其中航运项目下调至20%,铁路、公路、城建等补短板领域最低可降至15%,并允许发行权益型、股权类金融工具筹措最多50%的资本金。近期“维稳”加码、项目放量,资本金调整从资金层面对项目予以支持,助力“稳投资”。

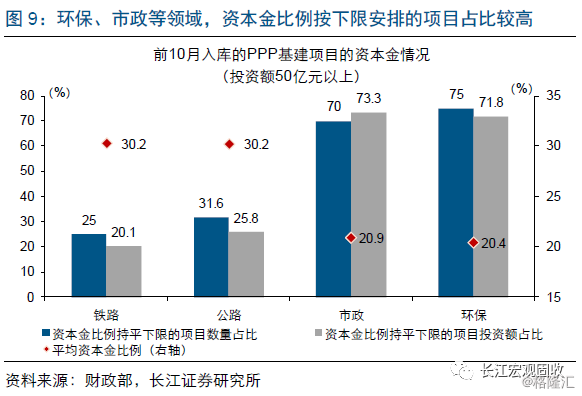

政策调整可能涉及基建投资13.6万亿元,其中环保、市政等资本金比例大多按下限安排的领域,受影响相对较大。交通运输、市政设施、生态环保等主要基建行业均在资本金下调范围内,共涉及约77.5%的基建投资。其中,资本金比例按下限安排的项目占比更高的领域,受影响可能相对较大。从微观数据来看,环保、市政等基建领域,此类项目占比超过70%、平均资本金比例约20.7%。

但资本金比例偏低的领域,运营现金流普遍较弱、难以覆盖成本;优质项目相对稀缺的问题,或对政策效果形成制约。项目运营现金流和成本相匹配的项目相对稀缺,已成为影响地方政府行为的重要因素。环保、市政等领域现金流较弱,部分项目的政府补助额超过总投资2倍。禁止政府兜底建设融资和“绩效终身责任追究制”的实行,还会加大项目建设融资难度、被动抬升资本金比例。

总体来看,资本金放宽或对基建投资形成进一步支持;但在债务和收入约束下,更多呈现结构性特征。近期稳增长加码,是在调结构背景下展开的;从政策举措来看,更多是结构性支持,并非重走老路。在总量层面,对政府债务、国企杠杆等要求并未放松,存量负债和收支平衡压力下,政府支出仍受到一定约束。总体而言,服务于结构转型的稳增长,主要为调结构创造相对平稳的宏观环境。

风险提示:

1、宏观经济或监管政策出现大幅调整;

2、基建项目微观数据样本代表性局限。

报告正文

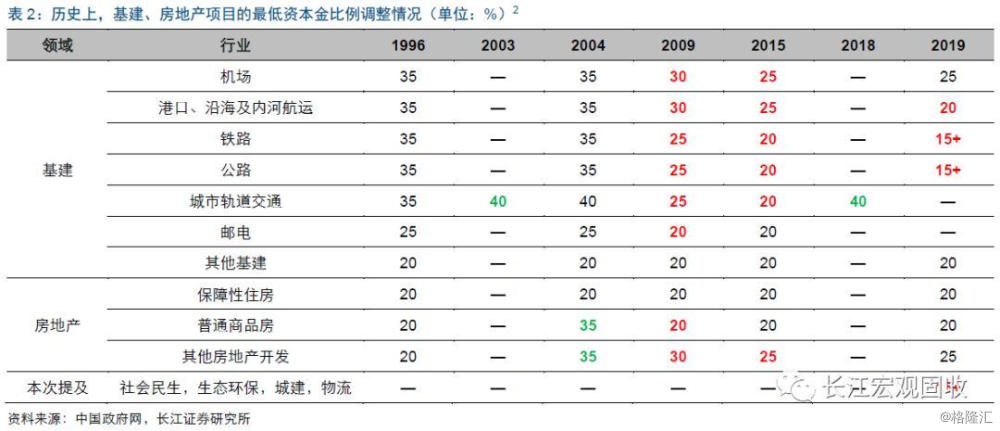

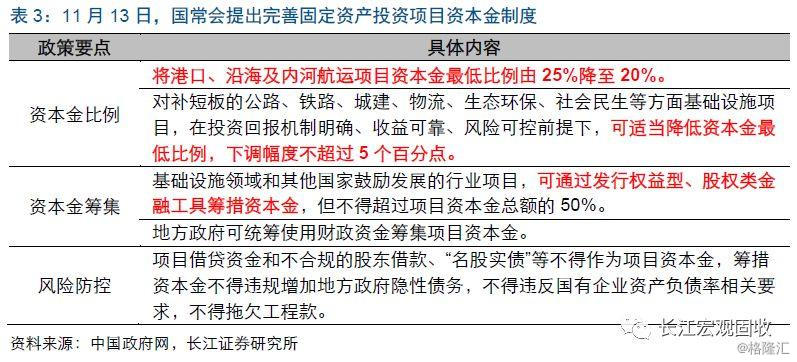

事件:11月13日召开国务院常务会议,将港口、沿海及内河航运项目资本金最低比例由25%降至20%。(资料来源:中国政府网,长江证券研究所)

点评:

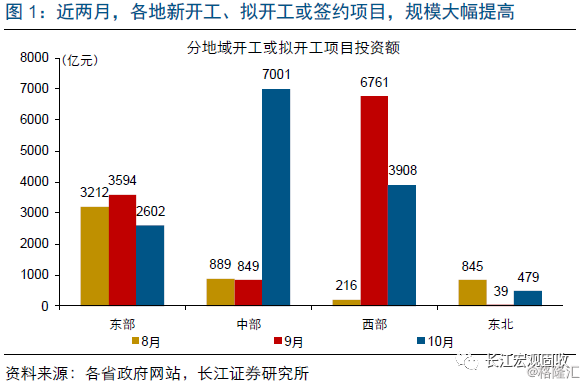

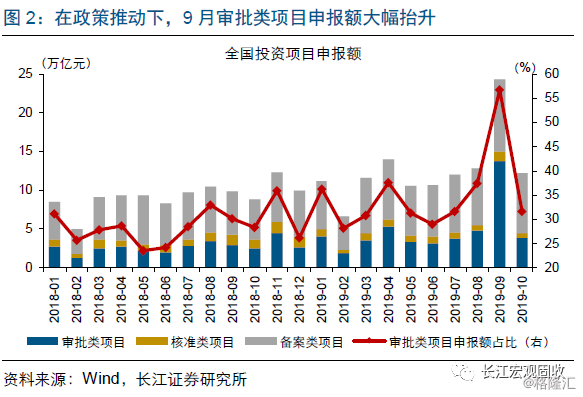

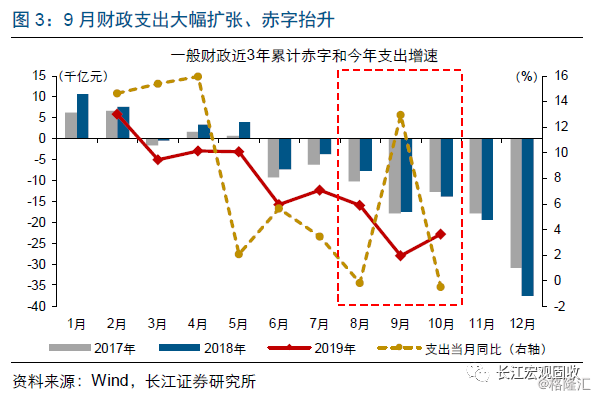

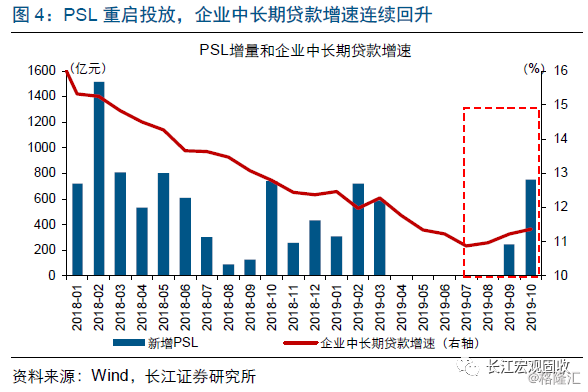

近期“维稳”政策加码,项目开工和申报量明显增加;本次资本金政策放宽,从资金层面配合项目扩张,助力“稳投资”。9月国常会后,中央要求“加强重大项目谋划和前期准备”,各地项目开工加快;发改委加紧推动地方专项债项目上报,9月审批类项目申报额环比增长188%。资金层面也在积极配合项目扩张,9月财政支出增速跳升13.1个百分点、PSL时隔6个月重启投放、企业中长期贷款增速连续第3个月抬升。本次国常会提出下调部分基建领域资本金比例5个百分点、并允许发行金融工具筹措资本金,也是在资金层面对投资项目予以支持,助力“稳投资”。

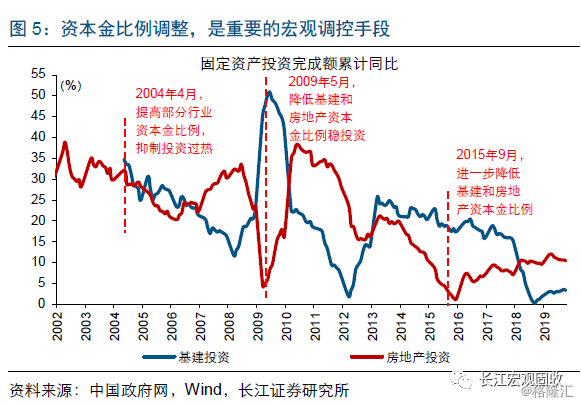

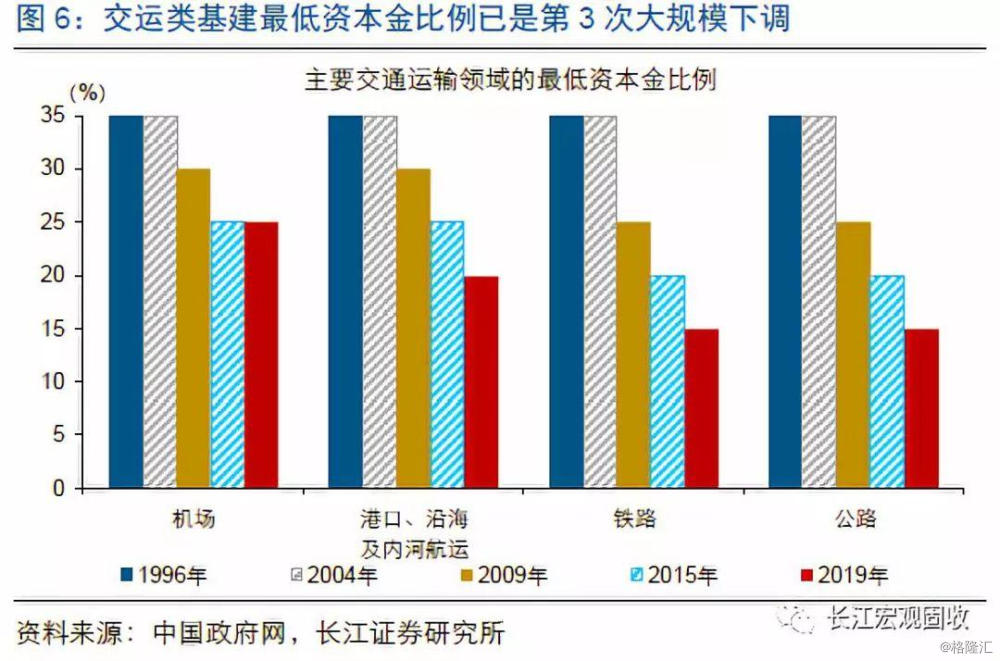

项目资本金制度是重要的宏观调控手段,2009年和2015年曾两次下调基建项目资本金比例,发挥逆周期调节作用。固定资产投资项目资本金制度始于1996年,2004年、2009年和2015年分别进行过3次较大规模的调整。2004年大幅提高钢铁、水泥、房地产等投资项目资本金比例至35-40%,抑制投资过热;2009年下调基建和房地产的资本金比例5-15个百分点,应对国际金融危机;2015年经济下行压力较大的背景下,进一步下调房地产和基建的资本金比例,将大部分基建领域的最低资本金比例下调到20%[1]。资本金比例下调,可以抬升资金杠杆、减少资本金占用,发挥逆周期调节的作用。

本次调整是基建项目资本金的第3次下调,铁路、公路、城建等领域最低可降至15%,并允许发行权益型、股权类金融工具筹措资本金。11月13日国常会提出,将港口、沿海及内河航运项目资本金最低比例由25%降至20%;对补短板的公路、铁路、城建、物流、生态环保、社会民生等方面基础设施项目,可再下调最多5个百分点、降至15%。基础设施领域和其他国家鼓励发展的行业项目,可通过发行权益型、股权类金融工具筹措资本金,规模可至项目资本金总额的50%。

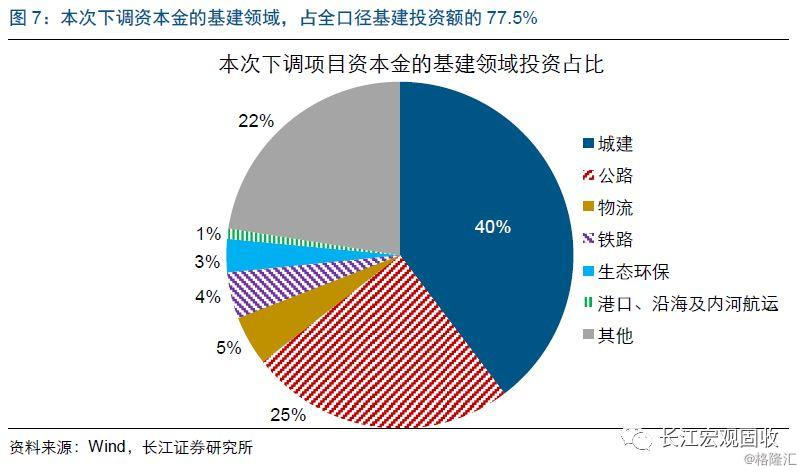

政策调整可能涉及基建投资13.6万亿元,交通运输、市政设施、生态环保等主要基建行业均在资本金下调范围内。本次调整涉及的基建领域,涵盖铁路运输业、道路运输业、水上运输业、仓储和邮政业、生态保护和环境治理业、公共设施管理业等主要基建行业。2018年这些行业的投资额超过13.6万亿元,占基建总投资的77.5%[3]。在乐观情境下,如果相关领域资本金比例均下调5个百分点,或可释放出超过6000亿元的资金。

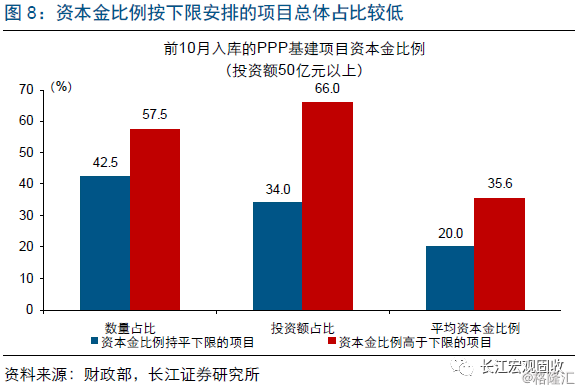

其中,环保、市政等资本金比例按下限安排情况较多的领域,受影响可能相对较大。在实际投资过程中,部分项目资本金比例本就高于规定下限,本次政策调整对这类项目领域的影响相对较小。而那些按最低比例安排资本金的项目领域,则相对更受影响。从微观数据来看[5],此类项目的数量和投资额均不足总量的50%。其中,市政、环保等领域,资本金比例为规定下限的项目占比超过了70%,平均资本金比例不到21%。

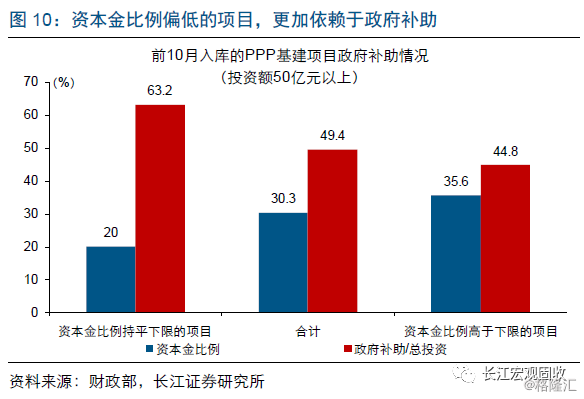

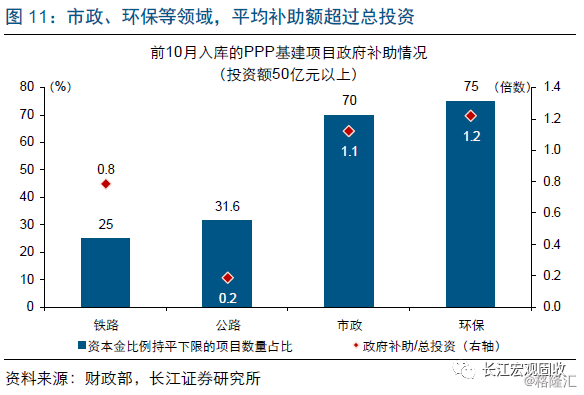

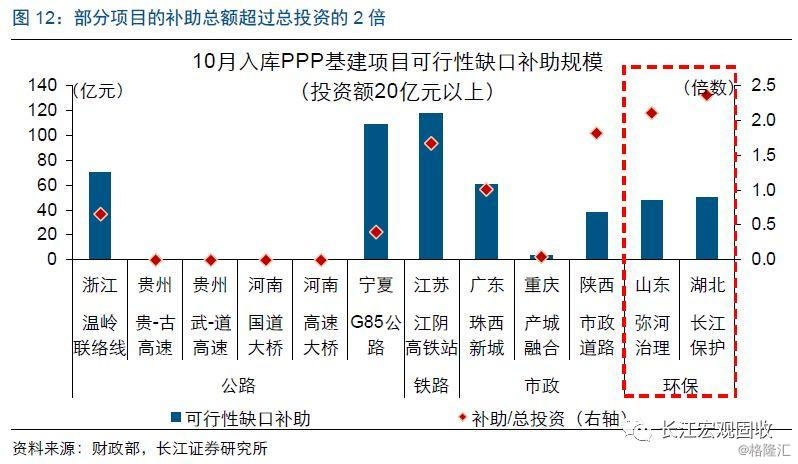

但资本金比例偏低的领域,项目运营现金流普遍偏弱,一般需要高额的政府补助来覆盖成本。资本金比例按规定下限安排的项目,对政府补助更加依赖;政府补助占总投资的比重平均超过60%,明显高于总体。市政、环保等此类项目较为集中的领域,运营现金流也普遍偏弱,政府补助额分别达到总投资的1.1倍和1.2倍,部分项目的补助总额甚至超过总投资的2倍,投资项目的收支平衡压力相对更大。

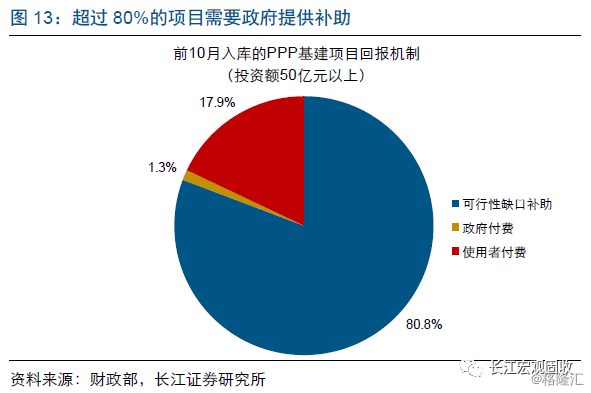

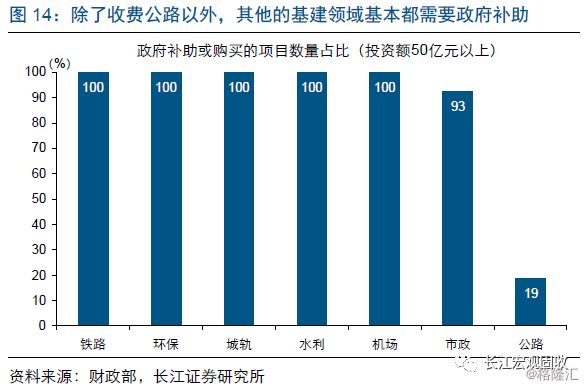

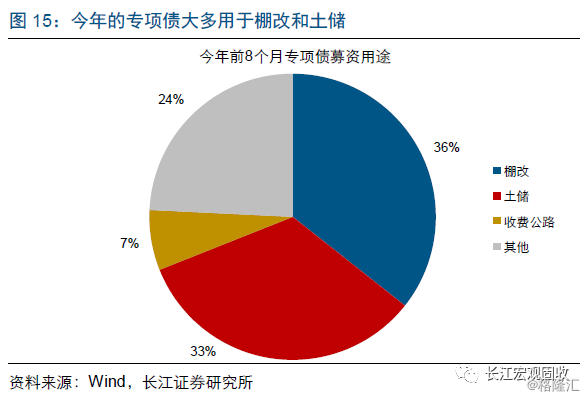

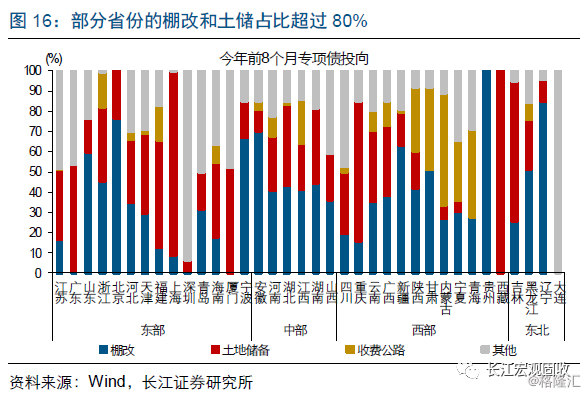

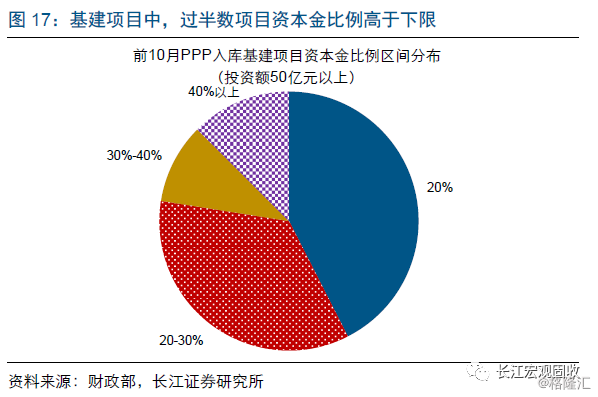

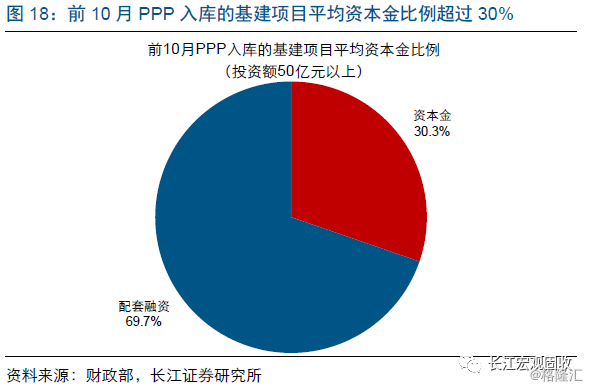

实际上,项目运营现金流和成本相匹配的优质项目相对稀缺,已成为影响地方政府行为的重要因素。当项目自有经营性现金流难以覆盖应还债务本息时,投资扩张便可能带来债务累积和杠杆抬升。2018年《中共中央国务院关于全面实施预算绩效管理的意见》提出,对重大项目责任人实行“绩效终身责任追究制”。在这一制度背景下,优质项目稀缺问题,对地方政府行为的影响进一步加强。今年前10月PPP入库的50亿元以上基建项目中,超过80%依靠运营现金流无法覆盖建设成本、需政府提供补助[6],仅收费公路现金流相对较好。现金流约束在专项债投向上表现明显:前8个月的募资额中,69%投向了土储和棚改;投向基建的比例相对较低,且多为收费公路等现金流较好的项目。

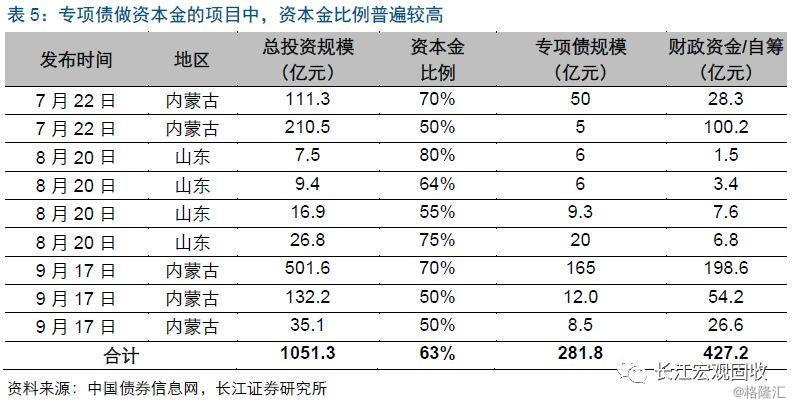

禁止地方政府兜底建设融资,使经营现金流偏弱的项目,在建设阶段获得融资支持的力度也有所减弱。2018年财金23号文禁止地方政府对国有金融机构“以任何方式提供担保、承诺回购投资本金、保本保收益等兜底安排”。在政府信用担保减弱的情况下,经营现金流相对偏低的项目,在建设阶段获得融资支持的力度也有所减弱。为了降低项目融资难度,部分项目资本金比例出现被动抬升。今年专项债做资本金的项目,资本金比例均在50%及以上,平均达63%;前10月PPP入库的50亿元以上基建项目中,过半数项目资本金比例高于下限,平均比例超过30%。

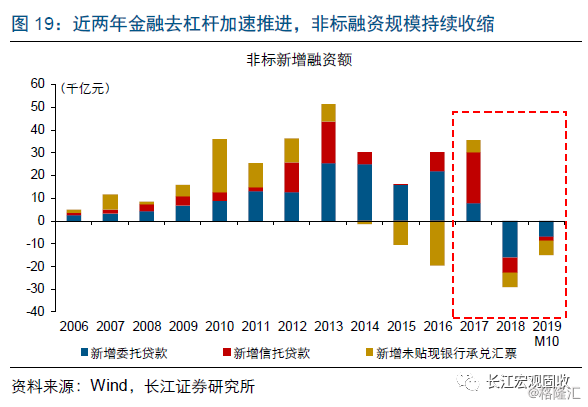

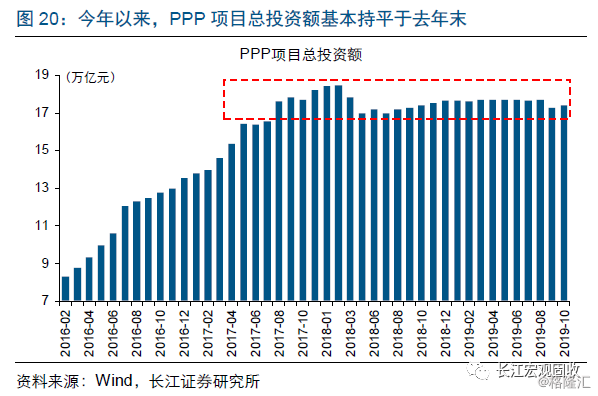

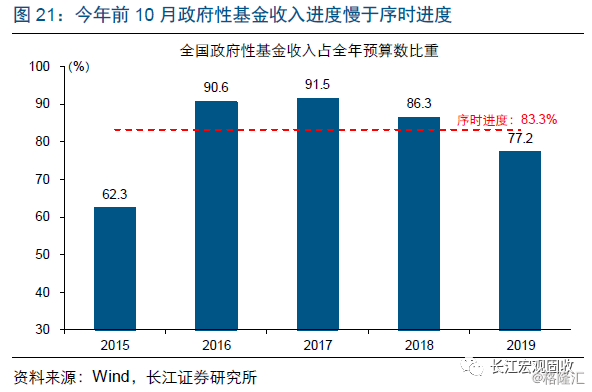

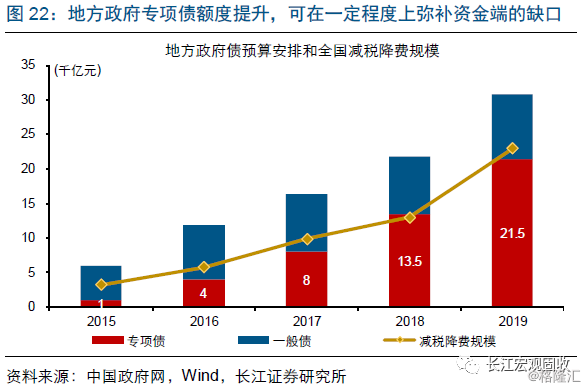

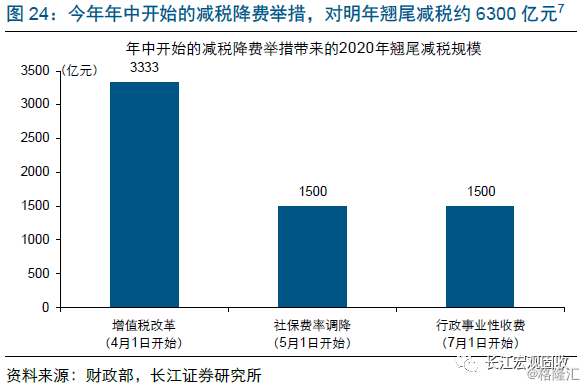

近年来防风险、去杠杆持续推进,叠加预算内收入总体回落,资金端对基建投资扩张的约束有所收紧。2017年以来,在防风险、去杠杆的持续推进下,非标融资、PPP项目投资等规模均明显回落,2018年新增非标融资额较2017年下降6.5万亿元、新增PPP投资额较2017年下降5.2万亿元,今年以来继续维持较低水平。同时,大规模减税降费和“土地财政”回落,使预算内资金对基建投资的支持力度也有所减弱。地方政府专项债额度提升,可在一定程度上弥补资金端的缺口。

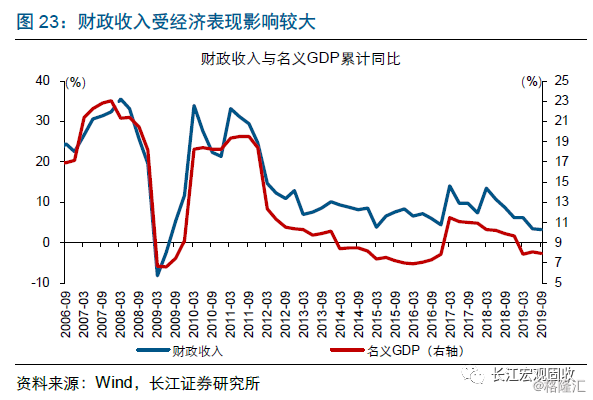

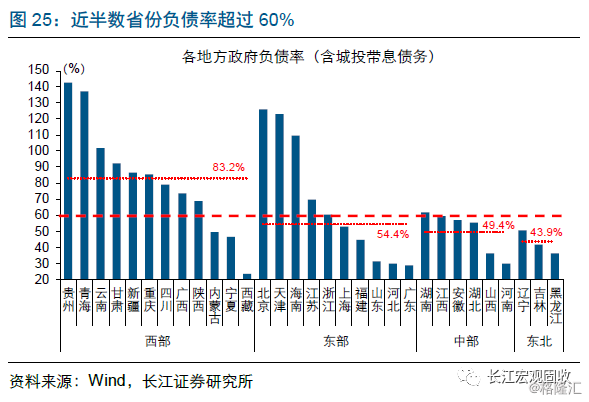

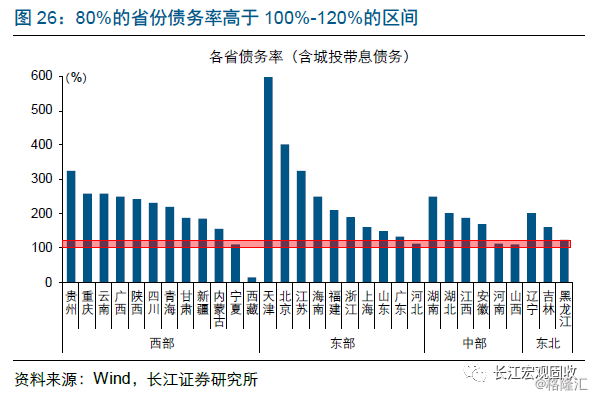

总体来看,资本金放宽或对基建投资形成进一步支持;但在债务和收入约束下,更多呈现结构性特征。近期稳增长加码,是在调结构背景下展开的;从政策举措来看,更多是结构性支持,不是走老路。在总量层面,对政府债务、国企杠杆等要求并未放松,11月13日国常会强调,“筹措资本金不得违规增加地方政府隐性债务,不得违反国有企业资产负债率相关要求”。同时,经济下行压力和减税降费举措,使财政收入继续承压;“房住不炒”导向下地产融资收紧,对土地出让收入也形成一定压制。存量负债和收支平衡压力下,政府支出仍受到一定约束。总体而言,服务于结构转型的稳增长,主要为调结构创造相对平稳的宏观环境。

通过以上分析,我们发现:

1) 近期“维稳”加码,项目开工和申报明显增加;本次部分基建领域项目资本金比例下调,并允许发行金融工具筹措资本金,从资金层面配合项目扩张、助力“稳投资”。

2) 政策调整可能涉及基建投资13.6万亿元,占比约77.5%。其中环保、市政等资本金比例按最低值“踩线”安排情况较多的领域,受影响相对较大。

3) 但资本金“踩线”的领域,运营现金流普遍偏弱、难以覆盖成本;项目运营现金流和成本相匹配的优质项目相对稀缺的问题,或对政策效果形成制约。

4) 总体来看,资本金放宽或对基建投资形成进一步支持;但在存量债务、财政收入等约束下,服务于结构转型的稳增长,更多呈现结构性特征。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员