作者:君临研究中心

来源:君临

何为价值毁灭股?

君临认为,上市公司是价值创造者,为股东最大限度地创造价值是上市公司的责任,违背这点的皆可归类于价值毁灭股。

近期闹得沸沸扬扬的獐子岛和*ST信威当属个中典范。

前者以折磨扇贝为乐,后者则放卫星成瘾,现在又宣称要设立75亿美元的5G基金,誓要"烧鸡变凤凰",皆是演艺界的常青藤。

好在他们坏在明面上,我等避而远之即可。

危害更大的,是那些打着价值投资的幌子,隐藏在人民内部的价值毁灭股。

他们有美好的发展愿景,在绝望中又蕴含希望,让投资者欲罢不能,可时间最后会证明万般皆套路,圈钱才为真。

刻在骨子里的坏很难改变。

1

君临曾在2018年11月写过《将收割之镰伸向美国》,主要介绍肝素原料药新贵健友股份,对该行业颇为了解。

健友股份当时前瞻性地囤货,在肝素粗品涨价时不断做大做强,已逐渐威胁到海普瑞的行业龙头地位。

照常理,海普瑞应有应对机制,就像格力打压“杂牌军”那样,可海普瑞及其投资者并未将健友股份放在心上,投机者何足道哉。

可打脸来的就是那么快。

随着猪价飙涨,健友股份的股价翻了两番,海普瑞作为行业龙头,不仅没享受到行业红利,股价反而惨遭腰斩,惊掉一地眼球。

这其中原因很多,创新药失败,主营业务下滑……

可在君临看来,根子还在管理层身上。

2010年,海普瑞以148元的发行价登陆中小板,成为当时的股王,可熟悉海普瑞的都知道,当年这货被称为高盛的“宠儿”,坑人无数。

海普瑞由李锂家族创立,通过收购肝素粗品加工成肝素原料药,再销售给肝素类药物生产企业,处于产业链中游。

2007年,高盛以3700万入股,获得海普瑞11.27%的股份,宣称要以双汇为中心打造猪产业链,原因姑且不论,高盛开始给海普瑞加戏。

说起来,也是海普瑞命好。

2008年,由于常州凯普的原料药污染导致80多人死亡,百特公司退出舞台,APP独霸美国市场。

海普瑞恰逢其会,以零缺陷取得美国FDA和欧盟CEP“双认证”,在高盛的帮助下成为APP和赛诺菲的独家供应资格,逐渐成为国内肝素原料药龙头。

而APP和赛诺菲背后都有高盛的身影。

2008-2010年,海普瑞的收入分别为4.35亿元、22.24亿元、38.53亿元,净利润分别为1.61亿元、8.09亿元、12.1亿元,业绩爆发式增长。

由于标的的稀缺性和业绩的高成长,海普瑞备受机构关注,各券商分析师疯狂吹捧,连王亚伟都称之前很少见到这样好的医药企业。

海普瑞最终发行价定为148元,募资总额59.35亿元,超募6倍可谓罕见,被称为“史上最贵IPO新股”。

海普瑞的市值高达600亿元,是恒瑞医药的两倍,李锂夫妇瞬间荣登首富宝座,可当时没人想到这就是海普瑞最高光的时刻。

图穷匕见,割韭菜开始!

上市后,海普瑞业绩开始变脸,2011年营收减少35%,净利润更是腰斩,股价两年内跌去70%。

本质上,海普瑞就是高盛煞费苦心包装起来的,达到上市目的后自然要回归常态,高盛收点辛苦费不过分吧。

清仓式减持后,高盛累计获利18.45亿元,投资收益高达50倍,这收益率谁见了都要叫爸爸。

为掩护高盛撤退,李锂夫妇承诺三年不减持,至今仍让海普瑞的投资者引为美谈。

可这本质上仍是套路,海普瑞上市后每年将净利润的2/3用于分红,9年里共计分红32.13亿元。

公司如此慷慨的原因很简单,李锂夫妇合计持有公司73.99%的股份,钱大部分都进了自家腰包。

在中小投资者惨遭血洗背后,是高盛、大股东及机构们的饕鬄盛宴。

且站在企业永续经营的角度,海普瑞也是用生命在分红。

2

首先可以明确,肝素原料药壁垒并没有想象中那么高。

继海普瑞后,常山药业、健友股份等先后通过欧美认证,杀入肝素原料药市场。

到2016年时,市场格局基本成型,五家企业占据国内出口额的90%以上,且健友股份同样获得FDA认证,以美国客户为主,高质量享有高溢价。

再从肝素原料药走势看,2010年在达到11000美元/千克的巅峰后,随着原料药企业纷纷扩产,价格一路下滑,2016年初已跌至3589.35美元/kg。

这印证了海普瑞的解释,市场竞争压力加大,行业进行下行期,业绩自然凉凉。

这可简要概括为业绩不行是大环境使然,资本市场当时给予创新药估值,也是高盛和机构在捣鬼,大股东始终未减持,这锅管理层不背。

但在君临看来,这锅必须管理层背。

上市前,李锂夫妇表示不懂财务,“见了数字就头疼”,可在分红时算盘打得啪啪响。

海普瑞有先发优势,以其他企业的体量加起来都难以抗衡,又手握巨资,无论是巩固产业链地位还是开拓下游市场都大有可为。

偏偏海普瑞“无为而治”,在李锂"久坐必有禅"的指导思想下,老本吃得爽歪歪,直到2013年业绩下滑得太厉害,才开始“积极作为”。

不得不说的是,别看海普瑞前期业绩不错,也全靠募集资金助攻,50多亿资金在2011-2014年产生的财务费用分别为-1.47亿、-2.39亿、-2.26亿、-1.66亿。

特别是2013年,利息收入贡献的净利润居然高达71.29%。

2014年,海普瑞收购全球第二大肝素原料药生产厂SPL,也就是百特事件的主角,在公司看来这是全球化战略,是抢占美国市场,是肝素原料药领域布局的关键之举。

话虽漂亮,却仍是“质量不够,数量来凑”,业绩并无太大改观,特别是净利润更是辣眼睛。

李董仍坐得住,"禅功"着实令人佩服。

这时海普瑞又给投资者画了个饼,大股东承诺旗下的天道医药通过FDA认证后,将注入上市公司。

天道医药主要生产伊诺肝素制剂,是肝素原料药在下游最主要的应用领域,可天道并没有在上市公司孵化,反而选择了盘外发育。

就像那句“待你长发及腰之时,我必娶你”,当然嫁妆是上市公司出,溢价7倍也是必须滴。

成长期没吃到肉,成熟后吃屎次次不落。

大股东在圈钱上不是禅,而是馋。

天道的主体是多普乐公司,在完成收购后,多普乐承诺2017年-2020年扣非净利润分别不低于1030万元、19060万元、28680万元和34080万元。

根据多普乐财报,2015年、2016年和2017年1-3月,营业收入分别为2.07亿元、3.05亿元和8120.45万元;净利润分别为3046.96万元、4984.88万元和490.04万元。

这样的业绩要完成完成的目标太难了,可公司也有妙招,这事的玄妙之处在于天道的肝素原料药由海普瑞提供。

结果不出所料,多普乐2018年的扣非净利润暴增至2亿,完成承诺业绩的105.16%,而海普瑞2017年在营收增长25.74%情况下,净利润创了新低。

大股东再次大获全胜,高盛、IDG等也赚得盆满钵满。

2019年H1,多普乐的净利润为0.68亿元,业绩压力不可谓不大,但我们在这事上真的要相信大股东的智慧。

3

海普瑞当年以天价IPO闻名,从其资金的使用上更能看出公司的骚操作。

由于海普瑞将大部分利润用于分红,导致流动资金严重不足,在其48.53亿超募资金中有28.84亿用于补充永久性流动资金。

这与双汇、茅台等现金奶牛有本质区别,大股东分红就是打超募资金的主意,光明正大地放进了自己的腰包。

如此骚操作,何必减持呢。

除分红外,海普瑞的钱多用在投资上,由于肝素粗品占成本的80%左右,为加强对原料品质的管控,海普瑞首先将钱花在上游。

2009年,海普瑞投资建设成都深瑞,主营肝素粗品的生产和销售,并在2012年耗资1.31亿对深瑞进行增资扩产。

可成都深瑞经营不善,年年亏损,7年累计亏掉5462万元,海普瑞在上游的布局实难说成功。

在这里就不得不对比海普瑞与健友股份的操作。

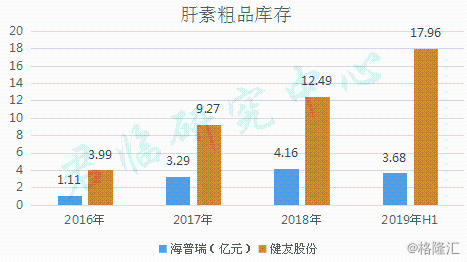

健友股份在2016年肝素粗品价格达到冰点时开始囤货,库存从2015年1.1亿元一路飙涨到2019年H1的17.96亿元。

由于猪价上涨传导到肝素粗品需要6-8个月,肝素粗品价格的高峰期远未到来,健友的库存会越来越值钱。

而海普瑞采用自产+OEM采购模式,宣称从源头上解决了市场波动对采购量的影响以及产品质量保证的问题。

这话骗鬼去吧!

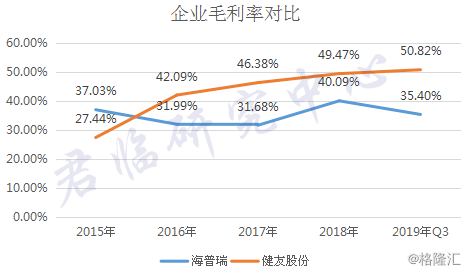

健友股份毛利节节攀升,业绩大幅增长。

反观海普瑞犹如无根浮萍,毛利大幅波动,在这轮涨价潮中业绩大幅下滑,这套采购模式压根不靠谱,也只有当当嘴炮王者。

同时肝素原料药以外销为主,面对的都是辉瑞、赛诺菲等知名药企,议价能力本就不强,涨价幅度远不如肝素粗品。

这就出现很奇葩的现象:

原料药跌,海普瑞利润跌,原料药涨,海普瑞利润也跌。

这龙头当的窝囊。

根据海普瑞10月的公告,已完成与主要客户的价格谈判,预计价格调整后肝素原料药毛利率水平将回归历史正常毛利率水平。

在大跌后发这公告,君临是不信地。

你说涨就涨?赛诺菲如此好说话?反而肝素粗品涨价倒是妥妥地。

正如上面所说,海普瑞头几年都在吃老本,2014年才开始“知耻而后勇”。

2014年4月,海普瑞以13.69亿元收购SPL,从企业质地看,还算中规中矩。

2015年10月,海普瑞又以20,568万美元收购赛湾生物,进军生物大分子领域。

截止评估基准日,赛湾的净资产为负,资不抵债,但却采用收益法评估,使其增值高达105倍,这票就玩得比较大。

这两笔收购给海普瑞带来22.06亿元的商誉,占净资产的比重高达38.18%,好在SPL2018年开始发力,不然这雷爆出来海普瑞将万劫不复。

在收购赛湾后,海普瑞对生物医药产生了浓厚兴趣,先后投资入股了RVX、OncoQuest Inc等多家海外企业。

创新药成了公司的新的看点。

以肝素原料药为主体,发力肝素制剂和创新药,“一体两翼”多么美好。

在忽悠投资者方面,海普瑞真的是专业地。

4

如此频频收购,募集资金自然经不住折腾,海普瑞开始借钱过日子。

银行借款和发债成为公司常规操作,截止2019年Q3,海普瑞的有息负债已高达63.49亿元,成功过上借新还旧的幸福生活。

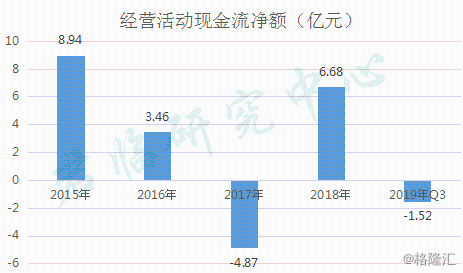

更让人绝望的是,投资现金流大幅流出就算了,海普瑞的经营活动现金流也持续恶化,永续经营能力堪忧,这可是非常危险的信号。

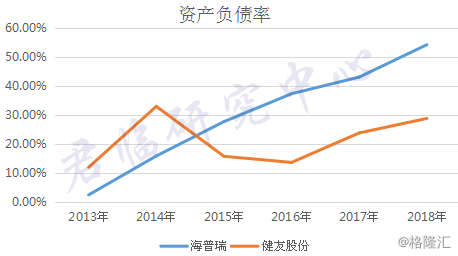

对比资产负债率,健友股份靠得是内生增长,海普瑞却从当初的零负债飙升至现在的53%,已逐渐走向价值毁灭的道路。

且公司舍得到处撒钱,在研发上却非常吝啬,健友股份2017年的研发投入已超过海普瑞,海普瑞靠着并表天道才在2018年实现反超。

2019年H1,健友股份研发投入8252.91万元,同比增长39.44%;而海普瑞为1.18亿元,同比增长16.19%,又开始佛系起来。

照这增速,健友再次反超妥妥地,这还是在体量只有海普瑞1/3的情况下。

这点点滴滴终归会反馈到企业的发展上。

成本管控无需再提,海普瑞更多是在自嗨。

从肝素制剂发展看,健友股份抓住国产替代和未分类产品的红利,截至2019年H1已成为中国肝素制剂市场的TOP5。

在国际市场上,健友股份的肝素制剂已在欧盟上市,并获得美国FDA上市批件,复制天道曾走过的路。

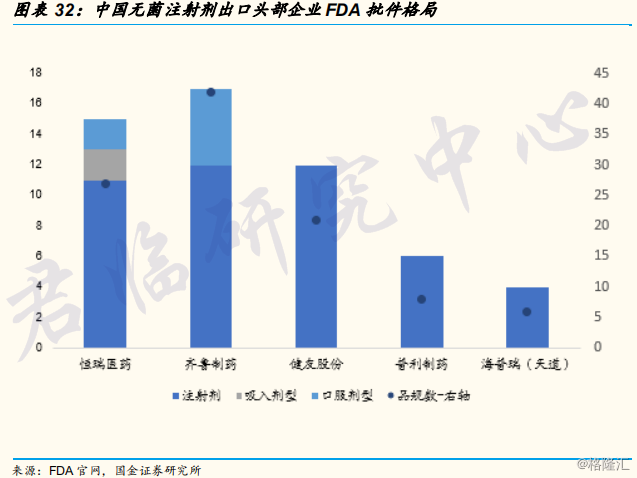

从无菌注射剂看,健友股份获得FDA批件12个,成为中国药企获批件数前三的存在,远超天道。

就在2018年,海普瑞的投资者还对天道津津乐道,视为健友股份不可高攀的存在。

时过境迁,健友股份内外开花,已开始全面向海普瑞发起进攻。

再看海普瑞“主营吃老本,增量全靠买”的犀利操作,君临真的为海普瑞的投资者担忧。

当然海普瑞也有让君临佩服的地方,比如其“惊天财计”。

参照海普瑞2019年Q1的业绩,扣非净利润只有1071万元,同比减少82.89%,报表非常难看,但公司自有妙计,那就是用子公司作文章。

深圳君圣泰是海普瑞的子公司,海普瑞共计投入7900万持有其57.45%的股份。

2019年1月,海普瑞公告君圣泰拟进行B-1轮融资,融资额1300万美元,新进投资者认购后获得6.73%的股份,瞬间将君圣泰的估值打到10亿+。

这自然好事,表明君圣泰实力得到认可。

可海普瑞的操作真是让人脑洞大开,由于放弃优先认购权,持股比例降为48.22%,可不再将君圣泰纳入合并报表范围。

海普瑞居然将君圣泰由成本法转为权益法核算,按照其公允价值瞬间产生5.74亿元的投资收益。

漂亮的财报新鲜出炉。

惊不惊喜?意不意外?至少君临很是膜拜。

可这又有什么意义呢?

现在的投资者没那么好骗,拙劣的演技无法掩饰公司业绩大幅下滑的事实,海普瑞的股价在业绩预报后开始雪崩。

虽然海普瑞已如此烂,仍有很多投资者深陷其中,认为公司立意高远,有大格局,创新药的前途不可限量。

可创新药需要“板凳坐得十年冷”,耗资巨大,且成功率低,本就是高端玩家的战场,连恒瑞医药都需要靠大量的仿制药来提供弹药支持。

海普瑞不具备自研实力,想通过XJBG模式博未来,以前有钱可任性,现在已陷入困境,还拿什么博?

换句话说,当年一手王炸打成这样,海普瑞的未来还值得期待吗?

留着投资者的,或许只有诗和远方。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员