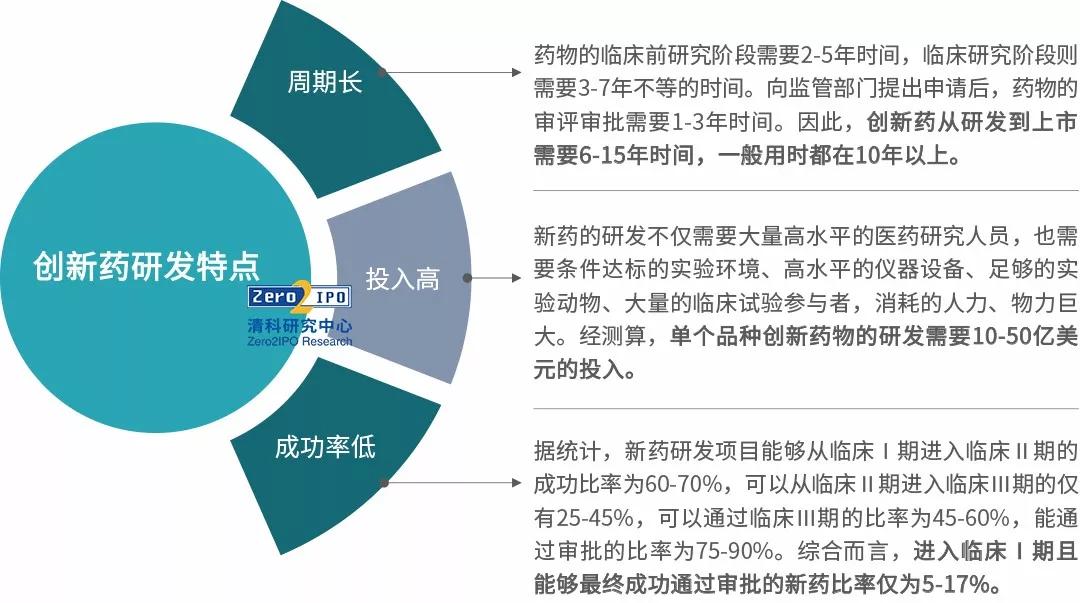

何为“创新药”?我们认为,创新药不同于仿制药,指本国拥有自主知识产权,具有新的结构、药理作用或治疗用途,且有临床价值的药品。创新药特点鲜明——研发周期长、成本投入高、研发成功率低。新药从研发到上市一般用时都在10年以上,单个品种的研发需要10-50亿美元的投入,从临床实验到最终能够获批上市的新药成功比率仅为5%-17%。创新药是时代发展的产物,随着医学发展、疾病克服而不断迭代。一百多年前,青霉素是创新药,它的诞生攻克了恶性细菌感染疾病,而如今青霉素已成为人人都用得起的普通药。

图表1 中国创新药研发特点:周期长、投入高、成功率低

来源:清科研究中心据公开资料整理

美国为创新药研发领军者,中国创新药研发继往开来

在大量资本的簇拥下,在全球生物医药技术不断突破的今天,人们见证了一个又一个创新药的诞生。有数据显示,2013年至2018年,全球在研新药年复合增速为8%,其中2018年比2017年增加了395种新药。在创新药的研发上,美国、欧盟、日本、韩国是主力军,尤其美国独享新药上市的半壁江山,是医药研发创新的领军者。

经梳理美国创新药产业体系,可得到中国创新药产业发展和改进的有益借鉴。研发体系方面,美国以市场为导向,企业占据新药研发的主导地位,政府主要起服务作用;药品管理方面,美国实行市场导向的宽松价格政策,审评审批制度较为简洁,使得企业具有较强的研发动力;支持配套制度方面,专利和知识产权保护是长期以来美国创新发展的重中之重,具备健全的专利及知识产权保护制度;医保方面,美国新药上市一年后自动进入医保目录,并定期增补创新药进入目录,同时有发达的商业保险补益。

2017年起,中国创新药产业政策支持力度加大,中共中央、国务院各有关部委、中国药品监管部门发布多项政策,创新药产业发展的政策环境随之显著改善。药物创新的鼓励、审评审批的加快、上市许可人制度的推行、临床实验数据核查、医保结构性控费等,都为我国创新药的研发和生产打了一剂强心针,以攻克肿瘤为核心目标的创新药研发由此进入成长爆发期,预计未来几年将是各药企创新药密集获批上市的黄金期。

图表 2 中国创新药产业代表性政策及制度

来源:清科研究中心据公开资料整理

仿制药已是明日黄花,中国创新药即将迎来春天

中国互联网巨头和美国互联网巨头的市值已经逐步拉近,但在医疗领域,国内外巨头差距依然明显。例如,美国强生公司市值超3400亿美金,但中国市值最高的恒瑞医药仅有4000亿人民币。究其原因,国际医药巨头几乎是以创新药研制为核心发展战略,国内药企主要以生产仿制药为主,想从医药大国向医药强国转型,创新药是中国必须发展的产业。

创新药作为各大药企可持续发展的核心资产,将成为驱动医药行业加速创新的新动力。近年来,中国新药申报数量呈现加速增长的趋势。2017年,新药申报数量达175起,较前一年大幅增长了47%,2011-2017年复合增长率高达32%,中国正迎来创新药的春天。

通常创新药从研发到上市的过程漫长,覆盖临床前研究、临床研究、注册审批等环节。药物的研发和生产涉及多个药企部门。在中国,新药的审评和监管机构是国家药品监督管理局(CFDA),而新药研发任务主要由科研院所、CRO(合同研究组织)、外企在华研发中心以及生物制药公司承担,这四类研发主体创新发展的路径均有不同。过去许多年,科研院所和高校是中国药物研发的主体,企业在药物研发中的力量薄弱。近年来,药物研发的格局产生了积极的变化,外企在华研发中心由兴起到裁撤,制药企业、CRO等非学术、非官方力量发展迅速,CRO是未来几年产业发展的中坚力量,生物科技公司成为后起之秀。

图表3 中国创新药四类研发主体及特点

来源:清科研究中心据公开资料整理

创新药热点领域聚焦,单抗药物成头牌

创新药产业细分领域较多,可分为生物药、化学药、中药创新药三类。目前,中药创新药更多运用于心脑血管、感冒呼吸类疾病等。以小分子靶向药为主的化学药仍然占据着国内主要的创新药市场,是肿瘤疾病的针对性药物,同时也应用于丙肝、艾滋病等难治愈疾病。但随着政策、资本资源向生物药倾斜,化学药的重要程度已经有所降低,创新药市场增长最迅速的领域逐步由生物药占领。

相比于化学药,生物药在治疗难治愈疾病时,疗效高、见效快且毒副作用更少,深受患者和医生喜爱,再加上政策与资本的偏好,已成为近年来发展最快的领域。据统计,在2017年全球十大畅销药物中,有八种为生物药,销售额达678亿美元,占十种药物总销售额的83%。 生物药属于大分子药物,品种众多,包括单克隆抗体(简称单抗)、重组蛋白、疫苗、细胞免疫治疗及基因治疗等。

治疗肿瘤及自身免疫疾病为主的单抗药物在生物药领域占有重要地位。根据Frost & Sullivan的数据,2017年全球生物药销售额为2402亿美元,其中单抗药物销售额为1038亿美元,占比43.2%。究其原因,单抗主要为治疗肿瘤而生,较小分子靶向药而言,单抗疗效更高、见效更快且副作用更少,近年来发展迅速,更多的企业加入了单抗药物的研发大军。

图表 4 创新药分类及热点领域聚焦

来源:清科研究中心据公开资料整理

生物药领域的蓝海明珠——单抗PD-(L)1药物

为什么PD-(L)1单抗这么火?PD-(L)1的全称是Programmed Death-(L)1。从细胞周期来讲,每个细胞都有分裂、生产、到自然凋亡的过程。肿瘤细胞是增值不受控制、或者生长脱离了细胞周期控制的恶性细胞。所以,重新找回细胞周期和细胞免疫的检查点、恢复细胞自身的消灭坏细胞的功能是治疗肿瘤的一大思路。

用于治疗多种肿瘤的PD-(L)1单抗已成为新药研发的突破点。PD-(L)1单抗的免疫疗法优势得天独厚,适应症覆盖多种肿瘤疾病,市场前景广阔。其作用机制是通过药物刺激肿瘤患者自身的免疫系统,以产生或提高一种抗肿瘤免疫反应,从而杀死癌细胞,达到治愈肿瘤的效果。与传统的化疗手段和靶向治疗相比,PD-(L)1主要是通过克服患者体内的免疫抑制,重新激活患者自身的免疫细胞来杀伤肿瘤,是一种全新的抗肿瘤治疗理念。这种新兴单抗药物适应症更多,疗效更好且副作用更小。

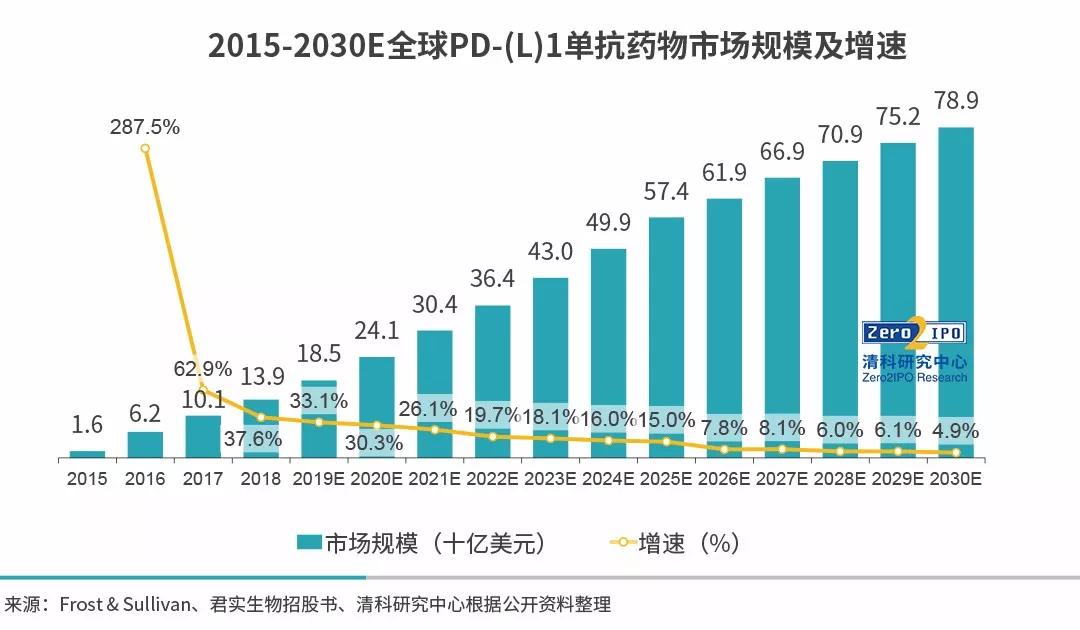

● 全球市场:2030年PD-(L)1单抗药物规模预计达到800亿美元

海外已经获批上市的PD-(L)1单抗药物共计有六种,分别是默沙东的Keytruda、BMS的Opdivo、赛诺菲的Libtayo(2018年上市)、罗氏的Tecentriq、阿斯利康的Imfinzi以及辉瑞/默克的Bavencio。除Libtayo外,其它五种药物的2017年全球销售额合计101亿美元,2015年至2017年的复合增长率达154.2%。预计未来多年,PD-(L)1品种将更多样化,市场份额持续保持增长,2017年至2022年复合增长率预计达到29.3%,2022年至2030年将以10.1%的速度复合增长,预计达到800亿美元的市场规模。

图表 5 2015-2030E全球PD-(L)1单抗药物市场规模及增速

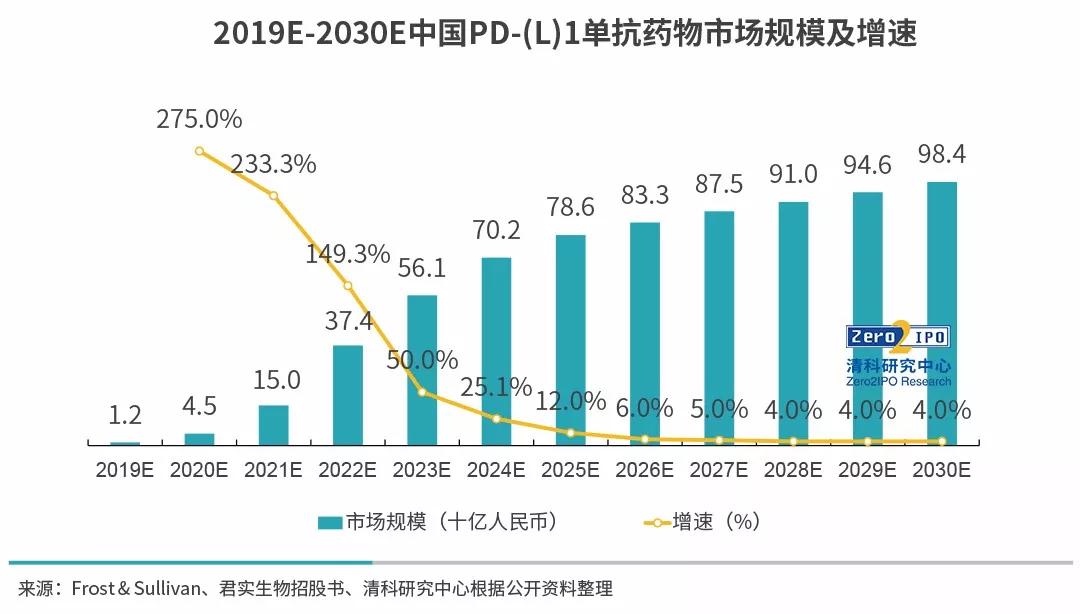

● 中国市场:2030年PD-(L)1单抗药物规模预计达到1000亿元人民币

中国PD-(L)1单抗药物市场仍处于发展初期,具有强劲的发展动力,未来潜力巨大。2017年中国接受PD-(L)1药物治疗的可寻址患者比例约为81.5%[1]。可寻址患者为已被招募参与临床三期实验或在中国参与NDA实验的患者,以及截止至2018年6月已获批接受药物治疗的患者。中国PD-(L)1的市场规模预计以534.4%的五年复合增长率增长,至2022年销售额将达374亿元人民币,并进一步增长至2030年的984亿元人民币;2022年至2030年年复合增长率将达到12.8%,中国PD-(L)1单抗药物销售预计跨入千亿市场。

[1]无2018年之前的中国市场PD-(L)1单抗药物的销售额数据,因此用可寻址患者数量作为统计比较。

图表 6 2019E-2030E中国PD-(L)1单抗药物市场规模及增速

国产单抗逐步实现进口替代,三种 PD-(L)1药物相继获批上市

国内研发单抗药物的企业众多,在技术上处于第一梯队的有四家:君实生物、信达生物、恒瑞医药、百济神州。2018年12月17日,君实生物的PD-1单抗特瑞普利注射液(JS001)获得国家药监局的上市批准,主要用于不可切除的或转移性的黑色素瘤治疗;同年12月28日,信达生物的PD-1单抗信迪利注射液(IBI308)也获批上市,适应症是复发/难治性经典型霍奇金淋巴瘤;2019年5月31日,恒瑞医药PD-1单抗卡瑞利珠注射液(SHR-1210)获批,适应症为“至少经过二线系统化疗的复发或难治性经典型霍奇金淋巴瘤”,同时,恒瑞的这款新药也成为在中国上市的第三款国产PD-1单抗;百济神州在2018年也提交了新药的上市申请,申请药物为治疗肿瘤的PD-1单抗抑制剂,目前正在等待国家药监局的上市批准。

图表 7 国产单抗药物第一梯队生产企业对比情况一览表

来源:清科研究中心据公开资料整理

VC/PE参与创新药投资持续火爆,量价齐涨

资本向来是先进技术的助推者之一,在医疗健康行业的投融资表现中,最具吸金能力的领域非创新药莫属。创新药产业作为一个与居民生活关联密切的产业,市场规模十分广阔,加之其技术壁垒很强,是VC/PE机构很好的投资标的。

根据私募通数据,2013-2018H1,中国创新药领域累计披露投资金额达486亿元人民币,投资事件达297起,投资规模与投资事件双双增长迅速。仅2018年上半年,披露投资金额达172亿元人民币,超过2017年全年的投资额,新药投资成为2018年当之无愧的资本热点,是生物医疗领域中的明星板块。其中2014年投资金额的突出增长,主要源于新加坡淡马锡投资对吉利德科学公司单独投资约61亿元人民币事件,如剔除这一极值,2014年披露投资金额为24.63亿元人民币,2015年较其增长46%。

图表 8 2013-2018H1中国创新药产业整体投资情况

药企融资A、B轮次多,受VC/PE偏爱

从轮次分布看,2013-2018H1,中国创新药企的融资主要以A轮、B轮为主,数量占比超过50%,机构更多投资处于扩张期、成熟期的创新药企业。如基石药业在2016年7月获得元禾控股、博裕资本等联合A轮融资,金额达1.5亿美元,在2018年5月获得红杉中国、云锋基金、新加坡政府投资等联合B轮融资,金额达16.5亿元人民币。在已披露的参投机构方面,2013-2018H1,有646家机构投资创新药领域。从机构类型来看,主要以创业型和成长型资本为主,VC和PE的数量合计占总机构数的九成,其中VC最多,共334家,数量占比52%,其次是PE机构,有244家,数量占比38%。在创新药投资市场上,中信产业基金、康桥投资、高瓴资本、元禾控股、红杉中国、云锋基金都是创新药领域比较活跃的投资机构。

图表 9 2013-2018H1中国创新药产业投资轮次分布(案例数,起)

已披露退出事件超过六成为IPO方式退出

随着政策的鼓励,以及港股新规、科创板的推出,越来越多的投资机构重押创新药领域。2013-2018H1,中国创新药领域已披露退出事件共65笔,退出总额达178亿元。从退出渠道来看,IPO方式退出数量最多。2013-2018H1,IPO方式退出事件共41笔,占总退出数量的63%,退出金额达157亿元,占总退出金额的88%。形成这一局面的主要原因在于IPO方式的退出渠道已经日趋成熟,甚至很多新药公司走上了海外上市的路径,同时,港交所向创新药独角兽公司敞开了上市融资的大门,如百济神州、君实生物、信达生物等研发型药企纷纷赴港上市。

图表 10 2013-2018H1中国创新药产业投资退出方式分布(按数量,笔)

创新药产业发展大势所趋,前景可期

在中国,创新药产业的发展已成为医疗健康领域的热点议题,随着国内创新药产业发展环境的不断改善,未来,通过资源、政策、需求、供给多个维度的发力,中国有望成为全球的药物创新中心。

资源层面,中国庞大的人口基数、丰富的物质原料和大量回流的医药人才无疑是中国创新药发展的摇篮;政策层面,中国从药品注册管理、审评审批、上市许可等方面助推创新药产业的健康发展;需求层面,中国社会老龄化程度的加深和医药需求的扩大都需要创新药物的诞生;供给层面,大量政策、资本、人才等宝贵的资源向创新药产业倾斜,携手推动中国创新药产业的进步。

此外,随着高科技的发展,药物的创新搭上了科技进步的快车,以AI、云计算、大数据、区块链为代表的新兴技术与药物创新领域的结合应用方兴未艾、未来可期。通过跨界融合,新兴技术在创新药物的研发阶段有重要的应用价值,主要应用场景包括候选药物挖掘、化合物筛选、靶点药物研发、药物性质预测、药物晶型预测、病理生物学研究、新适应症发掘等。新兴技术与新服务模式快速渗透到医疗各个环节,让制药企业、消费者及医药领域投资人获得更多元化的方式研发生产、购药就医、投资,也为中国整个医疗健康领域带来了新的发展机遇。

来源:清科研究中心 李懿

更多信息请关注微信公共号清科研究(微信ID:pedata2017)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员