作者:国泰君安电子团队

来源:国泰君安证券研究

2041.5亿人民币,这是国家集成电路产业投资基金二期最终的成立规模。

这一经常被市场简称“大基金”的产业投资基金,实属名副其实。

而与五年前成立的大基金一期相比,二期的规模更是翻了一倍不止,超出市场的预期。

从这些真金白银中,我们可以看出国家扶持半导体行业的决心。

资金补给的支持确实在过去五年中极大地改善了国内半导体行业发展困局,然而它也给我们提出了一个新的问题——

哪些企业具备真正的自主盈利能力,可以成为未来的全球龙头?

而在这其中,作为“卖水人”的半导体设备行业,又会迎来怎样的大发展?

国泰君安电子团队近期发布深度报告《半导体设备系列成长模式篇——突破盈利拐点,迈向成长新平台》,将IC前道设备营收突破7-10亿元定义为国产半导体设备厂商的关键盈利拐点。一旦跨过,将迈入新的成长快车道。

那么,在即将过去的2019年,有哪些厂商将成功的跨过这一门槛呢?

备注:本文半导体设备营收,皆指纯IC半导体前道设备营收,不包括泛半导体(LED、光伏等)业务,及后道IC半导体设备业务。

01

7-10亿营收

的关键指标

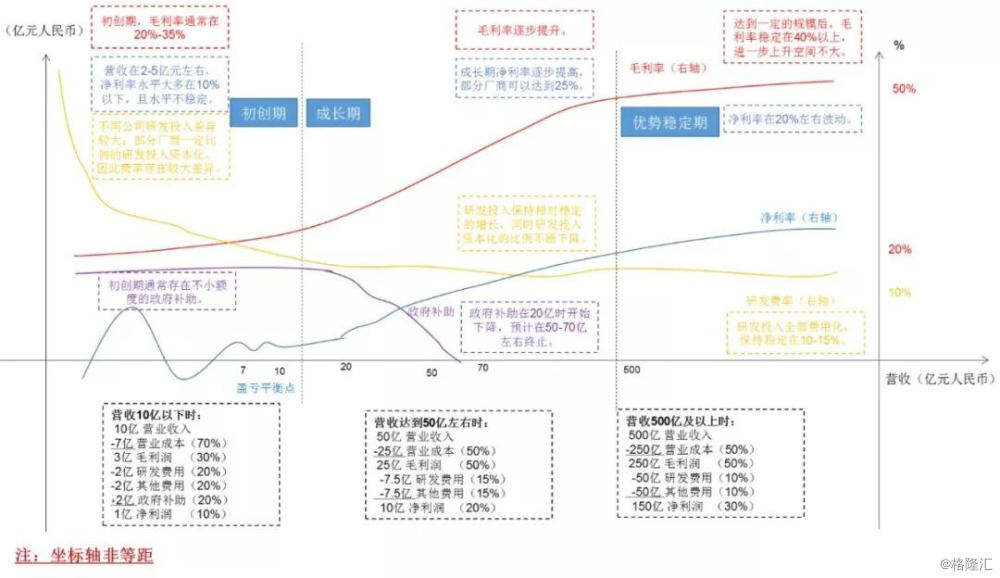

借鉴全球半导体设备公司的成长经历,我们可以将国内半导体设备企业的成长模式分为初创期、成长期和优势稳定期三个阶段。

初创期:企业利润不稳定,研发投入较高;

成长期:公司已有一定的客户资源,规模效应下研发投入占比及其他费用占比下降;

稳定期:当企业进入竞争优势稳定期之后,利润以及费率都相对稳定。

▼半导体设备公司

的三个成长阶段

数据来源:国泰君安证券研究

目前,我国半导体设备商的IC设备业务营收体量较小,并且该业务盈利能力表现相对较弱,目前正处于初创期阶段。

尽管北方华创、中微半导体和盛美半导体三家公司已实现较好的整体盈利,其中政府补助和泛半导体设备业务版块的拉动,是一个重要的因素。

而如何实现IC设备板块盈利-研发的正向循环,是半导体初创企业实现盈利加速的重要问题。

由于IC设备是产线的核心,拥有充足的下游产线需求以及广阔的国产替代空间,同时IC设备研发难度比其他泛半导体设备更高,业务研发投入更大,所以我们将IC设备业务数据作为分析企业所处阶段的关键路标,来探讨国内半导体设备企业的真实情况。

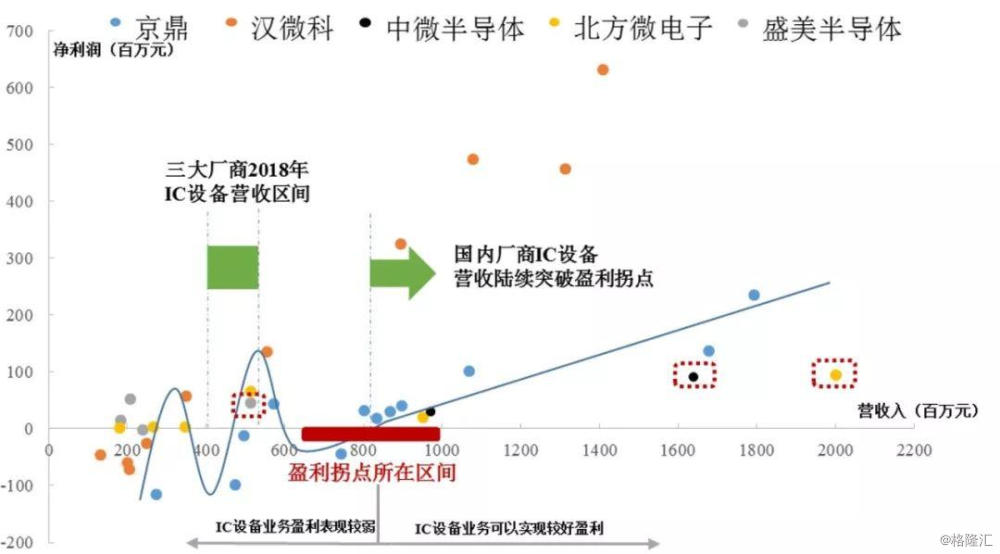

我们选取了营收体量较小的公司作为初创期设备企业代表,包括:京鼎(晶圆研磨设备、氧化处理设备、蚀刻设备、沉积设备、晶圆检查设备)、汉微科(电子束检验设备)、盛美半导体(清洗设备)、北方微电子(北方华创分公司-刻蚀设备、PVD、CVD、氧化扩散设备、清洗设备等)、中微半导体(刻蚀设备、MOCVD等)。

通过分析以上企业的设备业务的财务数据可以看出:除了汉微科受下游台积电的影响,销货渠道得到保障,在2亿元左右便实现盈利转折以外,其他公司的营收在5-10亿元时,净利润都在1亿元以内,而当IC设备营收突破7-10亿元盈利拐点之后,多数企业将实现稳定增长的加速盈利。

▼7-10亿营收

成为初创半导体设备公司的盈利拐点

数据来源:Wind,国泰君安证券研究

备注:三大厂商指的是:北方微电子、盛美以及中微;红圈标记从左至右分别为盛美(灰色)中微(黑色)与北方微电子(黄色)在2018年的业绩情况(注意:中微以及北方微电子业绩包含LED等泛半导体设备业务)

02

半导体设备初创企业

早期盈利的关键因素

为什么半导体设备初创企业难以盈利?而其盈利的关键又在哪里?

因素一:初创期公司的研发投入占比高,以及未形成规模效应是制约其实现稳定盈利的关键原因。

初创期设备公司的营收体量小,且由于零部件的采购量较小,营业成本较高,与大体量公司相比没有规模效应,毛利率多在20-35%之间。

从研发投入占比来看,初创期公司由于技术处于早期阶段,因此研发费用率普遍较高。

一般来说,一种设备的研发投入在1-2亿元之间。这意味着,对于初创型企业来说,每年成功研发的产品数较少,能否赌对市场十分关键。

另外,由于不同公司对研发投入的会计处理存在差异,因此一些公司研发费用率虽然不高,但不能代表研发投入不高。

例如北方华创2017/2018/2019上半年的研发费用分别是3.57/3.51/2.11亿元,而真正的研发投入高达7.36/8.73/3.45亿元。

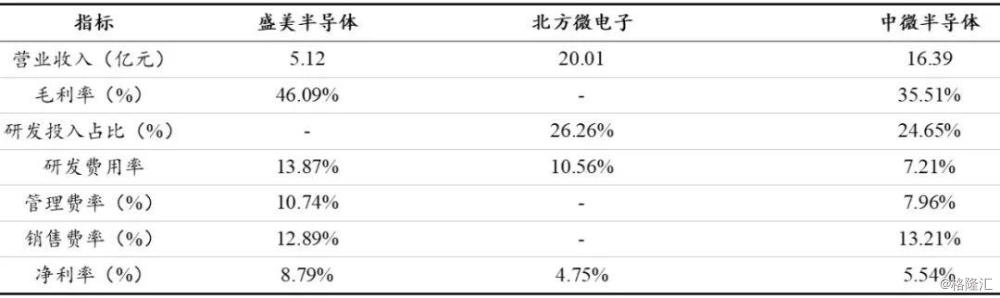

▼三大国内设备公司

2018年营收体量均较小且研发投入占比高

数据来源:Wind,国泰君安证券研究备注:中微以及北方微电子业绩包含泛半导体设备业务,表中数据均为2018年财务数据

因素二:政府较大的补助力度成为公司实现盈利的促进因素。

在政府的大力支持下,部分本土公司能够每年得到一定额度的政府补助,金额依据具体项目各有不同。

政府补助是国内半导体设备厂商发展的重要营养补剂,有助于本土公司打破国外的先进技术壁垒。我国政府对高科技产业进行了大力度的补助,为初创型企业的发展提供了巨大的帮助。

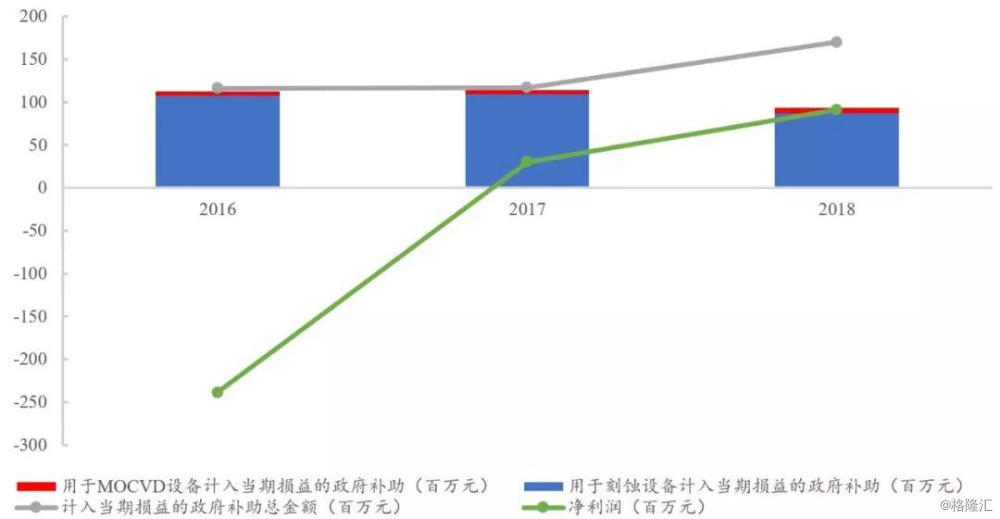

以中微公司为例,政府补助对公司的盈利成果具有显著正向影响,并且公司政府补助多用在IC设备研发项目中。

以2018年为例,公司用于刻蚀设备的政府补助金额(计入当期损益)达到8651万元,用于MOCVD设备项目的不足700万。

中微在2019年继续多次获得政府补助金额,目前已经超过1亿元,同时公司绝大部分的政府补助金额还是用于IC刻蚀设备的研发中。

▼中微2016年-2018年的政府补助金额

对于利润情况影响较大

且多用于IC刻蚀设备的研发

数据来源:公司招股说明书,国泰君安证券研究

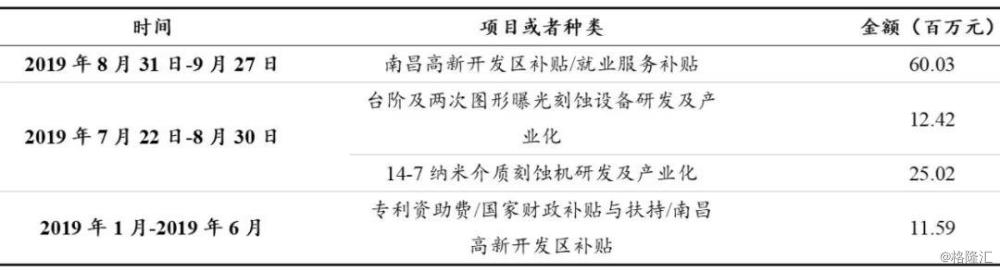

▼中微公司2019年受到政府补助

已经超过1亿元(不完全统计)

数据来源:公司公告,国泰君安证券研究

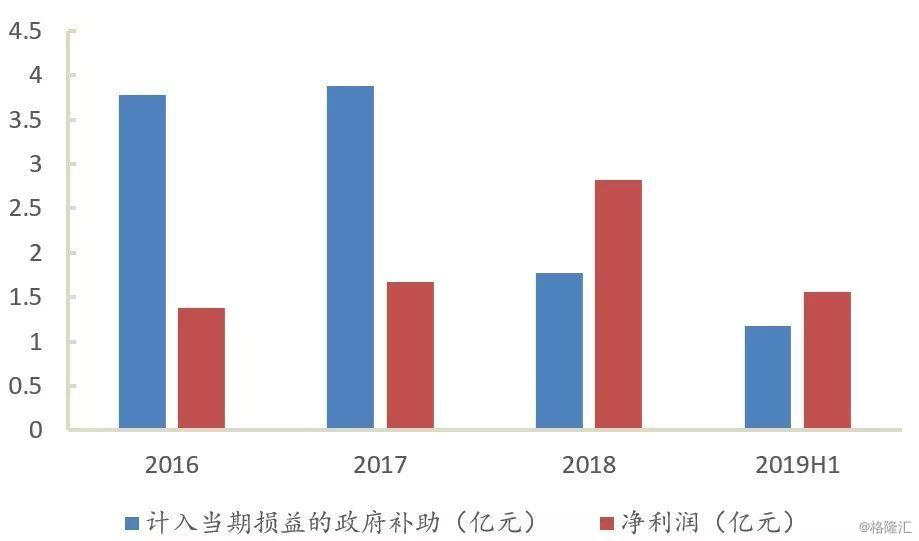

而国内另一设备龙头企业北方华创的利润水平,也与政府补助金额相关性大。

2016、2017年、2018年以及2019年上半年,公司计入当期损益的政府补助政府补助分别为3.78/3.88/1.77/1.18亿元,而同期净利润分别为1.38/1.67/2.82/1.56亿元。

可见,有无政府补助会对初创公司业绩产生较大影响。

▼北方华创利润水平受到政府补助影响

数据来源:Wind,国泰君安证券研究

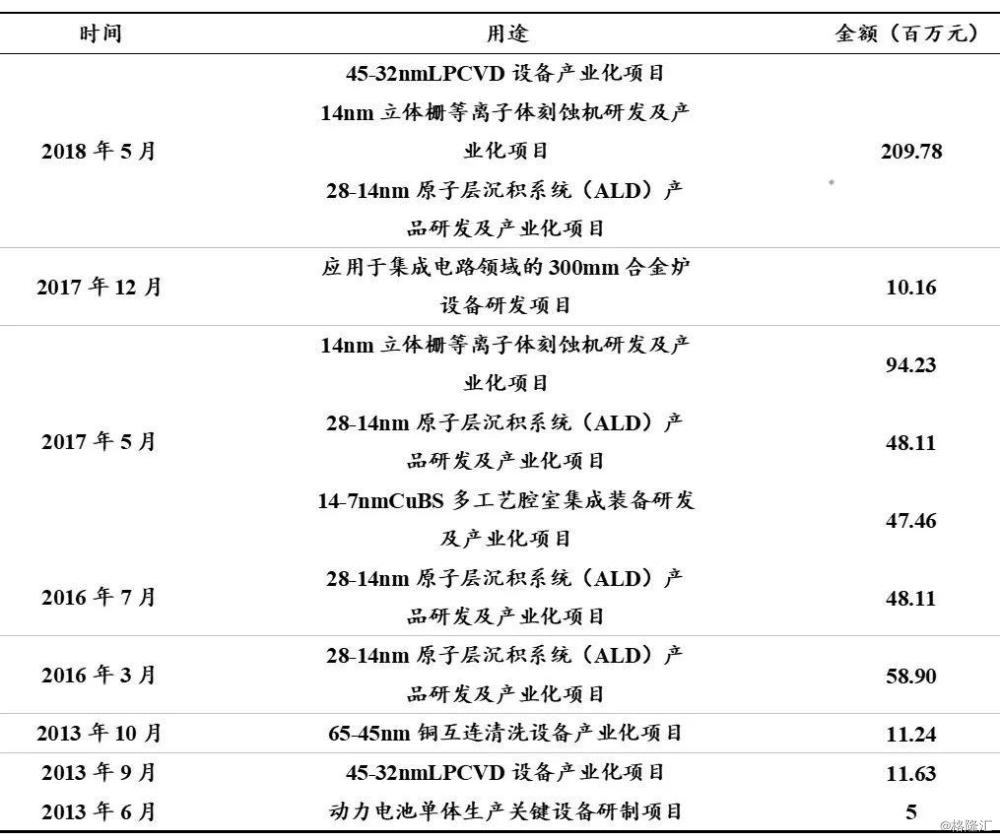

▼北方华创2013-2018年

多个项目都受到政府补助

数据来源:公司公告,国泰君安证券研究备注:不完全统计

03

国产半导体设备企业

谁将进入下个发展阶段?

2019年底到2020年,以国产设备三巨头盛美、中微以及北方华创为代表的公司全年IC类设备收入预计都将陆续突破7-10亿元盈利拐点,真正完成从初创期向成长期的大步迈进。

进入成长期后,半导体设备企业研发费用占比将快速下降,毛利率及净利率稳健提升,从而实现盈利-研发正反馈(具体分析请见报告全文)。

▼三大国内龙头设备公司

2019年的IC设备业务

都将突破盈利拐点(7-10亿元)

数据来源:Wind,国泰君安证券研究

之所以是这三家公司,主要原因在于其享有政府补助发展IC设备的同时,还将技术扩展到泛半导体设备领域,积极践行平台化路线,助力自身IC类设备业务营收突破盈利拐点。

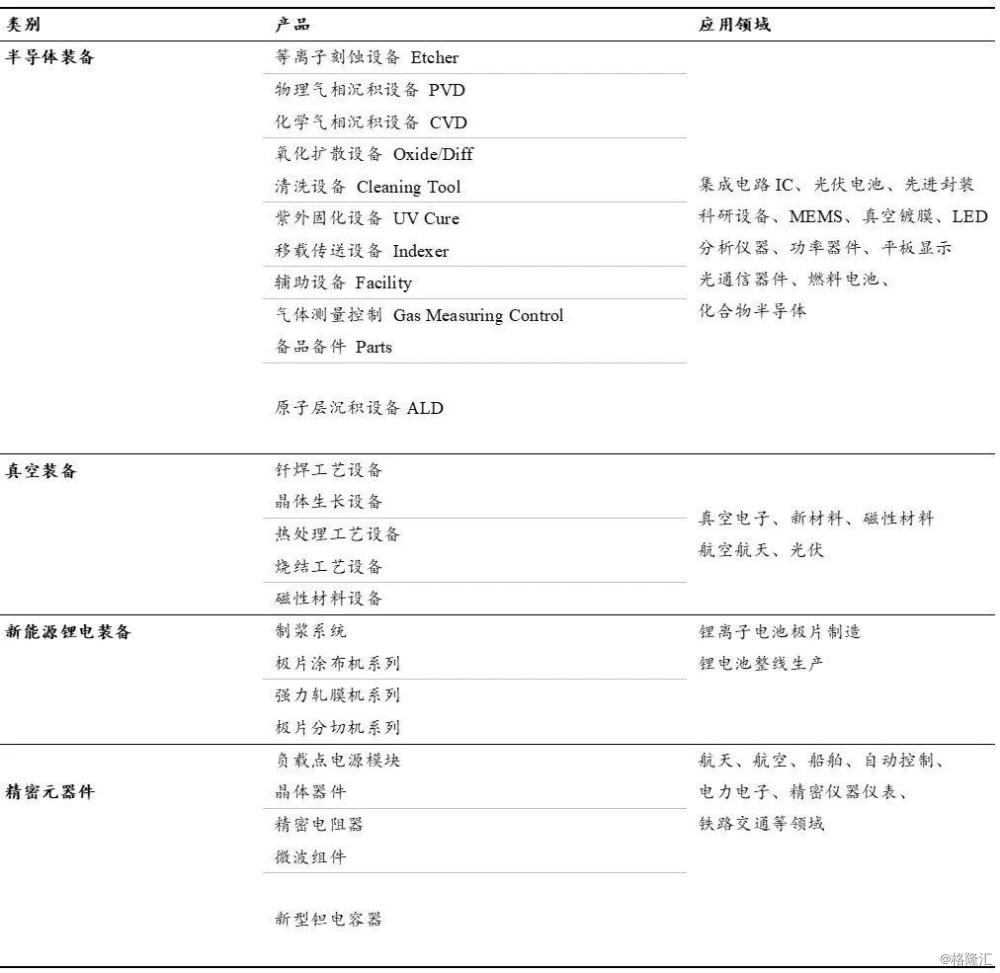

从北方华创的收入结构来看,其营收来自IC设备和平板、LED及光伏等泛半导体设备,还来自于电子元器件以及新能源锂电设备等。

除此之外,负责半导体设备业务的子公司北方微电子的营收中,一大部分来自于LED设备等其他泛半导体设备业务。

▼北方华创产品种类丰富

数据来源:北方华创官网、国泰君安证券研究

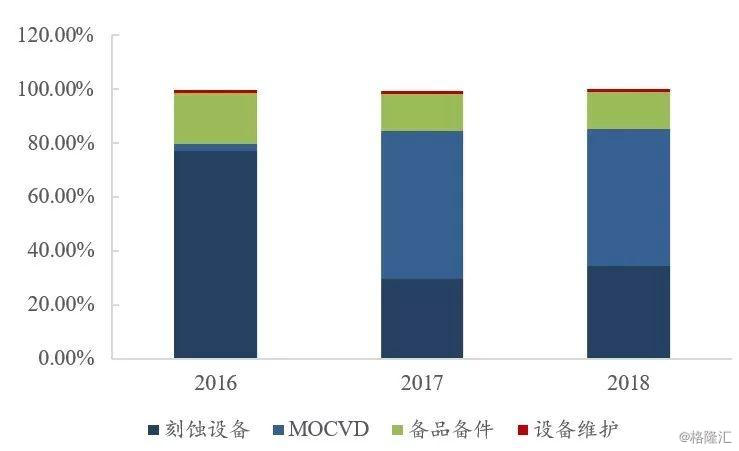

再比如中微半导体,公司涉足半导体集成电路制造、先进封装、LED 生产、MEMS 制造以及其他微观工艺的高端设备领域。

近两年来,公司在LED领域的MOCVD设备研发进展顺利,2018年全年MOCVD销量超过100台,营收占比超过50%,对于其刻蚀设备的发展也有积极影响。

▼中微LED设备MOCVD营收占比超过50%

数据来源:公司招股说明书,国泰君安证券研究

随着国产半导体设备厂商设备营收未来陆续跨过IC设备的盈利拐点(7-10亿元),叠加未来多条产线拉动下游需求,我们相信以北方华创、中微公司、盛美半导体为代表的国内半导体设备公司将进入快速成长轨道。

越过山丘,我们终将迎来中国半导体设备行业的丰收季。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员