机构:兴业证券

评级:审慎增持

目标价:9.31港元

投资要点

3Q19净利润4.25亿元,同比增长6.5%。公司公布3Q19净利润,前三季度实现净利润14.22亿元,同比增长27.8%;其中3Q净利润4.25亿元,同比增长6.5%,低于市场预期,主要由于3Q公司额外确认了0.45亿元股息预缴税,去年于4Q计提,剔除税收影响3Q净利润增长17.8%。

3Q19收入延续上半年趋势。公司表示,3Q19收入增速与上半年基本一致,其中方便面板块因为3Q竞争加剧略低于上半年增速,饮料板块略高于上半年增速。分产品来看,3Q汤达人和阿萨姆奶茶仍分别是方便面和饮料板块的收入增长驱动力,均维持双位数增长;此外果汁板块继续改善,鲜橙多从2Q19开始正增长,海之言从1H19开始正增长;但是小茗同学和低端方便面面临价格战,销售承压。新品方面,3Q公司加大了对无糖茶“茶里王”和自热产品“开小灶”的布局和推广力度,预计明年有望对收入带来可观增量。

VAT利好+原材料成本下行+产品结构提升继续带动毛利率提升。受益于VAT利好、原材料成本下行及产品结构提升,3Q毛利率提升趋势延续,其中VAT贡献幅度与1H19一致。公司表明尽管竞争加大,但产品价盘仍将维持稳定,但是在广告及宣传开支方面适当发力,以应对市场竞争。综合来看,我们预计毛利率提升可完全抵消销售费用率的压力,全年净利率仍有提升空间。

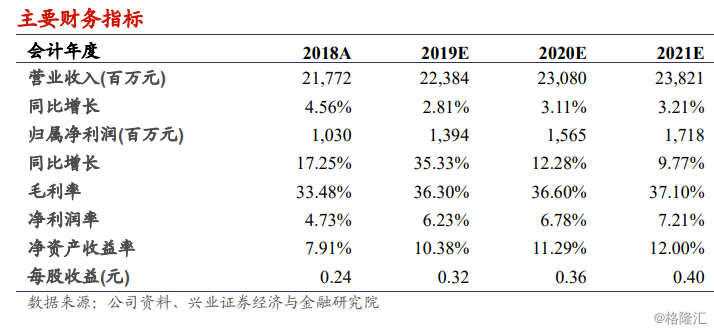

我们的观点:由于3Q已经计提股息预缴税,预计4Q有望大幅减亏,但由于品牌和新品投入加大,我们相应下调2019-2020年净利润至13.94/15.65亿元,同比+35.3%/+12.3%,下调幅度为3.0%/1.3%。下调目标价由9.60港元至9.31港元,下调幅度3%,对应2019年/2020年PE为25.6x/22.8x,维持审慎增持评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员