机构:光大证券

评级:买入

◆前三季度业绩符合预期。公司前三季度收入167.6亿元(+27.5%),归母净利润28.1亿元(+24.0%),每股盈利45.15分(+24.3%),符合市场预期。毛利率同比提升5.8pp至70.9%,公司盈利结构持续优化。在核心产品驱动下,创新药业务收入大幅增长51.9%。公司净利润增速慢于收入端,主要受到销售开支及研发开支加大影响。

◆成药业务表现理想,创新药占比提升至57%。1)创新药产品线表现靓丽,营收达到95.3亿元(+51.9%),已占前三季度总收入57.0%。恩必普持续市场下沉,预计年底销售团队有望增加至2400人,前三季度收入强劲增长35.7%至40亿元,考虑到终端下沉与学术推广齐发力,预计20年仍有望保持快速增长。2)普药业务由于销售改革及团队整合,前三季度收入同比增长6.0%至38.6亿元,整合完成后有望加强学术推广和医生服务能力,预期有望实现恢复增长。

◆克艾力销售强劲,抗肿瘤产品线成公司新增长引擎。抗肿瘤产品增长170.7%至34.8亿元:前三季度多美素、津优力维持高速增长至12.1和10.7亿元,克艾力收入贡献超过11亿元,增长势头仍然强劲。抗肿瘤板块高增长主要是:1)重点品种医院覆盖率增长;2)销售团队扩充并加大学术推广力度;3)新产品上市快速放量。随着公司在抗肿瘤领域影响力的逐步建立,预计该板块未来几年有望维持强劲增长。

◆研发投入强劲,管线稳步推进。公司研发力度持续增加,前三季度研发费用达15亿元,占成药收入比重为11.2%,研发投入处行业领先水平且有望持续加码。仿制药共有16个品种、21个品规通过一致性评价,有望借助带量采购政策快速切入市场。新药方面,新型制剂、大分子和小分子研发平台各具特色,预计未来三年有望每年推动3~5个新药品种上市。管线中新型制剂两性霉素B脂质体和米托蒽醌脂质体、创新药CD20单抗、PI3K抑制剂有望于20~21年获批,预计将成为公司新一代重磅炸弹。

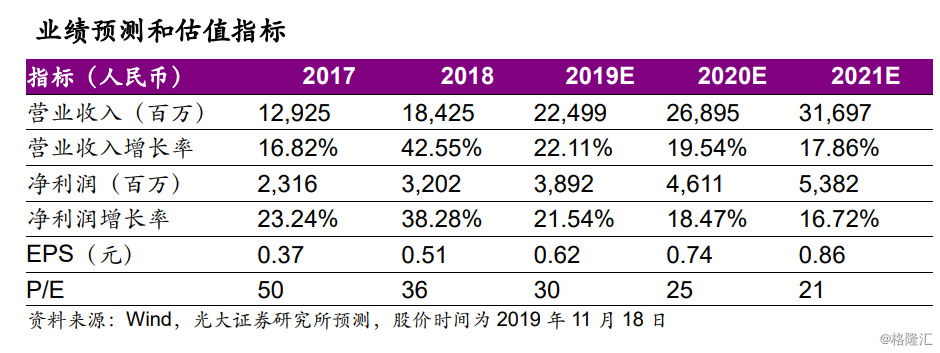

◆盈利预测与投资评级。公司盈利结构持续优化,现有产品增速稳健并有望维持,我们维持19-21年EPS预测分别为0.62/0.74/0.86元,同比增长22%/18%/17%,对应19-21年PE分别为30/25/21x。考虑到公司研发技术平台优势凸显,储备重磅品种有望有序上市,当前估值仍具吸引力,维持“买入”评级。

◆风险提示:原料药价格波动,产品销售不及预期,研发不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员