作者:张启尧,张峻晓

来源:尧望后势

核心观点

本周日(2019.11.17)沪港通开通将满5周年。回首五年来两地互联互通的发展历程,沪港通和深港通均实现突飞猛进的发展,持仓规模和成交占比逐年提升,为两地股市注入了新鲜活力。本篇报告将整体回顾五年来北上资金对A股的影响和改变。

1、互联互通五周年,贡献巨幅增量资金

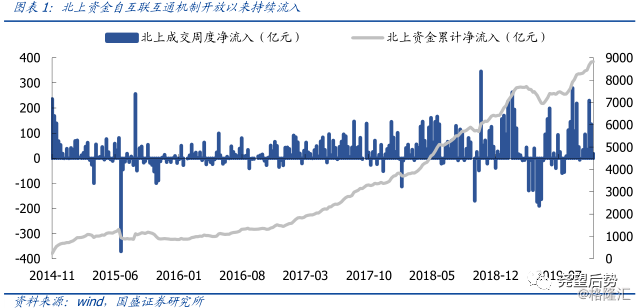

北上资金持续流入,话语权与日俱增。这5年来,北上资金持续流入,且流入节奏逐年加快,尤其是2017年以来,以北上资金为主导的外资成为A股市场最重要的增量资金。截至2019年11月15日,沪深股通持股规模已达8828.38亿元,持股占比自2014年的0.16%提升至目前的1.45%;与此同时,北上渠道的成交额也逐年抬升,今年以来,北上成交额已达8.47万亿元,成交占比更是自2014年的0.23%达到如今的7.58%。回顾大陆与香港互联互通机制五年来的发展历程,无论是持股规模还是成交规模,北上资金话语权均得到显著。

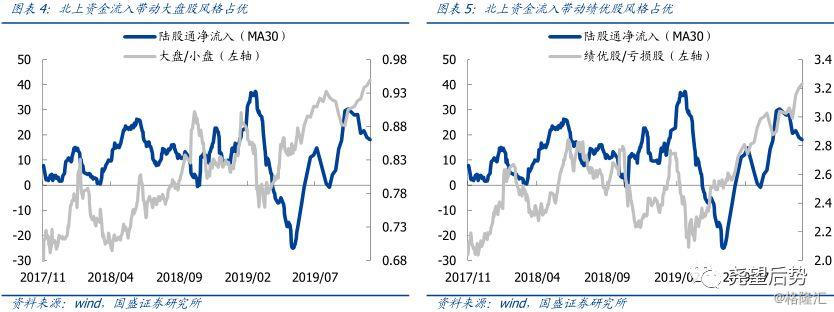

北上资金大幅流入,带动大盘绩优股风格占优。近年来,伴随互联互通机制的开放,外资对于A股市场风格也在进行着潜移默化的影响。伴随北上资金的流入,大盘股优势逐步凸显,绩优股估值溢价也愈发明显,这都离不开外资对于大盘蓝筹标的的配置偏好。同时,我们此前对于公募持仓的监测也可以发现,国内机构的持股集中度在外资的带动下也呈现出逐季提升趋势,更多筹码均在向大盘蓝筹集中,外资在影响市场风格的同时,也在影响着国内投资机构的投资理念,外资对于A股的影响可谓意义深远。

2、互联互通有效拓宽外资入场渠道,替代QFII已成趋势

伴随着互联互通机制的成熟化,陆股通对QFII的替代已成趋势。首先,随着投资额度的放开,陆股通每日的额度上限几乎不可能构成交易限制;其次,深股通和沪股通标的已经覆盖了A股大多数核心公司,投资范围上基本与QFII接近;最后,由于陆股通交易的灵活性,其相对于QFII的吸引力不断提升。2017年以来,陆股通持股占比迅速提升,已经成为外资进入A股市场的最重要渠道。并且去年以来,已经出现了部分QFII资金向陆股通转移的迹象(由于无法获得QFII的持股数据,我们采用央行口径下的境外持股规模减陆股通倒推出QFII/RQFII的规模),目前陆股通对QFII的替代已成趋势。

同时,陆股通标的范围的国际化意义也日益彰显。2018年以来,国际三大指数相继纳入A股,而以MSCI为例,其纳入标的范围的重要标准之一,就是该标的是否属于陆股通交易范围。因此,陆股通已经成为当前外资投资合格证的重要初筛平台,其投资范围的调整同时也在间接影响着国际指数后续扩容计划。

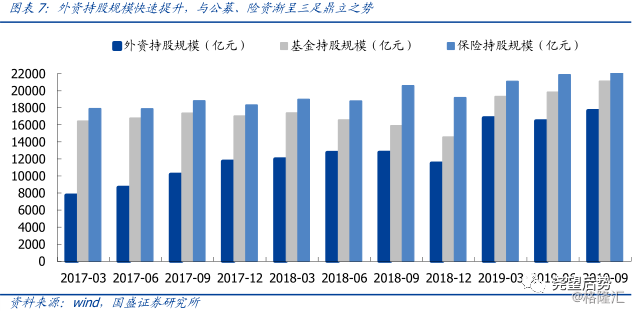

此外,外资规模与日俱增,与国内机构渐成“三足鼎立”之势。2017年以来,叠加国际三大指数纳入与扩容,外资入场进一步加速,持股规模快速抬升,截至2019年三季度,外资持股总规模已经达到1.77万亿元,直逼国内主要投资机构持股水平,外资、公募和险资(股票与基金)已经逐步呈现“三足鼎立”之势。截至目前,国际三大指数纳入A股因子仅为20%左右,尚处于初级阶段,未来伴随国际指数扩容工作的持续推进,外资持股规模有望继续增加,外资话语权依旧具备巨大提升空间。

3、北上持续青睐消费板块,重仓行业话语权显著提升

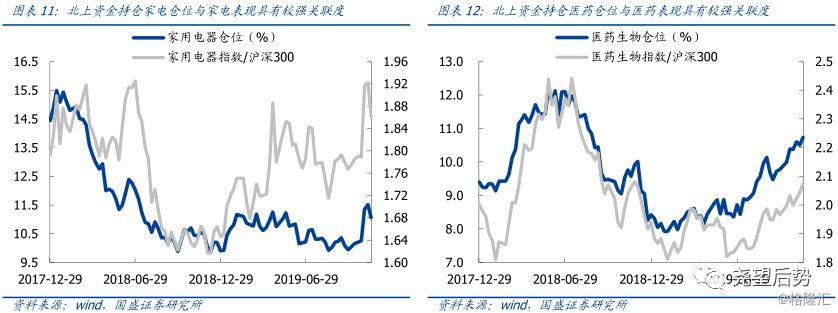

大消费是北上资金持续偏好的板块。回顾北上资金持仓的行业分布,自开放以来,北上资金就持续偏好食品饮料行业,持股仓位始终位居榜首,同时家用电器、医药生物、银行和非银金融也持续受到北上资金的青睐。前五大重仓行业集中分布于消费和金融板块,仓位占比达到59.34%。

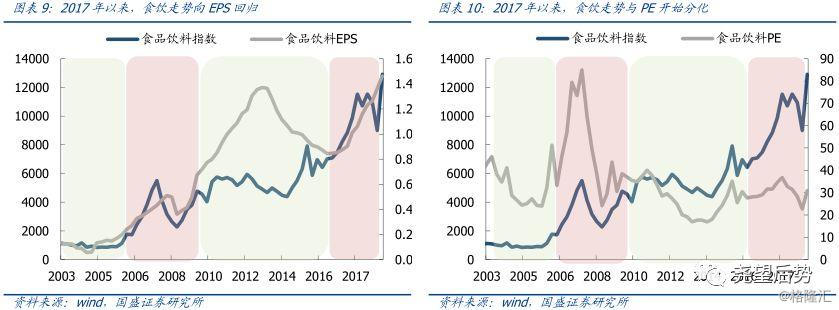

近年来,北上资金在其重仓行业中话语权显著提升。消费板块获得巨大增量资金,外资的话语权显著增强(详见2018.08.21报告《长周期视角看外资对大消费板块的驱动——外资驱动下的消费配置框架系列三》中的预判)。我们此前强调A股将要经历的定价模式切换也在消费行业中率先上演(详见2019.09.16报告《全球股市定价变迁史:从PE到EPS》)。例如近年来,外资持续重仓的食品饮料行业的定价模式已开始经历从PE到EPS的转变:2017年以前,食饮板块走势更多由PE主导,而2017年之后,板块走势开始向EPS回归。外资引导下的价值化定价模式已初见端倪。

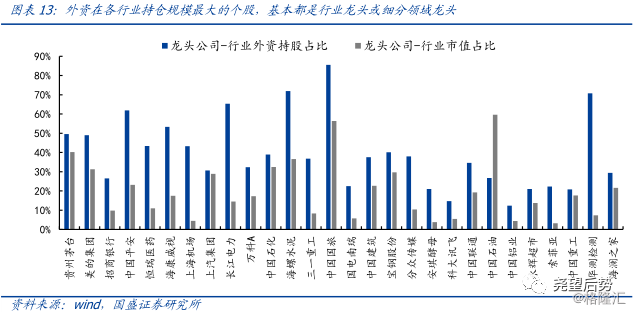

4、北上集中重仓细分领域龙头,龙头溢价有望持续凸显

北上资金持续青睐细分领域龙头标的。此前统计结果显示,外资个股配置集中度在行业内部尤为凸显,以申万28个行业为例,外资在各行业持仓规模最大的个股,基本都是行业龙头或细分领域龙头。此外,从整体持仓来看,北上资金重仓的前20大标的基本覆盖了消费与金融细分领域的龙头,其中白酒(贵州茅台、五粮液和洋河股份)和白色家电(美的集团、格力电器和海尔智家)行业重仓股名单甚至覆盖了领域前三。伴随北上资金的持续流入,行业龙头的估值溢价有望持续凸显。

1、海外市场波动加剧;2、汇率贬值风险;3、MSCI扩容或入富不达预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员