作者: 畅秋

来源:半导体风向标

以往,8吋(200mm)晶圆被认为是落后产线,更关注12吋晶圆产线的建设和量产。然而,就是这一比12吋晶圆“古老”多年的产品,8吋晶圆芯片产能从2018年起,就处于明显不足的状况,而从即将过去的2019年来看,8吋晶圆产能依然很紧张,特别是在中国大陆地区,在多条12吋产线上马的情况下,似乎有些忽视了8吋晶圆产能问题。总体来看,无论是IDM,还是晶圆代工厂的,8吋晶圆产能在我国大陆地区一直都很紧俏,产能利用率相当高。

出现这种状况的原因主要是市场对模拟芯片的需求量一直在提升,电源管理、功率器件、CMOS图像传感器、MEMS传感器、RF收发器、PA、滤波器,ADC、DAC等等,大都投产在8吋晶圆产线里。

SEMI预计,2019~2022年,全球8吋晶圆产量将增加70万片,增加幅度为14%,其中,MEMS和传感器相关产能约增加25%,功率器件产能预估将提高23%。据SEMI统计,2019年的15个新晶圆厂建设计划中,约有一半是8吋的。

图:全球8吋晶圆厂产能预估(来源:SEMI)

1

为何如此抢手?正因为市场需求如此强劲,未来几年对8吋晶圆产能的需求不断提升,为了满足需求,新的产线建设陆续上马,这说明目前的产能无法完全满足供给需求。那么,当下,这么一个“古老”的产线,其产能为何仍满足不了应用需求呢?原因是多方面的,下面简单介绍一下。

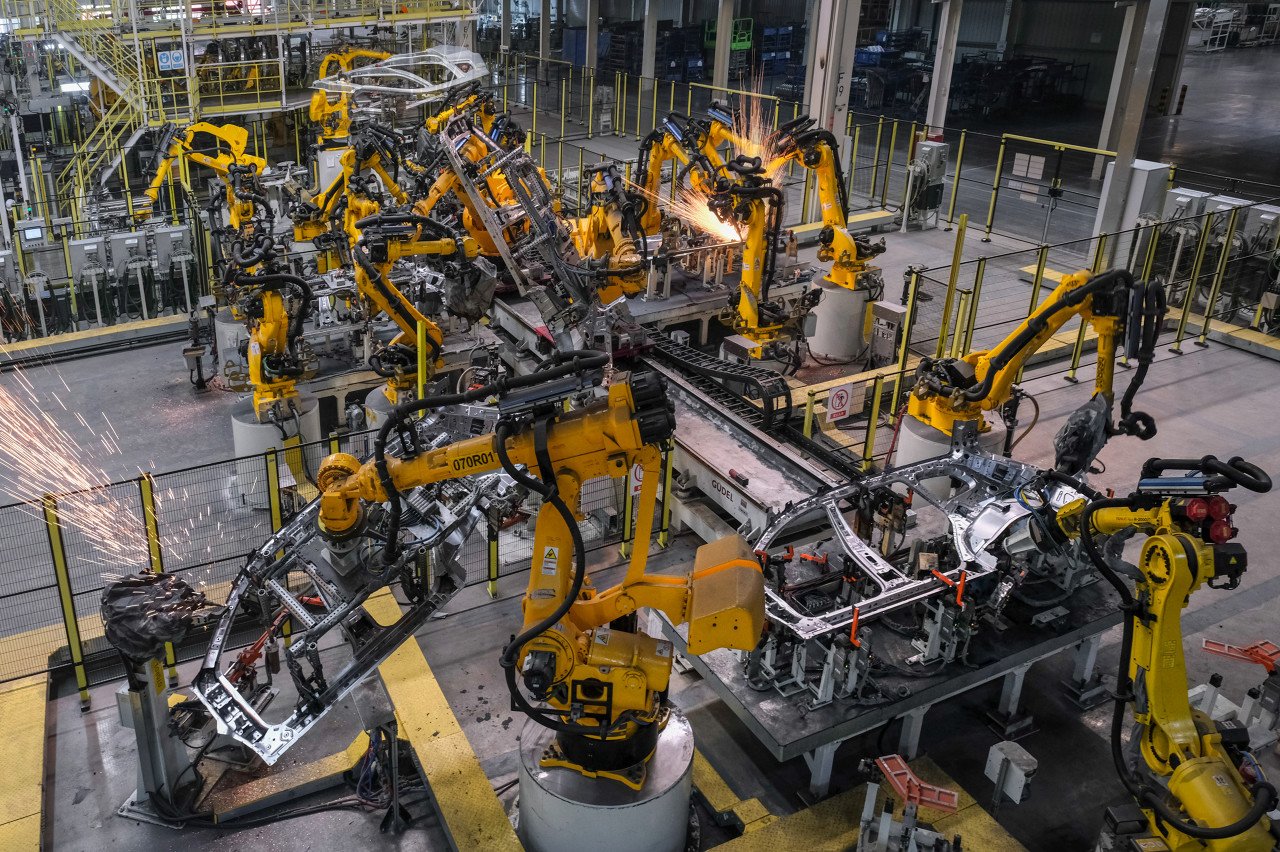

首先,当然是模拟芯片应用需求强劲,特别是随着物联网、5G及新能源汽车的逐步落地,对功率器件(以IGBT和MOSFET为主)的需求相当强劲,而这也给了8吋晶圆更多的商业机遇。

其次,8吋晶圆代工产能与交期一直都比较紧张。主要晶圆代工厂的8吋线产能普遍紧张,而且,大部分模拟、分立器件市场由IDM大厂把持,如英飞凌、德州仪器(TI)等,但因产能有限,这些IDM通常会将订单外包给Foundry厂代工,同时,在从6吋转向8吋过程中,部分IDM的主要产能专注于12吋线,没有额外增添8吋线,这样就不得不将8吋产品外包。因此,大部分IDM扩产幅度比需求增长幅度低,外包的比例会越来越高,这样就加剧了Foundry厂订单供不应求的局面。

再有,相关设备供给不足(很多设备厂都已经不再出产8吋晶圆加工设备了,因此,这些年全球、特别是中国大陆地区的二手8吋晶圆设备很受欢迎)、8吋硅片产量受限等,也都是形成整体市场产能吃紧的原因。

2

中国市场将爆发在这样的行业形式下,中国的IDM、Fabless、Foundry都在从8吋晶圆市场获益,同时也是推动该市场火热的重要动力。

晶圆代工双雄

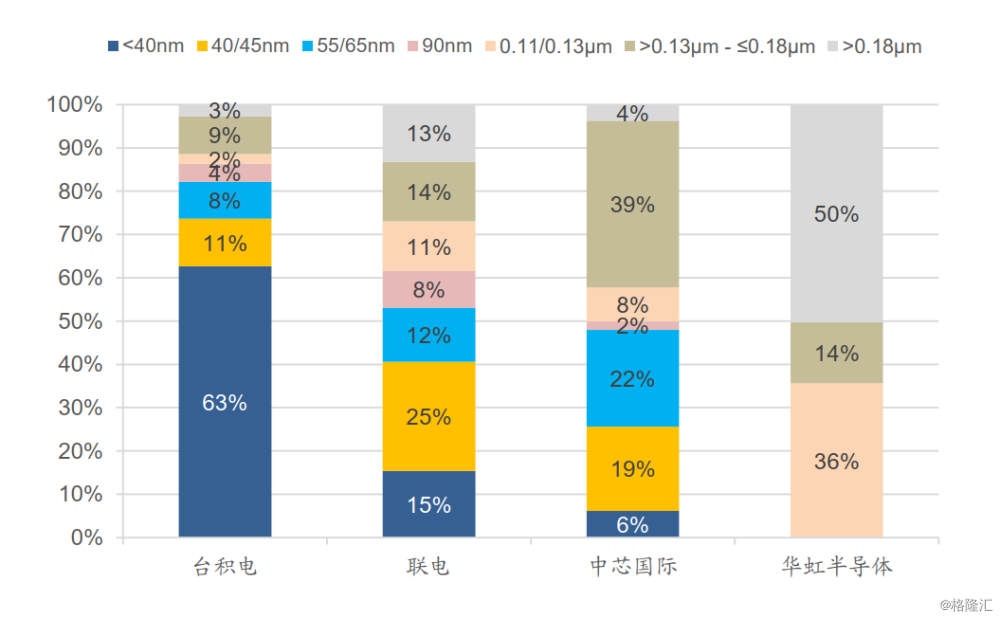

首先看大陆晶圆代工双雄中芯国际和华虹宏力。本周,这两家都发布了最新一季财报,从财报内容来看,它们有一个共同的特点,就是来自本土客户的数量和收入占比都提升了,这从一个侧面说明了这两家Foundry厂的8吋晶圆产线成为了其收入的主要贡献者,因为大陆地区的客户,无论是IDM,还是Fabless,产品大都集中于模拟器件,以及嵌入式的存储器(小容量的,如NOR Flash、EEPROM)等,而这些芯片大都采用较为成熟的制程工艺(40nm及更大节点)。而且,目前这两家Foundry也不具备先进制程(14nm及更小节点)的量产能力。

图:按制程,2018年4家Foundry厂主要收入来源(图源:广发证券发展研究中心)

从上图也可以看出,2018年,中芯国际和华虹宏力的收入主要源于40nm及更大节点制程工艺,特别是华虹,更为突出。而制造90nm及更大节点制程芯片时,主要采用的就是8吋晶圆。相信,在2019年,这两家的整体状况依然会是这样,只是在个别比例上有些变化。

中芯国际方面,联合首席执行官,赵海军博士和梁孟松博士表示:“经过两年的积累,我们不仅进一步缩短了先进技术的差距,也全面拓展新的成熟工艺技术平台。”该公司第三季度业绩优于指引。中国区客户需求强劲,营收占比达60.5%,环比增长10%。物联网、智能家居带动需求,消费电子领域营收环比增长16%。

中芯国际的晶圆厂主要分布在北京、上海、天津和深圳这4个城市,其中,北京以12吋线为主,上海和深圳各有一座8吋厂,上海的月产能约为112K,深圳的月产能约为52K。而天津才是该公司8吋厂的主阵地,有一个老厂和一个新厂,老厂的月产能约为58K,新厂则有望成为世界单体规模最大的8吋晶圆产线。

随着中国区客户营收占幅提升至60.5%,而且这个比例还会继续增加,该公司的8吋晶圆产线将进一步受益。

华虹宏力方面,其第三季度营收达2.39亿美元,环比增长3.9%,同比基本持平,这主要得益于中国和亚洲其他国家及地区客户投片的增加,尤其是MCU、超级结、IGBT、通用MOSFET、电源管理芯片和模拟产品。这也再次凸显了该公司重点关注特色工艺产品的战略布局。此外,其毛利率维持在31%,在中国大陆地区,半导体企业能保持30%左右的毛利率,是一个不错的成绩和表现。

华虹的特色工艺产品战略布局决定了其8吋晶圆产线占比相较于中芯国际的更高。而从市场行情以及中国大陆客户特点来看,今后几年,其8吋晶圆产线的利用率还有望进一步提升。

8吋硅片市场迎来新局面

同样是在本周,上海硅产业集团成功过会,成为本土首家登陆科创板的硅片企业。该集团旗下有三家硅片企业,分别是上海新昇、新傲科技和Okmetic,其中,上海新昇以投产12吋硅片为主,而新傲科技和Okmetic则在8吋硅片方面具有竞争优势。

由于12吋硅片属于该集团的新业务,还处在成长期,目前处于亏损阶段。而其8吋硅片已经在市场上摸爬滚打多年,具备了一定的竞争力,Okmetic拥有30多年8吋硅片(含SOI硅片)的研发、生产和销售经历,新傲科技也有近20年的行业经验,尤其是在8吋及以下的SOI硅片方面具有竞争优势,是中国大陆率先实现SOI硅片产业化的企业。它们在面向RF前端、模拟芯片,以及先进传感器、汽车电子等高端细分市场上具有竞争力。

这样一家硅片企业登陆科创板,对于促进我国本土相关企业的投融资和市场化拓展,会起到很好的推动作用。由于本土12吋硅片还处于起步阶段,成长需要一定的时间,那么在今后几年,相对成熟、具有一定竞争力的8吋硅片企业在科创板IPO,可以加快其市场竞争力的提升速度,在对国际大厂8吋硅片的依赖状况改善方面,会做出更多贡献。

8吋晶圆与千亿市值

11月8日,A股迎来MSCI第三次扩容计划,MSCI中国A股在岸指数成份股中将有47只新增和38只剔除,其中,A股半导体公司汇顶科技、韦尔股份、闻泰科技首次被纳入。

被纳入MSCI中国A股在岸指数成份股后,使得这三家半导体企业在资本市场的权重和影响力进一步提升了,对于提升和巩固市值有很好的帮助作用。

就在9月,汇顶科技市值一度突破千亿大关,成为国内首家市值破千亿的A股半导体公司。紧跟其后,韦尔股份市值也突破了千亿元,成为A股第二家市值破千亿的半导体公司,且一直稳定在千亿以上。

而在行业人士眼中,闻泰科技很可能是下一个市值破千亿的本土半导体企业,其目前的市值是885亿元。

具体来看,这三家在半导体资本市场呼风唤雨的企业,其芯片产品都与8吋晶圆有着密不可分的关系。

首先看汇顶科技,凭借在光学屏下指纹识别芯片方面的提前布局,该公司目前几乎统治了该市场,华为、小米、OPPO、vivo这四大品牌手机都在采用该公司的芯片方案,而这种方案的核心就是光学指纹传感器芯片,这正是8吋晶圆代工的优势所在。

韦尔股份在半导体领域有如此高的知名度,很大一部分原因就是它收购了排名全球前三的CMOS图像传感器厂商豪威科技,而该种芯片也主要是采用8吋晶圆生产的。

闻泰科技本来是一家手机ODM,今年高调收购了安世半导体,而后者是一家IDM企业,在分立器件、逻辑器件及PowerMOS领域处于行业领先地位。从细分市场的全球排名看,安世半导体二极管和晶体管排名第一,逻辑器件排名第二(仅次于TI),ESD保护器件排名第二,小信号MOSFET排名第二,汽车功率MOSFET排名第二(仅次于Infineon)。闻泰科技收购安世半导体,主要看重的是后者在汽车半导体市场的实力和发展潜力。

可以看出,安世半导体的产品都是高性能的模拟芯片或器件,而这同样是8吋晶圆的主阵地。

可见,在中国半导体资本市场火爆的当下,对8吋晶圆产能不断跟进也会起到助攻作用。

3

产能会过剩吗?总体来看,在5G、物联网、新能源汽车的带动下,模拟芯片市场空间巨大,无论是IDM,还是晶圆代工厂,都能通过8吋晶圆分得不少蛋糕。

然而,有利就有弊,SEMI就曾示警,在各大厂商积极扩产的情况下,8吋晶圆的产能有可能会出现过剩的情形,尤其是在中国大陆地区,日本市场研究机构野村也给出了类似的意见,他们认为功率器件等模拟芯片的需求正在放缓,再加上库存的调整,8吋晶圆的需求正在下降。

不过,长期来看,8吋晶圆依然占据着有利的位置,尤其是在成本与技术成熟度方面,而异构整合,以及新晶圆材料的导入,使8吋晶圆可以拥有更好的定制化能力,发展前景是乐观的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员