机构:广发证券

评级:持有

目标价:12.6 港元

核心观点

收入及利润与前期指引吻合

公司公布3Q财报,其中:1)营业收入2.39亿(美元,下同),QoQ为4%,与指引吻合;2)毛利率31%,与指引吻合(30%左右);3)归母净利润环比增长4.3%至0.45亿。归母净利润率变动与毛利率变动基本相同。从经营层面来看,3Q公司产品售价从460美元/片(等效8英寸)下滑3.3%至445美元/片,同时成本端硅片成本也有所提升,但得益于产能利用率的提升(由93%提升到97%),公司整体收入及利润仍保持了环比增长。

受无锡新厂开工影响,毛利率指引下滑幅度较大

受无锡新厂开工带来的折旧影响,4Q公司毛利率指引下滑约4个百分点(从31%下滑到26%-28%)。考虑到公司新厂产能的爬坡规划(2022年底建成一条工艺等级90-65纳米、月产能约4万片的12英寸特色工艺集成电路生产线)将持续到2022年底,我们认为中期来看公司毛利率都将持续承受较大的压力。

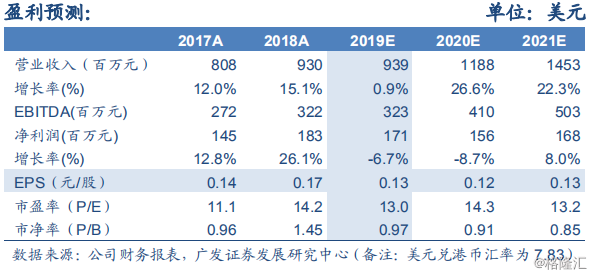

资本开支计划超出预期,下修利润至1.71/1.56/1.68亿美元

公司专注于特色工艺,下游所属的物联网、汽车电动化、ADAS等细分市场长期景气度较高,随着无锡12寸产能的逐步释放,公司有望实现快速增长,与此同时无锡新厂产能爬坡带来的折旧也开始对公司的毛利率产生压制,这符合我们前期“新厂产能爬坡或将拖累公司中期获利能力”的判断。然基于:1)公司毛利率指引低于预期;2)叠加明年资本开支计划超出我们的预期(公司预计将达到10亿美元,超出我们预计的7亿美元),我们下修19-21年公司净利润至1.71/1.56/1.68亿美元(较前期预测低0%/-18%/-20%)。根据公司ROE与PB的拟合状况,我们得出19年公司合理PB为0.9倍,对应的合理价值为12.6元港元/股,维持“持有”评级。

风险提示

全球宏观经济不及预期的风险,公司无锡项目折旧政策不确定性风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员