作者:陈嘉禾

来源:证券市场周刊

价值投资说起来高深,其实不外乎两个方面:好和便宜。沃伦·巴菲特曾经自称是本杰明·格雷厄姆和菲利普·费雪的综合体,这其中,格雷厄姆就代表了以“便宜”为主的投资方式,而费雪则代表了以“好”为主的投资方式。

在A股市场,价值投资同样十分有效。一个代表了高性价比的选股模型在过去几十年中,就曾经持续战胜了市场。但是,正如巴菲特在科技股泡沫中也曾经大幅跑输市场一样,这个价值投资模型在2019年也遭遇了逆风。然而,从历史经验来看,这种短期的风格逆风越大,未来可能带来的超额收益就越高。正所谓人弃我取,风格的短期不得势,往往恰恰意味着长期的优秀布局机会。

“两低一高”模型的历史表现

“两低一高”模型是一个非常简单、但十分有效的价值投资选股模型:在每年的12月31日,把A股所有上市公司的股票,对其PE、PB、股息率分别做一个排名,然后把三个排名的平均值再做一个排名,取排名靠前者,得到A股公司最具性价比的30只股票。在这种选择下,这30家公司的盈利、股息率、净资产相对它们的价格都是最低的。这也就意味着,被选中的公司不仅要有低廉的价格,也要有更高的盈利能力、净资产和派息。

几个需要指出的细节是:一、测算中已经剔除了在12月31日之前10天没有足够成交的公司。二、选择的财务数据分别为,PE和股息率选择了TTM口径,PB选择了MRQ口径,而且均选择在当时时点可以得到的财务数据。也就是说,不存在12月31日即用了当年年报数据的情况,而是在12月31日对比当年的前三季度报表和上年最后一个季度报表。三、为了简便起见,没有考虑交易费用的情况。四、基准指数选择了上证综合指数和深证综合指数的平均涨幅。因为本模型的测算从1995年开始,而当时并没有沪深300指数等比较新的指数,因此,用沪深综指这两个指数的平均数做参考,可以更好地反映市场的变化。

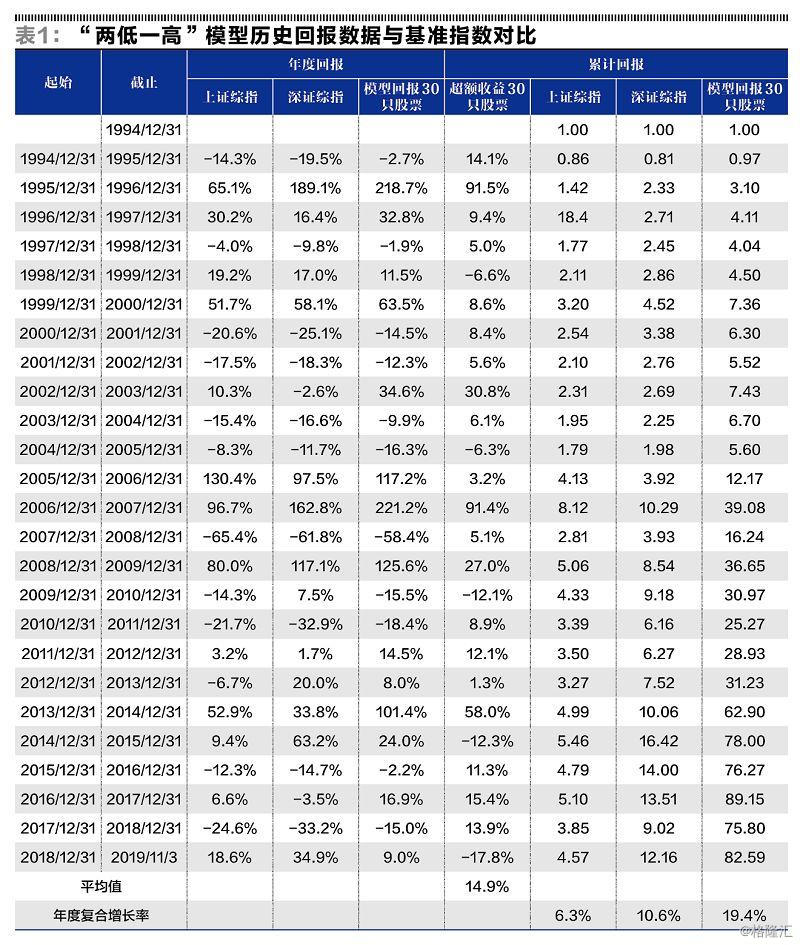

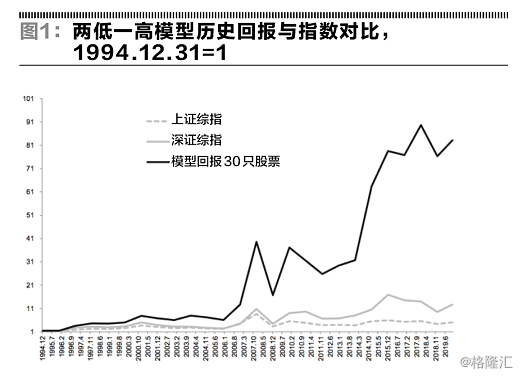

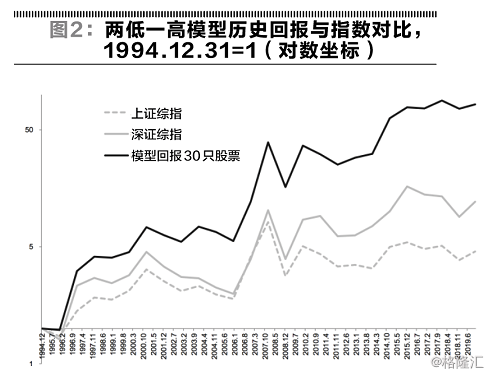

在从1995年到2019年的25年中(截至2019年11月3日),这个高性价比模型在其中的20年里跑赢了基准,即上证综合指数和深证综合指数的平均值,每年超额收益的算术平均值为14.9%。在长达25年的时间里,“两低一高”模型取得了年化复合增速(CAGR)19.4%的增速,而同期上证综指只有6.3%,深证综指只有10.6%。从整体回报来看,如果在1994年12月31日都取1为开始值的话,那么在2019年11月3日的上证综指会涨到4.6,深证综指会涨到12.2,而“两低一高”模型则会暴增到82.6。

这个简单的模型说明,在A股市场,价值投资不仅有效、而且其实非常有效。只要长期坚持选择又好又便宜的高性价比公司,那么即使投资者在仓位选择上完全没有建树、甚至不在6124点减仓、不在998点加仓,一直保持100%仓位不变,而且不主动对企业资质进行任何甄别、也不考察企业的财务数据是否扎实可靠,也不考虑其他类别的资产(比如港股、分级基金等),甚至放弃所有诸如新股申购之类的制度红利,如此种种,投资者仍然可以在长期取得非常优秀的超额收益。

在2019年的失落

尽管“两低一高”模型在历史上取得了惊人的超额收益,但正如巴菲特并不在所有的年份里都能战胜指数一样,这个代表了一种重视性价比的价值投资选股思路的模型,在1995年到2019年的25年里,也有5年跑输市场。如图1所示,它们分别是在1999年、2005年、2010年、2015年和2019年(截至11月3日)。

可以看到,从统计意义上来说,2019年是非常特殊的一年,“两低一高”模型整整跑输了指数17.8%,只取得了9%的回报,而同期上证综合指数取得了18.6%的回报,深证综合指数则取得了34.9%的回报。

从模型的实际应用来说,当一种投资风格遇上了最糟糕的年份时,坚守这种投资风格的基金经理往往就很难做出好业绩来。以公募基金界的元老之一、中欧基金的价值投资者曹名长先生来说,其管理的基金一直坚持寻找高性价比的投资标的,也长期大幅超越了指数。但是,每当高性价比投资风格跑输市场的时候,比如2010年、2015年和2019年,曹先生所管理的基金就往往很难做出超额收益、甚至跑输市场主流指数。

短暂的风格失势往往意味着未来的反弹

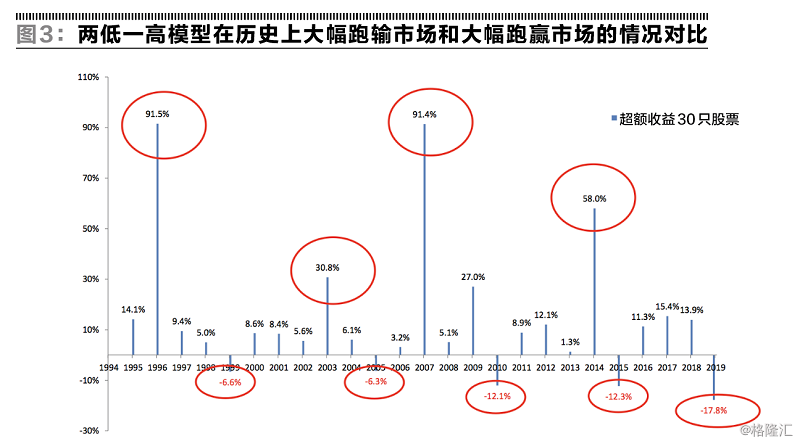

仔细研究“两低一高”模型跑输市场的5年,非常有意思的是,这5次之间都间隔了4到5年。当然,这种统计规律是否会在将来重演,我并没有百分之百的把握。但是,市场风格来回轮动的规律,却可以在这几组数据中找到一些端倪。

尽管高性价比选股风格跑输市场在所难免,但是,历史上也曾经屡屡出现模型大幅跑赢市场的情况。其中,模型在1996年跑赢市场91.5%,在2003年跑赢30.8%,在2007年跑赢91.4%,在2009年跑赢27%,在2014年跑赢58%。

有意思的是,高性价比风格大幅跑赢市场和跑输市场的时点,往往前后有所联系。比如,2005年模型跑输市场,但是在2003年和2007年均大幅跑赢,2010年的跑输市场对应着2009年的大幅跑赢,2015年的跑输则对应着2014年的大幅跑赢。

也就是说,“又好又便宜”的选股方法,在长期是可以战胜市场的,但是其风格却受到市场情绪的周期性影响。所以,当高性价比风格远远超过市场的时候,往往在后来就会有一段时间受到压制。而当这个风格受到短暂压制以后,往往又会出现反弹。从这个角度来看,高性价比选股风格在2019年大幅跑输市场,有可能意味着在将来,这种选股风格的超额收益,会出现强烈的反弹。

为什么投资者可以比模型做得更好

只要从以下几个方面做出简单的改进,那么投资者完全可以比“两低一高”模型做得更好。这些方面至少应该包括以下几点。

首先,投资者需要仔细甄别企业真正的业务情况和财务情况,以期寻找更好、更便宜的股票,而不是像模型一样简单的根据财务数据选股票。举例来说,在简单的财务数据模型看来,一个保险行业的龙头公司和一家煤炭行业的周期性公司,在取得同样的盈利的时候,在模型里的打分就是一样的。但是,煤炭企业的盈利可能来自短暂的市场环境改善,很难具有可持续性,而保险企业的盈利可能来自在保险这个潜力巨大的市场上,赢得了显著的竞争优势。显然,这两种情况并不应该等同视之。

其次,模型并没有考虑在市场严重高估或者低估的时候,适当调整仓位的情况。而很显然的,投资者至少应该在上证综合指数在2005年、2014年的低点加仓,在2007年、2015年的顶点适度减仓。这样显而易见的交易能够增加整体的回报,而这样的回报是不包含在模型的测算之中的。

其他还有可能导致投资者做得比模型更好的方法包括:投资者可以在A股股票市场以外寻找更好的资产,包括债券、港股、衍生品等等;投资者也可以充分利用新股申购、可转债申购、转融通借券等制度红利,寻找额外的回报。

随着A股资本市场越来越发达,投资者对数据统计能力的逐渐增强,有理由相信,简单数学统计、或者一个简单的模型所能带来的超额收益必然越来越少。投资者遵从价值投资“又好又便宜”的原理,运用主动研究的分析方法对模型进行修正,会变得越来越重要。

总结来说,通过寻找低PE、低PB、高股息率的“两低一高”模型,价值投资在A股市场可以给投资带来长期的超额收益。但是,这种超额收益并不是年年顺风顺水的,而是在某些特定的年份,会跑输、甚至严重跑输市场。在2019年,这种高性价比的价值投资风格就严重跑输了市场。

但是,从历史经验来看,高性价比的选股风格并不会永远跑输市场,其大幅跑赢市场和跑输市场的两种状态,往往随着风格的切换而交替出现。由于其在长期有跑赢市场的内在基因,在短暂跑输市场以后,高性价比选股风格很有可能迎来一个大幅跑赢市场的阶段。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员