作者:沧海一土狗

来源:沧海一土狗

拧巴的宏观经济学

一旦经济不好,每个人都变成凯恩斯主义者,开的药方都变成了低利率、政府赤字和大搞基建。如果要加上一点中国特色,这一味药里一定少不了地产投资。

然而,凯恩斯的本意似乎并不是这样的,他更强调“动物精神”的影响。也就是说,他认为,经济不好的主要原因,往往是基于一系列的主观因素——人的悲观情绪以及不合理的激励机制安排,而不是客观的实物结果。

一直以来,我们对利率的思考,更加偏向于客观方面,譬如,在经济学领域会有实际利率这样的说法。事实上,这个实际利率又是建立在另外一个关键假设之上——自然失业率水平对应的名义利率(自然失业率水平下的通胀率为0)。

正如罗伯特-席勒所言,

不存在货币幻觉是支撑自然失业率理论的关键假设,因此,它也是宏观经济学的核心假设。

这样梳理下去,我们会发现横亘在宏观经济学理论上的一道巨大的沟壑——主观因素主导还是客观因素主导?以人为本还是以物为本?

按照弗里德曼等人的框架,自然失业率理论和货币数量理论可以分别解释实际利率和通胀率,于是,我们就可以得出一整套关于名义利率的理论。解释因素更加偏向于客观,他把主观因素压缩到极致。这极大地迎合了经济学家们的某种偏好——把经济学搞得像物理学一样。

然而,不幸的是,我们是灵长类动物,我们需要梳毛,我们有动物精神,我们还有货币幻觉。尽管这种宏观理论的假设基础并不是那么扎实,但是,弗里德曼仍然有办法,他辩称,

理论研究必然需要不符合现实的假设;假设是否符合现实完全无关紧要,理论能否做出正确的预测才是重要的。

最终,人们还是更加偏向于客观的解释,这也导致了一个特别诡异的现象:凯恩斯宏观经济学的基石是“动物精神”,但是,凯恩斯主义者们根据这门学科开出的药方又是剔除掉“动物精神”的。

他们不在乎人们是怎么想的以及人们是被什么样的机制激励的,更不关心信心、风险偏好,只在乎一些客观指标,并口口声声称自己是凯恩斯主义者。

所以,下一次批评凯恩斯的理论的时候,我们应该搞清楚,我们到底更关心人们做了什么,还是更关心人们将要做什么。

剔除了动物精神,宏观经济学将彻底地沦为历史学的一个细小的分支。

两种利率

一般来说,我们在决定投资的时候思考的是一项资产的票息,比如,理财产品的票息,P2P的票息。但是,事实上,一项资产的预期收益率远不止于此,它还包括另外一个重要的部分:预期价格上涨的部分。

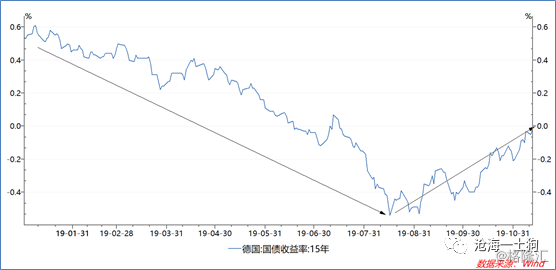

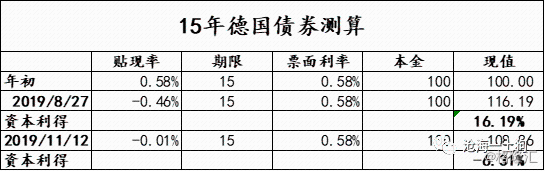

以15年德国国债为例,在2018年底时,他的票面利率是0.58%,2019年8月底,他的收益率下行到了-0.46%,资本利得带来的收益是16.19%;之后,收益率又上行至-0.01%,这一段时间,资本利得带来的收益是-6.31%。

尽管这只债券的票息比较低,只有0.58%,但是,由于市场利率下行,他涨价了16.19%。即便在8月27日的节点,他的票息收益掉到了-0.46%,只要人们预期市场收益率继续下行,人们仍然会持有这个债券。

之后的事情,并没有如人们所愿,收益率反弹了,上行至-0.01%,资本利得的损失达到了6.31%,波动相当巨大。

然而,我们在宏观经济学讨论的时候,往往只关注了票面利率这一个方面,并没有考虑债券涨价的因素。事实上,人们不仅仅会因为债券的票面利率高而买债券,还会因为预期市场收益率下行而买债券。

所以,央行降低短端资金利率也会带来两个效应:一个效应是短端资金成本降低,降低了利率水平;另一个效应则相反,产生了利率下行的预期,预期越强,长期限债券的预期收益越高。这会导致一个很诡异的现象,央行明明降息了,但是,却产生了加息的效果——大家更加偏好债券。

击鼓传花和它的道德

在负利率的情况下,投资者也有可能继续持有债券,只因一个理由——预期市场收益率继续下行。也就是说,投资者不再关心债券会给他们带来多少票息,只关心它的价格上涨。

在这种情况下,债券投资彻彻底底沦为了一个庞氏游戏——现在持有一只债券的原因仅仅是预期未来会有人以更高的价格把这只债券买走。负利率把债券投机的最后一块遮羞布扯掉,让投资经理不得不承认他们在玩击鼓传花的游戏。

我还记得一个股票投资经理过来调侃:我还以为负利率是什么高深的东西呢?原来是一个击鼓传花的游戏,你们可够没节操的,竟然能弄成负的!

我只能回怼:你们只是占了计价方式的便宜罢了,上百倍的pe还有人信!

他说,可是人家有增长啊!

我被怼得没脾气!我总不能说,你们比增长,我们比烂吧!

搏取债券的资本利得,是没办法跟投资沾边的,因为我们是在比更烂,只有经济更烂,风险偏好更差,债券的价格才能一直涨下去。最好是央行也加入进来,打开债券价格上行的“道德上限”。

可是,一旦投机的标的物变成增长,我们似乎就可以更高尚一些了。为什么这家公司的估值可以上百倍?因为有增长啊。这是在投资成长股!

所以,投资似乎也是有某种道德动机在里面的,跟着经济衰退做价差,是投机;但是,跟着公司业绩成长做价差,就是投资。

唉,击鼓传花也是分三六九等的。

降息的负面作用

类似的逻辑会作用于任何资产,譬如房地产,房价上涨使得房子的租售比上升——票息收益更低了,按理说大家会因为租售比的降低,减少房子的买入;但事实并非如此,房价的上涨会刺激更多的上涨。房价上涨强化了大家的涨价预期——涨价本身会提高房子的预期收益率。

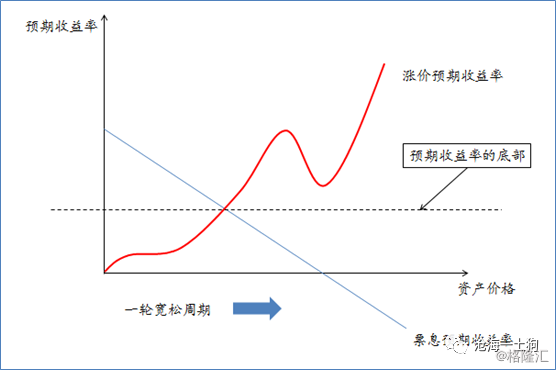

再切回到债券来分析,在一轮宽松周期里,央行降低短端资金利率会产生两个效果:1、降低债券的预期票息收益率;2、提高债券的涨价预期收益率。上图展示了在一轮宽松周期里,票息预期收益率和涨价预期收益率的这种变化。两个因素会共同形成一个债券预期收益率的底部。

如果央行把握不好降息路径的话,降息会形成一个很可怕的后果,尽管央行把短期利率降低到负值,但是,由于过高的降息预期,导致债券的总体预期收益率涨到了天上,起到了加息的效果。

相应的,如果金融机构借着便宜钱,炒长久期的无风险资产,就可以获得不错的预期收益,当然没有人愿意出钱去买信用债把钱出给实体经济了。

地产的锁死效应

不断下行的利率,在金融资产层面的影响,尚且可控,因为它只是在财富转移,改变激励机制。

但是,房价的不断上涨,则会提高社会的平均预期收益,大量的人力、物力、财力会被真实地投入到这项事业当中,并形成当年的GDP。

根据产出=投资+消费+净出口的恒等式,我们把新增的房地产投资计成了投资。其实,这只是另外一种形式的恋物癖罢了。房价上涨周期,我们当然可以把它计成投资,但是,如果房子大量跌价呢?(譬如,在沙漠里盖房子,当年就可以计成类似于烟花那样得消费)是不是相当于我们一下子把这些当年的投资一下子追认成消费?

这种形式的投资往往并不如好吃好喝地供着科研人员的投资来得有用,因为前者毫无影响潜在产出的可能性,后者存在——万一他们灵光一闪捣鼓出了一个新点子,这笔投资就真的影响未来产出了。

一方面是投资计量方面的恋物癖好;另一方面是不断上涨的房价。二者不断地相互强化。最终,形成了一种系统性地偏好——社会整体不愿意从事科研投资。理由也很明显:一、难以形成实物资产;二、不确定性使得它的预期收益没有地产高。

更为可怕的是,地产投资还有另外一种特质:容量够大,并且预期收益随着产量的增加下降的很慢。

最终的结果就是:大量的资源被锁死在地产这件事上;GDP也跟地产有着很强的相关性;经济转型(如供给侧改革)面临很大的阻力,稍微减少一点地产投资,GDP(社会的快感)就面临很大的下滑。

总之,如果我们不把地产看成投资,而是看成延时消费,“一面高储蓄,另一面高负债”的奇葩模式就可以解释了;索罗的长期增长模型也可以用了——为什么储蓄那么多,增长速度却下滑?其实,大量的储蓄是用作另外一部分人的消费,并未形成投资,所以,投资得越多(其实,是消费的多),增长得越慢,亟需供给侧改革!

ps:政府已经意识到这个问题了——范式的局限,所以,逼来逼去,他们就创造了一个新概念——有效投资,在他们的范式里,地产投资应该不算做有效投资的。

难以戒掉的瘾

如果说上面的推理有些绕,我们可以再举一个生活上的例子。我们都知道游戏好玩、X音好刷、电视剧好看,这几件事还有一个特点,随着投入时间的增加,兴趣衰减得很慢。

但是,一个人一天的时间是有限的(经济资源有限的假设),如果没有其他方面的机制约束,一个人是可以一直玩下去的,因为这几件事的乐趣衰减得足够慢。

因此,一个人的时间很容易被锁死在这些事情上,除了吃喝拉撒,一玩玩一天。但这是纯粹的消费,尽管你可以假模假式地告诉自己,刷X音有助于开阔视野,但是,现实总有一天告诉你,这不是投资,这是消费,它对未来的好处很低。

最终这个人的时间都被这几个小玩具消耗完了,未来的可能性也被他们锁死了,他的产出水平不会再提高了,因为他并没有给自己的未来制造任何变数,他只会随着时间衰老下去。

当这个人终于下定决心寻求改变时,他会遭遇极其巨大的阻力。这是因为,学习和工作带来的快感不是即时性的,它们的好处将在未来体现,所以,这个人会面临短时间幸福指数大幅度下滑的压力(类似于GDP下滑),以至于这次尝试不得不被迫中止,重新high起来(我们现在也面临类似的问题)。

结束语

凯恩斯主义者完全背叛了凯恩斯。凯恩斯《通论》的精髓在于“动物精神”和“预期收益率随着产量上升而下降缓慢的资产”,那种资产有毒,有很强的锁死效应,它几乎抹杀了社会的所有可能性。

宏观上来看,它曾经是黄金和土地,现在则是地产——我们每年做了大量的地产投资,但是,它的预期收益率并没有快速下降;微观来看,它可以是X音,一个人投入再多时间,也不会得到满足,直至把一天的时间耗完。

地产也好,X音也好,都是消费,它们锁住的是资源和可能性。可是,一个社会,一个人发展的可能性在于尾部,在于那些因不确定性的存在预期收益并不高的项目。因此,为了长久的发展,我们需要房住不炒,也需要少玩一些,释放资源,解放时间,拥抱不确定性。

尽管我们可以玩一晚上,让今晚很high,但我们躲不过明天;尽管我们可以干一把地产,让今年很high,但我们躲不过未来。该做的题还是要做,该吃的苦还是要吃。

消费是爽的,谁都愿意消费;投资是不爽的,它意味着不确定性,意味着延迟消费。说实话,把地产投资当成投资,只是一种天真的混淆——对个人而言,它更偏向投资,但是对社会而言,它更偏向于消费。因为消费爽,所以,我们往往愿意举债消费,举债扩大GDP。

就像那只寒号鸟一样,我们总可以通过举债把问题推到明年,我们也可以通过熬夜抄作业来应付检查,但该来的总是要来的。

明日复明日,明日何其多;拖延症是病,得治。

ps:数据来自wind,图片来自网络

ps:《动物精神》、《通论》、《经济学规则》、《宏观经济学》

ps:总有人有一种归因错误的说法,把我们经济的进步归结于地产的大发展,事实并非如此,我们的进步更多的来自于改革开放带来的制度效率提升,人力资本提升以及进口替代带来的技术进步,总而言之,我们的潜在产出因为前面三者提高了,于是,才有了那么大的地产消费需求。不要把因果搞反了。

一个房子可以在未来提供住所,也仅此而已,但它带不来制度效率的提升、人力资本的提高或者技术进步!

总而言之,我们盖那么多房子是因为“我能”,但是,“我能”来自于其他方面,而不是盖那么多房子。以后再专门写一篇来讨论这个因果倒置的混淆吧。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员