作者:国金证券郑达、唐川

来源: 互联网与娱乐怪盗团

核心观点

1、 双十一电商大促行业观点

本届双十一不变的故事: 格局焦灼、规模放缓、竞争白热、心水大牌。 去年双十一全网交易额同比增长仅 24%,我们预计随今年消费预期疲软,双十一同比增速将继续下行。今年双十一各大平台预热期显著提前,竞争进一步加剧。从天猫预售数据看, 大牌+低价商品仍然是促进用户加入购物车+下单支付的最核心驱动因素。

◼本届双十一变化的故事:边际创新、 冲向下沉、 促销简洁。 双十一竞争焦灼之时, 各大平台不遗余力通过边际创新寻找新的发展突破口。本届双十一阿里主推新品、京东氪金下沉市场、拼多多上攻一二线用户, 均从用户、商品、渠道等角度摸索新的增长空间。拼多多简洁明快的营销手段和直接的让利措施在本届双十一俘获众多粉丝,与阿里和京东形成对比。

阿里=真有理,京东=菲莉斯,拼多多=助手

阿里=真有理,京东=菲莉斯,拼多多=助手

2、 双十一电商大促天猫平台品类与品牌预售表现

◼本届双十一预售情况看, 我们认为预售活动仍是大品牌的主战场,其本质仍是击中用户“大促期间低价买大牌商品”的占便宜心理。根据我们自有的天猫预售情况数据跟踪,从品类表现看, 服饰内衣及美妆个护等强势类目预售金额均超过 60 亿元,效果明显;其余类目中 3C 电器预售金额近 40 亿表现亮眼,房产和家居类目也进入类目预售金额前十;品牌角度看,苹果、美的、格力、科沃斯、雅诗兰黛、 兰蔻、 欧莱雅、 三只松鼠、 百草味、 蒙牛、伊利、南极人、 花花公子、 安踏、李宁、耐克等头部品牌预售金额破亿元。

投资建议

◼

各大电商巨头的营销玩法、下沉市场、客群重叠度、品牌导向均开始趋同。我们认为本届双十一,阿里凭借主场优势和预售规模进一步爬升,将继续收获 25%左右的规模增速;拼多多另辟蹊径获取相对优势,在本届双十一也将获得超预期表现;而京东面临非主场品类劣势、 下沉业务尚未成熟的压力,本届双十一表现并不乐观;建议关注阿里巴巴(BABA.N) 、拼多多(PDD.O) 等电商平台。同时,国牌崛起趋势愈发明显,品牌消费将以国内头部品牌代表的心智认同型消费和白牌代表的高性价比追求型消费为主导,建议关注科沃斯、三只松鼠、 南极电商等。

阿里京东拼多多,一切都是命运石之门的选择!

阿里京东拼多多,一切都是命运石之门的选择!

风险提示:社零增速疲软、消费预期下滑; 行业竞争逐步加剧; 电商增速不及预期

一、 2019 年双十一大促行业整体趋势前瞻

1.1 总体结论

(1) 电商行业格局进入焦灼状态, 双十一交易额增速整体开始放缓,竞争白热化。作为年终收官之战,双十一渐成各大电商巨头的“奥林匹克”,成为证明能力、获取/激活用户、促进销售的必争舞台。去年双十一全网交易额约为 3140 亿元,同比增长仅 24%,我们预计随今年消费预期疲软,双十一同比增速将继续下行。今年双十一各大平台预热期显著提前,竞争进一步加剧:如京东将预售起始日调整为 10 月 18 日, 天猫预售起始日相比去年不变,但从 10 月初即拉开预热序幕。

(2) 大牌+低价仍然是促进消费者双十一加入购物车+下单支付+囤货的最核心驱动因素。从预售数据我们看到, 苹果、美的、 格力、 方太、 科沃斯、 飞利浦、雅诗兰黛、 三只松鼠、 百草味、 海天、妙可蓝多、 蒙牛、伊利、 南极人、 安踏、李宁等仍是用户心水的头部品牌组合。

(3)边际创新成为各家电商巨头在双十一期间实践差异化价值的手段。为用户和品牌商带来差异化价值逐渐成为各大电商的核心关注点,这决定了各方在市场的长期地位——每年双十一对各平台而言不仅是交易规模的刷新,也是尝试边际创新突破的有效渠道。2019 年双十一, 各家平台围绕用户、产品、渠道三个维度寻求营销创新:阿里打造适合新品孵化的生态;拼多多持续深化百亿补贴、提供高性价比商品;京东首次在双十一大规模试水 C2M 模式和下沉渠道“京喜”电商模式。

(4) 简洁明快的双十一促销手段是更加受消费者青睐的互动方式。我们认为拼多多上的产品更容易催生爆款,而爆款销量的转化更多需要用户相对较短的决策路径作为基础,因此今年双十一前夕,类似“百亿补贴”的简洁明快促销手段在拼多多平台大放异彩,众多一二线用户体验后“真香”的购物反馈迅速形成口碑发酵;相比于京东、阿里历年双十一推行的“预售、优惠券、红包、满减、 直降、秒杀、小游戏…” 等五花八门的、让用户形成费解的促销组合看,直截了当的优惠力度更易引起用户共鸣。

(5) 下沉市场已成为电商巨头们的必争之地,竞争更激烈,手段更多元。存量市场相互渗透仍然不够,下沉市场成为增量市场中的必争之地。京东电商+物流携手下沉(京喜+低线物流) 、 阿里打出下沉的组合牌(淘宝直播+淘宝特价版+聚划算+9.9 省钱专区等) 、苏宁拼购+苏宁零售云加盟店的渗透,使拼多多崛起的阵地正逐步成为一片混战地带。

1.2 各电商平台双十一表现前瞻

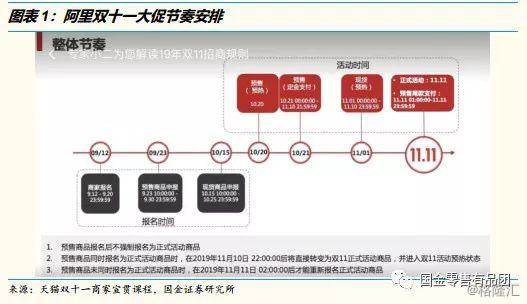

(1) 阿里双十一

阿里作为双十一大促节点的提出者, 每年双十一均具备主场作战优势,历年的双十一启动都伴随“高举高打”的底气和阵势。2018 年天猫双十一GMV 达到 2135 亿,同比增长 27%, 近行业双十一 GMV 规模的近 70%;2012-2018 天猫双十一 GMV 的 CAGR 接近 50%。与京东双十一不同,阿里双十一更看重 11 月 11 日 0 点到 24 点之间的交易规模,而京东公布的是从11 月 1 日 0 点至 11 月 11 日 24 点的交易规模, 两者策略的不同也显示出背后对双十一的打法策略的显著差异。我们认为, 后马云时代的双十一将在阿里手中变得愈发“复杂”:无论从前台面对用户的营销玩法的复杂性和多样性,还是后台阿里小二的 KPI 考核维度,都体现出阿里对双十一的倚重程度越来越大,“双十一”已从单纯的商品促销日变成多方利益协同和博弈的战场。

近年来, 阿里在每届双十一都在寻找边际创新点。我们看到淘宝天猫总裁蒋凡提炼出本届双十一的发力点:为消费者节省 500 亿元、 双 11 当天新增 1 亿参与者、 成为全球品牌新品发布的最大节日。由此看出,“新品”和“促销力度”将是本届双十一阿里的核心策略。在策略的具体执行上,我们看到在流量端阿里更多偏向于内容层面的运营, 广泛通过站内外渠道(淘宝直播/快手/抖音/B 站/微博) 获取流量;在产品端,阿里为新品提供专属促销频道, 前期发布的新品数字系统也帮助品牌商通过在线数字化方式开展需求挖掘、选款试款、试销和产品迭代等一系列新品研发步骤;从促销力度上,本届双十一补贴目标也向大牌新品及天猫超市快消品类等倾斜。

我们认为这次双十一发力点的背后体现了阿里针对当前电商行业竞争战略下进一步战略盘整和打造商业操作系统的决心:1)流量端继续提升流量获取效率。通过新品、补贴、预售等玩法加强流量的体量和质量,通过站内外直播平台的导流充分触达主站难以触达的用户,实现线上线下全市场用户网罗。2) 深挖平台价值。随着阿里生态不断壮大,头部品牌的长期关系建立逐步成为阿里核心价值的体现, 以今年双十一为例, 各大品牌(如茅台、欧莱雅等等)旗舰店都为迎合阿里双十一促销节点聚拢了大量资源进行重点投放,相比以往双十一而言力度更大。3) 天猫旗舰店 2.0 的开发和上线, 进一步提升了头部品牌在天猫平台的地位, 将通过工具和产品的升级,帮助品牌商家更好地运营消费者,以持续获得高速增长。

(2)京东双十一

我们认为随着电商战局的恶化,在阿里和拼多多的双重夹击下、对于下沉市场和交易规模都并不占优的京东,今年双十一将是京东稳固行业竞争地位的关键一战,从拉长战线的行为已经看出京东双十一今年的压力有明显上升——10 月 15 日京东(JD.US)召开双十一启动会,宣布今年的“双十一”预售期将从 10 月 18 日开始一直持续到 11 月 11 日——京东将“618”拉长战线的打法开始移植到今年“双十一” , 对于今年的“双十一” 京东营销关键词包括下沉、拼购、直播、补贴等。

今年双十一京东主推三大战略:购物盛宴、供应链整合与渗透、惠及下沉市场, 战略层面更多偏向边际创新。从主推战略上看,京东在以往的双十一策略上新增了 C2M货品专区以及下沉市场加大投入。从执行角度看, 双十一京东从营销玩法与优惠力度上都在过往双十一基础上进一步下功夫:

(1)推出“超级百亿补贴,千亿优惠”活动, 自营店、三方海外专营店等全球购均在京东补贴范围之内。京东集团副总裁韩瑞称这将是京东有史以来的最大优惠力度。相比于拼多多,京东的补贴力度略逊色,但补贴覆盖面较广,不仅覆盖 3C 家电类产品,健康、医药、 汽车周边等品类也包含其中。

(2) 主流家电品牌为京东单独开设的 200 多条独立生产线将提供超过 3000 万件极具价格竞争力的独家新品家电,其中 1200 多万件为反向定制(C2M) 的“京品家电” 。

(3) 京东对下沉市场的重注已经凸显:从 11 月 1 日起,京东开始全量将微信购物一级入口切换为“京喜”,“京喜”是京东推出的专注于下沉市场的电商平台,以拼团模式和 9.9 包邮模式为主,京东在“京喜”上不惜代价的投入目的即是寻求新的突破口和增长点。

我们认为,京东今年双十一从统筹规划期到预热期再到品类专场期的安排上与以往双十一相比主要玩法变化不大,仍然以不同促销手段的堆叠为核心,让利形式与天猫相近、 均不直接;C2M 模式在家电品类和“京喜”平台上更多体现为独家新品和工厂直供模式,但我们认为京东目标用户对反向定制需求暂不敏感, “京品定制”专区商品价格偏高, 同时, 当前“京喜”电商平台仍处于运营测试和效果迭代中,对本届京东双十一贡献相对有限。

(3)拼多多双十一

拼多多自成立以来一直以简单直接的运营手段著称, 历来以“素颜”的营销玩法吸引用户, 而本届双十一也体现出拼多多相比于京东天猫反其道而行之的营销策略:延续之前的百亿补贴策略,继续强化高客单价单品的补贴力度,意图在一二线市场获取更多口碑与用户。同时, 在 10 月 10 日举行的拼多多四周年动员会上,黄峥对内宣布在刚刚过去的三季度拼多多的真实支付 GMV 已经超过京东,今年双十一拼多多内部提出其 11 月的 GMV 目标要达到 10 月的三倍。而每年 10 月 10 日是拼多多的店庆日, 10 月 GMV 表现已经不俗, 我们认为这彰显了拼多多对本届双十一的信心和野心。

从 2019 下半年以及本届双十一拼多多百亿补贴策略的逐渐加码,我们也侧面看出拼多多的战略方向已经由之前的“专注下沉市场耕耘” 转换为当前的“稳定下沉市场地位, 同时上升进入一二线市场”的双管齐下战略。其背后透露出拼多多对当前电商格局窗口期的观察以及对交易规模增长和变现率提升的下一波来源的判断。

尽管从今年以来,“二选一”的阴霾始终围绕拼多多展开,“格兰仕、三只松鼠、韩后”等品牌受“二选一”影响的舆论已充分发酵,但我们认为拼多多受到“二选一”压力从而影响业绩的可能性较低, 拼多多百亿补贴也更多面向专卖店/专营店为代表的经销商代理的大牌商品, 尽力做到充分规避“二选一”带来的竞争风险。

但我们不能完全忽视微信外链封杀对拼多多带来的影响:10 月 18 日,微信官方对《微信外部链接内容管理规范》(以下简称《规范》) 进行修订,对违规使用用户头像,诱导、误导下载/跳转,好友助力、加速、砍价、任务收集等违规活动,以及违规拼团等方面内容作出规范修订,新规将于 10 月28 日开始实施。我们看到自从 10 月 28 日起,拼多多受此影响, 砍价链接在微信中只能以类似“淘口令”的形式呈现, 点击链接后会诱导用户下载/打开拼多多 APP, 在 APP 中完成砍价动作。但我们认为这并不影响拼多多获取新用户和促进用户粘性的进程,因为拼多多从 2018 年起就开始有意转化微信用户的拼多多 APP 下载率, 截至目前已经完成原始流量积累,同时基于拼多多2017-2018 年被微信多次封杀拼团/砍价外链的经历,我们认为拼多多的内容和链接整改已有成果展现和经验累积,平台用户和交易金额的增长不会受到显著影响。

二、 天猫 2019 年双十一预售各类目数据表现

阿里披露, 超过 20 万品牌将参与 2019 年天猫双 11,首发新品数以百万计。据天猫披露的预售阶段数据,截至 10 月 31 日,成交额破亿元的品牌数量已达 64 个,数量是去年的 1 倍。品牌直播场次同比也已翻倍,美妆、服饰、食品、家居、数码家电、汽车等行业纷纷加入,屡创直播销售纪录的美妆行业开播商家的数量同比增长超过 200%。

我们通过自有数据平台对部分预售品类的数据跟踪,发现所跟踪的 11 个大类的预售金额已突破 440 亿元,我们预计预售金额占本届天猫双十一GMV 比例将由去年的 12%左右提升至今年的接近 15%。天猫强势品类的预售金额如纺服、美妆仍占据预售金额排名头部, 同时各品类预售金额 TOP10仍然以头部品牌为主。我们认为预售活动更多以头部品牌为核心建立,目的是为了锁定优质购买力流量, 助推双十一期间销售规模爆发。此外食品饮料、日用百货、保健品/影响品等快消品类由于中低客单价的原因,并不完全适合大促预售模式。

2.1 品类大盘表现

10.20-10.31 各品类合计预售金额以天猫强势品类如服饰内衣(155 亿元) 、美妆个护(72 亿元) 为主, 但值得注意的是, 天猫相对弱势品类 3C家电,在天猫双十一预售期间取得了不俗的预售成绩(3,900 万元),类目排名达到第三。此外我们看到天猫双十一前新上线了房产拍卖活动, 受此影响本次房产/装修/建材类目(7.5 亿)也跻身双十一预售金额前十。

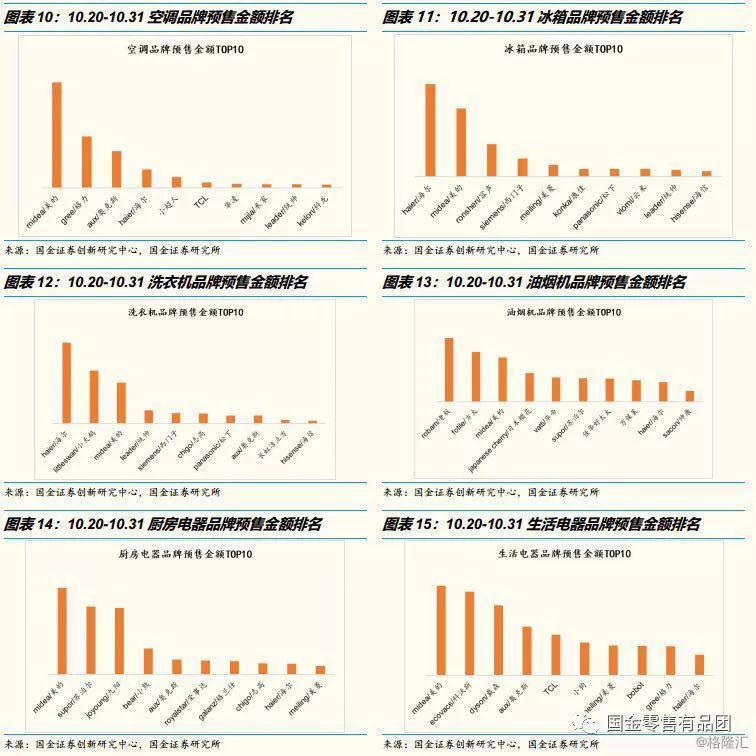

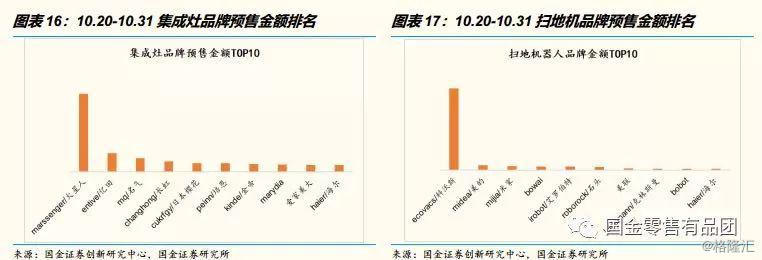

2.2 家用电器

家用电器类目看, 各品类头部品牌优势依然突出:美的/格力/奥克斯稳居空调类目前三;海尔/美的/容声位列冰箱类目前茅;洗衣机类目海尔/小天鹅/美的品牌占优,油烟机类目老板/方太/美的排名靠前。扫地机器人类目仍以科沃斯为主、集成灶类目火星人品牌占优。

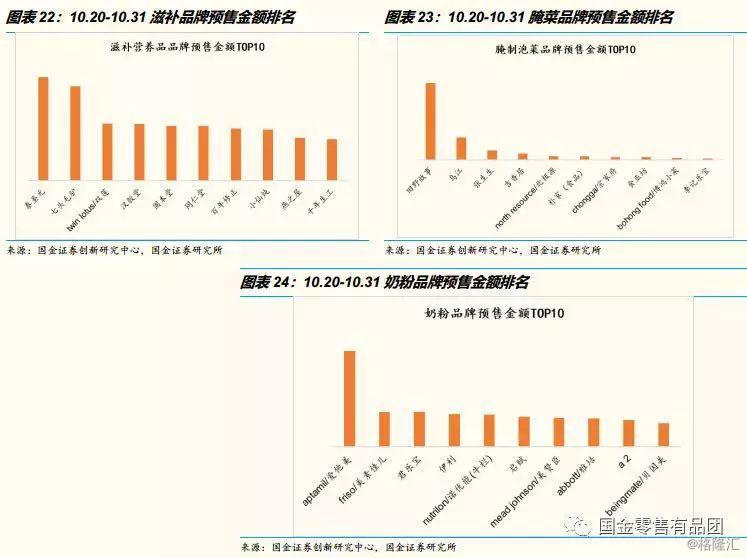

2.3 食品饮料/保健品

我们认为,尽管食品饮料大类并非天猫双十一预售主力类目,但细分品类的主力品牌仍在预售阶段表现突出, 如雀巢、伊利、蒙牛、汤臣倍健、三只松鼠、百草味、爱他美等。

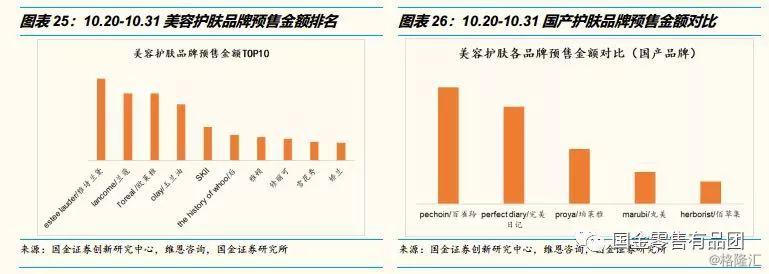

2.4 美妆护肤/个人护理

化妆品品牌仍然以外资品牌如雅诗兰黛、兰蔻、欧莱雅玉兰油等为天猫双十一预售期间主导, 但我们看到国牌仍在不断崛起,成长迅速;百雀羚、完美日记、珀莱雅等品牌预售金额上升明显。

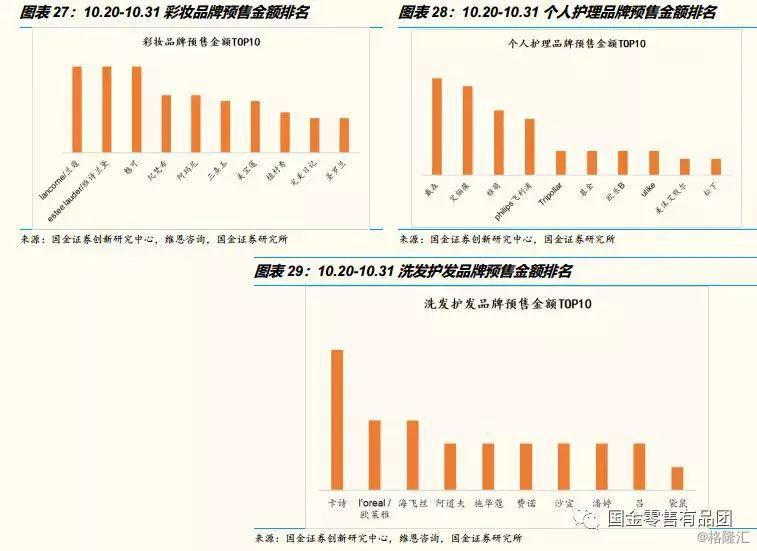

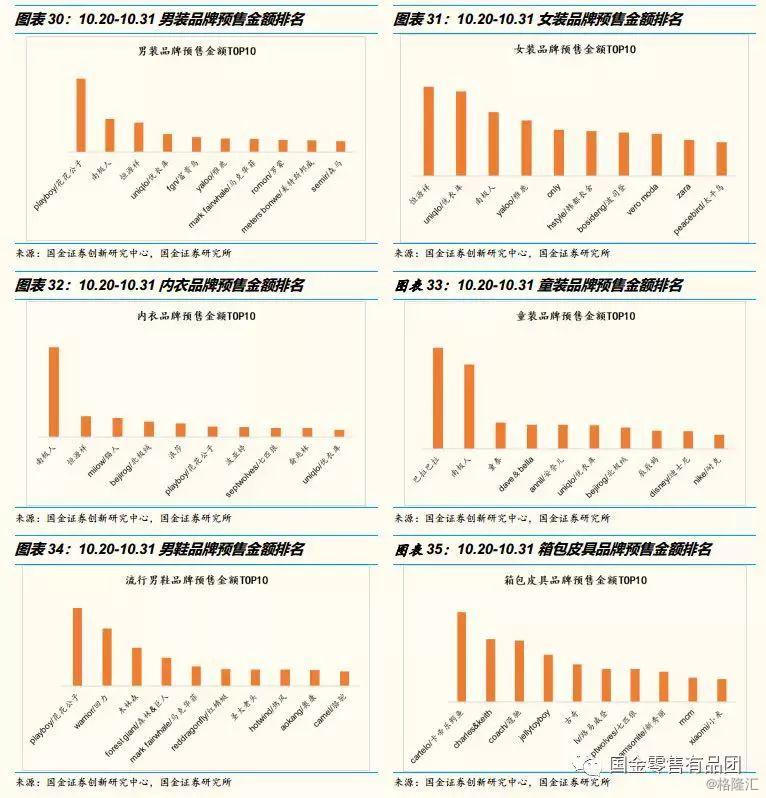

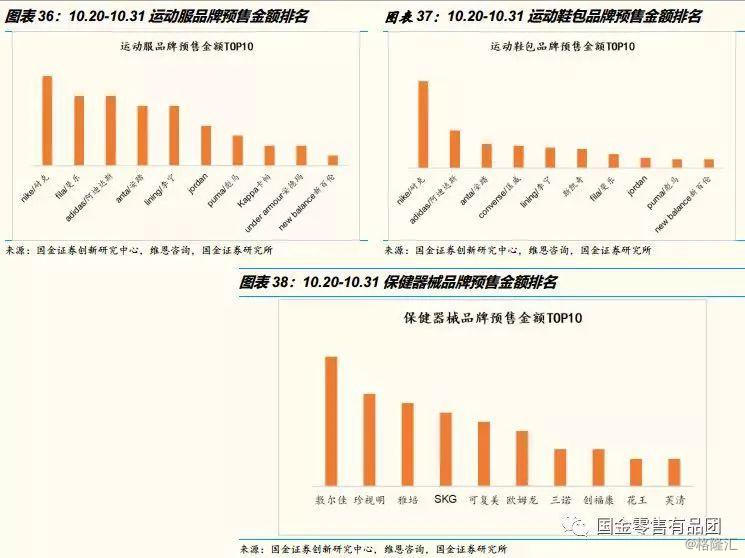

2.5 纺织服装/运动健身

我们认为服饰运动类一直是天猫双十一预售品类的重要支撑, 基于淘品牌发展过程等历史原因,每年天猫双十一大促均为服饰品牌每年爆发的重点时段,预售就成为了服饰品牌在双十一期间爆发的试炼石。我们看到南极人(及下属子品牌) 、恒源祥、优衣库、波司登、北极绒等均为天猫双十一预售重点品牌;从运动服饰品类看,李宁、安踏、耐克、阿迪达斯、匡威等品牌仍然在预售阶段吃香。

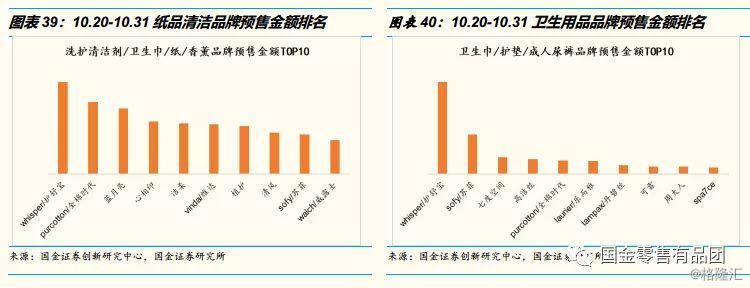

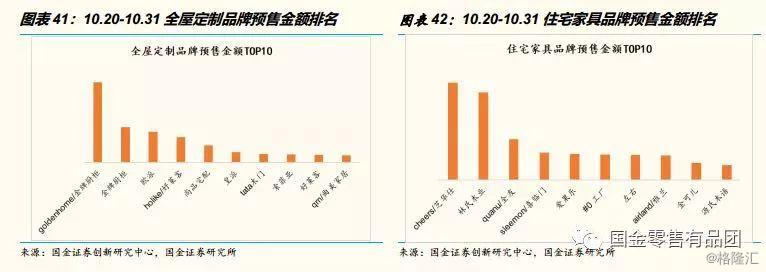

2.6 轻工制品/家居家具

从轻工行业看,卫生用品和纸类清洁用品客单价偏低,属于囤货大类。同时,住宅家具类目天猫双十一热度显著大于 618,金牌橱柜、 欧派、林氏木业、全友等天猫主力品牌表现出色。

2.7 蓝牙耳机

随着 TWS 技术的逐渐成熟和相关产品的火热以及苹果 Airpods 耳机的走红,蓝牙耳机类目成为今年天猫双十一预售中的亮点之一。从本次天猫双十一预售情况看,苹果、影巨人和华为品牌蓝牙耳机占据预售前三。

三、 双十一物流大战已打响

双十一物流大战已然开闸。京东日前宣布位于成都亚洲一号和武汉亚洲一号的两个超大型分拣中心正式投用,两大智能分拣中心日订单处理能力均达到 100 万以上,这意味着京东物流对华中和西南区域消费者的服务能力迈上了一个新台阶。京东预计今年 11.11 期间,武汉、成都智能分拣中心的单日订单处理能力均可超过 120 万。我们认为,京东物流 2019 年重点布局下沉市场物流基础设施, 布局效果将在双十一期间得到检验。

除京东物流与顺丰运费价格稳定外, 部分四通一达快递公司双十一期间采取了单票涨价行为。此举目的是为了应对票量短期激增以及缓解双十一期间人力、运力以及场地的成本上升。我们预计今年双十一期间日处理量峰值将超过 5 亿件,同比去年峰值增长近 20%。从目前看,四通一达等快递公司的全年电商件业务仍然受到阿里巴巴较大程度的干预, 主要体现在这些快递公司的营收很大程度倚赖阿里系电商订单量的上涨,而与菜鸟物流系统的打通以及与菜鸟指定 ISV 合作成为这些快递公司的唯一选择,这将提升快递公司的成本,也会倒逼快递公司将资源更多投放至阿里系电商的订单履约;我们认为, 尽管从长期看快递公司的客户群将逐渐多样化,但短期依托阿里系电商仍将是快递公司业务规模增长的重要抓手之一。

四、 投资建议

从今年双十一前瞻角度观察,我们认为各大电商巨头的营销玩法、下沉市场、客群重叠度、品牌导向均开始趋同。营销玩法层面京东、苏宁陆续推出百亿补贴,方式与拼多多类似;同时, 下沉市场已经成为京东阿里必争之地,拼多多的主阵地;客群重叠度上看, 拼多多依托各种策略上攻一二线市场,京东阿里正严密防守一二线主阵地;品牌导向:拼多多的百亿补贴主要面向一二线大牌, 阿里与京东的一二线大牌储备是持续吸引核心客群的利器和杀手锏,重点布局和加固一二线品牌对平台的认知地位就为扩大用户基本盘和继续获取高线用户积累了信任度,也成为各大电商巨头心照不宣的共识。

在此背景下,电商头部平台势能和壁垒将持续加剧,电商巨头的帝国疆域势必持续扩大,强者恒强逻辑显现。我们认为本届双十一,阿里凭借主场优势和预售规模进一步爬升,将继续收获 25%左右的规模增速;拼多多另辟蹊径获取相对优势,在本届双十一也将获得超预期表现;而京东面临非主场品类劣势、下沉业务尚未成熟的压力,本届双十一表现并不乐观;建议重点关注阿里巴巴(BABA.N) 、拼多多(PDD.O) 等头部电商平台。值得买(300785.SZ) 作为 A 股导购行业稀缺龙头标的,竞争优势明显, 经营理念与战略规划清晰, 可保持关注。

同时,国牌崛起趋势愈发明显,品牌消费将以国内头部品牌为主导的心智强化型消费和白牌主导的高性价比追求型消费为主导,建议关注格力、美的、科沃斯、 三只松鼠、 妙可蓝多、 海天、 颐海国际、 南极电商、珀莱雅、丸美、 金牌橱柜、欧派、尚品宅配等公司。 下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员