在上海浦东机场外近40公里的临港自贸区,特斯拉完成了第一期超级工厂的建设,速度之快前所未有。

紧接着,11月7日,特斯拉官方发布了中国制造的Model 3,聚焦了不少媒体和大众的目光,特别是车身尾部亮眼的中文“特斯拉”,而不是Tesla。

特斯拉上海超级工厂,在各个环节均大超市场预期,预期在11月11日就将正式发布国产版的Model 3。根据此前报道,特斯拉上海工厂明年的交付量就将达到10万台,2-3年后将达到50万台。

特斯拉超预期表现,让背后的供应商沸腾了。在资本市场,旭升股份、拓普集团、三花智控等相关概念股表现相当靓丽。尤其是旭升股份,从8月8日算起至今,股价累涨超过54%,收复之前“失地”,今年以来股价累涨11.9%。这表现在汽车产业链算一绝了!

从上面这份供应商名单可知,旭升股份可谓是最为纯正的特斯拉概念股,特斯拉业务所带来的业绩增量EPS是排在所有国产供应商之首。

那么,旭升股份成色几何呢?又值不值得我们长期厮守?

一、旭升成色几何?

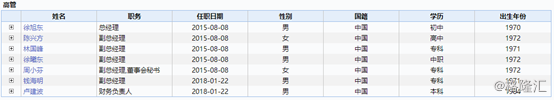

一聊到旭升,我们就不得不提到公司的管理层。根据公开披露信息显示,公司老板徐东升初中文化,副总陈兴方、林国峰、徐曦东、周小芬、钱海明分别为高中、专科、中职、专科、专科文化水平。另外,公司财务负责人卢建波为本科学历,属于高管团队的最高学历水平。这样的配置在A股3700来家上市公司中基本找不到第二家。

看到这,是不是觉得旭升没有什么希望了?如果你这样想,那就太easy。

2013年,特斯拉连连亏损,外界对此感到非常悲观。然而,徐旭东却抱着All in的态度去找特斯拉合作。刚开始,旭升给特斯拉提供的铝制品不多,都是小规模,试着来。后来,随着深入契合,旭升开始供应变速箱箱体、电池组外壳,深度进入其供应链。

目前,旭升供应的MODEL3路合金压铸件的单车价值为2000元+,2019年H1特斯拉营收为2.62亿元,占比超过52%。

在2013年,大多数人还看不准摸不透新能源汽车的演变趋势,也不知道那些厂商能够经历市场的检验而真正崛起。那时,旭升却能够大胆为一家年年亏损的外资新能源汽车供货,打入产业链,也说明徐旭东的思维格局是不错的,是长远的。要知道,那时的选择基本可以决定一家企业的生死。

废话不多说,我们接下来看看旭升股份的经营状况。

2017-2018年,旭升营收分别为7.39亿元、10.96亿元,同比增速分别为29.84%、48.27%。归母净利润分别为2.22亿元、2.94亿元,同比增速分别为9.09%、32.23%。但单这两年,旭升的业绩还是很亮眼。

不过,今年主要受大客户特斯拉的影响,公司业绩出现了较为明显的下滑。今年前三季度,营收为7.77亿元,同比下滑5.78%,归母净利润为1.36亿元,同比更是重挫40.82%。

今年前三季度单季度来看,营收增速分别为17.21%、-9.48%、-17.53%,归母净利润增速分别为-30.71%、-39.94%、-47.21%。边际上看,旭升股份的业绩还在加速下滑,并没有筑底。这也是旭升股份今年股价整体表现低迷的重要逻辑。

销售毛利率方面,今年前三季度为33.72%,相比前二个季度小幅提升,但比去年全年下滑5.93%。另外,前三季度销售净利率为17.51%,相较去年同样下滑严重,幅度高达9.3%。主要原因是特斯拉单车价值量更高的ModelX/S车型销量下滑40%左右。

不过,销售毛利率和净利润的整体要比同行高出不少,主要是特斯拉给予了不少优待。

前三季度,公司经营性活动产生的现金流量净额为2.49亿元,远远超过归母净利润的1.36亿元,说明公司的盈利质量较好。另外,同期投资活动产生的现金流量净额为-1.87亿元,筹资活动产生的现金流量净额为1.87亿元,总计现金及现金等价物是净流出-1.42亿元。

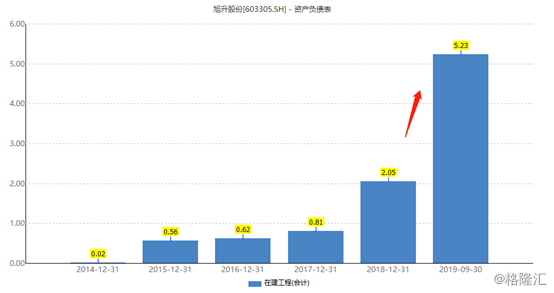

这说明公司还在大肆扩张,除了赚的钱砸进去,还借钱却扩大产能。这一点,我们从在建工程的规模也可以看出来,截止三季度末,该数据为5.23亿元,比去年末提升155.12%。

特斯拉在扩充汽车产能,旭升同样把握机会,扩大生产规模,以便承接大客户的订单。这也是公司未来的业绩增长点。

总体来说,旭升是一家体量不大的公司,每年营收还不足10亿元,但总体经营不算差,且All in特斯拉,算是绑上了汽车业界的大佬,未来业绩增长潜力还是有的。

二、波特五力

下面,我们将从波特五力——供应商的议价能力、购买者的议价能力、新进入者的威胁、替代品的威胁、同行业竞争,来具体分析分析公司的竞争力。

1、供应商的议价能力

旭升股份的产品为精密铝制零部件。通俗的说,就是讲上游的铝锭买过来,在通过精密设备进行压铸等方面进行制造,再将零部件卖给下游的汽车厂商。

因为我国是全球最大的电解铝和铝加工的生产国,由于上游行业容量较大,铝压铸用铝量占比较低,上游产量和铝锭供给充足,所以旭升对上游有一定议价能力,但主要还是跟随铝锭市场价格波动,只不过采用集中供应商采购的方式享受一定的优惠而已。据2018年年报中披露,公司前五名供应商采购额30,858.51万元,占年度采购总额 55.39%。

总之,旭升供应商的议价能力不强,主要的成本受到铝合金锭价格的波动。在2017年公司上市后,铝合金锭价格持续爬升,维持了一段时间的高位,不过目前,基本处于一个不太高的位置,算是对于企业经营利好。

2、购买者的议价能力

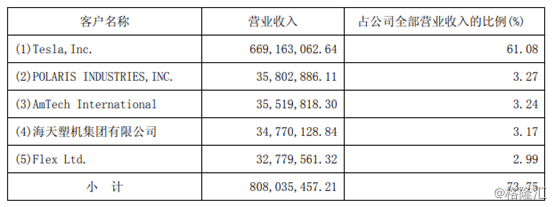

2015-2018年,公司的前五大客户销售收入占主营业务收入的比例分别为78.41%、77.63%、75.28%、73.75%,而特斯拉占营收的比例分别为50.27%、56.61%、56.46%和61.08%。

(来源:公司年报,2018年公司前5大客户)

由此可见,大客户特斯拉成为公司营收的绝对支柱,另一方面也说明公司在产业链上的话语权很弱。不过,公司对特斯拉的销售收入占整个特斯拉业务成本的占比仅仅只有1%左右,所以,特斯拉暂时不会亏待自己的多年的战略合作伙伴。但未来特斯拉在中国站稳了脚跟,巩固了全球的市场地位后,想必也会来“秋后算账”。毕竟旭升的毛利率比同行高出一个档次。

3、新进者威胁

铝制品压铸行业,其实进入门槛并不高,虽然企业都会向外宣传说自己有压铸行业资质,资金、技术和人才等方面的壁垒。

但是,在我国现有压铸企业暨压铸相关联企业余约有12600多家,生产压铸件的企业约占70%,且大型压铸企业占比为10%,具备铝合金压铸件领域汽车厂商合格供应商数量也不少。在国际上,还有日本RYOBI株式会社、瑞士DGS等巨头。

其实,对于旭升来说,最大的优势不是所谓的技术、人才云云,而是“先来先占坑先得利”。2013年,旭升就进入了特斯拉产业链,6年长时间的合作与打磨,捆绑较深,其他竞争者较难进入。

4、替代品的威胁

供应变速箱箱体、电池组外壳等汽车零部件均是采用的压铸方式进行的。因为新能源汽车,要求轻量化,短时间要改变行业固有的制造模式其实一点也不太现实。

早在多年前,宝马有一个碳纤维技术,技术储备了10多年,但一直没有推广起来。

5、同行业竞争

其实,在这个领域,A股上市公司不少,包括广东宏图、春兴精工、鸿特科技等等。但还是前文提到的一样,先到先得的优势。谁先上绑上了大客户,谁就先得利。后续想要进去,但有难度。

总结来说,旭升股份在产业链上话语权不强,有单一大客户风险,但外来竞争者想进入会比较有难度,有较高的门槛。

三、尾声

目前,旭升股份动态PE为67.65倍,比年内最低的33.7倍高出不少,达到上市以来的估值上线。如果这个时候介入,未来将面临一定的估值回撤风险。

未来,旭升股份业绩转好的主线逻辑还是在于特斯拉销量的大幅提升上,而不是单价提升导致毛利率的提升上。特斯拉销售收入占公司营收超过60%,特斯拉好,旭升才会好!所以,特斯拉销量一旦不及市场预期,旭升业绩就承压,股价就下跌。

总之,旭升未来存在一个较为明确的成长逻辑,但绝对不是可以长期厮守的优质公司。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员