时间过得真快,转眼就到11月了。在资本市场混迹,今年我也操作过几笔交易,但收益率最高还是切切实实的大票、好票,并且买入捂股即可。在这里,笔者觉得有必要把投资感悟写一写,以飨读者。

一

相比去年惨绝人寰的资本市场,今年要好太多。特别是春节过后的2、3个月,三大指数急匆匆飙涨超过20%,进入技术型牛市。市场专家们集体出动,摇旗呐喊第7轮大牛市来了,绝不可错过的发财机会。

但没过多久,喧嚣的市场冷静了下来。因为上证指数短短1个多月,从3288急挫至2800点左右,前期急涨行情犹如“树倒狐猴散”,大多个股被打回了原形。

但优质龙头却又双叒叕大涨,屡创新高,涨得吃瓜群众、砖家、游资们直呼看不懂。比如贵州茅台、中国平安,1万多亿的盘子犹如大象,给人直观的印象是,应该涨不动,涨不快,但今年以来却分别大涨106.38%、64.09%。

还有4000亿龙头的恒瑞医药今年大涨109%,两个家电龙头——格力电器和美的集团今年也分别大涨86.49%、64.3%。

以上几家龙头的股价表现远远超过大盘。给一张图,一看便知:

然而质地很烂、市值很小的公司,也越来越不受人待见了。首当其冲的是,以面值低于1元退市的上市公司在路上的不少,包括*ST华信、*ST大控、*ST印纪,*ST神城等等,还有已经退市的雏鹰农牧。这是以往A股市场不可想象的。

另外,今年来逆势下跌的公司超过1000家,接近沪深两市总数的30%,其中跌幅超过20%的公司达到280家。要知道,今年上证综指上涨20%,深圳综指和创业板指数均大涨36%。

据Wind显示,今年涨幅不超过20%、36%的公司分别为2288、2826家,相当有62%的公司没有跑赢上证,有76%的公司没有跑赢深圳综指和创业板指。

这说明一个问题,大盘大涨,普涨的行情不再,出现了非常明显的分化——恒者恒强,弱者恒弱。你看看跌幅多的,是不是业绩异常糟糕、负债高企的垃圾ST股嘛!

下面,我们再来看一张图:

从上图,我们可以看出,沪深300指数和中证500指数基本与上证的节奏一致,而上证50却不管不顾,逆势大涨,特别是从4月份后。

另据Wind统计,今年以来上证50指数累计上涨37.64%,沪深300指数累涨32.21%、中证500指数累涨20.20%,而上证综指累涨19.5%。

上证50同期表现,要远远优于中证500,高出17.44%,高出沪深300指数5.41%。这代表着资金更热捧大票、优质票,而以往市场喜欢、反弹新好的中小市值票却变现平平。

笔者认为,未来,A股的市场风格将长期由原来追捧中小市值企业切换到追逐业绩确定性的龙头大企业,后前者的收益率亦远逊于后者。A股市场核心优质大票基本集中在上证50,亦是中国的核心资产。

为何下此结论?我们下面从另外一个角度来看待这个问题。收益率要高,股价要上涨才行,而股价要涨,长期业绩要增长才行。

据上交所披露,2019年前三季度,沪市公司合计实现营业收入26.60万亿元,净利润2.55万亿元,同比增长分别为9.12%和8.06%,其中近七成公司收入增长、近九成公司实现盈利。

据深交所披露,前三季度合计实现营业收入9.3万亿元、净利润6433.29亿元,同比分别增长7.82%和2.79%。

沪深两市总计3700家上市公司,整体营收增速应该在8%以上,远远大于前三季度GDP6.2%的增速,说明上市公司的宏观表现要优于非上市公司。

不过,沪市整体营收、净利润增速要比深市分别高出1.3%、5.67%,特别是净利润增速差距明显。这也是为何优质龙头大票的行情表现要优于小票的重要逻辑。

另外,上证50公司实现营业收入14.7万亿元,净利润1.8万亿元,同比增加9%、11%,占沪市整体营收和利润的55%、71%。这个表现又要优于沪市的整体表现。

这亦是为何上证50跑赢沪深300、中证500、上证综指的重要原因。

未来,恒指恒强的格局会愈来愈明显。这当然是好事,也说明A股相当于一部分股民更追求价值发现,以往全民投机的氛围改善了不少。

二

今年来,外资流入A股太过凶猛,单单沪深港通渠道便净流入超过2200亿元。如果加上QFII/RQFII等渠道,累计下来已经达到1.77万亿元,将逼近国内公募基金的份额了。这太疯狂了!

那么,北上资金又重仓了什么票?

据Wind显示,前10大重仓股分别为贵州茅台、中国平安、美的集团、格力电器、恒瑞医药、五粮液、招商银行、平安银行、长电电力、海螺水泥,持有市值分别为1183.1亿元、696.7亿元、653.7亿元、487.6亿元、472.7亿元、415.9亿元、362.8亿元、237.1亿元、223.6亿元、222.4亿元。

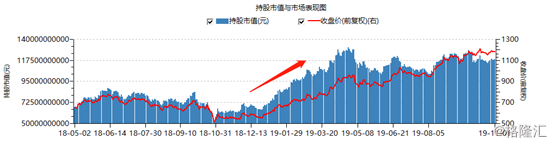

而这些北上资金重仓标的,今年来均大幅跑赢大盘,特别是贵州茅台的表现太过亮眼。去年市场悲观的时候,北上资金持有贵州茅台仅500多亿元,到现在已经翻了一倍不止。

外资相对于内资,更为注重“价值投资”与“长期投资”,今年新进来的资金大多就是买入白马龙头,特别是上证50。那么,外资的眼光到底又如何?

下面,我们以A股“股王”——茅台来举例,简要说明未来增长的逻辑。茅台的业务模式非常简单,增长的逻辑无非“量与价”。

1、量

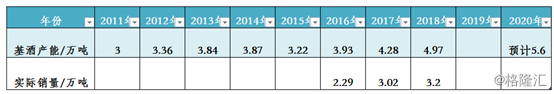

茅台的基酒到成品酒前前后后大致为5年周期。每年出厂的成品酒为5年前的75%,还有25%为挥发、勾兑、世世代代留存下去等。我们可以大致按照75%+10%勾兑(总计85%)来计算产能。

李保芳之前在某个公开场合提到,预计茅台2020年将达到5.6万吨产能,但后续产能不再扩建。这意味着2025年及以前,均有产能提升这一条逻辑主线。如果2020年产能真能扩充到5.6万吨,将比2015年的3.22万吨,提升73.9%。这个增幅很惊人!

但要注意的是, 2020年对应的2015年的产能,而2015年的基酒产能比2014年下滑16.8%,所以明年茅台的业绩压力还是非常之大,但之后便是海阔天空。

2、价

茅台百年品牌,最有可能成为中国第一个奢侈品品牌。1987年,茅台7元/瓶,1988年,茅台140元/瓶,90年代,53度的飞天茅台200元/瓶。站在那时的物价水平来看,喝茅台酒绝对是一种奢侈。

2000-2012年,茅台出厂价一共提价9次,零售价更是上涨超过8倍。从2006年到2012年,茅台每年均提价10-33%不等,出厂价从268元提升至819元,零售价从320元提升至2000元左右。

2013-2017年,茅台出厂价维持不变,零售价回落。

2018年1月,茅台出厂价再次提升18%至969元,零售价确定为1499元。但目前想要喝到茅台,至少要花费2000元以上才能买到,上半年供需紧张的时则需要花费2300-2400元/瓶。

中间商拿走太多,茅台也在想办法,虽然中间涉及到太多的利益群体。不过,未来5-10年,茅台价格出厂价继续往上走,是大势所趋,至于什么时候再次调价,不好确定。一旦调价10、20%,将多出上百亿级的净利润。

总之,茅台未来的确定性非常强,不管是产能上,还是价格上。这亦是外资看重的地方,亦是国内公私募看重的地方。

除了茅台,还有中国平安、恒瑞医药、美的集团、中国国旅、上海机场等优质龙头白马,均有非常硬核的成长逻辑。

这都是中国不可多得的核心资产,但主要上车的时间。例如茅台但从产能上看,业绩将承受巨大压力,股价自然也会承压,这亦是外资从4月底买到1300多亿,不再继续加仓的重要逻辑。短期受压,但长期前景光明。

三

上证50的成分股,如下,请各位看好了,记好了:

当然,这么多成分股,不是说全部买下来,而是挑选其中最为优质的公司进行研究,进行跟踪,进行重仓。而对于涉足股市不久、研究不透的普通的投资者来说,最好的策略是定投上证50指数,就将分享未来中国经济增长的红利。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员