作者:燕翔、战迪、许茹纯、朱成成

来源: 追寻价值之路

核心结论

A股整体:利润增速止跌企稳,ROE水平持续回落

单季利润增速小幅回升,累计增速止跌企稳。三季度全部A股净利润单季同比增速小幅回升,而累计同比增速同样止跌企稳,与上月持平。分板块看,各板块净利润单季同比增速集体回升,其中中小创企业净利润改善幅度较为显著。从盈利的影响因素来看,三季度单季全部A股剔除金融两油后三项费用率小幅抬升,毛利率同样有所下降,但所得税及其他项较上季度出现了改善,同时营收增速也所有提高。全部A股上市公司净利润率环比基本持平。

销售净利率环比下滑,ROE水平小幅回落。三季度全部A股ROE和非金融两油上市公司ROE小幅回落。分解来看,ROE环比回落的主要原因仍在于销售净利率、资产周转率的下降。从变化趋势看,2018年三季度以来全部A股上市公司ROE高位回落,且当前已创下2016年底以来新低。

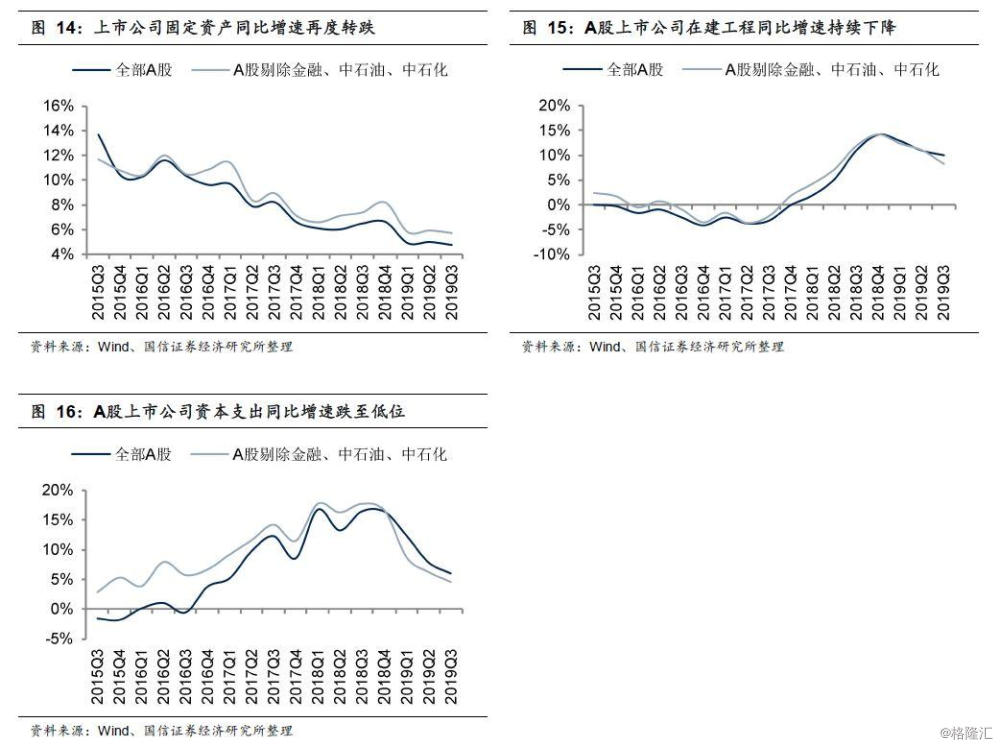

现金流状况略有恶化,资本支出增速持续下行。现金流方面,上市公司三季度现金流状况略有恶化,经营现金流占营收比重小幅下滑。库存方面,上市公司存货同比增速小幅下行,但存货占总资产比重延续升势。投资方面,全部A股剔除金融两油后固定资产、在建工程和资本支出同比增速集体回落。

创业板:利润增速大幅转正,现金流增速仍处高位

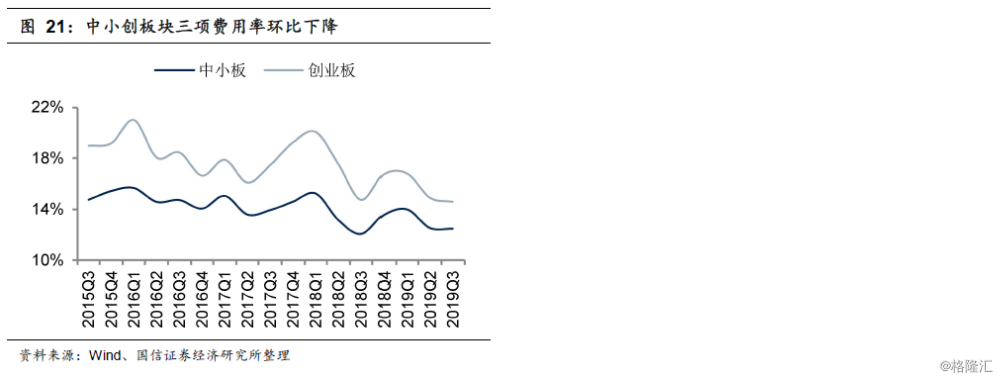

利润增速大幅回升,净利润率环比改善。三季度中小板和创业板净利润单季同比增速均大幅回升,且双双由负转正。且三季度中小创板块净利率、营收、三项费用率等各项财务指标也均出现了改善,其中创业板改善幅度较为明显。

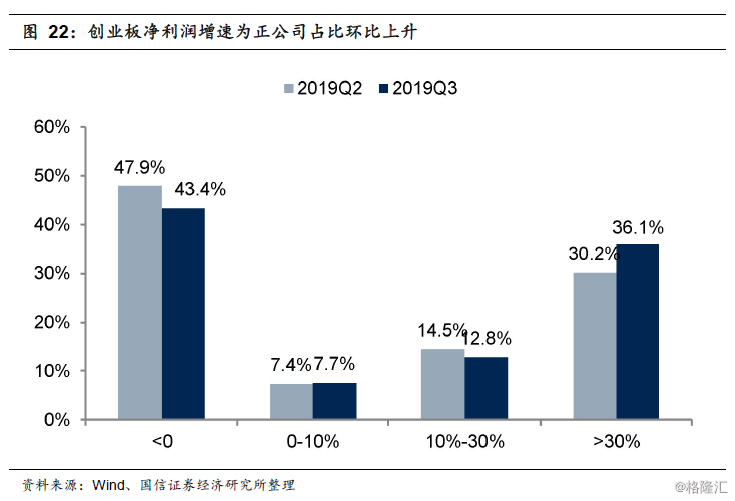

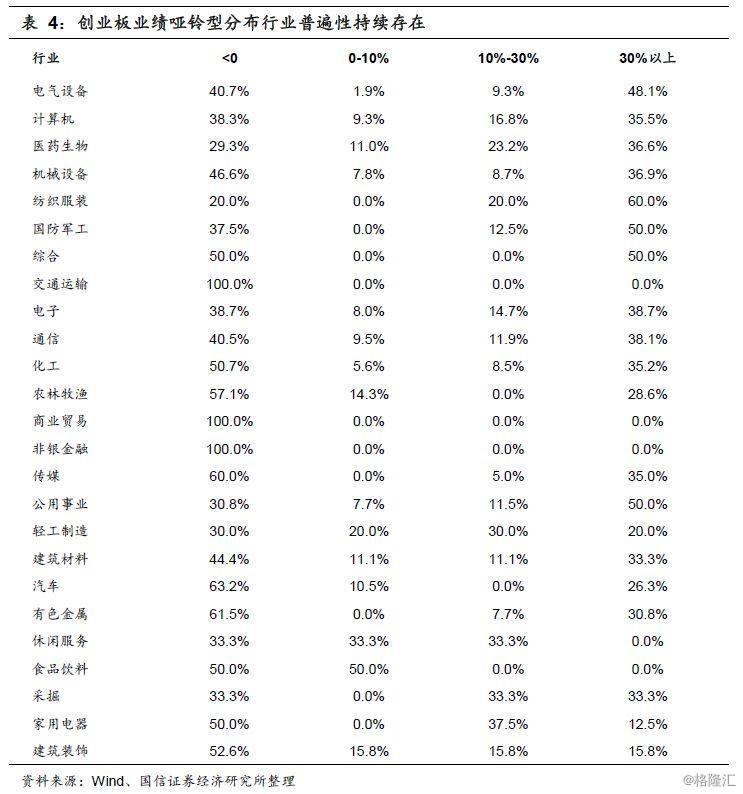

哑铃重心开始右偏,板块现金流增速仍处高位。三季度创业板盈利增速两头大中间小的哑铃型状分布依然不变,但净利润增速为负公司占比环比减少,盈利增速大于30%组占比有所提高。创业板企业盈利增速的哑铃型分布特征依然具有行业普遍性。三季度中小创板块现金增速虽然放缓,但仍维持较高增速。

行业比较:通信、传媒盈利大幅改善,各行业现金流普遍好转

通信、商业贸易、传媒等行业盈利增速大幅提高。2019年三季度申万28个一级行业中有17个行业的单季盈利增速有所改善,其余11个行业盈利增速均出现不同程度的恶化,其中通信、商业贸易、传媒、非银金融等行业盈利增速显著提升,而农林牧渔、机械设备、综合、钢铁、采掘等行业增速降幅居前。

农林牧渔、商业贸易、非银等行业ROE显著改善。分行业来看,2019年三季度申万28个一级行业中有12个行业ROE环比有所上升,其中农林牧渔、商业贸易、非银金融、家用电器、电子等行业ROE增幅居前,主要驱动力在于销售净利率和资产周转率的提高。

申万各一级行业现金流状况普遍好转。28个申万一级行业中,18个行业2019年二季末的资产负债率同比上升,从经营现金占营收的比例来看,28个申万一级行业中有17个行业同比上升。

风险提示:经济下行超预期,国际市场大幅波动。

A股整体:利润增速止跌企稳,ROE水平小幅回落

2019年三季度全部A股净利润单季同比增速小幅回升,而累计同比增速同样止跌企稳,与上月持平。分板块看,三季度各板块净利润单季同比增速集体回升,其中中小创企业净利润改善幅度较为显著。从盈利的影响因素来看,三季度单季全部A股剔除金融两油后三项费用率小幅抬升,毛利率同样有所下降,但所得税及其他项较上季度出现了改善,同时营收增速也所有提高。全部A股上市公司净利润率环比微幅下降,基本与上月持平。分行业来看,2019年三季度A股行业单季利润增速改善居多。ROE方面,三季度A股上市公司ROE小幅回落。现金流方面,上市公司三季度现金流状况略有恶化,经营现金流占营收比重小幅下滑。

单季利润增速小幅回升,累计增速止跌企稳

2019年三季度全部A股净利润单季同比增速小幅回升,而累计同比增速同样止跌企稳,与上月持平。分板块看,三季度各板块净利润单季同比增速集体回升,其中中小创企业净利润改善幅度较为显著,且利润增速均由负转正。从盈利的影响因素来看,三季度单季全部A股剔除金融两油后三项费用率小幅抬升,毛利率同样有所下降,但所得税及其他项较上季度出现了改善,同时营收增速也所有提高。全部A股上市公司净利润率(TTM)环比基本持平。分行业来看,2019年三季度A股行业单季利润增速改善居多。

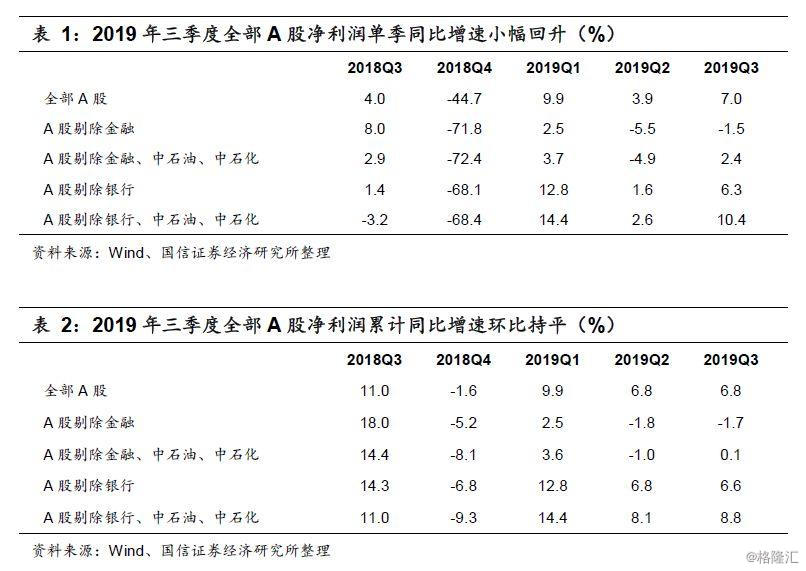

(1)2019年三季度全部A股净利润单季同比增速小幅回升,而累计同比增速同样止跌企稳,与上月持平。2019年三季度A股上市公司净利润单季同比增长7.0%,相比上季度上升3.1%;剔除金融后净利润单季同比增速为-1.5%,跌幅相比上季度减少4.0%;剔除金融和两油后净利润单季同比增速为2.4%,环比上升7.4%;剔除银行后单季增速为6.3%,环比上升4.7%;剔除银行和两油后净利润单季同比增速为10.4%,环比上升7.8%。从累计增速来看,三季度全部A股净利润增速同比增速为6.8%,与上季度持平,剔除金融后三季度A股净利润增速为-1.7%,相比上季度同样仅小幅回升0.1%。

(2)分主要市场板块来看,三季度各板块净利润单季同比增速集体回升,其中中小创企业净利润改善幅度较为显著,且利润增速均由负转正。具体看,2019年三季度主板上市公司净利润单季增速为5.7%,相比今年二季度小幅上升0.3%;中小板上市公司三季度净利润单季增速为14.2%,相比二季度提高15.1%;创业板上市公司三季度净利润单季增速为25.6%,相比二季度的-34.5%大幅改善。从各个主要市场板块的动态变化趋势来看,2017年一季度以来,主板上市公司净利润增速震荡下滑,并于去年四季度跌至历史低位,在经历一季度短暂的V型反弹后小幅回落。中小板单季净利润增速自2017年三季度以来整体呈震荡回落趋势,但近三个季度业绩状况触底反弹迹象十分明显。创业板大多上市公司业绩增速同样自2017年三季度以来趋势下行,且由于去年年底商誉减值较为集中,致单季净利润增速骤降至历史低位,不过当前已从年初震荡回升至2010年中枢水平。

(3)从盈利的影响因素来看,三季度单季全部A股剔除金融两油后三项费用率小幅抬升,毛利率同样有所下降,但所得税及其他项较上季度出现了改善,同时营收增速也所有提高。2019年三季度全部A股剔除金融两油营收增速为8.6%,相比二季度上升0.3%。分板块看,主板营收增速由今年二季度的9.6%降至8.2%,中小板和创业板营收增速分别从今年二季度的5.4%、3.5%升至6.0和11.7%。毛利率方面,三季度全部A股剔除金融两油后毛利率环比下降,由今年二季度的19.7%降至19.1%。分板块看,三大板块毛利率涨跌略有分化,其中主板毛利率下降0.2%至32.3%,而创业板毛利率小幅上升0.2%至23.6%,中小板毛利率上升0.3%至29.5%。费用方面,全部A股剔除金融两油后三项费用率环比微幅上升,由今年二季度的9.5%升至9.7%。其中,销售费用率、财务费用率、管理费用率分别为4.5%、1.6%、3.7%,环比分别上升0.1%、0.0%和0.1%。分板块看,主板、中小板和创业板三项费用率分别从今年二季度的10.4%、12.5%、14.9%变化至三季度的11.0%、12.4%和14.6%。此外全部A股剔除金融两油后的所得税及其他项小幅降低0.8%。

(4)2019年三季度全部A股上市公司净利润率(TTM)环比微幅下跌,基本与上月持平。三季度全部A股上市公司净利润率(TTM)为7.4%,环比基本持平,去年四季度以来全部A股净利率中枢自明显降一台阶。分板块看,三大板块净利率分别由今年二季度的8.1%、3.9%和0.4%变化至三季度的8.0%、4.1%和1.1%。综合来看,三季度全部A股净利润率(TTM)环比基本持平,并且当前处于2015年以来的较低位。

(5)分行业来看,2019年三季度A股行业单季利润增速改善略多。2019年三季度申万28个行业中有17个行业盈利增速环比有所改善,其余11个行业利润增速则出现不同程度的下滑,其中通信、商业贸易、传媒等行业的盈利增速涨幅居前,而农林牧渔、机械设备、综合等行业盈利增速降幅居前。

销售净利率环比下滑,ROE水平小幅回落

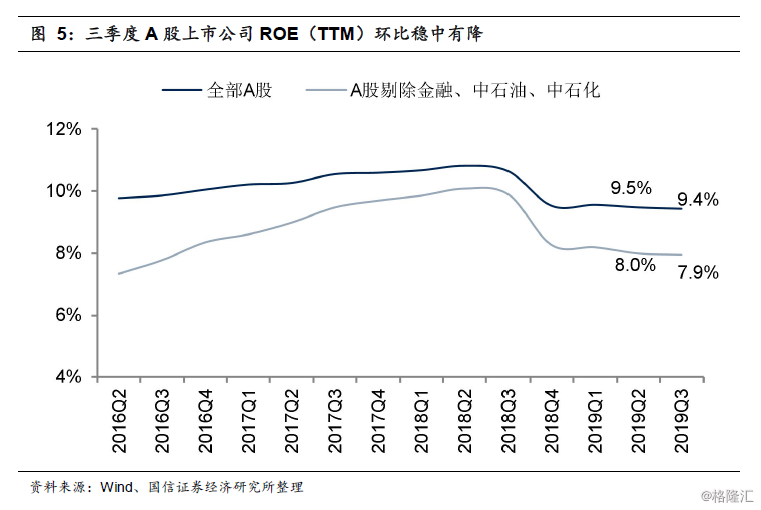

ROE方面,三季度全部A股ROE(TTM)和非金融两油上市公司ROE(TTM)小幅回落。分解来看,ROE环比回落的主要原因仍在于销售净利率、资产周转率的下降。从变化趋势看,2018年三季度以来全部A股上市公司ROE高位回落,且当前已创下2016年底以来新低。

(1)三季度全部A股ROE(TTM)和非金融两油上市公司ROE(TTM)小幅回落。2019年三季度全部A股ROE(TTM)为9.4%,环比下滑0.1%;全部A股剔除金融和两油后的ROE(TTM)为7.9%,环比继续回落0.1%。

(2)分解来看,净利润率和资产周转率小幅下降是全部A股剔除金融两油后ROE下滑的主要原因。三季度全部A股剔除金融和两油后销售净利率(TTM)为4.38%,环比下降0.02%;三季度全部A股剔除金融和两油后资产周转率(TTM)为14.68%,环比下降0.02%;不过三季度非金融两油上市公司权益乘数则微幅上升。综合来看,由于销售净利率、资产周转率下降的负贡献大于权益乘数升的正向贡献,所以非金融两油上市公司ROE(TTM)环比小幅下降。

(3)从变化趋势看,2018年三季度以来全部A股上市公司ROE高位回落,且当前已创下2016年底以来新低。2016年二季度以来上市公司ROE一路上行,持续改善,但去年三季度以来上市公司ROE水平有所回落,虽然一季度上市公司ROE水平小幅回升,但此后的二季度再度下滑,且当前已创2016年底以来新低。从影响因素的变化趋势来看,销售净利率自2016年二季度以来走势较ROE基本一致,资产周转率则自2017年三季度以来稳中有降,而财务杠杆率在经历近一年的下降后于2018年三季度开始再度回升。

现金流状况略有恶化,资本支出增速持续下行

现金流方面,上市公司三季度现金流状况略有恶化,经营现金流占营收比重小幅下滑。库存方面,上市公司存货同比增速小幅下行,但存货占总资产比重延续升势。投资方面,全部A股剔除金融两油后固定资产同比增速、在建工程和资本支出同比增速集体回落。

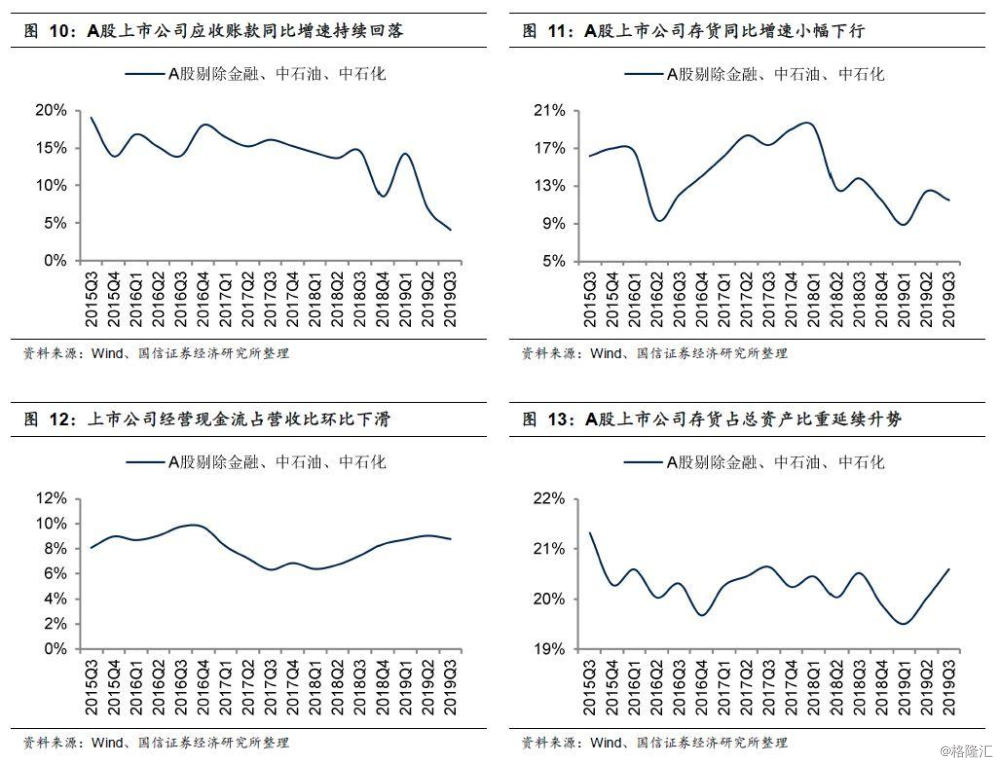

(1)现金流方面,上市公司三季度经营现金流占营收比重环比小幅下滑。2019年三季度全部A股剔除金融和两油后的经营性现金流占营业收入的比例( TTM)进一步升至8.8%,环比小幅下滑0.3%。三季度全部A股剔除金融和两油后的应收账款同比增速进一步下降2.8%至4.2%。从变化趋势来看,自去年三季度以来,企业现金流状况总体有所好转,经营现金流占营收比重上行趋势较为显著。

(2)库存方面,上市公司存货同比增速小幅下行,但存货占总资产比重延续升势。具体来看,三季度全部A股剔除金融和两油后的存货同比增速为11.4%,相比今年二季度增速下降1.0%;三季度存货占总资产的比重为20.6%,环比上升0.6%。

(3)投资方面,全部A股剔除金融两油后固定资产同比增速、在建工程和资本支出同比增速集体回落。三季度全部A股剔除金融和两油后的固定资产同比增速为5.8%,相比今年二季度小幅下降0.2%;三季度在建工程同比增速为8.4%,相比二季度下降2.7%;购建固定资产、无形资产和其他长期资产所支付的现金同比增速由今年二季度的6.2%进一步降至4.5%,从趋势看,A股上市公司资本支出自2015年四季度开始震荡上行,并于去年三季度达到高点后开始回落,且当前已基本回落至历史较低水平位置。

创业板:利润增速大幅转正,现金流增速仍处高位

三季度中小板和创业板净利润单季同比增速均大幅回升,且双双由负转正。从变化趋势来看,创业板盈利单季增速自2018年一季度V型反弹后再度跌至负区间,并于去年四季度深度探底,此后开始震荡回升,当前整体来看已处于历史中枢水平之上位置。且三季度中小创板块净利率、营收、三项费用率等各项财务指标也均出现了改善,其中创业板改善幅度较为明显。从结构上看,三季度创业板盈利增速两头大中间小的哑铃型状分布依然不变,但净利润增速为负公司占比环比减少,盈利增速大于30%组占比有所提高,即哑铃重心开始右偏。创业板企业盈利增速的哑铃型分布特征依然具有行业普遍性,从现金流来看,三季度中小板、创业板企业现金增速虽然放缓,但仍维持较高增速。

利润增速大幅回升,净利润率环比改善

三季度中小板和创业板净利润单季同比增速均大幅回升,且双双由负转正。从变化趋势来看,创业板盈利单季增速自2018年一季度V型反弹后再度跌至负区间,并于去年四季度深度探底,此后开始震荡回升,当前整体来看已处于历史中枢水平之上位置。且三季度中小创板块净利率、营收、三项费用率等各项财务指标也均出现了改善,其中创业板改善幅度较为明显。

(1)创业板利润单季增速大幅回升至正区间。三季度中小板和创业板净利润单季同比增速分别为14.2%和25.6%,双双由负转正,相比今年二季度分别提高15.1%和60.1%。从变化趋势来看,创业板盈利单季增速自2018年一季度V型反弹后再度跌至负区间,并于去年四季度深度探底,此后开始震荡回升,当前整体来看已处于历史中枢水平之上位置;中小板净利润增速变化与创业板走势较为一致,即在去年四季度深度探底后开始震荡回升,且当前增速水平同样升至两位数。

(2)创业板单季净利率环比有所改善。三季度,中小板、创业板上市公司营业收入同比增速分别为6.0%和11.7%,相比今年二季度分别上升0.6%和8.2%;毛利率分别为23.6%和29.5%,环比分别上升0.2%和0.3%;三项费用率分别为12.4%和14.6%,环比分别下降0.1%和0.3%;净利率分别为7.1%和9.2%,环比分别提高0.3%和4.0%。综合来看,三季度中小创板块各项财务指标普遍出现了改善,其中创业板改善幅度较为明显。

哑铃重心开始右偏,板块现金流增速仍处高位

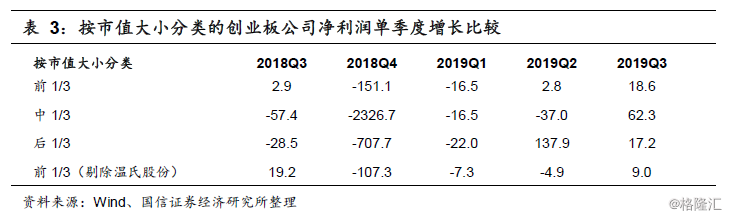

从结构上看,三季度创业板盈利增速两头大中间小的哑铃型状分布依然不变,但净利润增速为负公司占比环比减少,盈利增速大于30%组占比有所提高,即哑铃重心开始右偏。创业板企业盈利增速的哑铃型分布特征依然具有行业普遍性,从现金流来看,三季度中小板、创业板企业现金增速虽然放缓,但仍维持较高增速。

(1)按照市值大小的分类比较来看,大市值和中市值公司单季业绩增速绝对值以及改善程度均明显好于小市值公司。创业板大市值公司盈利同比增速从今年二季度的2.8%进一步提高至三季度的18.6%;中等市值上市公司净利润同比增速由今年二季度的-37.0%大幅升至62.3%;而小市值公司利润增速虽然仍为正,但由二季度的137.9%大幅回落至17.2%。

(2)三季度创业板盈利增速两头大中间小的哑铃型状分布依然不变,但净利润增速为负公司占比环比减少,盈利增速大于30%组占比有所提高,即哑铃重心开始右偏。三季度,净利润负增长的企业占比从二季度的47.9%降至43.4%;净利润增速高于30%的企业所占比重为36.1%,环比上升5.9%;净利润增速处于0~10%和10%~30%的企业所占比重分别为7.7%和12.8%,环比分别变化+0.3%和-1.7%。

(3)创业板企业盈利增速的哑铃型分布特征依然具有行业普遍性。从表4可以看出,创业板企业盈利增速的哑铃型分布特征依然具有行业普遍性,创业板中大多数行业的业绩分布均呈现出两头大的哑铃型分布(17/25),说明创业板企业内部的业绩分化十分明显。

(4)从现金流来看,三季度中小板、创业板企业现金增速虽然放缓,但仍维持较高增速。创业板上市公司三季度经营性净现金流同比增速为49.2%,相比今年二季度小幅下降4.4%;中小板三季度经营性净现金流增速为283.7%,相比今年二季度回落262.5%。从应收账款增长来看,创业板三季度应收账款同比增速为7.1%,前值6.9%,中小板应收账款同比增速为3.9%,前值6.4%。

行业比较:通信、传媒盈利大幅改善,各行业现金流普遍好转

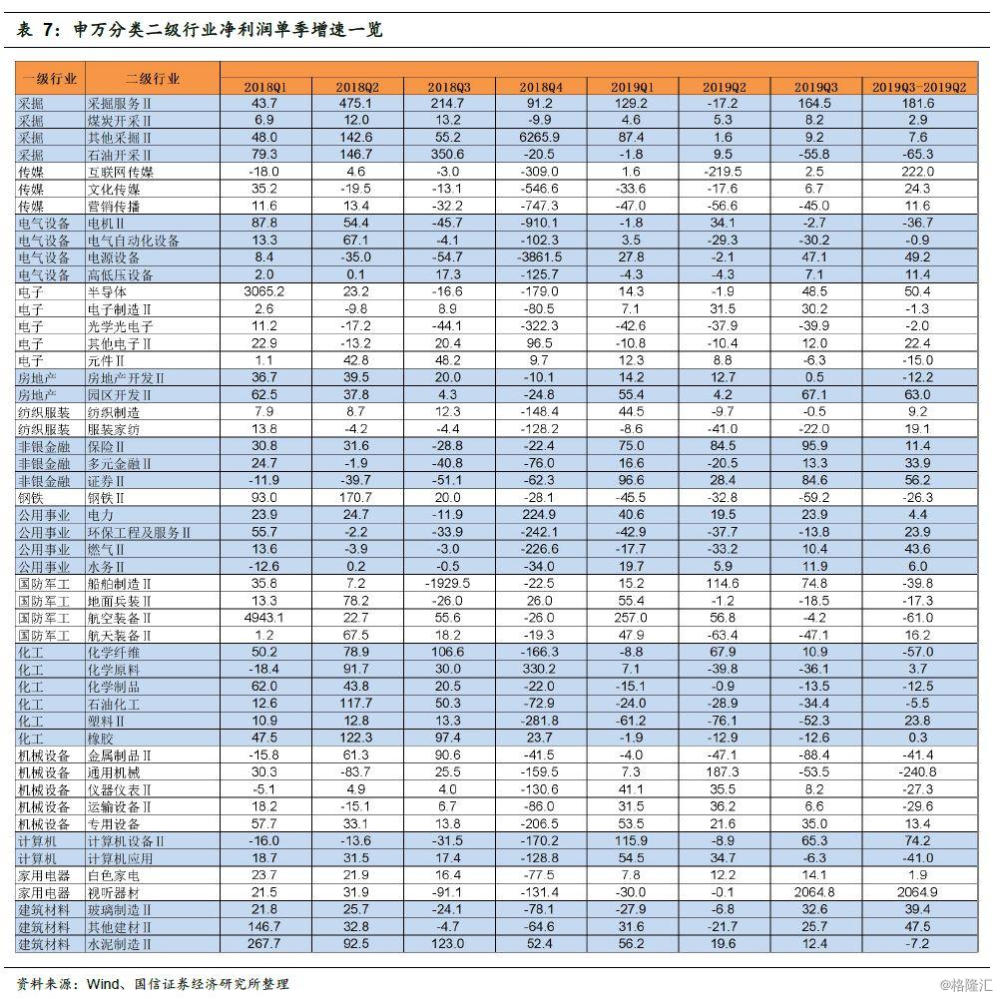

分行业来看,2019年三季度申万28个一级行业中有17个行业的单季盈利增速有所改善,其余11个行业盈利增速均出现不同程度的恶化,其中通信、商业贸易、传媒、非银金融、电气设备等行业盈利增速显著提升。分行业来看,2019年三季度申万28个一级行业中有12个行业ROE环比有所上升,其中农林牧渔、商业贸易、非银金融、家用电器、电子等行业ROE增幅居前,主要驱动力在于销售净利率和资产周转率的提高。从资产负债率来看,28个申万一级行业中,18个行业2019年三季末的资产负债率同比上升,从经营现金占营收的比例来看,28个申万一级行业中,有17个行业2019年三季度的经营现金流占营收的比重相对于去年三季度有所上升。

通信、商业贸易、传媒行业盈利增速大幅提高

分行业来看,2019年三季度申万28个一级行业中有17个行业的单季盈利增速有所改善,其余11个行业盈利增速均出现不同程度的恶化,其中通信、商业贸易、传媒、非银金融、电气设备等行业盈利增速显著提升,而农林牧渔、机械设备、综合、钢铁、采掘等行业增速降幅居前。商业贸易、非银金融、农林牧渔、国防军工、公用事业等行业的盈利增速均超过15%,而钢铁、汽车、化工等行业的净利润增速垫底,综合来看,三季度申万28个行业中有16个行业单季净利润增速为正。

(1)2019年三季度,申万28个一级行业中有17个行业的单季盈利增速有所改善,其余11个行业盈利增速均出现不同程度的恶化,其中通信、商业贸易、传媒、非银金融、电气设备等行业盈利增速显著提升,而农林牧渔、机械设备、综合、钢铁、采掘等行业增速降幅居前。具体来看,通信行业2019年三季度的盈利增速从今年二季度的-350.1%升至-10.0%,商业贸易行业三季度的盈利增速从-33.0%上升至96.9%,传媒行业三季度的盈利增速从-87.4%升至-5.1%。而农林牧渔行业三季度的盈利增速从今年二季度的6331.7%回落至49.6%,机械设备行业的盈利增速从28.2%下降至-2.0%。

(2)商业贸易、非银金融、农林牧渔、国防军工、公用事业等行业的盈利增速均超过15%,而钢铁、汽车、化工等行业的净利润增速垫底,综合来看,三季度申万28个行业中有16个行业单季净利润增速为正。具体来看,商业贸易行业三季度的盈利增速为96.9%,非银金融行业盈利增速为85.6%,农林牧渔行业盈利增速为49.6%。而钢铁、汽车、化工行业三季度盈利增速分别为-59.2%、-24.9%和-21.6%。

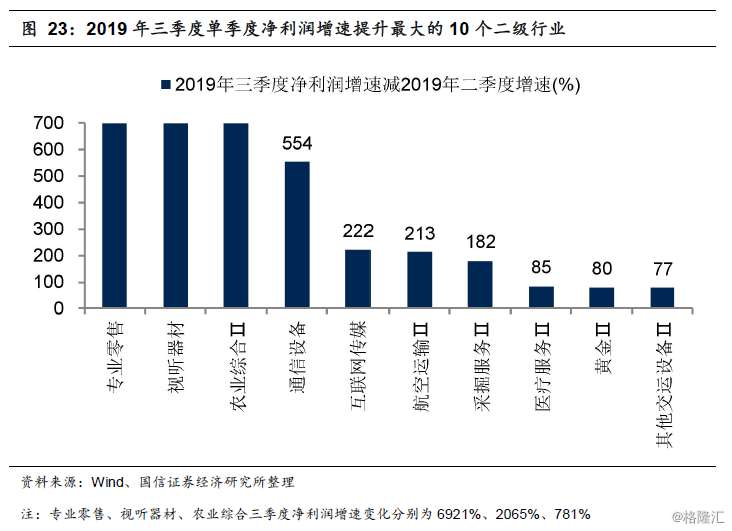

(3)从细分行业情况来看,申万103个二级行业中,专业零售、视听器材、农业综合、通信设备、互联网传媒、航空运输、采掘服务、医疗服务、黄金等行业2019年三季度净利润增速相对于今年二季度提升幅度最大,航运、种植业、通用设备、林业、畜禽养殖、饲料、其他轻工制造、石油开采、航空装备、化学纤维等行业三季度净利润增速相比二季度有明显下滑。

农林牧渔、商业贸易、非银行业ROE显著改善

分行业来看,2019年三季度申万28个一级行业中有12个行业ROE(TTM)环比有所上升,其中农林牧渔、商业贸易、非银金融、家用电器、电子等行业ROE(TTM)增幅居前,主要驱动力在于销售净利率和资产周转率的提高。

(1)农林牧渔、商业贸易、非银金融、家用电器、电子等行业ROE(TTM)增幅居前,主要原因在于销售净利率和资产周转率的提高。具体来看,农林牧渔行业三季度的ROE(TTM)为7.4%,环比提高1.5%;商业贸易行业三季度的ROE(TTM)为9.0%,环比提高1.3%;非银金融行业三季度的ROE(TTM)为11.7%,环比提高0.9%;家用电器行业三季度的ROE(TTM)为16.2%,环比提高0.7%;电子行业二季度的ROE(TTM)为5.8%,环比提高0.7%。

(2)钢铁、休闲服务、化工、汽车、房地产等行业的ROE(TTM)明显下滑,主要原因是这些行业销售净利率的下滑。其中钢铁行业三季度的ROE(TTM)为9.4%,环比下滑了2.8%,休闲服务行业三季度的ROE(TTM)为9.7%,环比下滑了0.8%,化工行业三季度的ROE(TTM)为7.7%,环比下滑了0.7%,汽车行业三季度的ROE(TTM)为6.6%,环比下滑了0.5%。

申万各一级行业现金流状况普遍好转

从资产负债率来看,28个申万一级行业中,18个行业2019年三季末的资产负债率同比上升,其余10个行业资产负债率同比下降。其中传媒行业2019年三季末的资产负债率同比上升3.1%至40.4%。而建筑材料行业2019年三季末的资产负债率下降3.2%至41.7%。

从经营现金占营收的比例来看,28个申万一级行业中,有17个行业2019年三季度的经营现金流占营收的比重相对于去年三季度有所上升。其中纺织服装、农林牧渔、通信、汽车行业占比涨幅居前,银行、钢铁、食品饮料、房地产行业占比降幅较大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员