兴业银行(601166.SH)发布2019年三季报显示,2019年前三季度,兴业营业收入1366亿元,同比增长19.2%,实现拨备前利润1034亿元,同比增长22%;实现归属于母公司净利润549.10亿元,同比增长8.52%;不良贷款率1.55%,较年初下降0.02个百分点。

截至10月30日,兴业银行总市值3879亿元,位列股份制银行第二;股价收报18.67元,今年以来上涨24.97%。

截至9月末,兴业银行各项贷款3.39万亿元,较年初增加4526亿元,增长15.42%,占总资产48.50%,较年初提高4.8个百分点;各类投资较年初减少1653亿元,占比较年初下降4.04个百分点。各项存款3.72万亿元,较年初增加4118亿元,增长12.46%,占总负债57.66%,较年初提高4.71个百分点,同业存款在总负债占比较年初下降3.61个百分点,负债稳定性进一步增强。

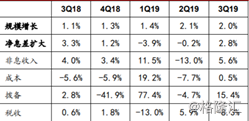

兴业前三季度业绩同比增长主要依靠非息收入以及资产规模高增驱动。正向贡献业绩因子为规模增长、净息差、非息收入、成本以及税收;负向贡献因子为拨备计提。

兴业三季度净利息收入环比增长4.8%,总的生息资产环比增长持平,但信贷环比高增4.2个百分点;时点数测算的单季年化净息差环比上升 4bp 至 1.53%。净息差的回升主要来自于资产端的贡献,负债端的高付息负债替换对成本压力减缓贡献边际减弱。资产端收益率环比上升3bp至3.98%,预计结构调整是主驱动因素。

净非息收入增长在高位边际稍放缓,同比增长37%(19上半年是同比增长44%),营收占比高达44%。其中,净手续费收入增速维持两位数的同比高增长,同比增长16%(19年上半年同比增长17%)。与零售信贷高增匹配,预计银行卡手续费收入依旧保持高增速。

净其他非息收入同比增长87%,较半年度增长边际稍放缓(19上半年是同比增长118%),单季同比增长拆分来看,主要投资收益确认有一定的拖累。

值得注意的是,兴业银行在非标资产持续压降了4年之后,今年依旧处于调整过程中。

三季报显示,其包括长期股权投资、交易性金融资产、债权投资、其他债权投资、其他权益工具投资等在内的各类投资达到2.73万亿元,较年初的2.89万亿减少了1653亿,与去年同期的2.97万亿相比,更是下滑了8.14%。

资产质量方面,截至9月末,兴业不良贷款率1.55%,较年初下降0.02个百分点,环比下降0.01个百分点;关注类贷款占比1.85%,较期初下降0.2个百分点;各类拨备计提充足,拨备覆盖率比二季度末提升4.35个百分点升至197.87%,拨贷比环比提升至3.07%,均保持在较高水平。

19年三季度兴业核心一级资本充足率、一级资本充足率、资本充足率分别为 9.45%、10.57%、13.43%, 环比大幅上升46、48、159bp。风险加权资产环比增长-0.9%,预计部分非标压降所致,公司债权投资资产规模环比下降3个点。

高增长依旧持续,盈利质量逐渐改善,看好兴业银行长期的投资价值。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员