2015年6月15日开始,上证指数从最高点5178自由落体到3373点,跌幅达34.9%,深圳成指跌40.4%,创业板指数跌42.9%。千股跌停、千股停牌、千股涨停、千股复牌,我们和市场一起见证了这场焦灼亿万股民,重创国民财富的股灾。简单的数据,隐藏了多少人的迷茫与无奈,悲伤与痛苦。

历史总是惊人的相似。1987年8月到10月,美国标普500指数下跌35.9%,道琼斯指数下跌40.9%,尤其是最后几天的单日巨大跌幅(美国股市无涨跌停限制),让整个市场弥漫着世界末日般的绝望和彷徨。抚今忆昔,令人不禁唏嘘,难道人类真的无法超越历史吗?是什么因素吹高了泡沫?又是什么因素引爆泡沫的破裂?

87股灾之后,美国掀起了行为金融学和交易心理学的研究热潮,其中最著名的经济学家是2002年获得诺贝尔经济学奖的弗农史密斯(Vernon Smith)。行为金融学杂志(Journal of Behavioral Finance)在2003年刊发了史密斯和大卫波特(DavidPorter)合作的论文“实验室里的证券市场泡沫”(Stock Market Bubbles in theLaboratory),回顾了十多年来行为金融学在市场泡沫形成机理上所做的实验。今天,我们重读经典,从行为金融学和交易心理学的角度来探讨交易的逻辑。正如在人生道路上征战,掌握市场心理,也许能让你在这个战场上更好的活下去。

什么是泡沫?

泡沫是指证券价格偏离基础价值的部分。

6月12日,上证指数创出本轮牛市5178.19的高点,市场的狂热和犹豫如影随行。尽管全民高喊“党给我智慧给我胆”,但是以史为鉴,牛市本身就是泡沫化的过程。最早在信息完全对称的证券市场实验中发现泡沫现象的,就是史密斯和他的团队(下文简称SSW)。

以某封闭式基金一年的价格波动为例,SSW发现泡沫最高点出现在第15周,第25周开始破裂,价格最后在第61周回归资产净值。

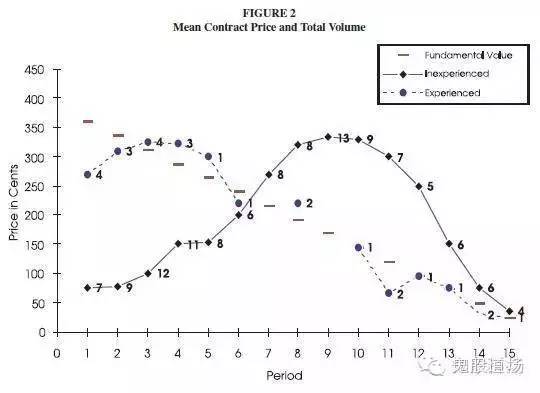

反观A股,同样经历了类似的深度回调,更有成千上万在5000点上方进入市场的新韭菜被收割了。有意思的是,部分老韭菜们反而躲过了一劫。SSW通过实验证明——经验,也就是韭菜经历过泡沫这件事本身,特别是有过被收割的经历,对于防止泡沫出现很有用处。有经验的韭菜,不仅能更理智地在净值附近成交证券合约,交易量也相对较少(图2)。

为了进一步研究证券泡沫,SSW设计了72次实验,通过控制参与人员、信息结构、红利结构、交易制度等要素,引出个体交易者的心理特征及风险偏好,从而推断泡沫是如何形成的,或者如何消除泡沫。

实验框架

1、交易开始前,赋予每个交易员一定数量的(单一)证券和资金。基础实验组的每个交易员获得的证券和资金数量不等,部分对照实验组获得的数量均等。

2、证券交易在有限的15个交易阶段内进行。

3、交易采用双向拍卖(double auction)的方式,即卖方从高往低要价(offer),买方从低往高出价(bid)。

4、交易者的收益来源于两个方面:一是买卖证券获得的价格差收益,二是持有证券获得的分红收益。

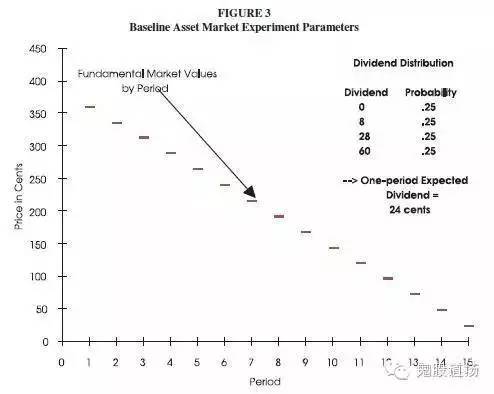

5、部分实验在交易阶段开始前告诉所有交易者可能的红利分布情况,例如,等概率分0、8,28,或60美分,可以计算出每个阶段的期望红利是24美分。由于基础价值是未来收益流的贴现值,可以看出基础价值是一条随交易阶段递减的斜线(图3)。

根据实验需要设定市场的信息结构,例如完全对称,部分不对称,例如,存在了解内幕信息的交易员(insider)。

实验结论

结论1,红利或资产净值的信息对称,对价格预期一致性或交易理性的形成没有用处。

结论2,重复经历相同的实验环境,共享经验和共享信息可以促进交易理性。

结论3,实验对象对上涨有强烈的心理预期,这类主观性的预测往往会误判价格突变或者转折点。

SSW构造了一个信息完全对称的实验环境,各阶段的资产净值和红利分布信息对每个交易者来说都是公开透明的。结果在超过一半的实验中出现了明显的泡沫现象,而且其中一次实验的参与者全部是专业人士。在15个交易阶段中,成交价格往往在开始时低于基础价值,然后价格逐步上升,直至出现了价格泡沫,之后泡沫破裂,成交价格在后面几个交易阶段才收敛于基础价值即理性预期的均衡价格。

换句话说,充分的信息披露和警示,对于防止泡沫形成基本没有用处。根据有效市场假设,在完全竞争和共同信息的前提下,投资者对证券价格有相同的预期,因此市场能够实现理性预期的均衡价格。

但在现实中,没有任何一个证券市场能够真正统一投资者的价格预期,甚至无法统一投资者的情绪。股灾爆发后,市场各方曾掀起一场史无前例的A股保卫战,在政策、资金、措施、建言、信心等方面多管齐下,依然无法阻止信心分化和暴跌趋势。

结论4,赋予所有交易员相同的初始资金和证券并不会抑制泡沫的形成。

结论5,如果红利的随机分布会对风险爱好/厌恶者的交易行为产生影响,那么固定每期红利理论上可以抑制泡沫,结果其实然并卵(图4)。

A股的分红机制和针对红利的税收制度一直饱受诟病。目前上市公司现金分红少,大玩数字游戏式的送转股多,使股民无法分享企业的真实收益,久而久之,股价的波动反应了“博傻式”的支付意愿——无论资金多少,大部分散户都热衷于追捧概念股,因为他们相信这个市场上总会有出价更高的接盘侠——和未来收益流的相关性也越来越弱。处于相对价值洼地的蓝筹股为这一交易心理提供了最好的注解。

以中国平安为例,2015年3月15日,平安2014年业绩耀眼登场,实现净利率392.79亿元、同比增速近四成,同时推出了10转10股派5元(含税)的分红预案,如此高额的分红是平安上市以来的最大手笔,在大蓝筹股里也属罕见。如此耀眼的业绩与高分红预案,并未激起资本市场的热情,股价只是稍微表现了一下便偃旗息鼓。与之相反,那些沾有互联网概念的小盘股却疯狂起舞。

结论6,卖空机制并不会明显抑制泡沫,但会大幅刺激交易量。

结论7,允许小白进行杠杆交易会推高泡沫幅度;允许专业投资者进行杠杆交易对泡沫的形成无明显作用。

结论8,交易费用可以降低泡沫幅度,对缩短泡沫持续期没有太大改善。

结论11,设立期货市场无法消除泡沫,但是可以通过加速价格达成一致而抑制泡沫。

结论12,涨/跌停限制根本不会抑制泡沫,反而有促进作用。

从以上结论不难看出,优化交易制度可以在一定程度上抑制泡沫的形成和持续,例如,取消涨/跌停限制,引入期货/期权交易,限制风险识别和承受能力较低的投资者使用杠杆,提高交易费用等。由于大部分实验参与人员由在校学生组成,我们不禁要问,如果把实验对象换成更有经验的专业人士,结果是否会有所不同?

结论9,即便是有经验的人员,第一次面对上述交易结构和环境的变动,也没有表现出更理性的交易行为。

实际上,最严重的一次泡沫现象正是产生于由小企业主和商人构成的某实验组(图6)。

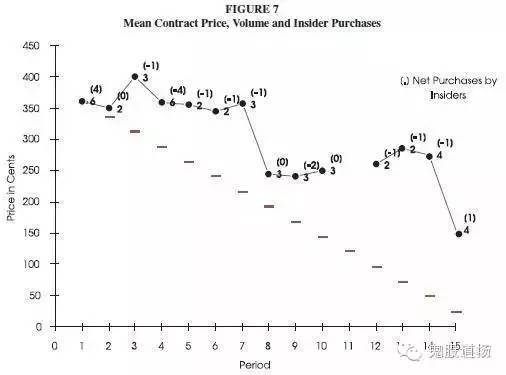

更有甚者,即便引入拥有内幕消息的专业交易员,也无法引领市场回归理性,因为——

结论10,即便知情交易员(insider)有权卖空,小白们的追涨行为会突破知情交易员的卖空上限,最终市场依旧会陷入非理性泡沫(图7)。

这一结论对A股有着极其重要的意义,因为A股的独特性之一就在于机构投资者和散户在交易量上的悬殊。当上证指数跌至4000点以下,ZF透过监管部门和国家队,向市场传达了保卫A股的决心,甚至明确树立4500点的政策底线(理性价值),依然无法扭转散户出逃的决心。尽管国家队遵照指示勉力筹集粮草,苦苦支撑大盘,也只能眼睁睁的看着股指继续一泄千里。

人性的弱点

曾憧憬服务实体经济结构转型、推动万众创新的沪深资本市场,正成为各种利益的围猎场。市场资金面极度宽松,股票供给却十分有限,加上监管手段滞后、市场机制不完善、媒体及投资者的非理性等因素,A股的泡沫不断被吹大。泡沫破裂后,更多的批评也指向证券监管部门,认为证券监管部门在主动降低市场风险时,对整个形势的判断出现了偏差,在缺乏统筹协调的背景下,盲目去杠杆和救市,仓促应对导致事与愿违。

但是拥有了完美的制度,就能避免类似的泡沫和悲剧吗?

不能,因为人性的弱点如同系统性风险,从根本上极难消除的。天下熙熙,皆为利来,天下攘攘,皆为利往。市场上的投资者大致可以分为三类,理想主义投资者,怀疑主义摇摆者和处于羡慕嫉妒恨状态的后知后觉者,其中有多少人能保持高度清醒,客观审慎的甄别市场?又有多少人了解自我,关注人性?这是除了制度优化以外,行为金融学研究给我们的另一个启示:只要人性存在弱点,历史将会继续重演。(鬼谷道场)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员