机构:长江证券

报告要点

水电盈利能力分化缘自何处?

当前水电公司业绩表现存在差异,由于业绩水平受到装机规模的影响,因此考 察各公司单位化的盈利能力指标具有更好的参考性。综合各水电公司的多方面 表现来看,桂冠电力和雅砻江水电 ROE 水平较高,其中桂冠电力主要受益于低 成本优势,而雅砻江水电则主要受益于高利用小时和高电价水平。黔源电力和 华能水电 ROE 相对较低,其中黔源电力主要受制于较低的利用小时,而华能水 电主要受限于高成本影响。

未来业绩增长来自何方?

大道至简,水电公司自身特性决定其业绩变化特征。从水电公司的研究框架来 看,国投电力因其自身具备资本运作、梯级调度以及流域来水结构中雪山融水 占比较高等特点,因此装机增长成为其主要关注点;黔源电力、桂冠电力因其 资产基本定型,且北盘江和红水河流域来水更加依赖降雨,因此来水影响下的 机组利用效率便成为其主要关注点;华能水电因其所在的云南省参与市场化交 易程度较高,且未来仍有上游水电资源尚待开发,因此电价和装机增长成为其 主要关注点。

水电企业该如何估值?

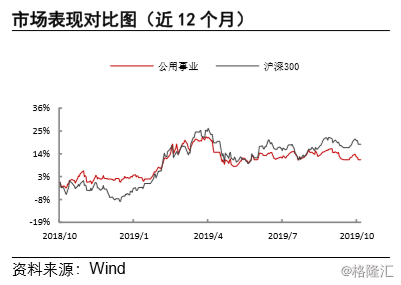

水电是电力行业中真正具备“公用事业属性”的行业。基于我国目前行使的政 策支撑,水电的基本面表现基本实现了与周期脱钩、稳定经营的特征。加之多 数水电能够提供稳定的分红支持,水电成为了行业内真正具备“稳定经营、高 分红比例”的公用事业属性。因此,该行业比较适用基于自由现金流的绝对估 值法,并辅以相对估值法(PE、股息率等)综合理解各公司的股价。

投资建议

汛期以来长江上游、澜沧江流域水情转弱,而贵州、广东水情较为强势,全国 各流域来水情况呈现较为显著的分化。水情分化格局下,各水电公司的电量及 业绩表现预计也将产生分化差异。在此背景下,我们认为具有良好调度发电能 力与业绩调节能力的公司投资价值仍较为显著,同时,流域水情偏丰的公司有 望录得较高的业绩同比增速。此外,美联储时隔十年重启“降息”,水电经营稳 定、高分红的类债券属性将更加凸显其投资价值。标的方面,坚定推荐业绩稳 定、高分红的水电龙头,并建议关注来水弹性标的。

风险提示: 1. 来水波动风险; 2. 项目推进不达预期风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员