近日,热衷于并购事业的溢多利,又开启了新的并购动作。

据公告显示,溢多利与泰克诺利于10月18日在云南昆明签订工业大麻合作框架协,决定收购其持有的云南楚麻生物科技有限公司96%股权。经双方初步协商同意,交易价格为500万元。

不难看出,溢多利此举是有意向工业大麻这一行业进军,对此,其在公告中表示:

“收购云南楚麻后可将公司的资金优势、植物提取技术优势与云南楚麻的工业大麻种植、加工技术相整合,加强公司植物提取物板块业务发展,形成资源互补、合作共赢的良好局面,符合公司发展战略,有利于拓宽公司产品线,提升公司综合竞争力。”

然而,溢多利大举收购云南楚麻的动作似乎并没有提振其股价走势。今日早盘该股价高开低走,截止发稿,股价微涨0.09%,报于10.77元,最新总市值为46.24亿元。

(行情来源:wind)

据公开资料显示,溢多利是一家主营饲用酶制剂产品的公司。经过一系列的并购,该公司目前的业务已扩大到饲料用酶、能源用酶、食品用酶、医药用酶、纺织用酶、造纸用酶等领域。同时,还将医用酶延伸到下游制药行业,打通了甾体激素产业链。

可即便如此,该公司业绩不振的现象却并没有因为频频并购的动作有所好转,反而“泥足深陷”,后遗症渐渐暴露出来了。那么,热衷于并购的它,究竟是错在了哪一步呢?

业绩渐渐“萎靡不振”

10月15日,溢多利发布了2019年前三季度业绩预告。据报告显示,该公司前三季度归属于上市公司股东的净利润8184.08万元-8928.08万元,同比增长10%-20%;其中,第三季度归属于上市公司股东的净利润4306.08万元-4995.89万元,同比增长0%-16%。

而关于业绩变动的原因,该公司在财报中表示,报告期内,公司饲用酶板块加大市场推广力度,推动新产品销售,营业收入取得较大增幅,同时老产品成本有所下降,所以盈利增长;此外,公司2018年底收购的长沙世唯科技有限公司业绩并入上市公司合并报表;

除此之外,需要指出的是,该公司第三季度非经常性损益同比大幅减少,对报告期业绩增长有所影响。财报显示,报告期内非经常性损益对归属于上市公司股东的净利润贡献金额预计为1800万元,预计前三季度扣除非经常性损益后归属于上市公司股东的净利润同比增长25%-35%。

事实上,虽然此次前三季度业绩看起来有所增长,但细究其近几年的业绩表现,你会发现,该公司不论是营收增长、净利润增长,还是扣非净利润增长,似乎都有点“萎靡不振”的状态。

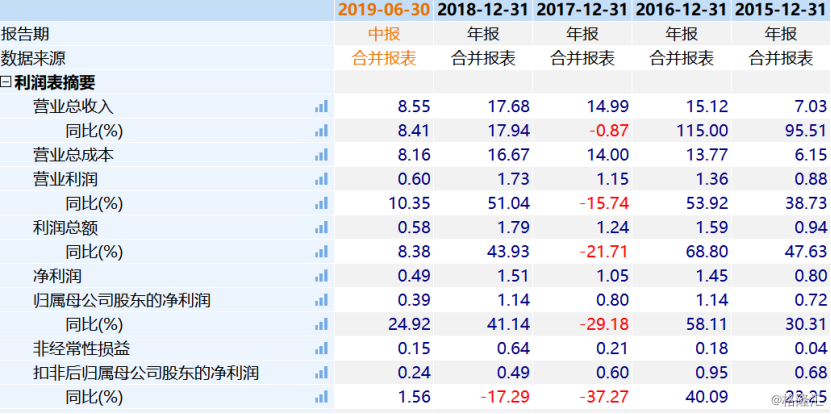

据相关财报显示,2016年至2018年,该公司实现营业收入分别为15.12亿元、14.99亿元、17.68亿元,同比增长为115%、-0.87%、17.94%;实现归属净利润为1.14亿元、0.8亿元、1.14亿元,分别同比增长58.11%、-28.18%、41.14%。

而从它的扣非净利润表现来看则更明显。财报数据披露,2016年至2018年,该公司的扣非后归属净利润分别为0.95亿元、0.6亿元,0.49亿元,其中2016年同比增长了40.09%后,2017年和2018年均处于下滑的状态,分别同比下滑37.27%、17.29%。

(资料来源:wind)

此外,需要指出的是,溢多利的毛利率和净利率也几乎是连年下滑,2014年-2018年,公司的毛利率从64%降至37%,净利率更是从15.32%降至8.52%。

(资料来源:wind)

2018年2月28日,该公司发布2017年度业绩快报,据快报显示,当年其营业总收入 15.41亿元,较上年同期增长 1.88%;归属于净利润 9277.68 万元,较上年同期下降 18.31%。虽然净利润出现了下降,但营收仍保持着正向增长。

2018年4月16日,该公司发布了一份关于2017年年报更正的公告称:因合并现金流量表中内部抵销及关联方资金拆入引用审计报告内容有误,对公司营收与净利润等进行向下调整。更正后公司营业收入14.99亿元,较上年同期下降0.87%;归属净利润为8042万元,较上年同期下降29.18%。

据财报显示,溢多利2017年扣非净利润只有5965.35万元,同比下降37.27%,几乎是回到上市前2013年的水平。

至此可以看出,近几年溢多利业绩表现不佳已是路人皆知的事实了。

并购“后遗症”显现

不得不说的是,除了业绩表现不佳之外,溢多利目前也正在慢慢品尝疯狂并购后带来的“苦果”。

自2014年起,溢多利就开始走上了专注并购的道路,先后收购了湖南鸿鹰生物75%股权、利华制药100%股权、新合新生物医药70%股权、湖南龙腾生物70%股权、华安药业70%股权等,而最近的动作则是收购了云南楚麻96%的股权。

而经过一系列的并购,该公司的业务范围逐渐扩大。从饲料用酶、能源用酶、食品用酶、医药用酶、纺织用酶、造纸用酶等众多领域延伸到下游制药行业,并打通甾体激素产业链,如今业务范围还扩展到工业大麻这一行业上。

先暂且不说它能不能消化如今“只闻其声,不见成果”的工业大麻板块,就看溢多利之前的收购表现,大概也可以知道,其并购后遗症已渐渐出现了。

据wind数据显示,溢多利总资产从2014年的9.63亿增至2018年的48.01亿,而同期的资产负债从2014年的2.78亿元攀升至23.94亿元,其中资产负债率从28.9%增至49.9%,流动负债率从48.2攀升至60.3%。

(资料来源:wind)

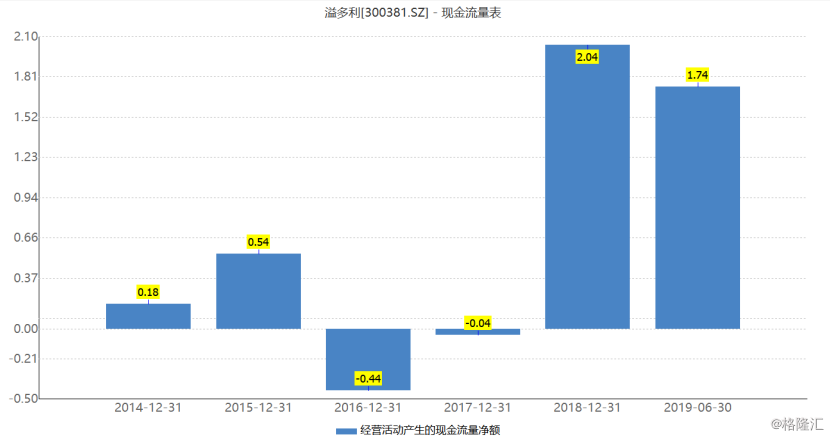

与此同时,该公司的应收账款从2014年的1.33亿增至2018年的4.75亿元,存货更是持续增长,从0.74亿元增至10.1亿元。此外,2016年和2017年,公司经营活动产生的现金流净额持续为负,并在2018年才有所好转,为2.04亿元。

(资料来源:wind)

因此,根据以上不难看出,不断攀升的负债率以及经营现金流连续两年为负的表现,均是疯狂并购后带来的资金压力。

而值得一提的是,除了大量并购带来不少资金压力之外,溢多利收购而来的子公司也不是很争气。

例如,2015年7月,溢多利以5.25亿元的价格收购“新合新”70%的股权。当时,交易对方承诺2015年、2016年、2017年新合新合并报表中扣除非经常性损益后归属于母公司股东净利润分别不低于人民币6,000万元、7,800万元、10,140万元。

可没想到的是,新合新2017年的业绩承诺没有完成。相关财报显示,2017年距离业绩承诺的净利润相差543.14万元。虽然三年累计完成2.36亿的扣非净利润,但仍然低于业绩承诺292.07万元。

再或者说,承诺期一过业绩就变脸的情况。2014年8月,溢多利以1.875亿元收购鸿鹰生物75%的股权。彼时公告显示,双方签署的业绩承诺协议为2014年至2016年,鸿鹰生物合并报表中扣除非经常性损益后归属于母公司股东净利润分别不低于人民币1,700万元、2,500万元、3,300万元。虽然2015年鸿鹰生物没有达标,但累计业绩总额达标了。

可出人意料的是,该子公司业绩一过就马上变脸。据财报显示,鸿鹰生物2017年净利润约1867.58万,同比下降43%。承诺期一过业绩就变脸,这种情况也很让投资者“无语”。

此外,除了子公司业绩存有很大不确定性之外,溢多利的其它子公司还让它收到了两封来自美国的警告函。

据悉,其全资子公司河南利华和控股子公司和湖南新合新分别于18年6月12日和18年1月9日收到了美国FDA的警告函,并将两家药企列入进口禁令66-40名单,禁止两家药企向美国出口。

如今再结合最新的收购案来看,先暂且不说工业大麻这个板块还比较虚,存在炒作过热的嫌疑,它能否很好的消化工业大麻这一跨行业业务,弄出一些实际成果来也是一个问题。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员