文丨明明债券研究团队

来源 | 明晰笔谈

报告要点

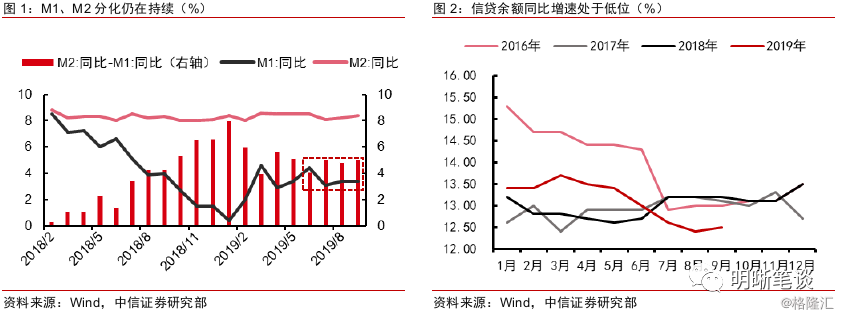

9月社融与信贷增速均超预期,但M1与M2走势分化仍在持续,同比增速仍处于低位。近日接连公布通胀与金融数据,但债券市场反应不强烈,市场未“Price-in”的要素或许依旧集中于四季度政策取向。

虽然9月信贷与社融均超出预期,但M1与M2走势分化仍在持续。即便在央行采取诸多政策促进信贷的情况下,回顾近年同期数据,不难发现9月信贷增速同比仍处于低位。从供给侧来看,银行可能预期四季度央行会实行宽松的财政政策,如果央行增加债券发行,准备金可能出现短缺,银行端需保证资本金数量,故对信贷供给仍有所保留;需求侧来看,信贷同比增速依旧没有明显提振,降准的总量效应似乎没有明显出现,信贷需求侧可能仍然较为疲软。

季末、降准以及债务置换多因素支持信贷增长,但同比增速依旧处于底部区间。央行4月起货币政策调控思路有一定变化,结构化指引增多总量投放趋少。6月由于同业信用事件,央行投放了大量流动性使得银行间市场平稳跨季,后续央行也持续稳定的回收相应的流动性投放,使得同业利率自跨季后处于上行区间。在银行端来看,要为未来可能出现的“财政-货币”组合留足准备金空间。银行需同时关注货币和财政政策,对央行放松的预期不断降低,对资产端的配置自然较为谨慎。

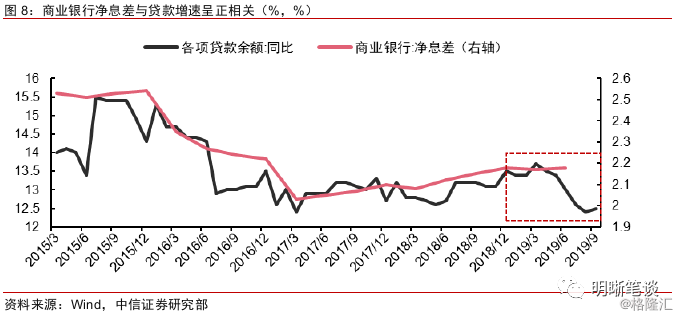

供给侧来看,银行可能在预期四季度央行实行宽松的财政政策,因为若央行通过增加债券发行进行财政宽松,那么银行端准备金可能出现短缺。银行难以判断货币政策走向,因此银行信贷供给仍有所保守。需求侧来看,需求侧可能相对供给侧较弱,因此降准为银行带来的成本空间对信贷市场的推动作用有限。银行侧多出了15bp的净息差空间,贷款增速仅提升了0.1%,信贷需求相较于总量放松可能仍然较弱。

四季度“财政-货币”政策大概率协同推进。财政政策方面,四季度财政发力主导稳增长已经是大概率事件,而目前持续财政稳增长对政府赤字提出了较大的压力;财政侧可能有两种途径进行财政宽松:①若财政通过释放财政存款的方式进行财政宽松,信贷增速或受提振,同时货币政策也可继续维持克制;②若四季度地方专项债扩容,预计货币政策同步宽松以维持银行系统流动性。若四季度“财政-货币”政策组合包维持定力,四季度稳增长动力将有所缺乏。

债市展望:近日接连公布通胀与金融数据,但债券市场反应并不强烈,原因可能在于对9月通胀以及信贷走势已有预期,同时对经济反弹的预期较弱。后续市场未有“Price-in”的要素或许依旧集中于四季度政策取向:若动用政府存款进行财政宽松,货币政策大概率维持稳健,则债市大概率将保持震荡;若通过增发债券的方式进行财政宽松,央行的货币政策配合预计将对债市产生利好;若不实施宽松的财政政策,在房地产行业融资受限的情况下,经济承压可能更加明显。货币政策方面,孙国峰司长近日提出央行也在研究存量贷款转向LPR定价,可能会减轻债务压力,但利息成本的下行可否带动信贷仍然需要观察。我们认为当前10年期国债到期收益率的合理水平应该以3.2%为顶部,短期内维持区间震荡格局。

正文

10月15日,央行发布的《2019年前三季度金融统计数据报告》报告显示,9月社会融资规模增量为2.27万亿元,社融存量同比增速10.8%;9月新增人民币贷款1.69万亿元,信贷余额同比增速12.5%;9月M2增速8.4%,较上月增加0.2个百分点,M1同比增速3.4%,同上月增速不变,信贷社融绝对增量均超出预期。单纯从信贷社融增量变化上看,企业融资有所恢复,季末稳增长措施有所起效。

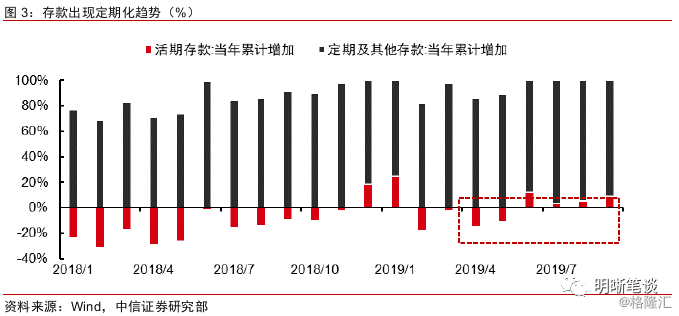

虽然9月信贷与社融均超出预期,但M1与M2走势分化仍在持续。边际上来看,自2019年6月起,M2增速便持续超过M1,9月相对8月二者差距再度拉开。在前期专题《债市启明系列20190723—从“三大背离”看M2结构》中,我们指出存款定期化是2019年货币存量变动的一大趋势,目前来看该趋势并未有所改善。在经历9月下达的降准后,央行新增货币投放仍然更多地形成了定期存款,大概率说明企业生产经营活动仍然没有大幅反弹,货币政策传导仍然有压力。同时信贷方面,8月底LPR改革完成,9月利率债供给趋缓都对信贷产生促进作用。但即便在央行采取诸多政策促进信贷的情况下,回顾近年同期数据,不难发现9月信贷增速同比仍处于低位。

我们认为在增速回升的信贷数据背后仍有隐忧。对此,我们延续以往的思路,从信贷供给侧和需求侧两个角度出发对信贷增速较慢的问题进行分析。从供给侧来看,银行可能预期四季度央行会实行宽松的财政政策,如果央行增加债券发行,准备金可能出现短缺,银行端需保证资本金数量,故对信贷供给仍有所保留;需求侧来看,信贷同比增速依旧没有明显提振,降准的总量效应似乎没有明显出现,信贷需求侧可能仍然较为疲软。综上,我们对四季度的财政与货币政策进行合理预测。财政政策方面,政府可通过动用政府存款或新发债的方式进行宽松;在此基础上,货币政策如何配合财政政策也应引起重视,银行部门对稳增长政策组合的预期以及资产配置以看待下一步信贷社融的关键。

信贷供需两侧的匹配调整仍在继续

季末、降准以及债务置换多因素支持信贷增长,但同比增速依旧处于底部区间。今年8月底,LPR改革完成,两次调整后LPR共下降11Bp;9月16日,央行8000亿元第一轮降准资金下达;此外,9月利率债供给趋缓,新发专项债较少,对信贷市场挤压小。观察各类债券发行量与贷款同比增速的关系:下半年各类债券发行量同信贷增速呈现反向相关。在上述利好因素的刺激下,信贷增速虽然有所回升。但由于季末可能出现信贷冲量,各地方或许也存在地方政府隐形债务置换项目逐渐审批通过,拉升中长期信贷增量的现象。截止2019年9月,各项贷款同比增速录得12.5%,增速仅比8月上行0.1%,排除8月的话已经达到近30个月的低点。

央行4月起货币政策调控思路有一定变化,结构化指引增多总量投放趋少。6月由于同业信用事件,央行投放了大量流动性使得银行间市场平稳跨季,后续央行也持续稳定的回收相应的流动性投放,使得同业利率自跨季后处于上行区间。同时,央行对MLF、TMLF等长期限的流动性宽松较为谨慎,对银行市场流动性波动的容忍度相较2018年明显有所增强,OMO投放也往往针对缴税或跨季时点。这一政策思路在银行端来看,就要为未来可能出现的“财政-货币”组合留足准备金空间。银行需同时关注货币和财政政策,对央行放松的预期不断降低;截止2季度末银行超储率仅2%,准备金总额增速更是在5月后逐步下探至-5.4%左右。银行由于手中“余粮”不多,对资产端的配置自然较为谨慎。

供给侧来看,银行可能在预期四季度央行实行宽松的财政政策,因为若央行通过增加债券发行进行财政宽松,那么银行端准备金可能出现短缺。虽然货币政策需要为财政宽松提供配合,但直到9月15日,上一轮降准才完全落地,且9月24日易纲行长表示“我国不急于效仿其他国央行的大规模降息或量化宽松政策”,银行难以判断货币政策走向,因此银行信贷供给仍有所保守。

需求侧来看,需求侧可能相对供给侧较弱,因此降准为银行带来的成本空间对信贷市场的推动作用有限。央行9000亿定向降准对应约58500亿元总量信贷,用MLF利率3.3%减去法定准备金利率1.62%,可得出此轮降准对银行而言可降低9000×(3.3%-1.62%)/ 58500=25bp的成本。即使最近2次LPR使贷款利率下降了10bp,银行侧仍旧多出了15bp的净息差空间,理论上银行净息差的扩大可以增厚银行的风险承受能力,容纳更多风险更高的贷款需求者。从商业银行净息差与各项贷款增速的关系来看:自2015年起,二者就呈现正相关性。“降准+LPR”的组合拳极限上可以增加15Bp的息差空间(银行净息差近期波动较小),而贷款增速也仅仅提升了0.1%,信贷需求相较于总量放松可能仍然较弱。

四季度货币和财政政策如何?

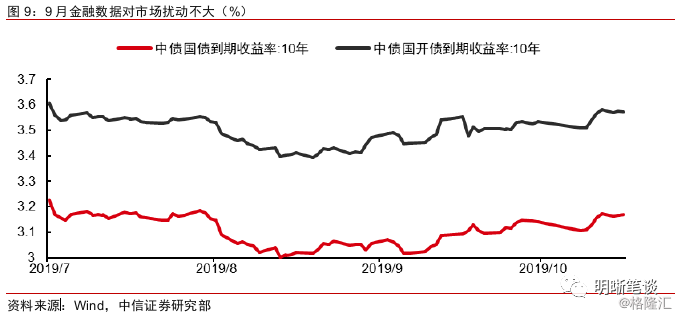

市场对9月通胀与金融数据定价较为充分,数据“超预期”对市场扰动不大。10月15日,国家统计局与人民银行接连公布通胀与金融数据,但债券市场对此反应不大:9点30分通货膨胀数据公布后,190006仅小幅上行1-2Bp后即有回落;16点30分金融数据公布后,190006收益率也并无明显波动。自2019年9月以来,10年期国债收益率已经上行了10Bp以上,通胀&金融数据的“超预计”可能已经被市场定价。而后续市场尚未定价的因素可能集中于对四季度财政及货币政策组合的预期。

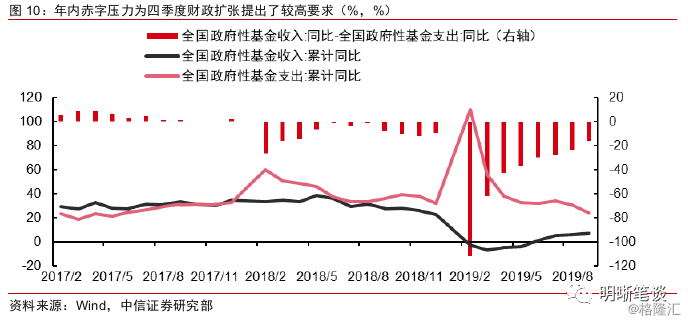

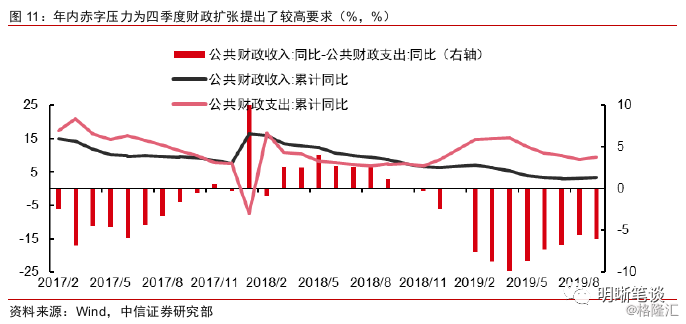

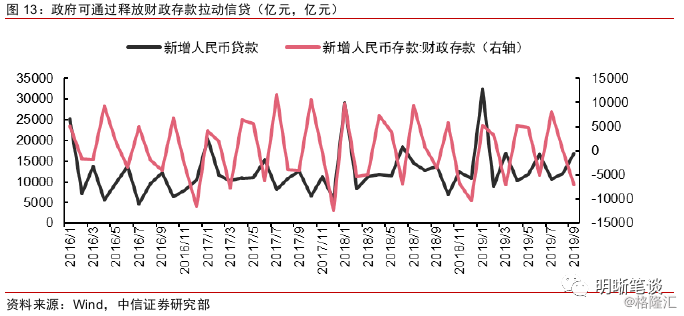

四季度“财政-货币”政策大概率协同推进。财政政策方面,四季度财政发力主导稳增长已经是大概率事件,而目前持续财政稳增长对政府赤字提出了较大的压力;观察2019年年内公共财政收支以及全国政府性基金收支,可以发现年内持续存在赤字压力——这为四季度财政扩张提出了较高要求。目前来看,财政侧可能有两种途径进行财政宽松:①截止2019年9月,政府财政性存款总额达4.85万亿元,处于较高区间;若财政通过释放财政存款的方式进行财政宽松,从财政存款与新增信贷的关系来看,信贷增速或受提振,同时货币政策也可继续维持克制,则债市可能维持稳健;②若四季度地方专项债扩容,预计货币政策同步宽松以维持银行系统流动性,将利好债市。

我们进行一个较为乐观的计算,假定四季度地方政府专项债继续扩容5000亿元,由于目前约有85%的地方政府专项债由商业银行持有,则可能消耗银行资本4250亿元。央行于2019年10月16日开展1年期MLF操作2000亿元,最乐观情况下若希望支持银行在2019年年末维持信贷增速13%则仍然需要净投放2250亿元流动性。

若四季度“财政-货币”政策组合包维持定力,则无需地方专项债扩容与货币政策宽松。但目前房地产相关融资收到严控,基建投资尚无起色,四季度稳增长动力将有所缺乏。虽然这种可能性较小,但预计可在四季度利多债市。值得注意的是,孙国峰司长近日提出央行正在研究存量贷款转向LPR定价,若这一改革落地,则可能会减轻企业债务压力。但目前企业融资需求较为低迷,多余资金并不意味着企业一定会将这些资金用于新增借债,后续效果仍待观察。

债市展望

10月15日,央行发布9月金融数据,社融与信贷增速看似均超预期,但M1与M2走势分化仍在持续。在8月底LPR改革完成,央行降准资金9月15日到位的情况下,信贷增速同比仍处于低位。我们认为季末信贷冲量以及地方隐形债务置换进程或许是9月信贷超预期的理由,但信贷同比增速依旧维持低位,我们猜测:(1)银行对四季度财政货币政策组合发力预期不稳,若央行增加债券发行,准备金可能出现短缺,因此信贷供给侧仍有所保守;(2)信贷需求相对供给较仍显弱,降准为银行带来的成本空间对信贷市场的推动作用有限。

近日接连公布通胀与金融数据,但债券市场反应并不强烈,原因可能在于对9月通胀以及信贷走势已有预期,同时对经济反弹的预期较弱。后续市场未有“Price-in”的要素或许依旧集中于四季度政策取向:若动用政府存款进行财政宽松,货币政策大概率维持稳健,则债市大概率将保持震荡;若通过增发债券的方式进行财政宽松,央行的货币政策配合预计将对债市产生利好;若不实施宽松的财政政策,在房地产行业融资受限的情况下,经济承压可能更加明显。货币政策方面,孙国峰司长近日提出央行也在研究存量贷款转向LPR定价,可能会减轻债务压力,目前企业信贷需求依旧不足,利息成本的下行可否带动信贷仍然需要观察。我们认为当前10年期国债到期收益率的合理水平应该以3.2%为顶部,短期内维持区间震荡格局。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员