文丨明明债券研究团队

来源:明晰笔谈

报告要点

9月通胀结构分化加剧,利率走势陷入纠结境地。综合从货币政策、经济基本面和历史分位数角度看,我们认为当前利率处于合理区间偏上的位置,短期有压力,长期展望不悲观。

通胀继续分化,利率依旧纠结。9月最新公布的通胀数据再次呈现分化格局,CPI同比上触3%、PPI同比下潜-1.2%。对于分化的通胀信号,市场的反应较为纠结;历史上看CPI同比上行突破3%、PPI下行转负后利率走势有所不同。

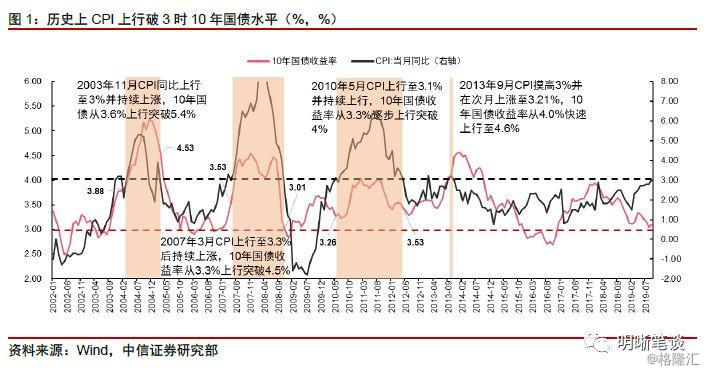

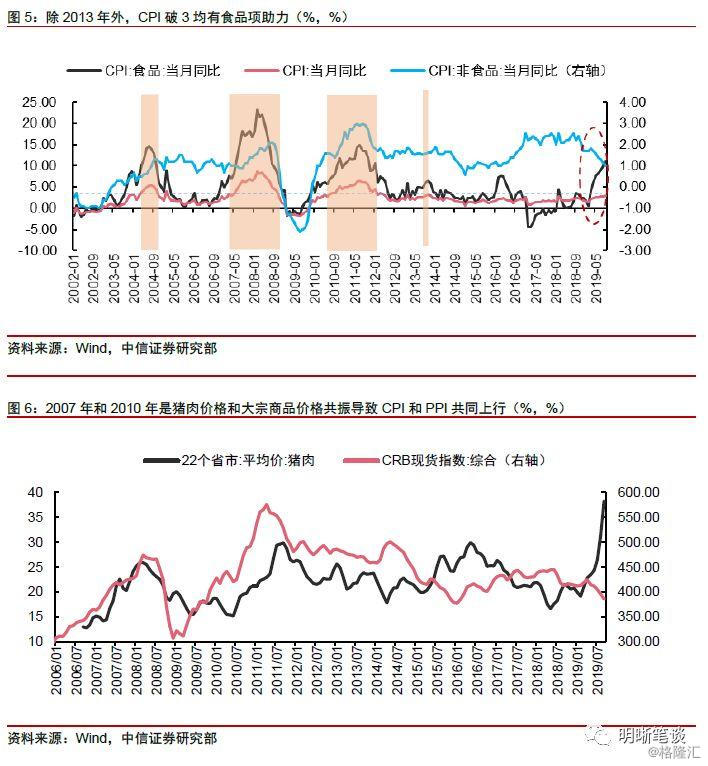

CPI突破3%时利率如何反应?2002年以来CPI共有4次上行突破3%,分别是(1)2003年11月至2005年2月,(2)2007年3月至2008年10月,(3)2010年5月至2012年5月,(4)2013年9月~11月,从10年期国债到期收益率的走势来看,每一次CPI同比突破3%并继续上行阶段,利率水平都持续上行至4%以上。

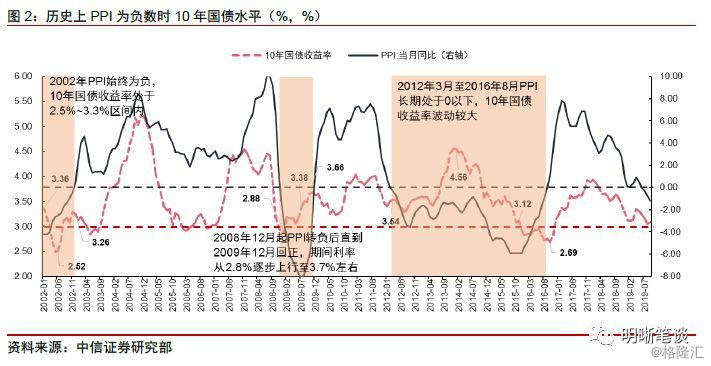

PPI转负后利率如何反应?2002年以来PPI共有3次下行突破0,分别是(1)2002年1月至2002年11月,(2)2008年12月至2009年11月,(3)2012年3月至2016年8月,从10年期国债到期收益率的走势来看,PPI转负对应着利率下行,但后续走势需要视PPI的趋势而定,以往情况下利率宽幅震荡。

CPI破3、PPI通缩时利率的走势如何?从以往通胀与利率水平的走势来看,CPI与PPI趋势一致阶段利率趋于上行,这背后表现为通胀对货币政策的制约,紧缩的货币政策也导致了10年国债到期收益率快速上行。另一方面,前3次CPI破3都伴随了货币政策明显收紧的背景是经济基本面回暖,经济复苏加之物价上涨迅速,这催生了货币政策的收紧。

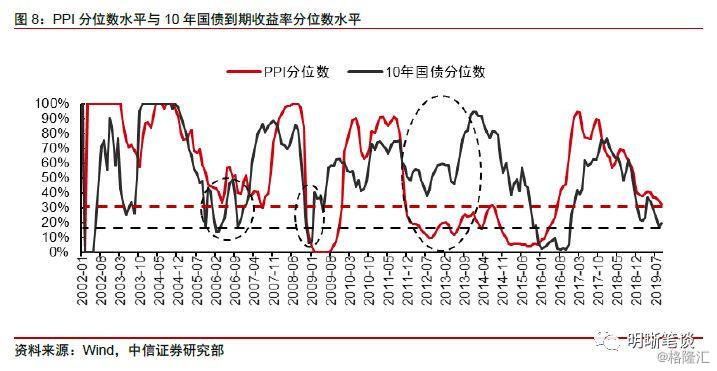

当前通胀分化格局下,如何看待利率水平?从货币政策看,在通胀分化比2013年更加明显,而基本面弱于2013年的背景下,2013年货币政策没有放松也没有收紧,在一定程度上打消货币政策会受分化的通胀影响而大幅收紧的预期。而从分位数水平看,当前PPI处于2002年以来30%分位,而3.1%左右的10年期国债到期收益率则处在2002年以来的25%分位上下,与历史情况相符,当前的利率水平并没有被明显低估。因而我们认为当前10年期国债到期收益率的合理水平应该以3.2%为顶部,短期内维持区间震荡格局。

正文

通胀继续分化,利率依旧纠结。9月最新公布的通胀数据再次呈现分化格局,CPI同比上触3%、PPI同比下潜-1.2%。对于分化的通胀信号,市场的反应较为纠结:既认同总需求疲弱下PPI通缩为货币宽松打开了空间,而猪肉价格上涨推动的CPI上行也不应当从货币政策寻求解决,同时也在央行多次发声关注物价水平的言论中担心CPI突破关键点位后仍然对货币政策构成制约,分化的通胀信号下利率走势纠结。历史上看CPI同比上行突破3%、PPI下行转负后利率走势有所不同,本文将对此进行一一梳理。

CPI突破3%时利率如何反应?

2002年以来CPI共有4次上行突破3%,10年国债到期收益率均处于上行阶段。2002年以来CPI同比上行突破3%分别是(1)2003年11月至2005年2月,(2)2007年3月至2008年10月,(3)2010年5月至2012年5月,(4)2013年9月~11月,从10年期国债到期收益率的走势来看,每一次CPI同比突破3%并继续上行阶段,利率水平都持续上行至4%以上。

具体来看,(1)2002年起CPI同比持续上行,至2003年11月CPI同比上行至3%,此后CPI同比持续上行,10年期国债到期收益率从2003年11月的3.6%左右的水平持续上行并突破5.4%;(2)2006年起CPI同比再次上行,至2007年3月CPI同比上行至3.3%,10年期国债到期收益率回升至3.5%左右水平,此后随着CPI同比持续上行向上突破4.5%;(3)2009年下半年起CPI触底回升,至2010年5月CPI同比上行突破3%,10年国债到期收益率从3.3%水平随着后续CPI继续上行而大幅上行突破4%;(4)2013年9月CPI摸高3%后快速回落,此后10年国债到期收益率从4%继续上行侯随着CPI回落而下行。

PPI转负后利率如何反应?

2002年以来PPI共有3次下行突破0,10年国债到期收益率表现以震荡为主。2002年以来PPI同比下行转负分别是(1)2002年1月至2002年11月,(2)2008年12月至2009年11月,(3)2012年3月至2016年8月,从10年期国债到期收益率的走势来看,PPI转负对应着利率下行,但后续走势需要视PPI的趋势而定,以往情况下利率宽幅震荡。

具体来看,(1)2002年1月至2002年11月PPI同比持续回升但仍然处于负区间,10年期国债到期收益率先快速下行后又出现快速反弹,波动区间为2.5%~3.3%;(2)PPI同比自2008年12月转负后继续快速下行,10年期国债到期收益率却在开始逐步企稳并回升;(3)2012年3月起PPI同比转负并持续下行后10年国债到期收益率也随着下行,此后PPI维持通缩但利率水平随着PPI的走势有所波动,2014年下半年后PPI同比快速下行,10年国债到期收益率也随着快速下行至2.6%附近。

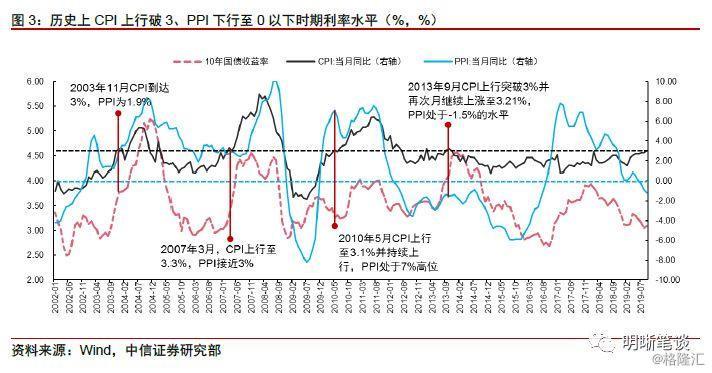

CPI破3、PPI通缩时利率的走势如何?

同时考虑CPI和PPI,当前的通胀格局是CPI同比上行至3%,而PPI转负并持续下行,与此通胀格局相似的时期是2013年。2013年9月CPI上行突破3%而PPI持续通缩,10年期国债到期收益率快速上行并一度突破4.6%。可以看到,以往CPI与PPI分化时期对应利率上行阶段。

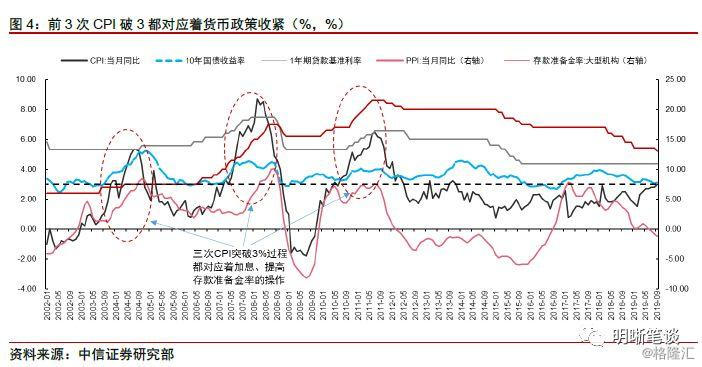

考虑货币政策因素,从以往通胀与利率水平的对应走势来看,CPI与PPI走向一致阶段利率趋于上行,这背后表现为通胀对货币政策的制约。直观上看,2003年、2007年和2010年CPI上行突破3%时货币政策都有明显收紧,通过多次提高存贷款基准利率和存款准备金率以抑制通胀,而紧缩的货币政策也导致了10年国债到期收益率快速上行。

与当前通胀分化格局不同的是,前3次CPI破3阶段PPI也快速上行,背后都是猪肉价格和油价和大宗商品价格快速上涨。拆分通胀结构可以看到,2003年、2007年和2010年的高通胀是价格全面上涨,CPI食品项与非食品以及PPI均有较大幅度上行,通胀结构并没有分化。尤其可以看到,2007年和2010年都处于新一轮猪周期的前期,猪肉价格的快速上涨共同推动了CPI的快速上行,但与此同时CPI非食品和PPI也有明显上涨,CRB现货综合指数在2006年和2009年初分别启动一轮上涨趋势,其背后是原油价格的快速上涨,PPI也随着上行。因而在2012年CPI与PPI分化前,每一次CPI破3都伴随着PPI上行,背后都是猪肉价格和石油等大宗商品价格的大幅上涨。

再结合基本面因素,前3次CPI破3都伴随了货币政策明显收紧的背景是经济基本面回暖。三次通胀上涨的大背景是全球经济回暖和需求旺盛的阶段,在分别经历了2000年互联网泡沫危机后的经济复苏、2006年经济回暖、2008年金融危机后全球经济复苏后,中国经济基本面也有所好转,固定资产投资和实际GDP增速都有所提升,加之物价上涨迅速,这催生了货币政策的收紧。

当前通胀格局分化格局下,如何看待利率水平?

面临当前的通胀分化格局,市场利率的水平同时隐含了CPI上行对货币政策的制约也包含了PPI通缩对基本面下行的预期。如何判断当前的利率水平是否合理?

与2013年通胀分化时期对比,本次通胀的结构性分化是2002年以来最严重的,不仅仅体现在绝对值水平上CPI高而PPI低,还表现为CPI与PPI走势相反,这成为货币政策预期差的博弈点,也是利率纠结的重要方面之一。2013年通胀分化时期强调的稳健的货币政策没有收紧也没有放松与当前稳健的货币政策以稳为主、做好长期打算类似,而10年国债到期收益率快速上行更多受“钱荒”影响,短端资金利率快速上行挤压长端利率向上。2013年发生“钱荒”的主要原因是监管层面的去杠杆发力。因而对比2013年,货币政策取向差别不大,监管政策的差别明显。而随着2014年监管政策放松,10年国债到期收益率快速下滑回到CPI破3时的点位。

从基本面来看,2013年各项经济数据仍然处于较高的水平,基本面情况优于当前。在经历了2012年的经济复苏后,无论是固定资产投资增速、信贷增速以及M2增速都是处在反弹的顶部为主,PMI也有回升趋势,经济基本面仍然闪烁着希望的光芒。而在2014年基本面数据下滑但降息还没来临前,随着监管政策的放松,10年国债下滑到4%后反弹到4.2%左右并维持了一段时间,后续降息预期再起才开始继续下行,因而若认为从CPI突破3%到利率调整到位的20bps是监管因素消退、仅仅考虑通胀因素导致的利率调整,那么本来通胀分化的影响也较为有限。

从利率的分位数水平看,当前PPI处于2002年以来30%分位,而3.1%左右的10年期国债到期收益率则处在2002年以来的25%分位上下。如果按以往的历史数据看,除2013年外,当PPI处于30%分位数水平时,10年国债到期收益率也处于25%分位左右,因而当前的利率水平并没有被明显低估。

总的来说,本次通胀分化比2013年更加明显,而2013年经济基本面表现好于当前,而当时货币政策仍然保持稳健取向没有明显放松也没有明显收紧,这至少可以在一定程度上打消未来货币政策会大幅收紧的预期。对于利率水平而言,2013年利率快速上行很大一部分来源于去杠杆政策导致的“钱荒”,目前看货币政策稳定流动性合理充裕、监管政策也没有强烈的去杠杆意愿,也不存在对利率的大幅利空。而从分位数水平看,当前PPI处于2002年以来30%分位,而3.1%左右的10年期国债到期收益率则处在2002年以来的25%分位上下,与历史情况相符,当前的利率水平并没有被明显低估。因而我们认为当前10年期国债到期收益率的合理水平应该以3.2%为顶部,短期内维持区间震荡格局。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员