作者:申万宏源非银组

来源:大金融研究

本期投资提示

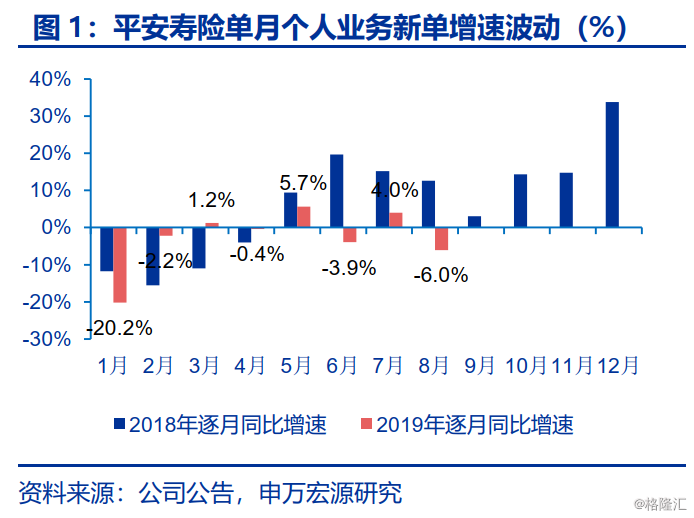

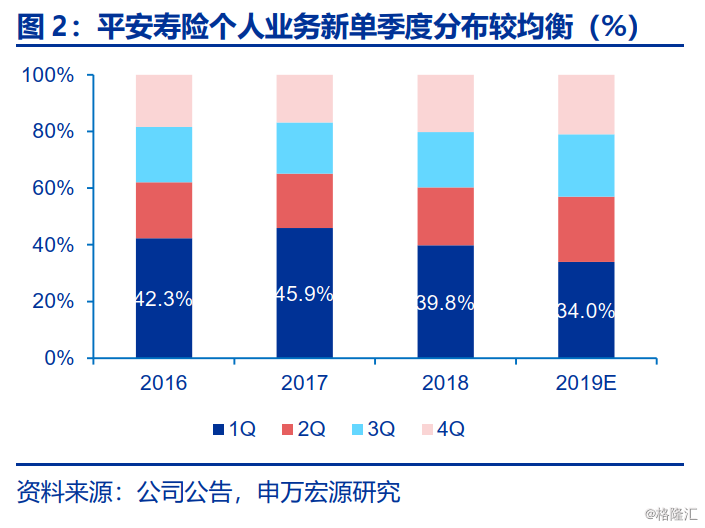

寿险:预期上市险企3Q19负债端基本保持平稳,国寿保持保费与NBV增速领先,平安新单缺口持续收窄、NBV逐季改善,太保在去年同期高基数下预计新单增速较半年度趋势平稳,新华人力增员显著。从行业来看,1-8月人身险实现原保费收入23342亿元,同比增长14.7%,其中寿险、健康险、意外险增速分别为10.7%、31.5%、15.2%,健康险保持高增速。国寿继续推进特定保障型产品销售,同时2020年开门红产品鑫享至尊庆典版率先上市;平安三季度个人业务新单保费受去年同期高基数与净增人力趋缓的因素影响,单月增速有所波动,累计增速缺口持续收窄,公司坚定推进重疾保险产品如平安福升级与大小福星;太保金福产品销售符合公司预期,产品价值率较金佑、金诺基本保持平稳,代理人队伍较中期继续小幅下滑但健康和绩优占比以及队伍质态仍在继续改善;新华在新任领导层到位后,三季度重点发力增员,预计三季末代理人规模达40万人。我们预计平安(个人业务规模保费新单)、国寿(长险首年+短期险)、太保(个人业务)和新华(长险首年+短期险)3Q19单季度新单保费同比增速分别为1%、2%、-5%和-8%,9M19累计新单保费同比增速分别为-4.7%、2.0%、-8.7%和3.0%。9M19平安和国寿NBV累计增速分别为8%和19%,关注四季度2020年开门红预售情况。

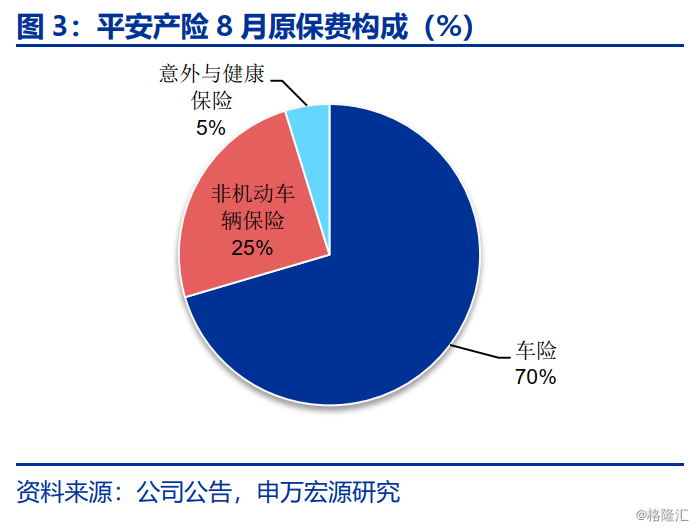

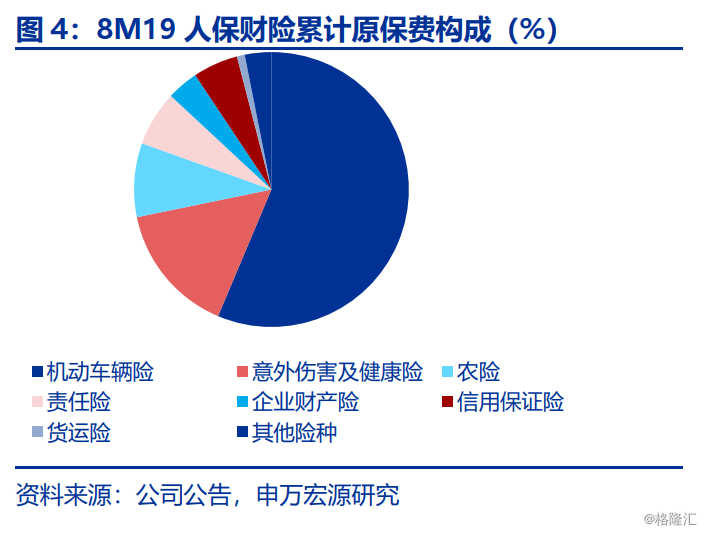

产险:综合成本率较中报上行,全年ROE回升。从行业来看,1-8月累计原保费同比增速为8.2%、较上半年增速8.3%基本保持平稳,车险业务原保费收入占比达6成,新车销量持续低迷拖累车险业务。我们预计9M19,人保财、平安财与太保财累计保费同比增速为13%、9%、12%,人保财险综合成本率为98.2%。非洲猪瘟和利奇马台风对财险行业赔付影响整体可控;伴随费用结构变动,预计已赚保费/原保费收入比率将在年底回升,全年综合成本率具备边际改善动力。预计全年人保财、平安财与太保财ROE可回升至15%、19%、11%。

股市波动、利率窄幅震荡,预期投资收益改善与准备金释放利于利润增速,9M19上市险企净利润累计增速预计为66.5%。上市险企净利润同比保持高增长受益于:1. 投资收益预期同比改善,3Q19沪深300、上证50涨跌幅分别为-0.3%、-1.1%,对比去年同期两者为-2.1%、+5.1%;从大类资产配置角度,险企权益占比基本稳定、并持续挖掘低估值与高股息标的,同时适当挖掘地方债、另类投资等多方机会。2. 750日均线处于上行通道,准备金仍在释放。3. 税收新政下有效税率降低,税费下降。我们预计中国平安、中国人寿、中国太保、新华保险和中国人保9M19归母净利润同比增速分别为53.9%、120.5%、71.1%、64.3%和57.2%。中国平安归母营运利润同比增速为20.4%(其中寿险、财险、银行、资管和金融科技板块增速分别为30.8%、58.8%、15.8%、-17.4%和-24.6%)。

投资建议:人力与产品平稳推进,估值切换与开门红预期改善下把握投资机会。我们预计四季度险企在人力恢复与产品转型下备战开门红,预期时点启动将早于去年同期。四季度保险股预期开启估值切换,叠加年度业绩确定性强与开门红预期改善,投资性价比凸显,当前估值对应19年PEV为0.78-1.37倍,推荐标的:中国平安、中国太保、新华保险。

风险提示:长端利率快速下行,权益市场单边下行,保障类产品销售不及预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员