导 读

LPR中期维稳,各地“因城施政” 房贷利率大概率延续小幅上行。

◎ 作者 / 杨科伟、俞倩倩

根据央行8月25日发布的《关于新发放商业性个人住房贷款利率调整的公告》显示,10月8日起,房贷利率正式“换锚”,从原来的“以基准利率为基础进行浮动”变为“以LPR为基础进行加点”,究竟新旧房贷利率有何变化,各城市是否呈现出显著的分化特征,市场化利率改革又会对楼市产生怎样的影响呢?

1

房地产信贷依旧趋紧

9月房贷利率小幅上行

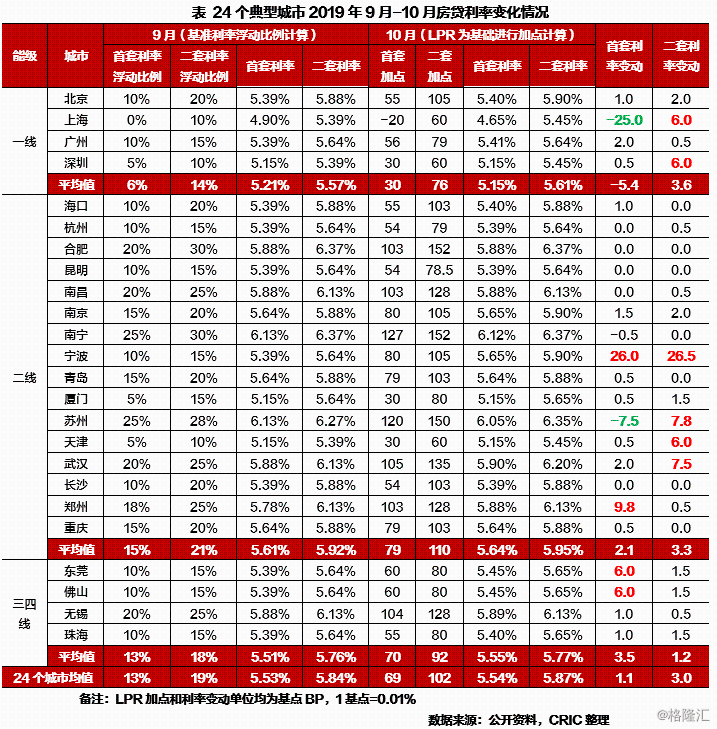

8月恰逢央行发布对房贷利率形成机制进行调整,定价方式由“贷款基准利率乘以上下浮动比例”调整为“LPR加基点”,市场曾一度预期利率中枢将逐步下移,不过从近几个月来房贷利率市场变化来看,自6月止跌反弹以来一直保持着小幅上行趋势,9月融360虽未披露官方数据,但根据我们测算的24个典型城市的房贷利率,首套房为5.53%,二套房为5.84%,与8月相比依然保持着稳步上行的趋势。可见目前国内房地产信贷依旧趋紧。

2

10月房贷利率稳中有增

上海首套房下调20个基点与之前95折大体持平

目前已有一些城市率先披露了LPR加点数据,我们统计了24个典型城市的基本情况,数据显示,10月房贷利率整体保持稳中有增态势,首套房和二套房利率分别小幅上行了1个和3个基点,保持在5.54%和5.87%。多数城市的首套房和二套房利率均保持着小幅微增的态势,涨跌幅在5个基点以内。大体呈现出如下特征:

一线城市首套房房贷利率均值较9月下行了5.4个基点,主要源于上海突破了“下限”,下调了基点。事实上,上海在市场化利率定价前,一度是全国首套房利率偏低的城市,95折基准利率的购房利好在全国范围内也属少有,此次的LPR“减点”算是一个过渡期,当前利率测算下来也和基准利率的95折差不多,比较贴合目前上海的市场情况。而二套房利率均值来看,保持稳中有增,和9月相比,上行了3.6个基点。上海、深圳均上行了6个基点,可见政府对投资性需求的遏制还是较为严厉的。

二线城市整体维稳,首套和二套的房贷利率均值和9月相比分别小幅上行了2.1和3.3个基点。部分城市的表现较为突出:苏州10月首套房贷利率较9月下调7.5个基点,二套房贷则上行了7.8个基点,基本符合鼓励刚性自住需求,打击投资炒房的政策预期;宁波首套房、二套房利率和9月相比均上行了26个基点,主要源于前期市场过热,政府力图通过提升利率来抑制部分购房需求;此外,天津、武汉的10月二套房利率较9月均上行了6个基点以上,可见地方政府对“房住不炒”贯彻的决心依旧坚决。

三四线城市首套房利率均值环比上行了3.5个基点,二套房利率均值维稳,环比小幅上扬了1.2个基点。其中东莞、佛山首套房利率和9月相比均上浮了6个基点,与二套房利率差距在不断缩小,无锡、东莞10月房贷利率水平与之前大体持平,并无太大变动。

3

LPR中期维稳,各地“因城施政”

房贷利率大概率延续小幅上行

结合当前房贷利率市场情况综合分析,信贷政策适度偏紧,房贷利率小幅上行已成为不争的事实。我们认为:

一方面LPR的变动不会过于频繁,对于房贷利率水平的影响会趋于弱化,基于前两期LPR的报价水平,5年期变动基本都小于1年期变动,整体维稳,加之中央在利率层面仅仅只是发挥“基准”和参考性作用,国内LPR利率中枢大概率会保持一个中期稳定。

另一方面,地方自主权增加,“因地制宜、因城施政”的特点会更为突出。各地政府均可按照本地房地产市场情况来对LPR进行不同加点,不过总体“房住不炒”的基调不可违背,叠加居民杠杆率和负债率不能继续上升的原则要求,各地房贷利率基本会维持稳中微增态势,考量到政府鼓励刚需自住需求,首套房利率或存在一定的利好空间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员