作者 | 冥王星

数据支持 | 勾股大数据

1

美债再刷新高

根据美国财政部最新公布的数据,进入10月份,美国的国债规模再次刷新记录,达到了22.84万亿,占美国GDP大概为107%左右。

这个数据已经远远超过了美国3月份定的债务上限22.03万亿。不过不要紧,当前美国的债务上限规模暂时取消了。

另外,特朗普还在9月27日签署了一份短期拨款法案,该法案允许按照当前的水平,为美国政府提供运作资金到11月21日。

所以,美国政府的关门危机暂时缓解。但是,如果两党在接下来一个多月的时间里就2020财年的财政拨款无法达成一致,停摆的危机如影随行,今年年初的“史上最长停摆”想来大家还有印象。

当然,美国的套路大家都清楚,两党不外乎就是多为自己争点利益。一点都不用怀疑,两党经过一系列利益上的磋商后,美国的债务上限会继续上提。

看美国历史,从1940年到现在,美国的债务上限一共往上提了85次,平均一年至少有一次,美国的债务上限也从1940的490亿美元上升到今天夸张的22万亿美元。另外,进入2010年后,美国已经有过5次暂时取消债务上限。

随着债务上限的取消,美国政府每个财年增加1万亿的债务也似乎成了常态。与以往不同的是,这几年的债务增加不是发生在经济萧条时期,而是恰好发生在美国历史上最长的经济扩张期内。

太平的时候没有卸下债务负担,一旦进入衰退,企业倒闭,失业率增加,政府税收减少,福利支出增加,无疑美国政府对债务的依赖程度还会更进一丈。

问题是,这么庞大的债务规模,谁接的下呢?

2

美国银行接不住了

众所周知,2008年金融危机后,美联储开动了印钞机,放了几轮水。

这些水流给谁了呢?

经济参与者主要三个主体,企业,家庭和政府。美国过去十年,企业的债务规模占GDP的比例稳定,家庭一直在去杠杆,只有政府债务占GDP的比例在狂升。可见,水主要是流给了政府。

看美联储的资产负债表,可以看到,在2015年之前,美联储持有的美债规模节节攀升,最高达到了2.46万亿左右。虽然美联储是从银行手上买的国债,其本质是美联储在给美国政府融资。

然后,2014年底美联储结束了放水,不大量吃进美债了。但美国政府的债务规模继续上扬,这样一来,吃美债的压力就落在美国银行和国内外投资者手上了。

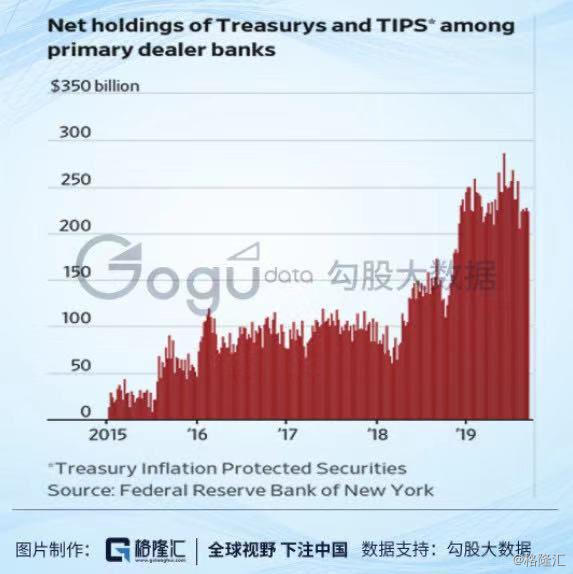

从下图可以看出,美联储甩锅后(结束QE),美国一级交易商银行手里的美债规模蹭蹭地上涨。一级交易商是帮政府分销债券的,它们手里债券规模蹭蹭上涨,表明债券越来越不好卖了,只能自己吃。

不好卖的原因很简单,因为少了美联储这个大买家。

问题还不止少了美联储的参与,2017年美联储开始缩表,所以美联储持有的债券到期后就回收现金,并且不再投入市场,这导致银行体系内的超额准备金持续下降,从2.8万亿下降到了1.4万亿。

这就进一步降低了银行的融资能力,但美国政府的发债胃口有增无减,其必然结果是资金短缺,美国银行接不住这个锅了。

这就是美国上个月为什么短融市场动荡的根本原因。

3

9月美国回购市场动荡

9月16日(周一)下午,美国的隔夜再回购利率突然飙升,一度飙到了10%。

可能很多人不理解这意味着什么,就这么说吧,若无特殊原因,几乎可以认为要发生金融危机了。

再回购协议是美国很大的一个短期融资工具,目前规模大概2.2万亿美元,另一个短期融资工具商业票据只有1.1万亿美元。

短期融资是整个金融体系运转的核心,2008年的金融危机之所以这么严重,核心就是这个再回购协议出了大问题。2008年的时候,很多抵押是MBS,而MBS有了次贷风险,所以这类抵押物受到市场排斥,很多企业和个人就无法融资了。

这个利率最近一年都在2%左右,所以你知道蹦到10%的严重性了。由于对现金的饥渴,这也导致联邦基金利率在第二天早些时候脱离美联储2%到2.25%的目标区间,叫价一度到达了5%。

这引发的结果是,纽约储备银行连续几天利用回购工具向金融体系注水。这个工具2008年之前常用,2008年之后因为QE银行体系水多,所以都没用,现在是重新拿出来。最新数据显示,美联储资产项上的正回购协议达到1810亿美元,比2008年金融市场动荡时还高。

为什么会发生这种情况呢?

普遍认为是两个技术因素导致的。

一是9月16日是美国企业向财政部交季度税的截止日,交税时需要真金白银在银行们的资产负债表上发生挪动,一挪动起来,有些银行的准备金就吃力了。

第二个原因是之前一周美国财政部发行了780亿债券,这些债券是先卖给银行,然后由银行卖给投资者。美国银行吃下这些债券的时候,也消耗了大量的准备金,不少银行已经操作到接近最低准备金要求。

目前确实也没看到危机的发生,所以姑且认为这次回购市场动荡是技术因素。但这一技术因素传递的信号是美国银行手里的资金确实已经难以满足美国政府的胃口。

4

外国投资者抛售美债

加剧9月回购市场动荡的还有外国投资者的袖手旁观。

从最新的数据看,7月份多数外国投资者是减持美债的,其中中国减持了22亿美元,英国减持了64亿美元,巴西减持了18亿美元,爱尔兰减持了39亿美元等,前十大持有国只有日本和比利时是吃进美债的。

尽管8月和9月的最新数据还没出来,个人倾向于认为外国投资者继续减持美债的。

外国投资者减持美债的动机很容易理解,美债的收益率在持续走低,以10年期国债收益率为例,当前只有1.54%,并且短期与长期倒挂了。对外国投资者来说,参与美国的再回购市场要划算得多。

另外,美联储关于进一步宽松的态度暧昧也增加了债券的不确定性。美联储不像欧洲央行那么大胆,在欧洲央行激进的宽松政策下,欧元区各国政府的债券负收益率都有人要,因为大家相信反正最后有欧洲央妈兜底。

这就导致9月份美国财政部美债的发行压力更多地落在了本国银行身上。

本国银行接锅吃力,外国投资者袖手旁观,美国政府能够收手不扩大债务规模了吗?

答案是不可能。

美国政府现在的债券规模22.8万亿,其中一年内到期约2.24万亿,2-4年到期约9.15万亿。这就是说,大约60%的债务是未来4年到期。这些债务光利息,2019年财年是5746亿美元。

而在经济扩张期,美国政府仍然是赤字而不是盈余,2019财年美国财政赤字超过了1万亿。很明显,这些债务美国政府是不可能还得起的,需要债滚债,也就是要展期。

而展期谁接呢,答案只有一个,美联储重新开动印钞机。

5

“扩表不是QE”

自9月份FOMC会议以来,美联储已经不止一次谈扩表了。更有意思的是鲍威尔最近一句话,是这么说的:

“出于储备目的扩大资产负债表规模不应与量化宽松混为一谈。”

“窃书不能算偷,读书人的事,能算偷么?”

孔乙己倒底是窃书了,即使没偷的话。而美联储也确实扩表了,即使不算QE的话。

美联储8月结束缩表,8月底美联储的资产规模创下最低的3.81万亿美元,之后开始逐渐增加,9月下旬以来加快,到10月2日,美联储的资产规模达到了3.99万亿美元。

美联储开始缩表之前,资产规模一直在4.5万亿左右徘徊,美联储花了两年时间让其下降到了3.81万亿,减少了7000亿左右,而这一个月时间就增回了1900亿。

但在巨大的美债面前,这是不够的。

一点都不用怀疑,美联储的资产规模将会重新上4万亿,并且突破4.5万亿的区间,再创下新高。

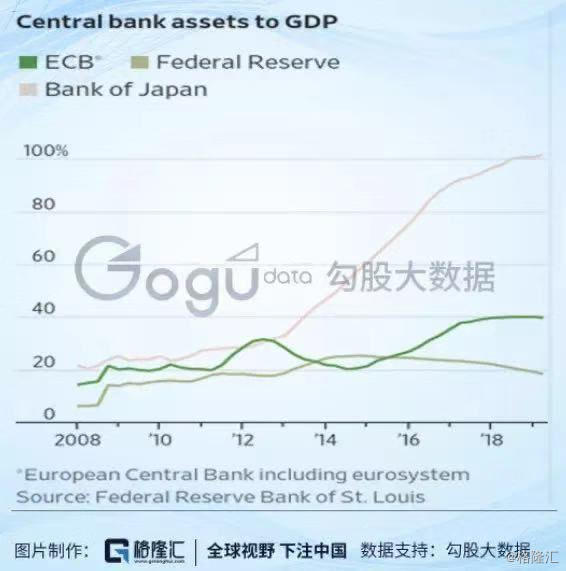

全世界的央妈都在跌入政府的无止境的债务中,先是日本,然后是欧洲央妈,现在轮到美国了。

当然,目前不用太担心,对比日本央妈资产规模占GDP比重100%,欧洲央妈40%,美联储的资产规模占GDP的比重目前只有20%左右,还有空间。

当美联储也跌落完毕,全球的杠杆到底会以什么方式去掉呢?

历史上去杠杆的方式,除了经济增长这种温和方式外,还有暴力去杠杆,不是2008年那样暴力的破产勾销,而是瘟疫与战争。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员