10月8日晚间,蓝色光标(300058.SZ)发布2019年前三季度业绩预告,公司在1-9月实现归属于上市公司股东的净利润再度录得大幅增长。

值得注意的是,虽然该公司上市以来的营收增长迅猛,但是盈利能力比较一般,而且其近几年的股价也处于跌跌不休的状态。

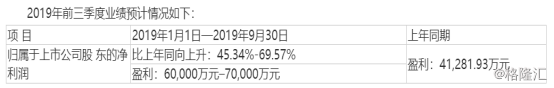

前三季度净利再度增长

蓝色光标的主要业务包括中国业务(不含Metta)、出海业务以及国际业务;服务内容包括整合营销服务(数字营销、公共关系、活动管理等)与数字广告服务(移动广告、智能电视广告、中国企业出海数字广告),内容涵盖营销传播整个产业链,以及基于营销科技的智慧经营服务,服务地域基本覆盖全球主要市场。

此次的业绩预告显示,该公司在2019年1-9月实现归属于上市公司股东的净利润为6亿元至7亿元,同比增长45.34%-69.57%。

(图片来源:Wind)

据悉,该公司前三季度业绩之所以录得大幅增长,主要有以下原因:

一是出海业务持续保持高速增长,毛利率稳步提升;

二是中国业务随着游戏公司版号的陆续获得,广告预算投入呈现逐步上升趋势;

三是伴随公司营销智能化产品的逐步应用,人效和净利润稳步提升,公司有息负债较去年同期亦有明显下降,从而利息支出明显减少,实现公司净利润的稳步提升;

四是公司参与投资的拉卡拉(300773.SZ)于4月成功上市,公允价值变动产生的收益亦有大幅增加。

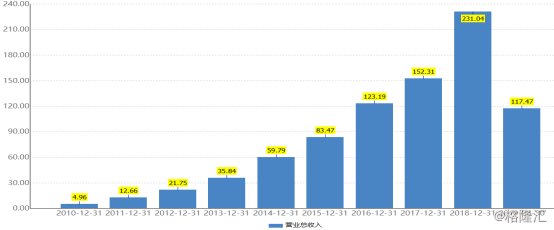

实际上,从历年的业绩来看,蓝色光标上市后的营业总收入一直在高速增长。

数据显示,其营收在2010年时仅为4.96亿元,到2018年时已经达到了231.04亿元,增长了46.58倍。

(图片来源:Wind)

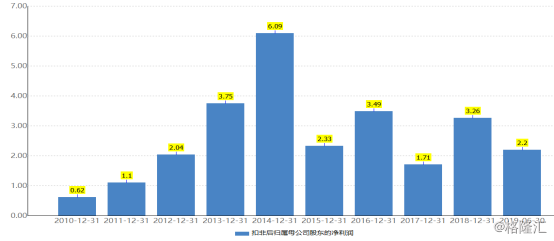

值得一提的是,该公司扣非净利润的表现不如营业收入。这一指标在2010年时为0.62亿元,此后连续增长到2014年时达到了6.09亿元,增长了9.82倍。不过,自2014年以来,蓝色光标的扣非净利润处于持续波动状态,2019年上半年为2.2亿元。

(图片来源:Wind)

在扣非净利润出现波动后,该公司的股价表现也不如人意。

资料显示,蓝色光标前复权的股价在2015年6月9日曾达到历史高点24.91元/股,在之后的几年间,其股价却陷入了长期的下跌,到今日收盘仅为5.83元/股,期间跌幅高达76.6%。

(图片来源:Wind)

频繁并购产生近49亿元商誉

蓝色光标出现营业收入持续增长,但是净利润表现一般,而且股价持续下跌的情况或许和公司常年以来的频繁并购有关系。

据不完全统计,蓝色光标自上市以来,发起了57起收购,最终完成的有8起,其中收购蓝瀚科技、今久广告、博杰广告等7家公司的股权就耗资66.43亿元人民币,而收购Eleven 100%股权则耗资8000万美元。

(数据来源:Wind)

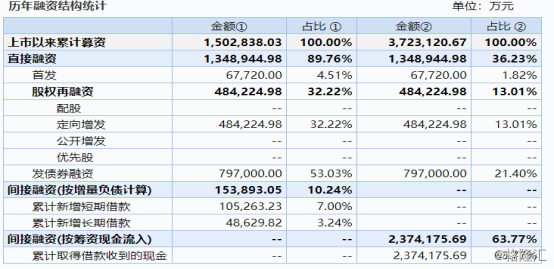

而持续并购需要大量资金,蓝色光标在上市后也进行了多次融资。

数据显示,自2010年上市以来,该公司通过首发融资、股权再融资、间接融资等多种方式合计募集资金372.31亿元。

(数据来源:Wind)

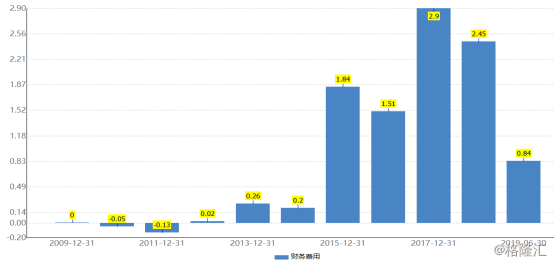

不过,该上市公司虽然通过多种渠道募集到了巨额资金,但是蓝色光标的资金状况依然偏紧,其近几年的财务费用处于偏高的状态。

(数据来源:Wind)

另外,多年的并购虽然推高了公司的营收规模,但是也带来了居高不下的商誉。

蓝色光标2019年的半年报显示,公司期末的商誉总额高达48.64亿元,占同期净资产84.92亿元的比重为57.28%。

如此高额的商誉犹如悬在上市公司头上的利剑,一旦大规模减值,无疑会对蓝色光标的业绩造成严重影响。

除了持续并购带来的商誉问题外,蓝色光标的毛利率持续下滑的情况也值得投资者留意。

数据显示,该上市公司的销售毛利率持续处于急剧下降状态。2010年时这一指标达到了52.77%,到今年上半年仅为10.4%,下降幅度极大。

(图片来源:Wind)

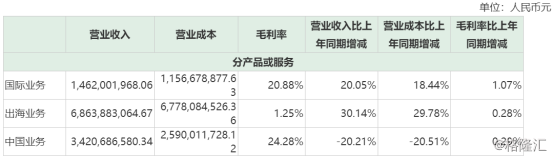

从今年上半年各项业务的毛利率情况来看,其国际业务实现营收14.62亿元,毛利率为20.88%,同比增长了1.07%;出海业务的营收为68.64亿元,毛利率为1.25%,同比增长0.28%;中国业务的营收为34.21亿元,毛利率为24.28%,同比增长0.29%。

(图片来源:Wind)

不难发现,蓝色光标三项业务的毛利率均处于微增状态,但是其出海业务实现的营收在总营收中的占比达到了58.43%,但是这块业务的毛利率仅为1.25%,处于比较低的状态。

从目前的情况来看,蓝色光标的业绩虽然还不错,但是巨额商誉不容忽视,其股价表现也比较糟糕。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员