摘要:

银行业资产增速与GDP增速相匹配

资产增速:银行业资产增速与GDP增速相匹配。

资产配置:继续增配贷款、金融投资略有下滑

贷款投向:小微零售、基建地产

证券投资:继续压降“通道类高风险资产”

银行理财:规模基本稳定

负债结构:存款升、同业降

净息差:净息差平稳但分化较大,负债成本下行、存款争夺加剧

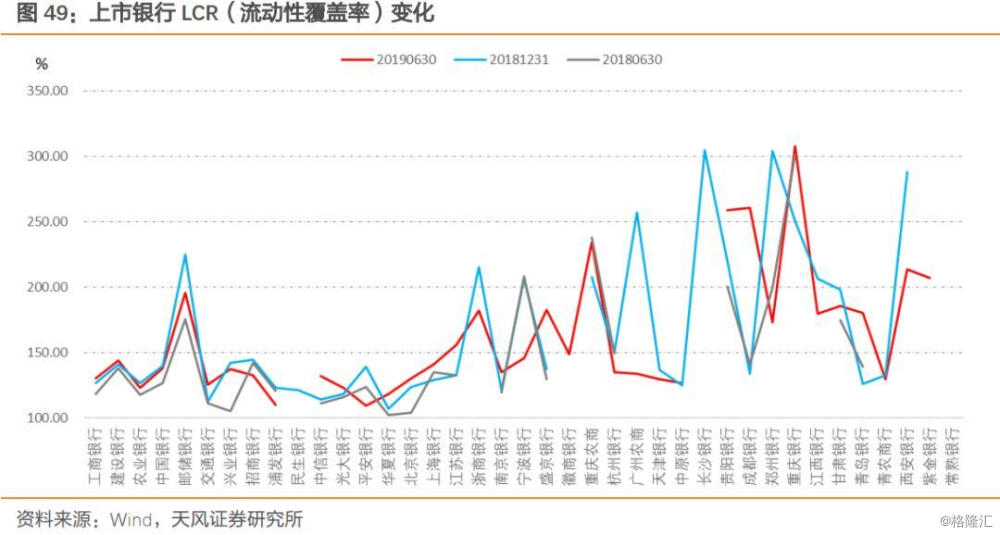

监管指标:大行资本充足率明显改善,商业银行一级资本补充压力仍在,部分股份行仍然面临LCR考核压力。

作者:天风证券研究所孙彬彬固收团队

上市银行半年报业已披露完毕,本文结合上市银行中报对商业银行资产配置、负债成本、监管指标等方面进行简要分析。

银行业资产增速与GDP增速相匹配

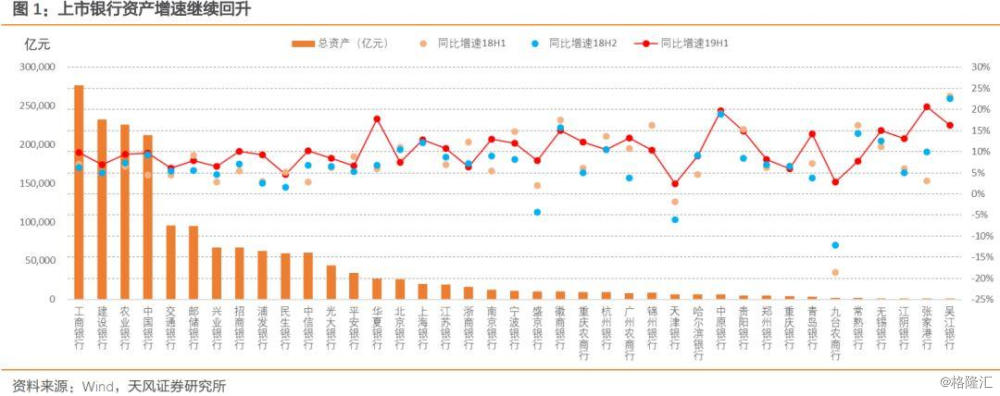

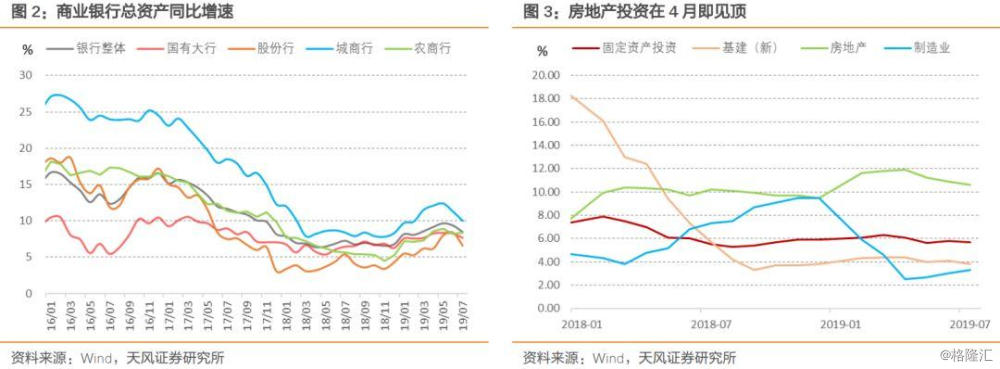

上半年信贷加快投放和银行信用扩张,银行总资产增速整体延续去年以来的态势继续回升。其中,大行、股份行资产增速普遍回升,而中小银行之间略有分化。

月度数据显示商业银行资产增速6月开始掉头向下,从时间点来看与中小银行事件高度吻合,但我们认为更重要的因素是整个实体需求下行。6月以来大行和股份行资产增速也出现了显著下行,房地产投资在4月便已见顶回落,实体需求不振导致银行信用扩张整体放缓。

银行业资产增速与GDP增速相匹配。9月12日银保监会首席风险官肖远企表示,“过去,银行业资产增速高出GDP增速1倍,目前已经基本与GDP增速相匹配,金融与实体经济循环更加畅通,同时为处置风险打下很好的基础”[1];“过去银行机构资产增速在15%左右,有的甚至达20%,一个正常的机构长期保持这样的增速非常危险”[2]。当前的监管取向之下,无论大行还中小银行资产增速很难再回到过去的高速增长时代。

[1] http://www.xinhuanet.com//fortune/2019-09/12/c_1124990261.htm

[2] http://www.xinhuanet.com/fortune/2019-09/12/c_1124988543.htm

资产配置:继续增配贷款、金融投资略有下滑

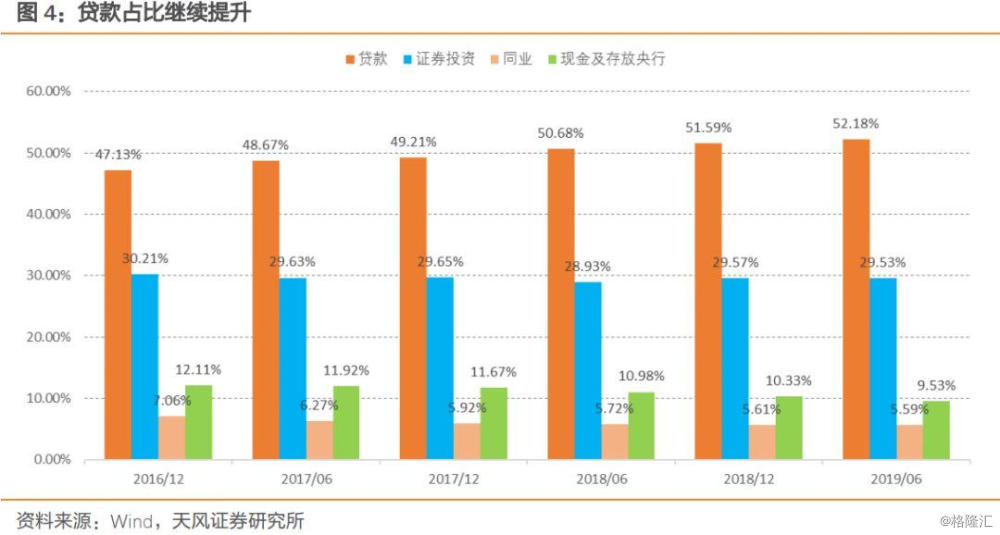

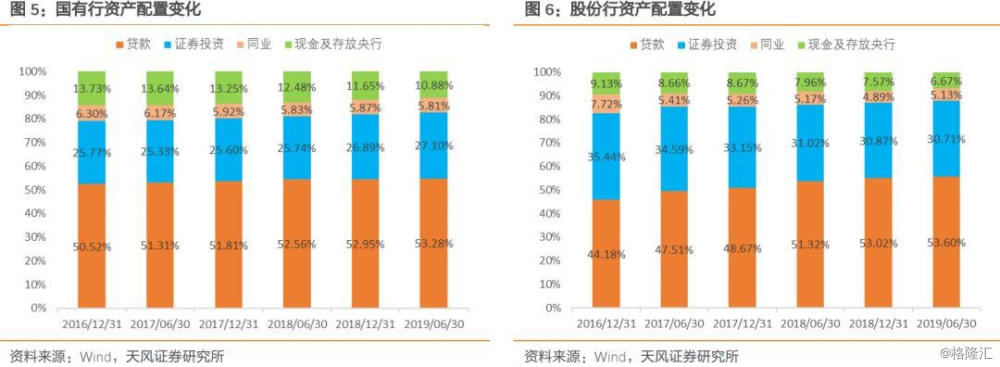

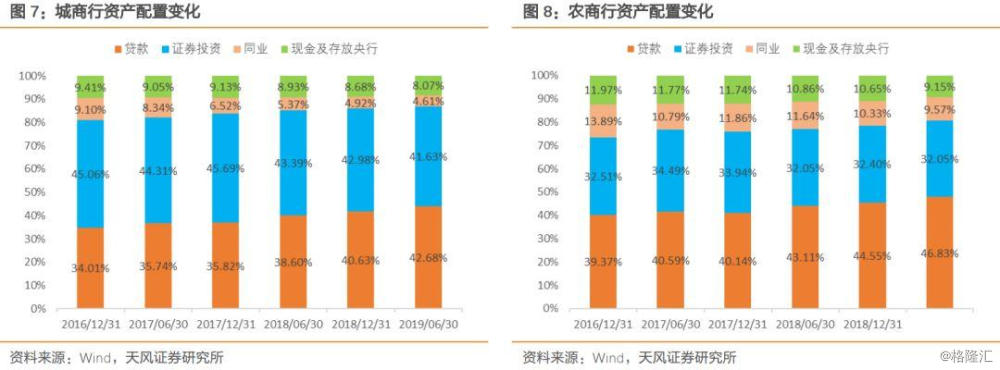

2017年以来银行资产配置的总体趋势是同业和证券投资(含债券、资管产品)占比下降、而贷款占比持续提升。2019年上半年商业银行继续增加贷款配置,证券投资、同业资产占比略有下滑。投资占比下降较多的主要是现金及存款中央银行款项,应该是上半年两次降准所致。

分银行类型来看,各类银行贷款占比普遍上升,但证券投资和同业资产出现分化。国有行证券投资占比继续上升,股份行、城商行、农商行则均有不同程度的下降,其中城商行降幅最大,或与其六月大幅减持利率债缓解流动性压力有关。同业业务占比整体小幅下行,股份行占比有所提升。

贷款投向:小微零售、基建地产

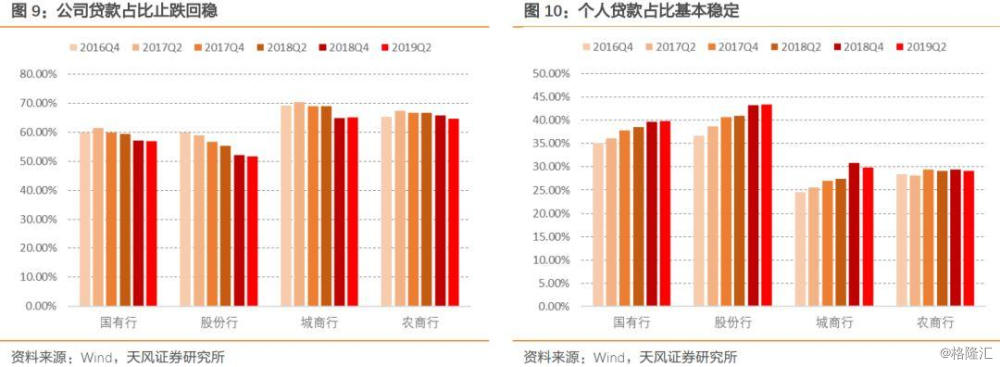

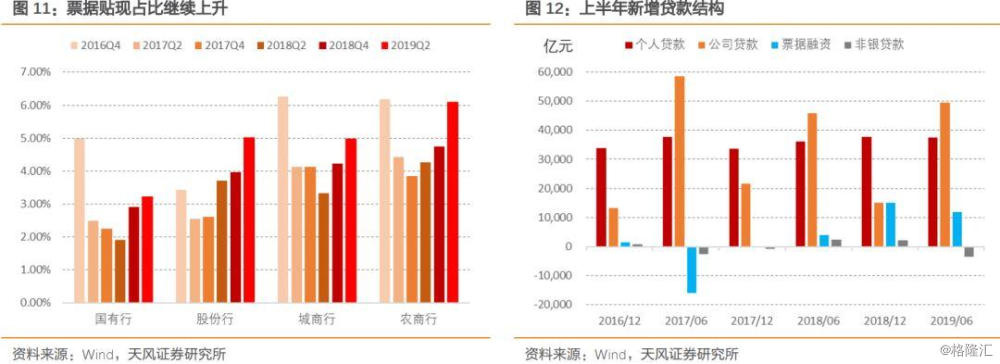

从贷款类型来看,公司类贷款占比小幅下降,基本止跌回稳;零售贷款占比小幅提升,增长较前期有所放缓;票据贴现占比明显增加。整体而言,今年上半年信贷投放虽然依然靠票据冲量,但和去年下半年相比结构还是有所改善。

具体到零售贷款,房贷、消费贷、信用卡应收账款占比略有下滑但基本稳定,而个人经营贷款占比则明显回升,可能与小微贷款增长较快有关。

从行业分布来看,信贷依然主要流向基建、房地产相关行业,制造业、批发零售业贷款有所改善,但整体幅度不大。

证券投资:继续压降“通道类高风险资产”

证券投资主要包括两类:一是直接的债券投资,二是对资管产品投资(如公募基金、理财、资管计划、ABS等,统称结构化主体)。

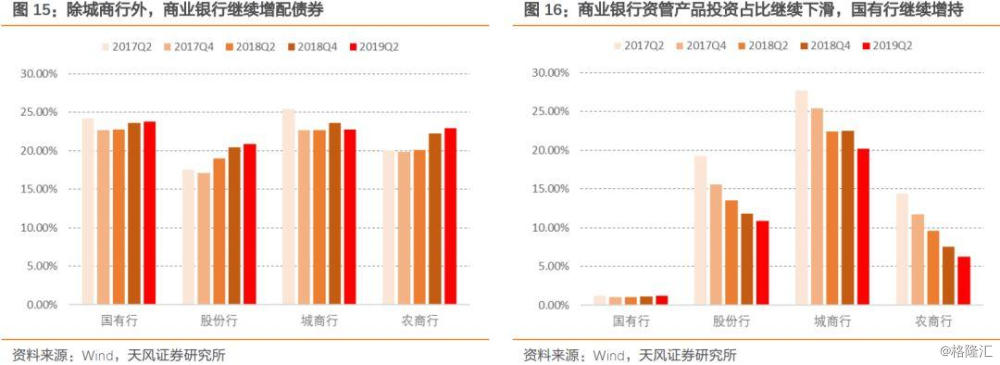

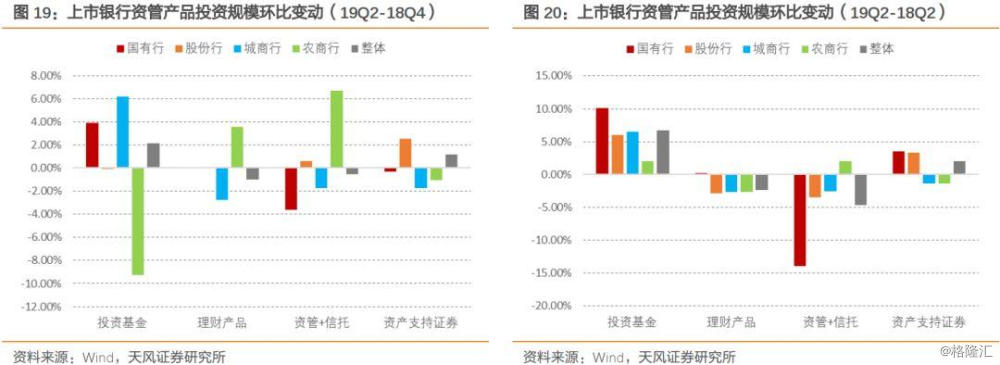

商业银行继续增配债券、压缩资管产品投资。上半年商业银行债券投资占比整体继续增加,仅城商行占比下降,可能与6月减持利率债应对流动性压力有关。资管产品方面,除国有行由于空间较大继续增持外,占比较高的股份行、城商行、农商行均继续压降。近期有媒体报道监管关注中小银行同业投资比例,未来这种下滑趋势应该还会持续。

债券配置方面,大行政府债券配置比较持续提升,可能主要来自地方债;相对而言股份行和城商行则更偏向企业债券。金融债券(含存单)除农商行外基本均有减持,特别是城商行占比降幅最大,而且其绝对规模也出现下滑。

资管产品方面,商业银行整体继续增配公募基金,同业理财、资管、信托计划等“通道类高风险资产”[1]继续压降。特别地,大行尤其偏好公募基金,资产支持证券则主要由大行和股份行增持。

银行增持债基、减持货基。由于货基收益率持续处于低位,个人和机构投资者均减持货基,中小银行事件之后部分银行为应对流动性压力也选择赎回货基。中长期纯债型基金依然受到机构青睐。

[1] http://www.xinhuanet.com//fortune/2019-09/12/c_1124990261.htm

银行理财:规模整体稳定

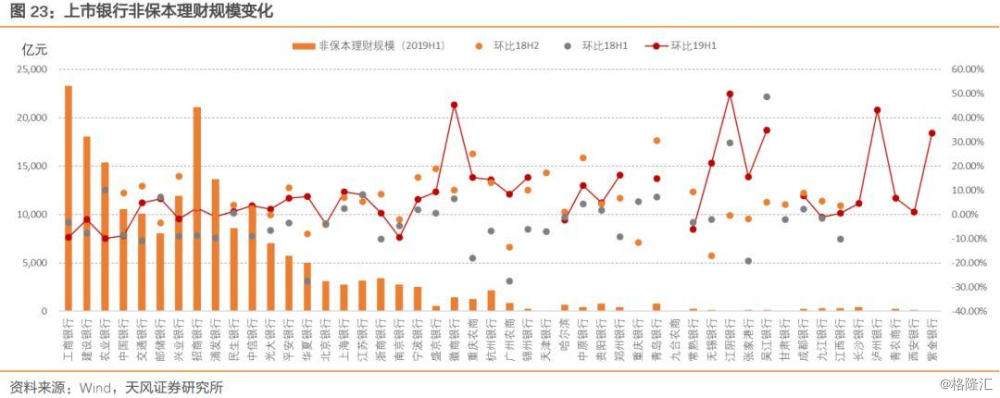

银行理财规模整体稳定。大行上半年理财规模有所下滑,其中也存在一定的季节性因素,中小行理财则增长较多。

由于银行理财短期收缩压力有所缓解、银行大力发展以类货币为主的新产品,叠加市场利率下行周期理财收益率优势,因而银行理财规模整体稳定。

负债结构:存款升、同业降

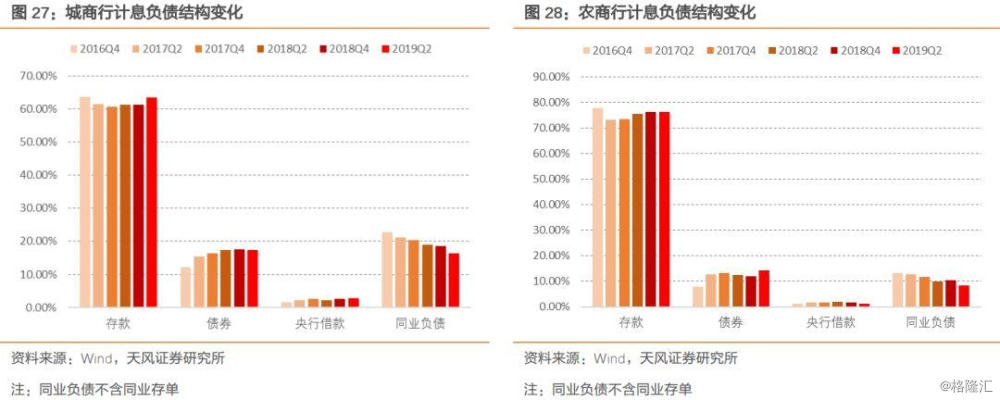

存款占比继续提升,同业负债下降较多。商业银行存款占比继续提升,特别是股份行和城商行存款占比增加较多,相对应的是同业负债比重明显下降。

注意到,城商行计息负债中央行借款占比提升,可能与中小银行事件后央行加大流动性支持有关。

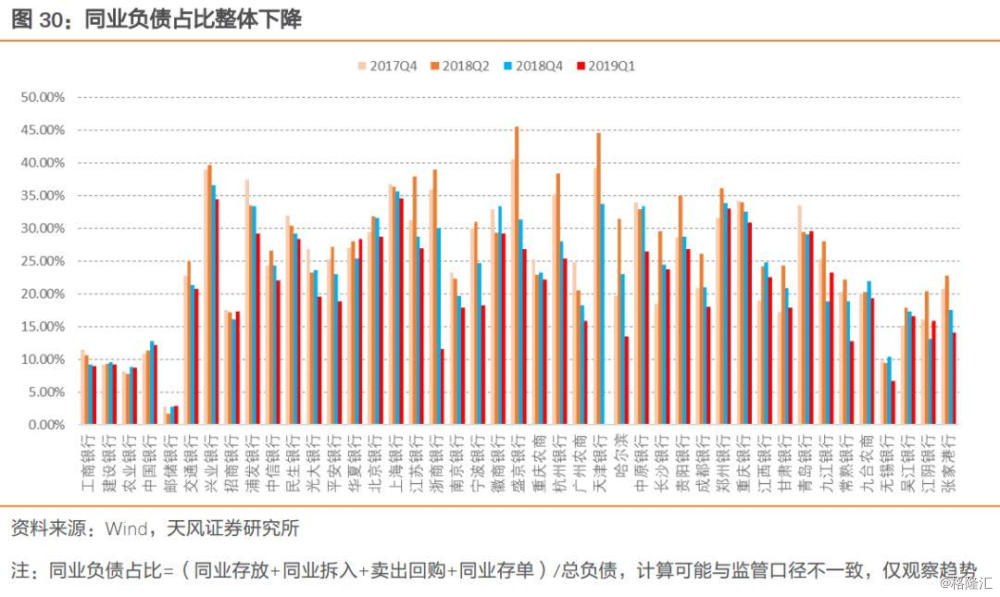

同业负债占比继续下降。各类银行同业负债(含存单)占比全面下降,同业负债压降的效果比较明显。特别是今年以来城商行、农商行存单余额不断收缩(中小银行事件之前已开始下降),股份行存单余额基本平稳,仅大行由于监管指标空间较大继续增发存单。

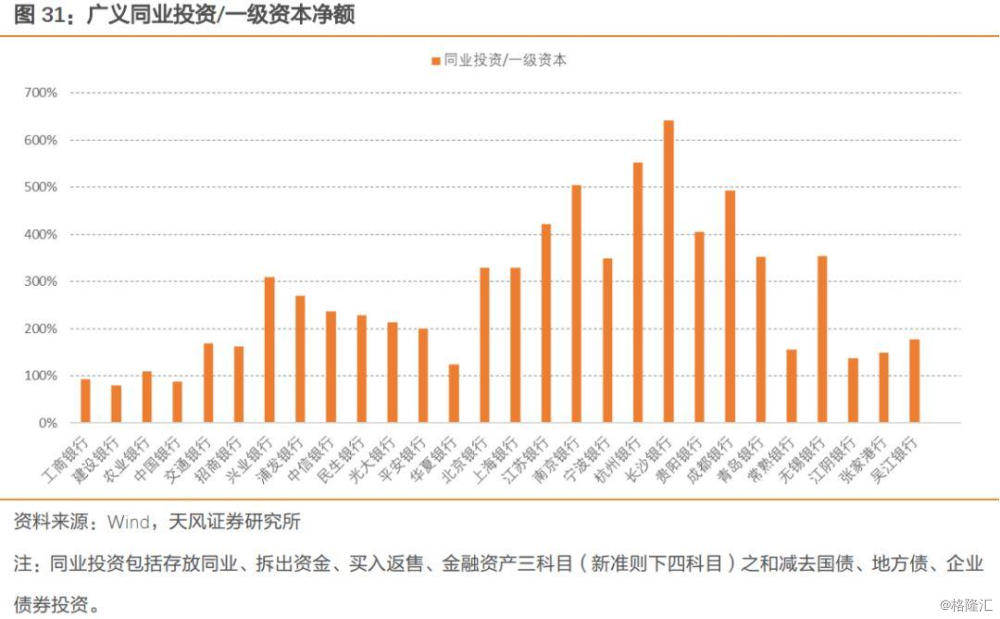

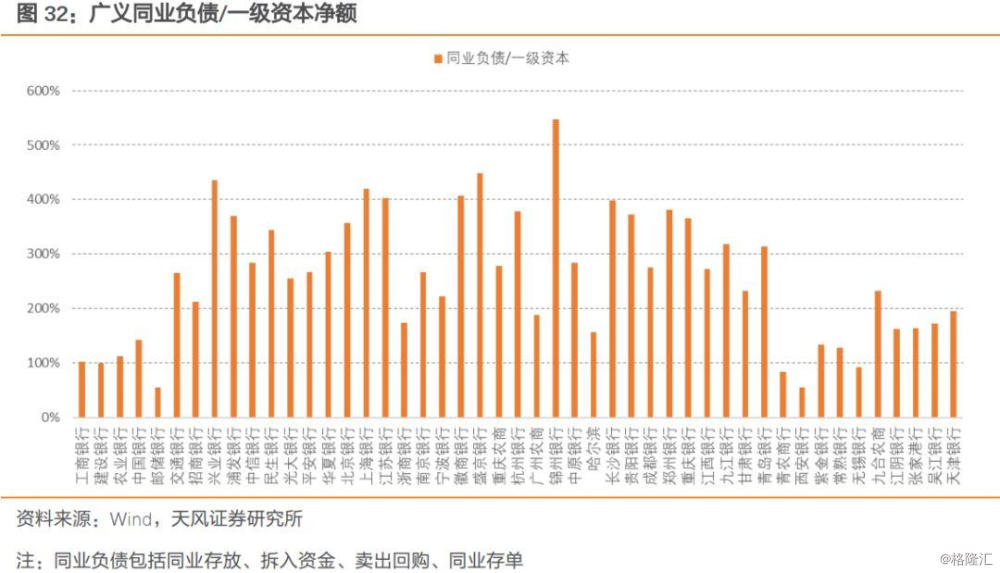

近期有媒体报道银保监提出同业资产和同业负债的相关监测指标及参考标准。全部同业资产与一级资本净额之比的比例按不同评级分别不能超过300%、400%、500%;与之对应,全部同业负债与一级资本净额的比值分别不能超过200%、300%、400%。[1]。

经简单测算来看,部分同业业务较为激进的股份行、城商行可能存在达标压力。不过,由于前期同业业务已在持续的严格监管之下,稳增长环境下预计监管机构也会把握处置风险的节奏和力度,因而市场冲击应该会明显弱于2017年。

[1]https://m.21jingji.com/article/20190829/herald/88fc73baaf5cb4a4ec2c77110a7cc9f7.html

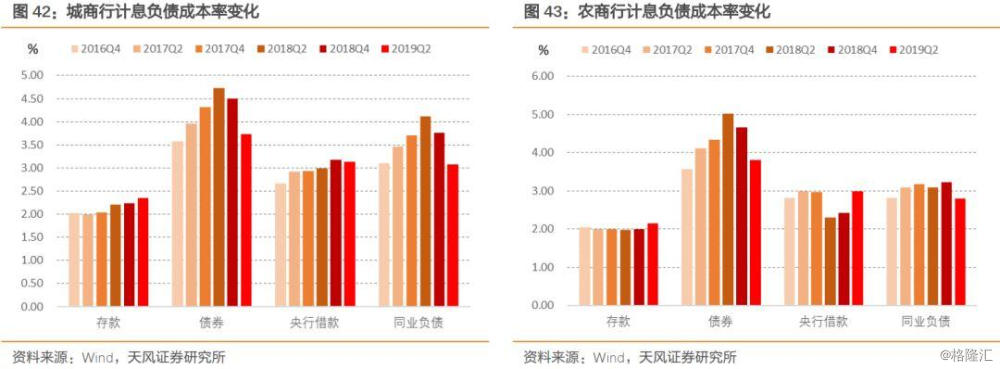

负债成本下行、存款争夺加剧

上市银行净息差整体持平,但分化较大。股份行和城商行净息差继续上行,而大行和农商行净息差均出现下滑。

贷款带动生息资产收益率继续上行。市场利率整体走低,生息资产收益率上行主要来自贷款。上半年贷款加权利率虽有下行但幅度不大,基本保持平稳;更重要的是结构变化,上半年银行加大信贷投放,特别是收益率较高的个人贷款、小微贷款投放较多,从而拉高了整体生息资产收益率(实际上也拉高了贷款整体收益率)。

例如,平安银行半年报显示“本行进一步优化业务结构,平均收益率较高的个人贷款规模和占比增加,且信用卡分期付款业务利息收入增加,带来生息资产收益率有所提升”。光大银行半年报也指出“报告期内,本集团实现利息收入1,030.50亿元,同比增加148.11亿元,增长16.79%,主要是贷款和垫款利息收入增长”,进一步地,贷款利息收入增长“主要是贷款规模增加及贷款收益率上升”。

注意到,农商行生息资产收益率反而下行,应该也与其个贷(高利率)占比低、票据业务(低利率)较多有关。

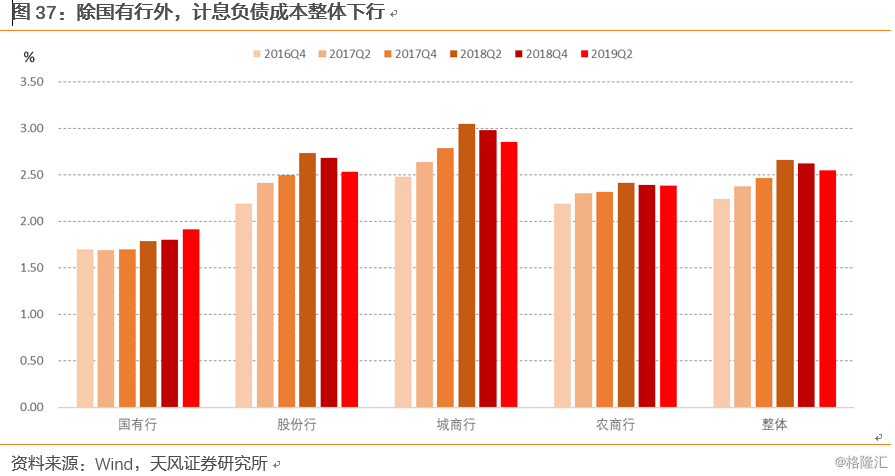

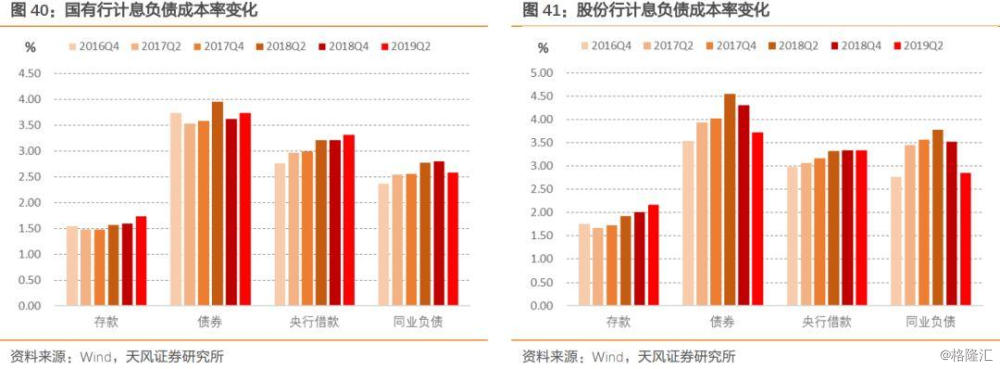

计息负债成本整体下行。上半年市场利率整体走低,带动银行整体负债成本下行。虽然中小银行同业存单发行成本有所上行,但平均水平依然低于2018年。值得注意的是,国有银行计息负债成本率反而有所上升。

存款竞争加剧抬高负债成本。细分来看,可以发现各类银行存款成本均明显上升,银行缺存款的情况下存款竞争加剧,存款利率整体抬升。

“本集团客户存款利息支出341.13亿元,同比增长14.99%,主要是因为存款规模增长及存款成本率因竞争加剧而有所提高”。(招商银行2019年半年报)

国有行由于存款占比高,因而存款成本上行对综合成本影响最大;同时注意到国有行债券成本也有上行,主要是上半年资本工具发行较多(2700亿,2018H2约1600亿),因而拉高了平均成本。

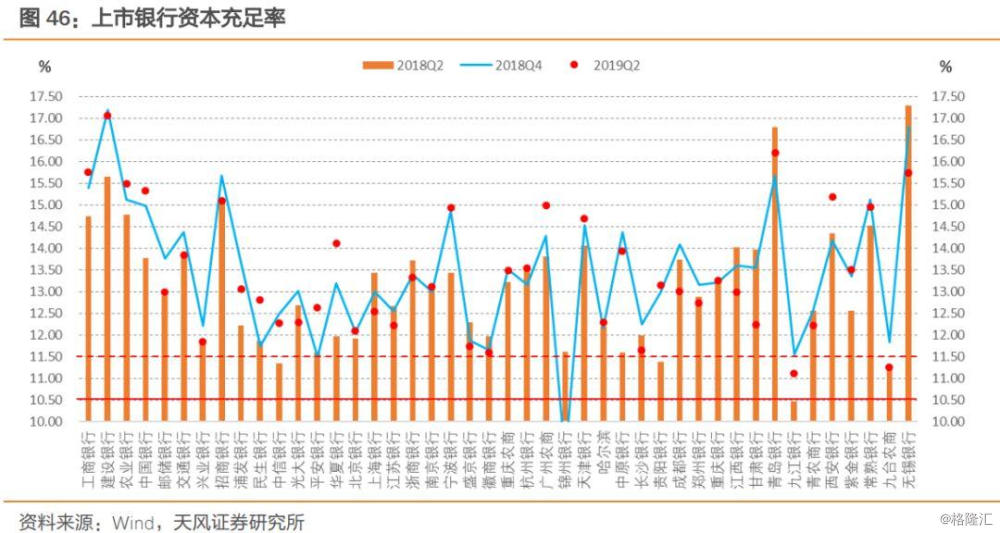

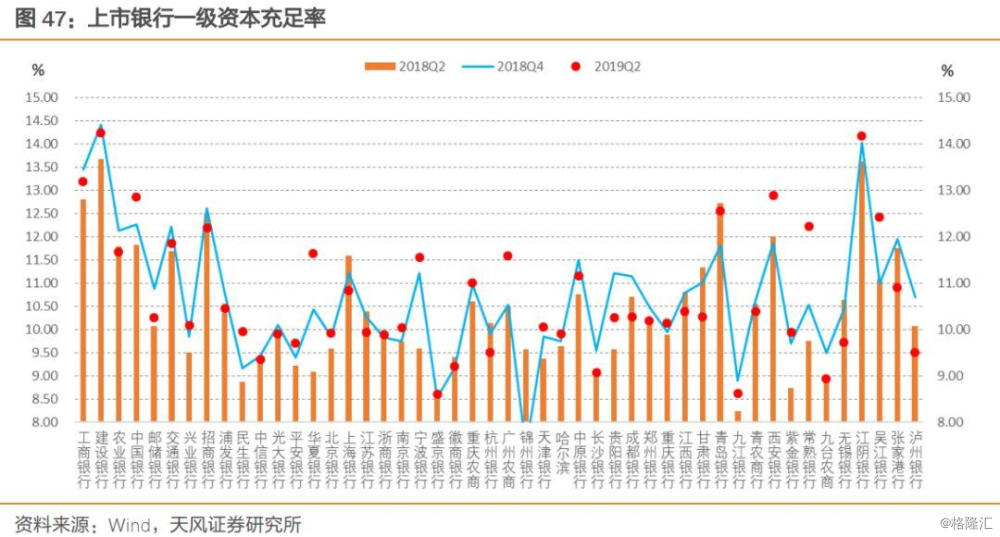

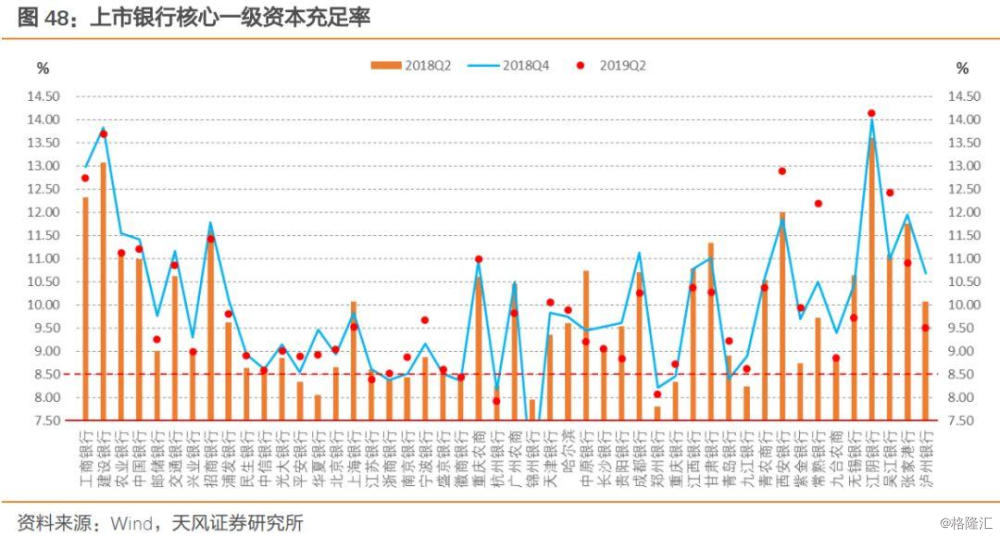

监管指标

大行资本充足率明显改善,一级资本补充压力仍在。2019年上半年商业银行资本充足率环比有所下行,但更多地来自季节性因素,和去年同期相比整体还是有明显的改善。具体而言,资本充足率改善最多,而一级资本充足率、核心一级资本充足率增加幅度并不大,商业银行仍然面临补充一级资本的压力。

分银行来看,国有大行资本充足率同比增加幅度最大(0.93%),股份行次之(0.61%),农商行小幅改善(0.21%),城商行资本充足率较去年同期反而有所下行。

具体到上市银行,也可以看到大行资本充足率稳步改善,中小银行整体提升幅度不大而且存在较大的分化,少数银行资本充足率明显提升,部分银行资本充足率甚至低于去年同期水平。

部分股份行仍然面临LCR考核压力。流动性覆盖率是对于商业银行约束较强的流动性指标,上市银行LCR整体同比有改善,环比下行可能存在季节性因素,同时可以看到部分股份行LCR考核压力仍然不小。

小结

上半年银行资产增速继续回升,6月之后掉头向下,银行业资产增速保持在相对低的水平,与GDP增速相匹配。

资产配置方面,商业银行继续增配贷款,证券投资、同业资产占比略有下滑。

公司类贷款占比小幅下降,零售贷款占比小幅提升,票据贴现占比明显增加。信贷依然主要流向基建、房地产相关行业,制造业、批发零售业贷款有所改善,但整体幅度不大。

商业银行继续增配债券,压缩资管产品投资。大行政府债券配置比较持续提升,可能主要来自地方债;相对而言股份行和城商行则更偏向企业债券。资管产品方面,商业银行整体继续增配公募基金,同业理财、资管、信托计划等“通道类高风险资产”继续压降。

理财规模整体稳定。由于银行理财短期收缩压力有所缓解、银行大力发展以类货币为主的新产品,叠加市场利率下行周期理财收益率优势,因而银行理财规模整体稳定。

负债结构方面,存款占比继续提升,同业负债下降较多。

上市银行净息差整体平稳。贷款带动生息资产收益率继续上行,计息负债成本整体下行,存款竞争加剧抬高存款成本。

大行资本充足率明显改善,一级资本补充压力仍在,部分股份行仍然面临LCR考核压力。

风险提示

经济走势超预期,政策不确定性。

报告来源:天风证券股份有限公司

报告发布时间:2019年10月9日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员