格隆汇10月4日丨IPO那点事(ID:ipopress)消息,港交所信息显示,10月3日,环龙科技股份有限公司递交港股主板上市申请,显示独家保荐人为均富融资有限公司。

环龙科技主要从事造纸毛毯的设计、制造及销售,具备12年的经验,涵盖进行实地视察、就造纸毛毯的类型及规格向客户提供建议、采购合适原材料、进行质量控制、向客户交货及提供售后服务。并于2019年8月开发及推出网上系统试用版予客户,以远程体验服务。于最后实际可行日期,已注册53个专利。

根据弗若斯特沙利文报告,该公司名列中国市场前五大造纸毛毯制造商,亦为其中唯一在中国设立总部的造纸毛毯制造商,按2017年收益计的市场份额约为6.1%。

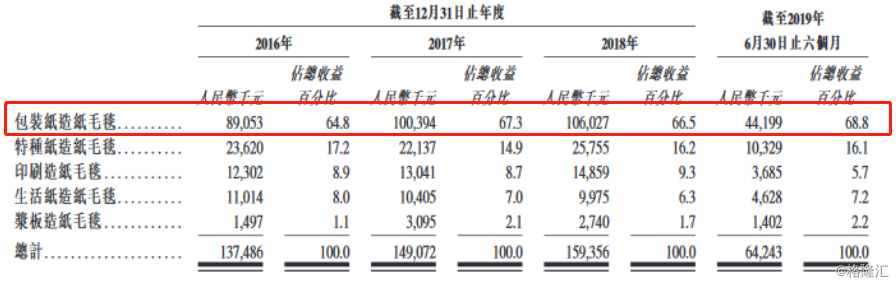

环龙科技的纸毛毯可分为五类:包装纸造纸毛毯、特种纸造纸毛毯、印刷造纸毛毯、生活纸造纸毛毯及浆板造纸毛毯。其中,包装纸造纸毛毯贡献的收入占比达六成以上。

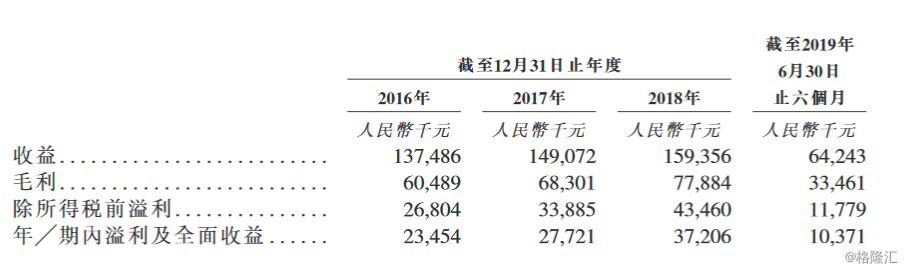

IPO那点事(ID:ipopress)获悉,截至2018年12月31日止三个年度及截至2019年6月30日止六个月,收益分别约为人民币1.375亿元、1.491亿元、1.594亿元及64.2百万元,毛利分别为60.49百万元、68.3百万元、77.88百万元、33.46百万元,年内溢利及全面收益分别为23.45百万元、27.72百万元、37.2百万元、10.37百万元。于往绩记录期间,获得政府补贴约人民币1.1百万元、2.2百万元、5.9百万元及0.2百万元。

该公司的客户主要包括以下各类:中国的造纸及纸制品制造商及贸易公司,由此产生逾95%的收益;及海外的造纸及纸制品制造商及贸易公司,由此产生少于5%的收益。

主要风险因素:

可能会面临与知识产权相关的风险;面临客户的信贷风险,并且交易及其他应收款项可能会出现延迟或违约;借贷水平、净流动负债以及获取外部融资的不确定性可能会限制用于业务目的的资金,而利率上升可能会严重影响业务、财务状况及经营业绩。由于生产设施的高利用率,可能无法利用中国造纸毛毯的销售价值及销量的预期增长来维持增长;营运成本(包括原材料成本及直接人工成本)的上升;倘无法继续从地方政府机关获得政府补贴或无法享受优惠所得税率的质素,则利润率及盈利能力可能会受到重大不利影响;面临产品及原材料交付的中断。

募资用途方面:

将用于购买机器以升级成都生产基地。将用于偿还债务将用于营运资金及其他一般企业用途。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员