格隆汇10月2日丨IPO那点事(ID:ipopress)消息,港交所信息显示,9月30日,信基沙溪集团股份有限公司递交港股主板上市申请,显示独家保荐人为RaffAello Captical。

值得注意的是,信基沙溪曾于2019年4月1日递交过港股上市申请,目前显示已经失效。

就营业区域及酒店用品租赁收益而言,该公司是中国最大的酒店用品商城经营者。截至2019年4月30日,于中国广州及沈阳拥有三家酒店用品商城和两间家居用品商城,其总建筑面积约为363,079.82平方米,总可出租面积约为270,044.31平方米,总已出租可出租面积约为230,068.03平方米,平均出租率为85.2%。

于2018年4月,信基沙溪通过收购广州信基达境(自2017年9月开始营运其电子商务业务)开始经营网上商城。

根据Frost & Sullivan报告,中国酒店用品行业的竞争十分激烈,并由中国内逾17,000间酒店用品生产商组成。根据中国酒店用品协会,中国酒店用品于2018年的产值约为人民币18,182亿元,预期中国的酒店及家居用品行业将随着中国宏观经济及旅游业的稳定增长,而于2018年-2023年期间分别以复合年增长率6.4%及8.2%增长。

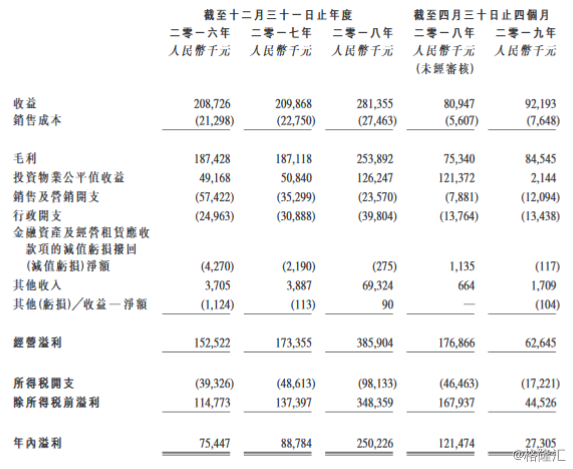

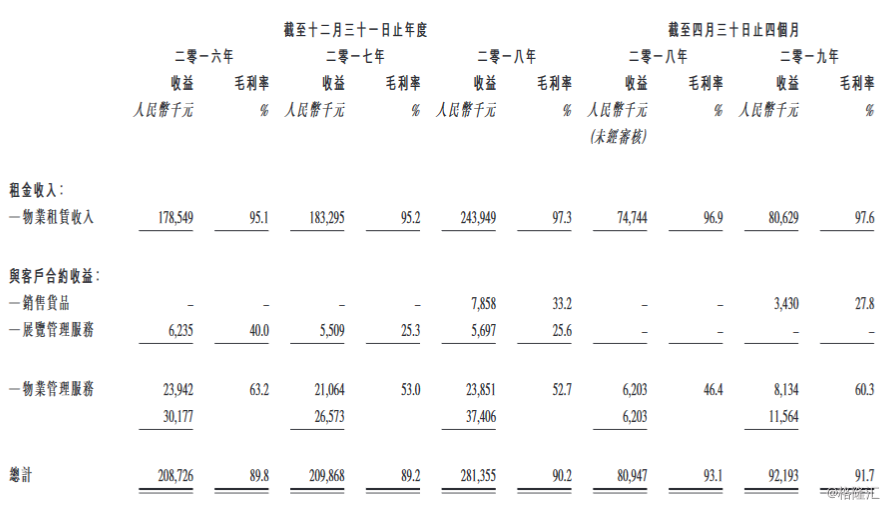

截至2016年-2018年止三个年度以及截至2019年4月30日止四个月,该公司的收益分别约为208.7百万元、209.9百万元、281.4百万元及92.2百万元。年内溢利分别为75.4百万元、88.8百万元、250.2百万元以及27.3百万元。

其中,租金收入分别约为178.5百万元、183.3百万元、243.9百万元及80.6百万元,分别占总收入约85.5%、87.3%、86.7%及87.5%。

IPO那点事(ID:ipopress)获悉,该公司的主要客户是商城的租户及从事批发活动的公司。在往绩记录期间内,该公司的五大客户分别占收益4.8%、5.1%、5.1%及6.2%。最大单一客户则于以上期间分别占收益1.6%、1.5%、2.0%及2.6%。

主要风险因素:

业务在很大程度上取决于品牌的市场认可度;可能未能续签商城所在地的现有租约;经营业绩取决于租户的业务表现;可能不时面临中国地方机关城市规划政策产生的不明朗因素;表现取决于环球宏观经济;于相对严峻及竞争激烈的环境中经营。

募资用途方面:

就建筑成本及销售及营销商城成本偿还银行借款;位于中国成都、郑州及福州三座新商城的项目发展。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员