作者:米妮

来源:未来金融研究院

(本文写于2019年6月22日)

商业模式

提供连接器、天线、马达等电子产品,应用在消费电子、电脑、通讯、汽车等领域。

2018年,89%的收入为外销客户,消费性电子收入占比75%。

客户集中度高,2018年苹果的收入占比45%,前五大客户收入占比68.43%。

公司发展阶段

2010-2012年公司进行一系列并购,深耕连接器领域;2011年收购联滔电子60%股权,打入苹果供应链;2011年收购科尔通实业,打入华为、艾默生产业链。

2013-2016年的业绩增长得益于苹果的连接线,Applewatch等相关订单。

2017年切入Airpods,同时布局声学领域,2018年进入线性马达,LCP天线等。

护城河探讨

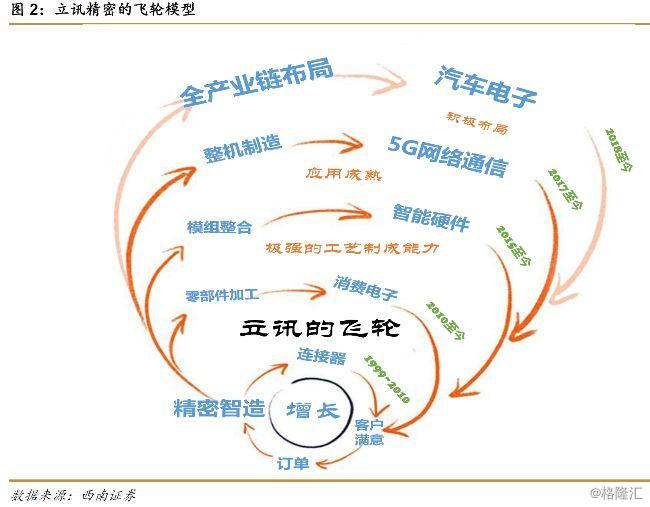

此图摘自券商研报,公司护城河来自飞轮所提供的增长动能。

短期的增长来自消费电子连接器领域。

提升单品价值ASP, 光学原件ASP可达到10-30美元高于连接器ASP仅为10美元以下。

未来涉及5G行业上游的天线、射频领域,可享受到5G的红利。

布局汽车等偏定制化的组件行业。

从零件到整机制造的全产业链布局。

护城河够牢固吗?

大客户丢失风险

2019年上半年的股价上涨得益于2018年苹果无线耳机和手表销售超预期。

苹果早期组装环节为台湾英业达,为增加产能找到立讯精密。可见此技术转移成本不高,万一失去苹果这个大客户对公司影响巨大。

行业竞争激烈

2018年营收达到358亿,毛利约21.05%,净利7.85%。连接器市占率3%,排名第8。

连接器前五大厂商集中率为44%,其中以连接器起家的安费诺(立讯的对标企业)市占率10%,毛利32%。

内地连接器厂商主要有中航光电,毛利32%。因军工企业垄断性。

现阶段公司的毛利落后。未来行业集中度有望提高,如立讯未能跻身更领先地位,或者探索其他高毛利产品,未来毛利提升空间不大。

报表分析

应收账款占比收入30%,达到113亿元。预付款仅为9300万。暗示:与下游客户议价能力不强。无证据显示客户提前交取合同大额定金。

逾期应收账款1亿3千万,坏账准备1400万,今年计提350万。暗示:虽然应收账款高,但坏账率可控,因下游客户信用度高。

2015-2017年的毛利下降原因:增加固定资产,为提高产能。暗示:固定资产投入短期不会减少因产能面临转移到越南和印度。

资产负债率54%,资产减值损失从2017年的1.1亿增加到2018年的2亿,主要来自固定资产减值和存货跌价损失。暗示:公司的资产运营能力有待提高。

通信和汽车业务收入大增,占总收入的8.5%和6.1%。暗示:公司拓展新销售方向有进展,但仍以消费电子为主。

海外业务占比89%,造成汇率产生的负现金流为2百万,比2017年增加2倍多。暗示:因海外客户类似苹果信用等级高,收入核对问题可安心。汇率亏损相比收入可控。

公司研发费用占营收的7.01%,为行业中等水平。从绝对值看,泰科电子最大,近3年均值44亿元,立讯为16亿。暗示:研发是工业制造的核心,公司的研发投入是未来收入竞争力的保障。立讯的投入不低。

估值分析

公司产品细分领域复杂,对假设敏感,不建议绝对估值。同比公司较多,相对估值较为合适。

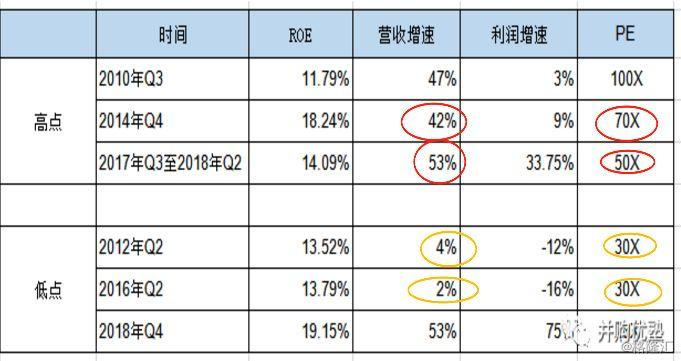

从上图可看出PE与公司营收增速成正相关。(采自券商研报)

推测PE估值法有一定合理性。

早期的PE如10-14年的倍数(70到100倍)高于近年的30倍。暗示市场对消费电子赛道认可度减速。

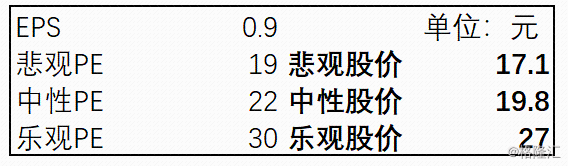

EPS: 2018年的EPS为0.66元/每股,2019年EPS采用两家券商的平均预测值0.9元/每股,增速约为36%。

PE: 悲观PE选港股对标公司的平均值为19,中性PE选美股对标平均值22,乐观PE选A股对标公司的低位值30.(PE均值采自券商研报)

结论:

短期有望受益苹果新业务增长,以及长期5G、基建和智能汽车带来的红利。

但公司和一般工业制造企业面临同样的困扰,未来的产能和利润依靠大量资本支出维系。利润拿来投入,无法回报股东。

公司为了维持产能,利润需要不断的投入,而不是归属股东,这点是制造企业无法回避的问题,立讯精密是否有压力?

立讯的核心竞争力主要归功于同时向多应用领域发展,从消费电子到5G, 以及不同的下游客户群体,从苹果到华为。产品的多样性注定公司要加大设备以及固定资产投资。另外公司的产品有同质性,不具备不可替代性,行业竞争很激烈,所以持续的资本投入是维持产能的必备条件,反映在公司的高固定资产投入增速。

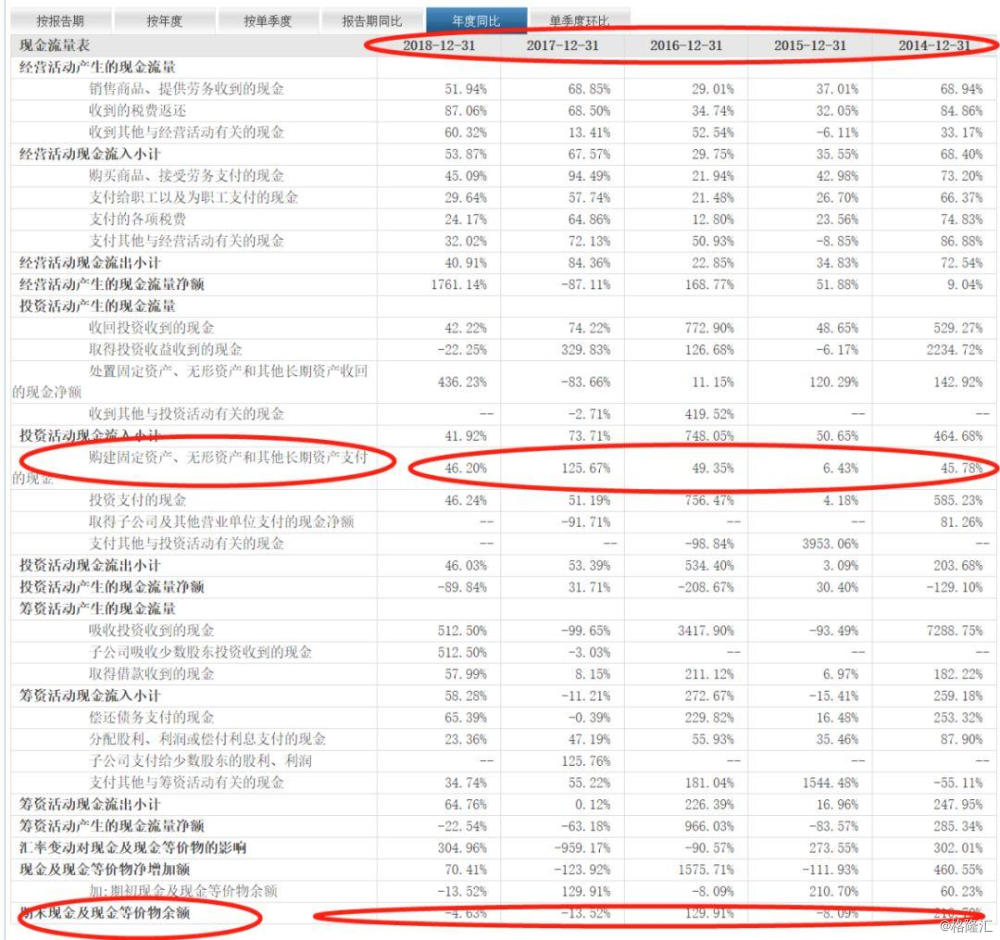

如上图,前五年的固定资产投入成上升状态,2017年的增速尤其明显,推测与当年接到Airpods订单相关。预计未来几年投入也不会减少,因公司有需求将产能挪到越南和印度。

公司的现金等价物余额也成递减状态。暗示公司现金流相对紧张。

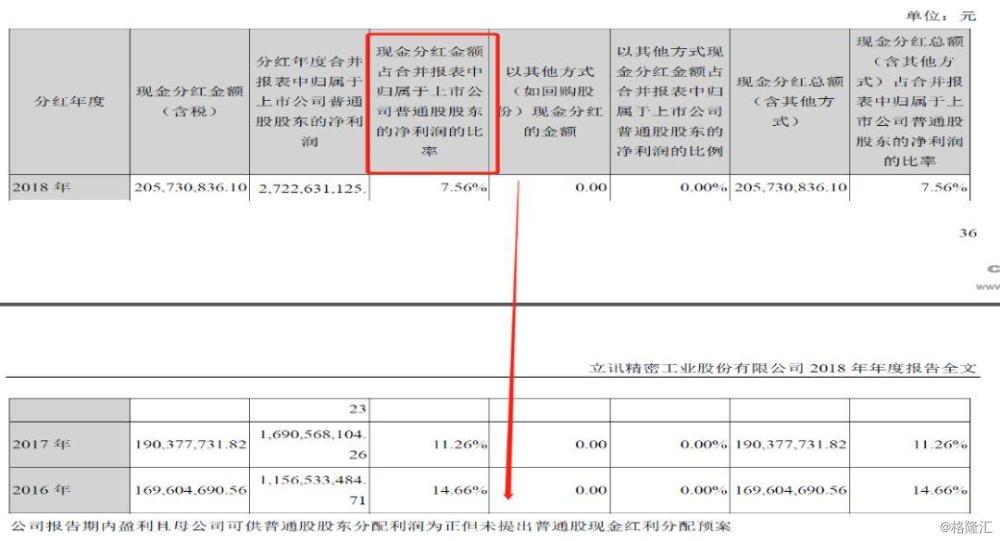

从分红率可以看出,从16年的14.6%的分红率降到18年的7.56%,暗示公司的利润反馈给股东的利润比例逐年减少,也没有大规模回购计划。数据暗示公司现金流有压力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员